燃料油與原油價差拉大 滬燃油的補漲機會來臨(4) |

|---|

| http://whmsebhyy.com 2006年07月06日 00:35 中大期貨 |

|

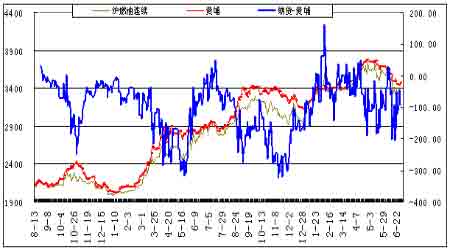

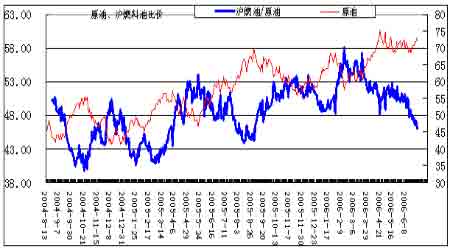

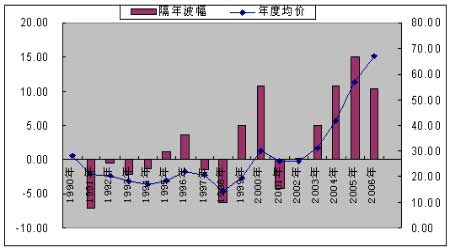

3、滬燃料油 本月前期國內燃料油期、現貨下跌,反映了宏觀經濟面利空,以及供應充裕的現狀。在原油顯弱時,滬油體現了供應壓力下主動下跌的特征。同時,原油止跌、滬油超跌時又表現出較強的反彈力度。 因滬油主動下跌所導致期、現過大的倒差,月末有所收斂。滬油次交割月8月合約從低于黃埔現貨價格-200元以上,收縮到目前的-93元左右。近兩個月燃料油期、現價差線始終局限于0到-200之間,說明遠期利空有限。 近期滬油與原油價差拉大,強度上滬油繼續弱于原油。從滬燃油與原油的比價線看(見下圖),比價線值已下降到46,處于向下發展的態勢。一方面總體上滬燃料油比原油走得更弱。滬油呈現出“主動下跌,被動跟漲”的特征。另一方面,價差拉大,意味著滬油的補漲機會。 對國際原油而言,本輪探底68美元之后反彈,再一次驗證了68美元一帶的強支撐。中長線觀點認為,三季度存在做多機會。因需求旺季到來,伊朗核危機、庫存下降、颶風等因素偏向利多。總的看,第二季度仍表現出傳統的調整特性,第三季度是上漲的時機,下跌的可能性漸小。上漲的前提是全球經濟不受通脹打擊而衰退。6月份處于過渡階段,目前原油走強的可能性增大。 滬燃料油追隨原油,但考慮到當前的現貨和套保壓力,在上漲的節奏和幅度上都可能落后于原油。當前交易策略可以考慮中線建多倉,漲幅過大可以短線滾動。 三、后市展望 1、NYMEX原油的統計預期 對NYMEX原油十五年的歷史統計結果顯示, 6月國際原油的上漲概率是40%,進入7月份上漲的概率是60%,8月份則達到了80%,即三季度是做多的關鍵階段。 2006年截止到6月份,NYMEX原油近期合約的年均價為67.09美元/桶,比去年漲10.29美元。2005年NYMEX原油年均價在56美元/桶左右。關于原油年度均值的估計,年初巴克萊資本國際將2006年美國輕質原油預估均價調高7美元,至每桶68美元.。 投資銀行高盛將美國2006年原油價格預估調高4.50美元,至每桶68.50。美能源信息署預測2006年WTI原油年均價為64.65美元,比去年漲8.16美元。 2、中期重要影響因素的前瞻分析 成品油定價機制的改革:價差縮小仍是大勢所趨。市場普遍預計年內還將調價。5月24日中國發改委將成品油(汽油及柴油)每噸漲價500元。 3月26日發改委曾出臺調價方案,汽車和柴油出廠價每噸分別提高300元人民幣及200元,零售基準價上調250元及150。目前調價后成品油內外價格鴻溝仍在,與新加坡相比,成品油仍有800元/噸的價差。 人民幣升值:根據央行貨幣委員會專家估計,07年人民幣升值的趨勢會比較明顯,幅度會增大。目前累計升幅較改革前達到3.3%。若今年持續升值達到5%,則對國內燃料油總體有150點空間,未來仍有70點空間。但因國內進口商缺乏定價權,估計這部分利潤空間大都被國外商品漲價所抵消。其效果即是,人民幣持續升值推動國外商品漲價,進而推動進口商品漲價。 廣東LNG(液化天然氣)的替代需求:本年度LNG對燃料油的替代需求不會太大。燃料油遠景消費需求并不樂觀,行業消息人士指出,如果全球油價維持在高位,且煉油毛利仍因中國政府嚴格控制汽油價格而受壓,那么到2006年中國的燃料油需求也就僅僅會擺脫今年下滑的局面.中國是亞洲最大的燃料油買家,其需求還會受到發電廠采用天然氣作為燃料的威脅。中國將在06年中期啟用第一座進口液化天然氣(LNG)接受終端。 3、滬燃料油趨勢預測要點 以下結論,僅供參考: 對NYMEX原油十五年的歷史統計結果顯示, 6月國際原油的上漲概率是40%,進入7月份上漲的概率是60%,8月份則達到了80%,即三季度是做多的關鍵階段。 原油第二季度仍表現出傳統的調整特性,第三季度是上漲的時機,下跌的可能性漸小。中長線觀點認為,國際原油三季度存在做多機會。7月原油走強的可能性增大。 滬燃料油追隨原油,燃料油與原油價差拉大,意味著滬油的補漲機會。但考慮到當前的現貨和套保壓力,在上漲的節奏和幅度上都可能落后于原油。當前交易策略可以考慮中線建多倉,漲幅過大可以短線滾動。 浙江中大期貨公司 曉理 |

|

不支持Flash

|

| 新浪首頁 > 財經縱橫 > 期貨 > 正文 |

|

不支持Flash

|

| 熱 點 專 題 | ||||

| ||||

| 企 業 服 務 |

| 股市黑馬:今日牛股! |

| 秸稈做木門,賺 賺! |

| 四兩博千金成為事實 |

| 韓國親子裝,新生財富 |

| 1000元小店狂賺錢 |

| 打工開店兩不誤! |

| 365天,日日火爆 ! |

| 18歲少女開店狂賺! |

| 警惕子宮肌瘤問題!! |

| 治帕金森—已刻不容緩 |

| 夏治哮喘氣管炎好時機 |

| 痛風治療新突破(圖) |

| 特色治失眠抑郁精神病 |

| Ⅱ型糖尿病之新療法 |

| 高血壓!有了新發現! |

| |

|

| |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

新浪網財經縱橫網友意見留言板 電話:010-82628888-5174 歡迎批評指正 新浪簡介 | About Sina | 廣告服務 | 聯系我們 | 招聘信息 | 網站律師 | SINA English | 會員注冊 | 產品答疑 Copyright © 1996-2006 SINA Corporation, All Rights Reserved |