因宏觀經濟面利空供應充裕導致滬燃油主動下跌 |

|---|

| http://whmsebhyy.com 2006年06月20日 09:11 中大期貨 |

|

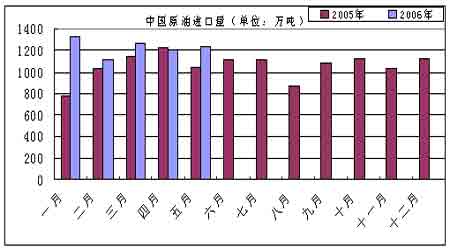

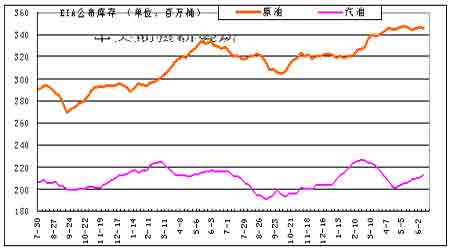

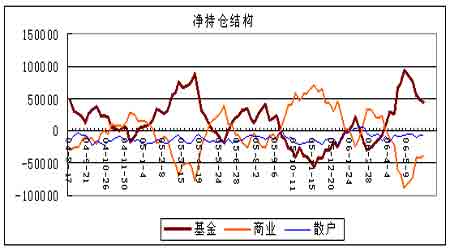

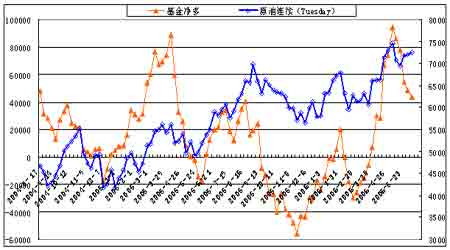

要點提示: 本周因通貨膨脹壓力增大,全球涌動加息風潮,出現了一次“金融動蕩”,先跌后漲。可能預示世界經濟的主題正在發生改變,通脹對經濟成長的負面影響將出現。 目前新標汽油庫存持續快速增加,煉廠運轉率上升,有助于緩解市場對夏季汽油供應的擔憂。原油庫存季節性增長階段的高點將出現。三季度庫存下降的利好往往支持原油價格上揚。 目前原油市場又處在6月敏感期。本周總持倉又增,說明市場正在醞釀行情。但從持倉看,還不能驗證價格的上漲。若原油價格下跌,減倉過程還將延續。 本周走勢特征是:黃埔跌幅大于新加坡,滬油跌勢強于原油,國內燃料油期、現貨加速下跌。因宏觀經濟面利空,以及供應充裕導致了滬油主動下跌, 三季度現貨市供求態勢是,燃料油現貨市場供應充足,而國內當年總需求下降,現貨價格承壓。因此,原油對燃料油上漲起關鍵作用。 對國際原油而言,因本周擊破了重要支撐,若不能重返71美圓,則技術上仍處于弱勢。中長線觀點認為,三季度仍存在做多機會。上漲的前提是全球經濟不出現明顯的衰退。 燃料油:下跌體現供應壓力 本周滬燃料油跌勢加劇。滬燃料油主力合約FU0609報收于3482,較上周下跌了99點。最低至3335元,振幅達282點。在原油顯弱時,本周滬油體現了供應壓力下主動下跌的特征。宏觀經濟層面出現利空,商品期貨普遍下跌,是下跌的大背景。 本周NYMEX原油一度擊穿70美元,盡管其后稍有反彈,技術面已顯弱勢。因各國升息控制通膨的可能性加大,美道瓊指數大跌,國際商品期貨市場普遍跳水,原油也在其列。本周原油庫存下降,支撐了原油反彈。 本文試圖分析滬燃料油期貨近期走勢的成因及后市變化。 一、影響國際原油的主要因素 1、宏觀經濟:通脹對經濟的負面影響將出現 本周出現了一次“金融動蕩”,先跌后漲。因通貨膨脹的壓力增大,全球涌動加息風潮。美國公布的核心通脹指數上升超過預期,美聯儲繼續升息可能性加大。美道瓊指數大跌,全球主要股票市場股指全面下跌,反映市場對經濟增長前景的擔憂。世界經濟的主題正在發生改變:通脹對經濟成長的負面影響將出現。 本周美元指數在85上方企穩。在四月中旬跌破在88.80 – 91之間的區間下線之后,美元指數呈直線下跌之勢,并在84一帶緩和,進入6月開始反彈。因當前美國通貨膨脹風險加大,升息可能性上升。 道瓊斯工業指數本周強勁反彈,使通脹可能損及經濟的擔憂減弱。受其影響,全球主要商品期貨普遍先跌后漲。目前全球商品市場基本格局是:貴金屬中黃金、白銀收低;基本金屬銅、鋁基本收復失地,能源商品中國際原油弱勢反彈。農產品期貨偏弱,全球CRB指數止于370一帶。從走勢看,工業品期貨上漲勢頭在5月見頂后,仍處在下跌探底階段。 全球及中國經濟第一季度繼續增長,進入第二季度之后,因原油、金屬等工業品價格的持續高漲,通貨膨脹的壓力增大,市場對經濟增長的擔憂以及宏觀調控力度的加大,并導致商品期貨市場的普遍下跌,試探宏觀經濟反應。 2、世界原油供求關系:06年仍保持需求反彈,供應偏緊的格局 06年全球原油需求將保持增長。美國能源資料協會(EIA)六月能源月度報告基調未變。2006年第二季全球石油日需求預計為8,410萬桶,全球2006年石油平均日需求為8560萬桶,略有提高;中國方面, 2006全年原油日平均需求740萬桶,年增7.2%。 高油價降低需求增幅。石油輸出國組織(OPEC)在其月度石油供需報告中說,昂貴的石油未能減緩中國燃料需求的擴張,僅令全球消費增長減速。預計中國原油2006年日需求增幅為45萬桶;世界原油平均日需求增幅138萬桶,較上次報告調低5萬桶。 中國原油需求反彈也得到中國機構的驗證。據中國發改委報告,2006年中國成品油消費需求最低增速為5.4%,約增900萬噸,因而原油需求要新增1500萬噸,總量達到3.15億噸。06年前五月中國進口原油6155萬噸,較去年同期增18%。據官方統計,中國4月份原油表觀需求量在每日669萬桶,較去年同期增10.8%。 3、地緣政治沖突:伊朗核問題仍是潛在利多 扎卡維被炸身亡,恐怖運動受到打擊。美國表示可以有條件與伊朗直接談判,改變了一直堅持的不直接談判的態度,使事態有所緩和。有關伊朗核危機的國際解決方案正在醞釀之中。伊朗核危機、尼日利亞石油生產持續受到武裝襲擊等因素使石油供應顯得脆弱,這些利多因素在油價較低時尤其有效。 隨著伊朗宣布成功實現純度為3.5%的鈾濃縮,伊朗與西方就核問題的矛盾沖突愈加突出,極大地刺激了石油市場價格上漲。 伊朗核問題懸而未決,仍是潛在利多。伊朗的態度始終強硬,不愿放棄和平使用核能的權利。市場仍然保持緊張,盡管伊朗一再向市場保證,不會因同西方的核問題爭端而停止原油出口。伊朗核問題是基本面上最具“實質性”的影響因素,它的影響是深刻的,面對具有伊斯蘭教殉道思想和極端政治意識形態的伊朗,不能不擔心事態的進一步惡化。 4、季節性因素:進入夏季汽油需求高峰期 美煉廠檢修期已過去,加工率上升。4月下旬煉廠加工量逐漸上升,在連續三周原油日加工量連續穩定在1530萬桶之后,目前上升到1550萬桶。煉廠產能及加工量將繼續上升。 5月29日是美國陣亡將士紀念日,標志著傳統的夏季汽油需求高峰期的來臨。同時,市場對去年颶風的破壞記憶猶新,已開始提前炒作這一題材。據美國家海洋及大氣管理局的年度預測報告,2006年季節期內大西洋將有13-16次風暴,其中最多可能會產生10次颶風。總體上今年颶風活動仍較頻繁,但估計弱于去年。今年首次大西洋熱帶風暴對石油生產沒有產生負面影響。 5、原油庫存:高點將現,總體供應充裕 截止06年6月9日,原油庫存3.457億桶,較上周減90萬桶,比去年同期增1400萬桶;汽油庫存2.131億桶,較上周增280萬桶,比去年同期減260萬桶。 本月原油庫存增速漸緩,5月5日出現高點3.47億桶。原油庫存季節性增長階段的高點將出現。汽油庫存連續七周增加,增幅較大。前段時間因煉廠集中檢修,以及今年政府規定禁用MTBE汽油,改用無鉛汽油,導致汽油庫存急劇下降,汽油期貨處于季節性強勢。目前新標汽油庫存持續快速增加,煉廠運轉率上升,有助于緩解市場對夏季汽油供應的擔憂。在此期間,市場對汽油庫存的變化較敏感。夏季汽油的需求程度以及煉廠一直存在的煉油瓶頸也是重要的影響因素。EIA預計今年夏季汽油價格將保持高位運行。 原油庫存季節性增長階段的高點將出現。若原油庫存連續三周下降,即可基本確立季節性增長的高點。原油庫存在持續數月的增長之后,4月增幅趨緩,根據庫存變化的季節性規律,之后庫存不再會有大的增長,高點將現,逐漸轉入庫存下降的階段,而這一階段一般將持續至9月。 不可否認的事實是,原油庫存水平是近七年的新高,表明供應比較充裕。另一方面,高庫存的利空作用,可能隨著夏季汽油需求高峰的來臨,逐漸淡化。同時第二、三季度庫存下降的利好往往支持原油價格上揚。 6、持倉結構 : 震蕩減倉 椐美CFTC最新持倉,截止6月6日,基金持有凈多43880手,較上期減4577手;商業持有凈空頭寸-37401手,減5488手,總持倉104.4萬手,增2.58萬手。非商業凈多期權73375手,減7774手。 當期持倉分析: 目前基金總持倉、非商業凈頭寸大幅降低,原油震蕩下跌達到了有效減倉的目的。之前NYMEX原油總持倉量一度保持在超歷史的高水平,市場的規模、市場的活躍度,都已超過了95年8月沖擊70美元之時。 回顧歷史,05年6月基金凈多頭寸上升,推動了夏季上漲行情。目前,原油市場又處在6月敏感期,歷史會重演嗎?本周總持倉又增,說明市場正在醞釀行情。但從持倉看,還不能驗證價格的上漲。若原油價格下跌,減倉過程還將延續。 |

|

不支持Flash

|

| 新浪首頁 > 財經縱橫 > 期貨 > 能源期貨專欄 > 正文 |

|

不支持Flash

|

| 熱 點 專 題 | ||||

| ||||

| 企 業 服 務 |

| 股市黑馬:今日牛股! |

| Excel服務器功能強大 |

| 21世紀狂賺錢--絕招 |

| 韓國親子裝2.5折供貨 |

| 1000元小店狂賺錢 |

| 聯手上市公司賺大錢 |

| 一萬元投入 月賺十萬 |

| 18歲少女開店狂賺! |

| 99個精品項目(賺) |

| 治帕金森—已刻不容緩 |

| 夏治哮喘氣管炎好時機 |

| 痛風治療新突破(圖) |

| 特色治失眠抑郁精神病 |

| Ⅱ型糖尿病之新療法 |

| 高血壓!有了新發現! |

| |

|

| ||||||||||||||||||||||||||||||||||||

|

新浪網財經縱橫網友意見留言板 電話:010-82628888-5174 歡迎批評指正 新浪簡介 | About Sina | 廣告服務 | 聯系我們 | 招聘信息 | 網站律師 | SINA English | 會員注冊 | 產品答疑 Copyright © 1996-2006 SINA Corporation, All Rights Reserved |