影響商品指數基金作多大豆的因素分析與策略 |

|---|

| http://whmsebhyy.com 2006年06月23日 09:25 海富期貨 |

|

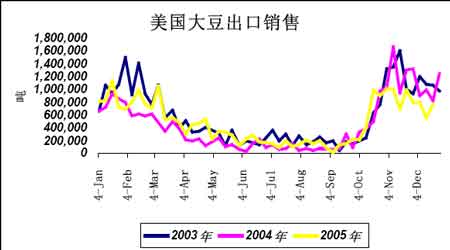

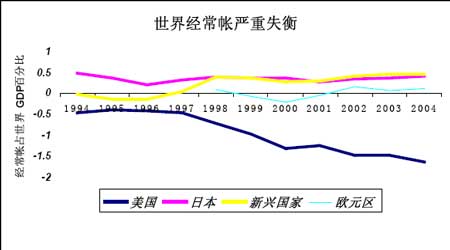

一、商品指數基金介紹 指數基金是一種以擬合目標指數、跟蹤目標指數變化為原則,實現與市場同步成長的基金品種。 指數基金的投資策略是指數化投資策略。商品指數基金作為指數基金的一種,通常參照的主要指數為高盛商品指數(GSCI),買入并持有一籃子商品,不采用杠桿(將保證金之外的資金進行無風險投資),持有商品期貨,并向后展期。這種基金的代表為:宏觀基金,共同基金和養老基金。這種投資的核心理念就是:(1)指數化投資,分散投資風險。(2)獲取商品的內在收益。 二、影響商品指數基金作多大豆的因素分析 商品指數基金進入期貨市場做多商品的主要依據為:(1)商品的基本面利多(2)美元的長期貶值和預期通貨膨脹率上升。由于商品期貨大多以美元計價,美元的貶值導致商品的美元報價上升。 商品具有規避通貨膨脹的功能,商品的價格與通貨膨脹具有極強的負相關,(3)現貨較近月期貨合約有較大的升水。由于期貨合約有到期的特點,長期的投資需要不斷的向后展期,這就存在展期收益或展期成本。展期收益或成本的存在是期貨投資和現貨投資的一個最大的不同點。 (一) 大豆基本面分析 美國大豆04/05 和05/06 連續兩個市場年度出現了大豐收。南美尤其是阿根廷大豆04/05 年度也是大豐收,目前南美大豆正值05/06 年度的播種期,根據美國農業部12 月份公布的報告顯示,南美大豆05/06 年度繼續高產,世界大豆總產量在05/06 市場年度達到2.22 億噸。 連續兩個市場年度的豐收,使得世界大豆的結轉庫存無論從絕對數還是從相對數來講都節節攀升。根據美國農業部12 月份的報告顯示,05/06 年度美國大豆結轉庫存為4.05 億蒲式耳,較上一年度增加 1.49 億蒲式耳,增長58%。世界大豆結轉庫存為 4811 萬噸 ,較上一年度增加602 萬噸,增長14%。世界大豆的庫存消費比高達22.3%,為近20 年來的新高。 目前美國大豆出口環境變得相對惡劣,其主要原因為:(1)由于全球大豆的連年豐收,世界大豆出現了供過于求的局面。(2)南美大豆出口增長強勁,美國大豆在中國的市場份額在降低。根據海關統計顯示2005 年11 月份中國從美國進口大豆910 萬噸,占中國進口總額的38%,比去年同期下降7%。中國往年中國在美國大豆收割以后將轉向主要從美國采購大豆,而今年11 月份中國仍然從南美購買了大量大豆。據巴西外貿部提供的數據顯示,巴西11 月大豆出口135 萬噸,較去年同期的48.5 萬噸增加180%。(3)由于歐亞大陸由于受到禽流感疫情的影響,大豆表現為整體需求不振,中國的進口速度明顯減慢,相應的美國大豆出口速度表現地更加緩慢。截止到12 月初,美國2005/2006 年度大豆銷售累計1240.32 萬噸,為去年同期1657.61 萬噸的75%,銷售水平及出口裝船量均處于1998 年以來最低水平。最新的USDA12 月份報告已經將美國2005/2006 年度大豆出口量下調為2776 萬噸,較去年的3001 萬噸減少了225 萬噸。 總體來看,目前全球大豆供過于求,基本面利空大豆。 (二) 美元走勢分析 美元在經歷了連續多年的走低后,在2005 年出現了一定的反彈。從美國的利率走勢來看,利率期限曲線平坦,說明美聯儲有望在近期停止加息的步伐,結束這輪加息周期。而美國經濟的結構性問題,巨額的財政赤字和經常帳赤字,在相當長的時間內不會得到解決,將導致美元中長期走低。 |

|

不支持Flash

|

| 新浪首頁 > 財經縱橫 > 期貨 > 正文 |

|

不支持Flash

|

| 熱 點 專 題 | ||||

| ||||

| 企 業 服 務 |

| 股市黑馬:今日牛股! |

| Excel服務器功能強大 |

| 21世紀狂賺錢--絕招 |

| 韓國親子裝,新生財富 |

| 1000元小店狂賺錢 |

| 39健康網=健康金礦 |

| 一萬元投入 月賺十萬 |

| 18歲少女開店狂賺! |

| 99個精品項目(賺) |

| 治帕金森—已刻不容緩 |

| 夏治哮喘氣管炎好時機 |

| 痛風治療新突破(圖) |

| 特色治失眠抑郁精神病 |

| Ⅱ型糖尿病之新療法 |

| 高血壓!有了新發現! |

| |

|

| ||||||||||||||||||||||||||||||||||||

|

新浪網財經縱橫網友意見留言板 電話:010-82628888-5174 歡迎批評指正 新浪簡介 | About Sina | 廣告服務 | 聯系我們 | 招聘信息 | 網站律師 | SINA English | 會員注冊 | 產品答疑 Copyright © 1996-2006 SINA Corporation, All Rights Reserved |