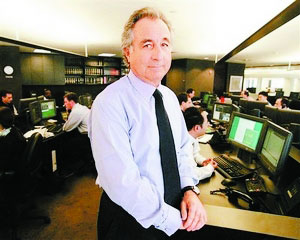

美國華爾街傳奇人物、納斯達克股票市場公司前董事會主席伯納德·麥道夫11日晨因涉嫌證券欺詐遭警方逮捕。檢察人員指控他通過操縱一只對沖基金給投資者損失大約至少500億美元。《紐約時報》說,這可能是華爾街歷史上最大的欺詐案。 [全文]

麥道夫經營一支對沖基金。檢察官針對麥道夫的控訴書顯示,麥道夫10日告訴公司高層職員,“基本上,這是個大騙局,一個巨大的‘龐氏騙局’,給投資者損失大約500億美元”。

“龐氏騙局”即以高資金回報率為許諾,騙取投資者投資,用后來投資者的投資償付前期投資者的欺騙行為。其中一名投資者說,對沖基金使他們持續受益,2004年開始,年回報率從7.3%至9%不等,年平均回報率在8%左右,而過去十幾年的年回報率超過10%。 [全文]

美國納斯達克股票市場公司前董事會主席伯納德·麥道夫11日因涉嫌證券欺詐遭警方逮捕。法院12日緊急凍結他名下一家證券公司的部分資產,以安撫投資者。[全文]

麥道夫在華爾街可謂傳奇人物。盡管他的名字并非家喻戶曉,但幾十年來,麥道夫創立的公司對構造華爾街的金融框架發揮了重要作用。不論是傳統股票交易還是股票及金融衍生品等新式電子交易系統的發展,麥道夫的公司功不可沒。 [全文]

據美國《華爾街日報》等12月14日報道,美國納斯達克交易所董事局前主席麥道夫涉及史上最大宗金字塔式投資騙案,受害者名單愈揭愈多,國際投資大行如法國巴黎銀行、日本野村證券、瑞士銀行等均可能蒙受損失;個人投資者中亦不乏名人,包括通用汽車旗下貸款機構GMAC主席默金。不少對沖基金亦涉足騙局,其中一家對沖基金公司損失達73億美元,有對沖基金更可能因此倒閉。 [全文]

除美國本土,麥氏欺詐案還波及英國、法國、瑞士、西班牙、日本等國的金融、投資機構。《華爾街日報》報道,英國布拉姆丁公司將總資產的9%以上投給麥道夫基金。總部在瑞士日內瓦的貝內迪克特·亨奇銀行因麥氏基金虧損4750萬美元。西班牙媒體報道,西班牙金融業巨頭桑坦德銀行因麥道夫欺詐案損失慘重,西班牙投資者虧損可能達到30億美元。 [全文]

許多投資者、交易員甚至記者對于麥道夫會涉嫌欺詐都感到十分震驚。麥道夫的個人信譽一直非常好,至今在麥道夫公司的網站上還能看到這樣的聲明:“客戶們知道,伯納德·麥道夫本人追求完美無瑕的從業記錄,致力于公平交易,并保有高尚的道德標準,這些一直以來都是本公司的標志。” [全文]

想成為麥道夫的客戶,有點類似于加入一個門檻很高的俱樂部,光有錢沒人介紹是不能進的,在很多人看來,把錢投給麥道夫已經成為一種身份的象征。就算加入后也沒有人知道他的投資策略到底是什么,麥道夫從不解釋,而如果你問得太多,他會把你踢出局。

據悉,麥道夫的客戶包括富豪、對沖基金、大型機構投資者甚至歐洲的一些銀行。在很多投資老手們看來,向麥道夫的公司投資,他們擔心的不是損失金錢,而是損失賺錢的機會。 [全文]

此外,法國第二大銀行法國興業銀行(Societe Generale)15日稱,持有至少1,000萬歐元的風險敞口。法國農業信貸銀行(Credit Agricole)尚未就此事置評。

麥道夫一案反映出證券投資行業監管不力的問題。即使從普通投資者的角度看,麥道夫的騙局也并不是毫無破綻。在近20年的時間里,無論熊市、牛市,麥道夫管理的投資基金如上了發條一般始終保持每月增長約1%,這并不合情理。另外,由此還引出另一個疑問,如果真的有這么好的收益,為什么不干脆放棄股票買賣中介業務只做對沖基金賺大錢?[全文]

還有一個明顯而致命的問題是賬務的審計。根據美國全國證券交易商協會的記錄,截至11月17日,麥道夫公司管理的資產有171億美元,但是它長年使用的卻是一家與其業務規模毫不匹配的會計師事務所。據調查,這家位于紐約的會計師事務所在一間只有20多平方米的辦公室辦公,總共三名員工。[全文]