申銀萬國:第四季度六大股改投資主題 |

|---|

| http://whmsebhyy.com 2005年10月02日 15:02 證券導刊 |

|

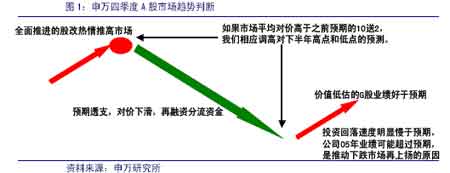

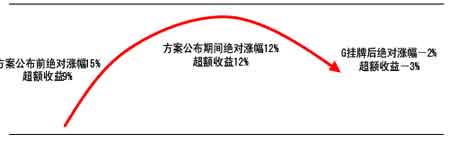

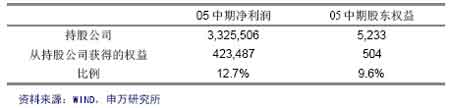

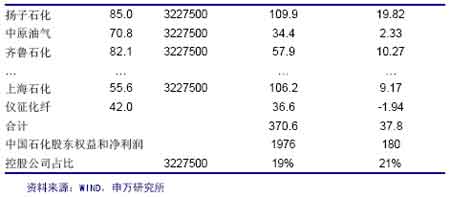

申銀萬國 陳李 提要: 四季度A股市場變動趨勢,反彈-下跌-再上揚走勢,其間熱點依次為G股―準G股―資產重估類股票-股改創新類股票―再融資G股―含H股的A股―業績持續增長的G股。 市場:反彈-下跌-再上揚 我們對四季度A股市場變動趨勢做出如下判斷: 反彈,因為股改帶來博奕機會、對價降低估值水平帶來價值投資機會。 當股改成為“運動”,每周有40家公司參加股改,各地區紛紛自作主張為區內公司制定股改時間表。市場熱情高漲,達到本輪反彈的高點。 而市場再度下跌的原因,來自以下幾個方面: 1、股改預期漲幅提前 觀察試點階段46家G股表現,我們發現,股改方案公布前10個交易日,其絕對漲幅和超額收益分別為15%和9%,方案公告到舉行股東大會期間,絕對漲幅和超額收益達到12%,而在掛牌G股后的10個交易日,絕對漲幅和超額收益快速下滑到-2%和-3%。 經過試點,市場已經認識到全部公司必須進行股改,反彈已經包含了對價預期。而預期兌現的過程,往往是資金兌現收益的過程。 2、非G股相比G股已經有相當估值溢價 據考察,非G股相對G股,市盈率普遍有20%以上的溢價,市場已經透支了10送2以上的對價預期。即使后續股票都能夠10送3,其實際獲利也只有1個EPS幅度。 如果我們簡單把行業分類為周期(電力、鋼鐵、石化、煤炭等),穩定(路橋、機場、零售、飲料等)和一般制造業(紡織、汽車、元件等)。分別與相應的G股進行比較,可以發現大多數行業估值都有了20%的溢價幅度。從估值角度而言,只有白色家電、電氣設備、路橋等還有具有一定空間。 所以,如果市場還需要上漲,就必須提高G股的估值水平。然而G股消耗資金數量非常巨大。 3、市場難以滿足G股消耗的巨大資金 股改后,市場新增一部分股票,股票的流通數量增加。為維持市場活躍度,需要資金來承接這部分新增的股票。以46家試點G股為例,他們在掛牌G后,日成交額和換手率,都有顯著提高。日均成交額從14億提高到24億,換手率從2.5%提高到4.4%。 46家試點,流通市值大約890億,在成交額顯著上升過程后,46家公司成交額增加了11億。 如果我們假設:a)800億流通市值股票,需要10億資金承接新增股票,維持活躍度;b)平均每只股票流通市值為9億元。我們進行資金需求的敏感度分析。 如果每周有40家公司參加股改,即360億元流通市值G股涌入市場,年底以前G股市值占比超過60%,為承接新增股票(多送出的股票),并保持G股處于活躍行情,提升估值水平,市場日均成交額需要新增4.5億元,15周以后,到年底全部新增資金達到驚人的337億元。 而四季度的市場資金恰恰處于緊張階段。相當一部分非基金機構進行年度資金結算。在三季度的反彈中,投資者基本完成全年計劃目標,也加速了他們兌現收益的愿望。另一方面,我們估計新老劃斷,可能于11月啟動,中小企業板的新股和主板的再融資,會分流部分資金。 我們判斷,不斷增多的G股,加重市場資金承接力度。四季度資金面的緊張,無法支持G股估值水平上漲。 之所以預計年底A股市場再上揚,因為由觀察得到的固定資產投資回落速度慢于預期,公司05 年業績可能超出預期。投資者可能會年度盈利明確的時刻上調05盈利預測。 股改主題投資熱點 我們認為四季度市場熱點(投資機會),依次為G股――準G股――資產重估類股票--股改創新類股票――再融資G股――含H股的A股――業績持續增長的G股。 以下,我們分類討論上述熱點板塊。 1、股改創新類 在股改方案中,不簡單以送股、縮股形式實現對價,就可以歸類于股改創新類。比如,大股東以新資產注入替代對價,回購B股補償A股,等等。相比簡單明確的對價,注入新資產更能夠引起投資者廣泛聯想,盈利改善遠比估值水平變化更具有吸引力。比如,國投中魯大股東-國家投資開發公司可能注入新資產,上海機場集團以虹橋機場注入代替對價等等。 2、資產重估 我們一直強調全流通市場給重估資產類股票上漲帶來的良好契機。幸運的是,市場驗證了我們的判斷。在觀點初步得到驗證后,我們再次回顧資產重估板塊,并與投資者分享進一步的心得。我們將分類討論重估類資產:法人股,土地和牌照。 法人股 首先,我們再次強調法人股市價遠高于其成本價,存在溢價重估空間。但,存在三個顯見事實:a,除非變賣,賬面法人股只能按照成本與市價孰低原則計價,溢價部分不能反映在會計資產上;b,如果市場有效,法人股市價就反映其未來現金流收益。變賣法人股,也就意味著不再享受未來收益,投資者以一次性損益代替了未來持續的回報;c,法人股公司送股,持股公司的股東在送股過程中,受到了損害。因為一部分的權益免費當對價送給了別人。如果A股全部公司對價10送3,持股公司的股東就損失了3.8%的凈利潤和2.9%的凈資產。 持股公司股東在旗下公司送股過程中遭受損失 舉一個極端的例子而言,如果中石化旗下A股公司如果都采取10送3對價,其股東就損失了6.3%的凈利潤和5.7%的凈資產。 中石化股東在旗下公司10送3過程中損失6.3%凈利潤和5.7%凈資產 顯然,明顯損害股東權益的對價,將無法得到股東大會通過。這意味著,中石化旗下公司簡單對價的股改方案將無法實施,其最大可能的途徑,就是變賣殼資源,私有化旗下公司。收購兼并私有化過程中,被收購方能夠提供超額收益,而收購方不能提供超額收益。在私有化過程中,中石化旗下的公司比中石化更具有吸引力。 土地 土地重估,得到市場的高度重視。商業地產、投資性地產公司股價快速上揚,當我們再次重估其土地價值時,發現地產價值已經在上海、南京等中心城市商業地產、投資性地產公司,反映比較充分。益民、新世界等公司股票市值已經占其土地價值80%。 新浪聲明:本版文章內容純屬作者個人觀點,僅供投資者參考,并不構成投資建議。投資者據此操作,風險自擔。 |

| 新浪首頁 > 財經縱橫 > 市場研究 > 正文 |

|

|

| 熱 點 專 題 | ||||

| ||||

| 企 業 服 務 |

| 股票:今日黑馬 |

| 投資3萬元年利100萬! |

| 治口臭口腔潰瘍新突破 |

| 升級女人 內衣賺錢 |

| 加盟美國牛仔免費鋪貨 |

| 名品服飾 一折供貨 |

| 韓國童裝童鞋賺瘋了! |

| 50個好賺錢的精品項目 |

| 蟲蟲新女裝漂亮才被搶 |

| 中國1000個賺錢好項目 |

| 學美國技術辦廠賺大錢 |

| 開什么店能日賺數千? |

| 床品折扣店一本萬利 |

| 治療高血壓不花冤枉錢 |

| 新韓國快餐年賺百萬 |

|

|

|

| |||||||||||||||||||||||||||||||||||||||||||||||||

|

新浪網財經縱橫網友意見留言板 電話:010-82628888-5174 歡迎批評指正 新浪簡介 | About Sina | 廣告服務 | 聯系我們 | 招聘信息 | 網站律師 | SINA English | 會員注冊 | 產品答疑 Copyright © 1996 - 2005 SINA Inc. All Rights Reserved

|