截至11月8日,推出股改方案的企業共234家(不含清華同方),其中送股類的企業為224家,比例達96%.在送股類的224家企業中,已完成股改的G股企業99家,其中97家跌破股改前價格,占98%,73家跌破自然除權價,占74%;已公布方案尚未實施送股的準G股企業125家,方案推出后首次復牌的有95家,其中59家跌破停牌前價格,占62%.尤其要指出的是,11月3日共有15家送股企業公布送股方案后首次復牌,其中除1家在尾市拉起持平外,14家跌破停牌前價格,且平均跌幅達6.26%.而11月7日和8日兩天,共有11家企業二次復牌轉為G股,兩日

收盤價平均跌幅竟高達27.2%.

對大盤走低有兩種截然不同的解釋

四年來,股市持續下跌的重要原因是按市價減持國家股的政策,但我們按對價理論調整了這一政策后,股市依然不改頹勢,原因究竟何在?對于這一問題,現在有兩種截然不同的解釋。

一是人們對股改信心不堅定,有關部門對股改不配合,導致送股積極性不高,送股的股數不夠所致。因此,在統一組織、分散決策中,尤其強調統一組織,借助行政之手加大送股力度。

二是單一送股的股改模式與“鎖一爬二”結合存在嚴重缺陷。因此,必須走出“股改就是送股,對價就是兌股數,送股是惟一能讓投資者得到實惠”的模式的誤區。因此,在統一組織、分散決策中,注重分散決策,調動各方積極性,倡導不同企業根據自身情況進行保護股民利益、帶動股價上漲的股改模式創新,不搞一刀切。

顯然,值此股改關鍵時刻,到底以上述何種解釋作為我們下一步推進股改的政策依據,徹底扭轉大盤下跌的走勢,至關重要。

單一送股與“鎖一爬二”結合是G股下跌的主因

單一送股模式與對價股改理論不能自圓其說,導致人們思想認識不統一,行動配合不積極。這場改革的政策基礎是對價理論,對價對的是未來非流通股可流通時保護股民利益不受傷害的承諾。由于未來還沒有發生,因此對發生時的風險和損失,現在并無法衡量,兩類股東看法也不一致,在目前只進行了股改還沒實施流通的情況下,投資者更多考慮的是未來非流通股進入市場流通后的大擴容造成股價下跌的沖擊。此外,是否未來非流通股以何種價格實現可流通都會給股民帶來損失?是否存在著一種可能性,即非流通股的可流通如果被限定在一個較高的可流通底價之上,就不會給股民帶來損失。無論從理論還是實踐上看,這種可能性都是存在的。

因此,人們對“一刀切”送股的疑義導致行動不積極。

實際中,由于單一送股與“鎖一爬二”結合導致兩類股東在責權利關系發生的時間上不同步,使得基金等流通股持有人一方面在改革前通過用手投票,討價還價;另一方面,在拿到對價的送股之后,又“用腳股票”,去回避一年后非流通股轉入可流通的風險;而作為一些機構和基金來說,則表現為一批一批的炒股改企業,炒完后就把G股拋掉,再炒下一批股改企業。這直接導致股改完成后的G股變成了“雞骨”,只剩了骨頭,沒有肉。送得越多,流通股股東的成本價格越低,股價的重心就自然越往下移。上市公司所送出的股數和政府為拯救大盤所做的百般努力,在短時間內就被股價的下跌所抵消,并導致投資人的進一步損失。

由于人們普遍看到了這樣的規律,知道等拿到對價的股份之后再跑就來不及了,所以大多數人在方案表決一通過甚至公布股改方案后一復牌就跑掉,溜得越來越快,使市場進入惡性循環之中。

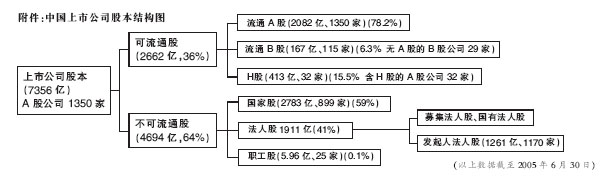

未來一年至三年內股價走勢可能不容樂觀

由于“鎖一爬二”的規定,一年之后將有G股企業股本總額的5%陸續進入可流通狀態,按目前和預計的股改進度測算,再加上政策規定的持股比例在股本總額5%以下的非流通股不受“鎖一爬二”的限制,即12個月后即可100%地全流通,這個數字保守估計也在200億股左右,大約相當于近年來一年IPO募股的總額。以目前4.62元/股的平均股價測算,可能套現的非流通股金額大約在1000億元左右。以此類推,兩年后將有10%的非流通股進入可流通狀態,大約在500多億股左右;三年之后即可全流通,轉為可流通的股數高達3000多億股(詳見附件:中國上市公司股本結構圖)。而目前非流通股的凈資產價在2.8元/股左右,只要股市的市場價格在這一價格之上,非流通股就可能高價套現,為保其控股地位,再低價買入流通股。由于非流通股已經按10送3的比例支付了對價,從政策上講是很難再限制其賣出的。所以未來1-3年內股市的壓力可能都很大。

證券市場問題目前已不單是股市單一系統的小問題,而是已涉及國家金融運行安全與政府信譽的大問題,因此,對股改模式和技術問題的正確與否不可低估,是值得我們從長遠的戰略高度綜合考慮的。

此外,盡管從大股東要保持控股地位的角度看,似乎全流通的可能并不存在,但實際上由于政策允許大股東增持流通股,所以大股東在“鎖一爬二”的條件下可以高價賣出非流通股,低價買入流通股,而這一換籌過程是不影響其保持控股地位的。因此,全流通的風險在現實中也是存在的。

所以,單一送股和“鎖一爬二”結合給市場帶來的風險,并沒有隨著股改的進行而消除,僅僅是遲滯并留給了后人。

“新老劃斷”擴容全流通的風險將連接非流

通股可流通的風險目前,“新老劃斷”是股市的一個敏感問題,其原因:一是恢復股市擴容,二是新股上市將實行全流通的政策,導致現有A股股價下跌。目前人們普遍預測“新老劃斷”的時機在年底和春節前后,而非流通股可流通的風險則從2006年7月后又陸續發生,并將持續1-3年。這兩個投資人密切關注的風險連在一起,將導致人們對股市較長期持續下跌的悲觀預期。

股改成敗的關鍵不是送股股數,而是價格預期

股價是股市的靈魂,抓住了股價也就牽住了股改成敗的“牛鼻子”。明確投資人在股改中謀求的是價格盈利而不是股數,股數的增加只有在股價不下跌的情況下才有意義。

而單一送股模式和“鎖一爬二的結合”,盡管使股民股數增加,但由此產生的收益又都被股價的下跌給抵消了。同時,現實中非流通股股東在把股份送出去后,股價卻沒有上漲,流通權溢價并沒有實現,結果兩類股東對股改的雙贏預期卻由于價格的下跌出現了雙輸的結果。

按照目前單一送股和“鎖一爬二”結合的股改思路,左手將上千億元的國家股和非流通股送出去,右手又動員各種資源,用有形之手穩定股市。如果大盤還上不去,今后就會有一部分人回過頭來秋后算賬,否定這場改革。經濟和政治風險不容低估。

應盡快推出以價格為主線的股改創新模式

投資人信心靠良好預期支撐,而最實在的預期就是價格預期。要形成良好的價格預期,一是目前的股票持有人不選擇離場;二是吸引更多的場外資金入場,以此形成良性循環。所以,要把股改的對價從股數的預期真正調整到價格預期上來,通過價格的提升實現價值的創造,并實現兩類股東的共贏。

讓兩類股東通過對價,預設一個未來非流通股可流通時能讓股民解套并賺錢的底價,股價達不到這一底價,非流通股就流不出來,因此也就沒有非流通股可流通的風險,而非流通股可流通一定要在這一底價之上才能流出。也就是說,大股東只有在解放了股民之后,才能最后解放大股東自身。只有讓大股東利益與股價緊密結合,才更能發揮股價這一市場核心的作用,并促使大股東加快公司發展,真正在市場價格上體現上市公司價值,促進證券市場長期穩定發展。

這樣的好處還在于:首先,既然有些大股東為保持控股地位并不想全流通,也就沒有全流通的風險,雙方用不著為此爭論不休、討價還價。其次,如果非流通股要流通,他們就有積極性和動力通過資產重組、利潤增長、提高上市公司質量把股價搞上去,達到預設的可流通底價才行。而在這一過程中,股民則實實在在地獲得了解套并賺到了價差。

在股改過程中,期盼股價上漲是兩類股東最顯著、最無爭議的利益共同點。實現預設的可流通底價,股民可以賺錢,大股東也可以不送股,二者就會勁往一處使。而如果達不到這個底價,在承諾期滿后,再根據當時的價格和預設的可流通底價之差額確定送股或其他形式補償的比例。這等于給了大股東一次選擇權,矛盾自然也會大大化解。而股價在這一過程中無疑將會穩步上升,這就實現了在價值提升中非流通股可流通的同時又保護了股民的權益,實現了雙贏。而股市大盤的上漲預期也由于每只個股高于現價的預設可流通底價的確立而被鎖定。

預設的可流通底價可以是某一公司的二級市場最高價,也可采用三分之二多數股民的持股成本或換手率等概念,企業可采用符合自己實際情況的標準并由兩類股東對價協商確定。劉紀鵬首都經貿大學教授

= 《新京報》服務熱線:010-63190000 、010-96096333 =

|