意見領(lǐng)袖丨中國金融四十人論壇

本文作者:朱鶴、孫子涵

芯片短缺確實(shí)能解釋相當(dāng)程度的汽車銷售轉(zhuǎn)弱,但即使盡可能將這一因素的影響排除在外,三季度實(shí)際的汽車消費(fèi)需求也已經(jīng)走過周期性復(fù)蘇的高點(diǎn),本輪汽車消費(fèi)復(fù)蘇正在轉(zhuǎn)弱。

如果沒有缺芯對(duì)供給端的沖擊,在其他條件不變的情況下,7月的社零總額或許會(huì)提升1.5%左右,8月社零總額同比增速或提升不到1個(gè)百分點(diǎn),居民消費(fèi)復(fù)蘇偏弱的判斷依然成立。

未來半年,即使芯片短缺問題能得到實(shí)質(zhì)性緩解,對(duì)應(yīng)的潛在消費(fèi)需求已經(jīng)開始走弱。供給向上和需求向下的力量交織下,四季度乘用車銷量依然很難回到2020年同期水平,并可能對(duì)總體消費(fèi)的復(fù)蘇形成持續(xù)拖累。

——朱鶴 中國金融四十人論壇研究部副主任、青年研究員;孫子涵 中國金融四十人論壇研究助理

乘用車消費(fèi)直接反映了居民的耐用品消費(fèi)需求,是各國宏觀分析中判斷總需求的重要指標(biāo)。自5月以來,中國乘用車銷量增速開始快速下滑,8月乘用車銷量為145萬輛,同比下降14.7%,絕對(duì)值甚至低于2019年同期水平。

市場(chǎng)普遍將汽車銷量下滑歸結(jié)為芯片短缺帶來的產(chǎn)量減少。這顯然是重要原因,但終端需求的變化亦被掩蓋在供給沖擊中。因此,為更好地觀察當(dāng)下居民消費(fèi)的恢復(fù)動(dòng)能,有必要從定量的角度分析,芯片短缺帶來的供給沖擊對(duì)二季度以來的乘用車銷量下滑究竟有多大的解釋力。

我們的分析表明,假如沒有出現(xiàn)疫情導(dǎo)致的芯片短缺,2021年二季度乘用車銷量同比增速大致在7.6%,但是8月當(dāng)月的理論同比增速或只有2.8%。

上述測(cè)算的基本含義是:剔除供給因素的干擾后,本輪乘用車銷售的復(fù)蘇周期已經(jīng)開始走弱。由于乘用車銷售占社會(huì)消費(fèi)品零售總額的比重超過10%,將這一因素考慮進(jìn)去的話,8月社零總額同比增速或提升不到1個(gè)百分點(diǎn)。未來半年,即使芯片短缺問題能得到實(shí)質(zhì)性緩解,供給向上和需求向下的力量交織下,四季度乘用車銷量依然很難回到2020年同期水平,可能對(duì)居民消費(fèi)形成拖累。

一、乘用車消費(fèi)下降的兩個(gè)基本事實(shí):“三量同降”和“內(nèi)生外降”

(1)“三量同降”:產(chǎn)量、銷量和庫存量同時(shí)下降

2021年初至今,汽車產(chǎn)銷雙雙下滑,剔除受春節(jié)影響2、3月份數(shù)據(jù)后,環(huán)比增速始終為負(fù),下降的幅度和持續(xù)時(shí)間都遠(yuǎn)超往年。同時(shí),年內(nèi)車企的庫存水平也偏低,整體呈現(xiàn)去庫存的趨勢(shì)。乘用車行業(yè)表現(xiàn)出產(chǎn)量、銷量和庫存量同時(shí)下降的“三量同降”特點(diǎn)。

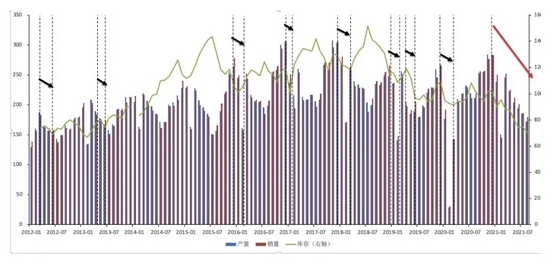

本輪持續(xù)半年的“三量同降”是過去十年里首次出現(xiàn)的情況。如圖1所示,過去十年里,偶爾會(huì)在年初看到短暫的“三量同降”現(xiàn)象,持續(xù)性大多只有兩個(gè)月,進(jìn)入二季度后三者同步變化的情況就會(huì)改變。對(duì)比2018年二、三季度汽車銷售淡季,當(dāng)時(shí)的車企庫存出現(xiàn)了一個(gè)小高峰,可見消費(fèi)低迷會(huì)導(dǎo)致庫存積累。這也從側(cè)面說明,需求走弱不足以解釋年初至今汽車銷量的持續(xù)走弱,其中一定存在供給層面的沖擊,否則銷售下滑不會(huì)伴隨明顯的去庫。

圖1 2021年初以來乘用車出現(xiàn)持續(xù)的“三量同降”現(xiàn)象

數(shù)據(jù)來源:Wind,中汽協(xié)

數(shù)據(jù)來源:Wind,中汽協(xié)(2)“內(nèi)升外降”:國產(chǎn)品牌車的銷量占比顯著提升

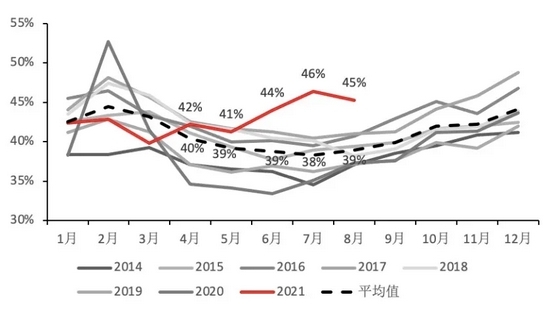

盡管乘用車銷量整體下滑,但分品牌看,今年的乘用車零售市場(chǎng)呈現(xiàn)出兩種截然不同的景象。國產(chǎn)品牌乘用車銷售火爆,進(jìn)口車/合資車表現(xiàn)相對(duì)“冷清”,呈現(xiàn)“內(nèi)升外降”的結(jié)構(gòu)性變化。特別是從4月份開始,自主品牌的市場(chǎng)占有率逐漸擴(kuò)大,在7月份達(dá)到46%的同期歷史最高水平。

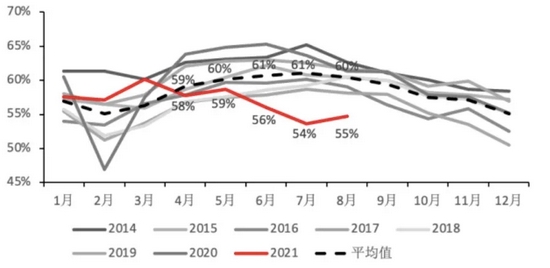

4月以來的“內(nèi)生外降”也是過去數(shù)年里首次出現(xiàn)。如圖2、3所示,2014-2019年,國產(chǎn)車銷量的市占率大概穩(wěn)定在40%左右,合資品牌在60%左右,且兩類車市占率的變化有明顯的季節(jié)性規(guī)律。即使是2020年,乘用車銷售受到了疫情的重大影響,兩類品牌的市占率也在四季度基本回歸到了過去六年的同期歷史均值水平。這說明市占率的結(jié)構(gòu)特征比較穩(wěn)定。可是,從今年4月開始,國產(chǎn)車與合資車的市占率卻大幅偏離平均值,自主品牌的市占率顯著提升,明顯高于歷史均值水平,也無法用季節(jié)變化加以解釋。

圖2 2014-2021年自主品牌乘用車市占率

數(shù)據(jù)來源:Wind,中國汽車工業(yè)信息網(wǎng),中汽協(xié)

數(shù)據(jù)來源:Wind,中國汽車工業(yè)信息網(wǎng),中汽協(xié)圖3 2014-2021年外資品牌乘用車市占率

數(shù)據(jù)來源:Wind,中國汽車工業(yè)信息網(wǎng),中汽協(xié)

數(shù)據(jù)來源:Wind,中國汽車工業(yè)信息網(wǎng),中汽協(xié)芯片的“結(jié)構(gòu)性短缺”是理解上述現(xiàn)象的關(guān)鍵線索。汽車芯片短缺會(huì)對(duì)所有汽車生產(chǎn)都造成影響,但并非所有汽車芯片都受到了同樣的影響。現(xiàn)實(shí)中,疫情對(duì)MCU芯片的影響要顯著大于其他類型的芯片,因?yàn)檫@類芯片屬于汽車芯片中的高端芯片,中國臺(tái)灣是最主要的生產(chǎn)中心,馬來西亞等東南亞國家則負(fù)責(zé)了相當(dāng)份額的封裝測(cè)試環(huán)節(jié)。2020年末以來,疫情在東南亞地區(qū)的反復(fù)爆發(fā),直接影響到了馬來西亞等國家的封裝測(cè)試,最終導(dǎo)致相關(guān)芯片的供應(yīng)受到影響。相比之下,許多中低端類型的汽車芯片已經(jīng)基本實(shí)現(xiàn)了國產(chǎn)化的生產(chǎn),因此疫情對(duì)這里芯片的供應(yīng)沖擊相對(duì)可控,并不像MCU芯片受到的影響那么大。

芯片的“結(jié)構(gòu)性短缺”對(duì)合資品牌車和國產(chǎn)品牌車汽車的影響也有明顯差異。MCU芯片在汽車領(lǐng)域的應(yīng)用很廣泛,但一般而言,越高端的汽車搭載MCU芯片的種類和數(shù)量越多。因此,芯片的“結(jié)構(gòu)性短缺”對(duì)中高端車的影響就會(huì)相對(duì)較大,中低端汽車承壓相對(duì)較小。進(jìn)一步,中高端車在合資品牌的車企中占據(jù)更重要的位置,因此以高端車銷售為主的合資品牌車在產(chǎn)銷方面更容易受到抑制。相比之下,國產(chǎn)品牌受到的影響較小,再加上存在國產(chǎn)品牌車對(duì)合資品牌車的替代效應(yīng),最終呈現(xiàn)出較高幅度的增長,國產(chǎn)車的市占率也出現(xiàn)了顯著提升。

綜上可知,“三量同降”表明當(dāng)前的銷量下降無法完全用需求端的變化解釋,供給萎縮是導(dǎo)致汽車銷量下降的重要原因。帶來供給萎縮的主要原因是芯片的“結(jié)構(gòu)性短缺”,即高端芯片的供應(yīng)鏈?zhǔn)苡绊懜蟆_M(jìn)一步,芯片的“結(jié)構(gòu)性短缺”對(duì)國產(chǎn)品牌和合資品牌車的影響具有顯著的異質(zhì)性,國產(chǎn)品牌車受到的影響明顯要小于合資品牌車,由此出現(xiàn)了“內(nèi)升外降”。

二、對(duì)乘用車銷量做反事實(shí)推斷的測(cè)算思路及結(jié)果

如前所述,2014-2019年,合資品牌車和國產(chǎn)品牌車的市占率變化基本保持穩(wěn)定,近期的變化主要來自芯片結(jié)構(gòu)性短缺的影響。基于這種長期穩(wěn)定的結(jié)構(gòu)關(guān)系,以及國產(chǎn)品牌車受到的影響相對(duì)更小這一現(xiàn)實(shí)情況,我們給出如下反事實(shí)推斷的邏輯:

假如沒有疫情導(dǎo)致的芯片短缺,國產(chǎn)品牌車對(duì)應(yīng)的銷量占比應(yīng)該在均衡水平,據(jù)此可以倒推出乘用車總銷量和增速的潛在水平。

需要指出,在本文設(shè)計(jì)的反事實(shí)推斷中,國產(chǎn)品牌車發(fā)揮了對(duì)照組的作用,但并不是直接用國產(chǎn)品牌車的銷量或增速去匹配合資車的銷量或增速。這是因?yàn)閮煞N車在銷量或增速層面不存在穩(wěn)定的長期關(guān)系,無法滿足“共同趨勢(shì)(common trend)”條件。相較而言,無論是季節(jié)變化規(guī)律還是絕對(duì)值水平,兩者的市占率在歷史上都有比較好的穩(wěn)定性,恰恰今年4月至今出現(xiàn)了明顯的偏離,顯然更適合作為反事實(shí)推斷的依據(jù)。

不僅如此,在做反事實(shí)推斷之前,還要對(duì)國產(chǎn)車的銷量做一定程度的修正,將其替代合資車需求的部分剔除掉,以盡可能還原出實(shí)際的需求情況。

(1)合資車銷量下降帶來的兩種效應(yīng):總量效應(yīng)和替代效應(yīng)

芯片短缺對(duì)國產(chǎn)車市占率有兩個(gè)影響機(jī)制,即總量效應(yīng)和替代效應(yīng)。總量效應(yīng)是指合資車銷量下降改變了汽車銷售總量,從而提升國產(chǎn)車市占率。結(jié)構(gòu)效應(yīng)是指在合資品牌供給不足時(shí),部分合資車的需求會(huì)被國產(chǎn)車替代,進(jìn)而提高國產(chǎn)品牌的銷量和市占率。

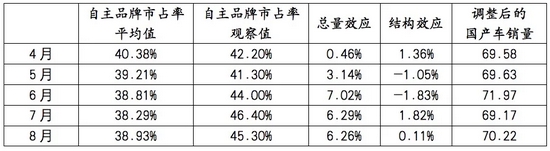

為區(qū)分兩種效應(yīng)的影響,我們首先測(cè)算出只因?yàn)楹腺Y車銷量下滑導(dǎo)致的國產(chǎn)車占比上升會(huì)有多大。如表1所示,在這種假設(shè)下今年4-8月的國產(chǎn)車對(duì)應(yīng)的市場(chǎng)份額應(yīng)為41%、42%、46%、53%和45%。這與現(xiàn)實(shí)數(shù)據(jù)仍有一定差異,可以認(rèn)為這種差距來源于結(jié)構(gòu)效應(yīng)。經(jīng)過計(jì)算可知,4-8月的結(jié)構(gòu)效應(yīng),分別為1.36%、-1.05%、-1.83%、1.82%和0.11%,正值表示為國產(chǎn)車需求對(duì)合資車的替代,負(fù)值則相反。

另一種理解是,上述假設(shè)可能高估了芯片短缺對(duì)合資車的影響,實(shí)際上,芯片短缺可能不同程度地影響了合資車和國產(chǎn)車,由此得到的負(fù)效應(yīng)可能部分來源于芯片短缺對(duì)自主品牌的沖擊。但是,不管是哪種原因,我們都要把它從國產(chǎn)車銷量中剔除出去,以反映真實(shí)的、未受芯片影響的消費(fèi)水平。

表1 假設(shè)沒有芯片短缺影響下的國產(chǎn)車銷量(萬輛)

數(shù)據(jù)來源:中汽協(xié),經(jīng)作者自行計(jì)算

數(shù)據(jù)來源:中汽協(xié),經(jīng)作者自行計(jì)算(2)二季度乘用車銷量理論同比增速約7.6%,8月當(dāng)月理論同比增速約2.8%

我們以剔除結(jié)構(gòu)效應(yīng)后的國產(chǎn)車銷量為基礎(chǔ),并假設(shè)該數(shù)據(jù)反映了沒有芯片影響情況下真實(shí)需求,然后結(jié)合2014-2019年的歷史市占率水平,估算沒有芯片短缺影響下的乘用車總銷量和增速。

如表2所示,如果沒有芯片短缺對(duì)供給端的沖擊,二季度乘用車銷量理論同比增速約為7.6%。7月增速較高,為8.5%,但8月當(dāng)月理論同比增速僅為2.78%。從兩年復(fù)合增速來看,經(jīng)過7月高點(diǎn)之后,8月的兩年復(fù)合已經(jīng)降到4.5%。三季度已過半,即使芯片問題逐漸緩解,汽車銷售復(fù)蘇也明顯弱于一、二季度,并且這種減弱與所謂的汽車消費(fèi)淡季無關(guān)。

表2 假設(shè)沒有芯片短缺影響下的

乘用車總銷量(萬輛)

數(shù)據(jù)來源:中汽協(xié),經(jīng)作者自行計(jì)算

數(shù)據(jù)來源:中汽協(xié),經(jīng)作者自行計(jì)算綜上,芯片短缺確實(shí)能解釋相當(dāng)程度的汽車銷售轉(zhuǎn)弱,但即使盡可能將這一因素的影響排除在外,三季度實(shí)際的汽車消費(fèi)需求也已經(jīng)走過周期性復(fù)蘇的高點(diǎn),本輪汽車消費(fèi)復(fù)蘇正在轉(zhuǎn)弱。

考慮到乘用車銷售占社會(huì)消費(fèi)品零售總額的比重約10%,如果沒有缺芯對(duì)供給端的沖擊,在其他條件不變的情況下,7月的社零總額或許會(huì)提升1.5%左右,8月社零總額同比增速或提升不到1個(gè)百分點(diǎn),居民消費(fèi)復(fù)蘇偏弱的判斷依然成立。未來兩個(gè)季度,即使芯片短缺問題能得到實(shí)質(zhì)性緩解,對(duì)應(yīng)的潛在消費(fèi)需求已經(jīng)開始走弱。供給向上和需求向下的力量交織下,四季度乘用車銷量依然很難回到2020年同期水平,并可能對(duì)總體消費(fèi)的復(fù)蘇形成持續(xù)拖累。

(本文作者介紹:中國金融四十人論壇(CF40)是一家非官方、非營利性的專業(yè)智庫,定位為“平臺(tái)+實(shí)體”新型智庫,專注于經(jīng)濟(jì)金融領(lǐng)域的政策研究。)

責(zé)任編輯:戴菁菁

新浪財(cái)經(jīng)意見領(lǐng)袖專欄文章均為作者個(gè)人觀點(diǎn),不代表新浪財(cái)經(jīng)的立場(chǎng)和觀點(diǎn)。

歡迎關(guān)注官方微信“意見領(lǐng)袖”,閱讀更多精彩文章。點(diǎn)擊微信界面右上角的+號(hào),選擇“添加朋友”,輸入意見領(lǐng)袖的微信號(hào)“kopleader”即可,也可以掃描下方二維碼添加關(guān)注。意見領(lǐng)袖將為您提供財(cái)經(jīng)專業(yè)領(lǐng)域的專業(yè)分析。