意見(jiàn)領(lǐng)袖丨中國(guó)金融四十人論壇

本文作者:徐小慶 敦和資管首席經(jīng)濟(jì)學(xué)家

本文要點(diǎn)

從需求端看,本輪商品上漲的驅(qū)動(dòng)力來(lái)自于美國(guó)居民加杠桿,并且在財(cái)政補(bǔ)貼和服務(wù)消費(fèi)受疫情壓制的背景下,美國(guó)居民對(duì)商品的消費(fèi)需求較疫情前增加了一倍以上。但隨著印錢(qián)效應(yīng)的消退和服務(wù)消費(fèi)的恢復(fù),美國(guó)居民的商品需求強(qiáng)度也會(huì)開(kāi)始下降。更重要的是,本輪商品價(jià)格上漲對(duì)美國(guó)核心CPI的傳導(dǎo)更快,對(duì)美國(guó)寬松的貨幣政策帶來(lái)嚴(yán)峻挑戰(zhàn),一旦低利率狀態(tài)難以保持,居民加杠桿的進(jìn)程就可能被中斷。

大宗商品價(jià)格上漲對(duì)中國(guó)的影響主要表現(xiàn)為對(duì)制造業(yè)利潤(rùn)率的壓縮。政策方面,由于內(nèi)需本身無(wú)法承受上游價(jià)格的上漲,貨幣政策也就沒(méi)有收緊的必要。如果僅基于通脹預(yù)期就收緊貨幣政策,將產(chǎn)生原材料成本上升、財(cái)務(wù)費(fèi)用上升和人民幣升值三重收緊效果,使制造業(yè)企業(yè)雪上加霜。

* 本文為作者在5月20日舉行的CF40青年論壇雙周研討會(huì)“大宗商品價(jià)格上漲的影響及政策應(yīng)對(duì)”上所做的主題演講。轉(zhuǎn)載請(qǐng)注明出處。

大宗商品價(jià)格上漲的動(dòng)因及展望

本輪商品上漲的需求側(cè)因素來(lái)自美國(guó)居民加杠桿

本輪商品價(jià)格上漲的部分原因無(wú)疑是疫情后供給恢復(fù)速度慢于需求恢復(fù)速度,一般而言,這種現(xiàn)象不會(huì)持續(xù)太長(zhǎng)時(shí)間,因?yàn)閮r(jià)格上漲后供給總是能夠恢復(fù)的。如果出現(xiàn)長(zhǎng)期的滯脹,往往發(fā)生在戰(zhàn)爭(zhēng)或?yàn)?zāi)難沖擊后,供給端被永久性破壞或在幾年內(nèi)都得不到恢復(fù),調(diào)節(jié)供需的價(jià)格機(jī)制就會(huì)因此失靈。

本次新冠疫情帶來(lái)的全球供應(yīng)鏈沖擊疊加國(guó)內(nèi)碳中和政策的開(kāi)展,都對(duì)供給端造成了擾動(dòng)。然而,每輪商品價(jià)格上漲都一定有需求端的驅(qū)動(dòng)力,不可能只靠供給端。回顧2016年-2018年的大宗商品價(jià)格上漲,雖然分析更多將其歸因于國(guó)內(nèi)供給側(cè)改革的影響;但從需求角度看,很重要的原因是中國(guó)房地產(chǎn)銷(xiāo)售進(jìn)入一輪新的上行周期,最顯著的特征就是“棚改”帶來(lái)三四線城市的房地產(chǎn)需求大幅上升。

如何從需求端理解本輪全球大宗商品價(jià)格上漲的驅(qū)動(dòng)力?我認(rèn)為,主要來(lái)自于美國(guó)居民部門(mén)加杠桿。

經(jīng)驗(yàn)表明,如果想通過(guò)財(cái)政擴(kuò)張或貨幣寬松來(lái)帶動(dòng)商品價(jià)格上漲,一個(gè)非常重要的條件是有私人部門(mén)加杠桿的配合。僅靠政府部門(mén)加杠桿,其效果是很弱的。比如日本多年來(lái)都在實(shí)行比較積極的財(cái)政政策,但是從日本的宏觀杠桿率來(lái)看,只有政府部門(mén)杠桿率在上升,企業(yè)和居民杠桿率都在下降,其寬松政策從未帶來(lái)大宗商品價(jià)格的上漲。

美國(guó)這次也采取了“雙寬松”政策,但著力點(diǎn)發(fā)生了很大變化——直接發(fā)錢(qián)給居民,而不是由政府來(lái)決定如何支出。之所以本輪刺激政策能對(duì)商品價(jià)格產(chǎn)生立竿見(jiàn)影的影響,一個(gè)很重要的背景是美國(guó)居民開(kāi)始進(jìn)入加杠桿周期。上一輪類(lèi)似的情形發(fā)生在次貸危機(jī)之前。回顧歷史,商品“超級(jí)周期”往往伴隨著超大經(jīng)濟(jì)體居民部門(mén)的加杠桿。這個(gè)經(jīng)濟(jì)體要么是美國(guó),要么是中國(guó)。比如2009年-2011年,中國(guó)四萬(wàn)億財(cái)政刺激對(duì)商品價(jià)格的拉動(dòng)更多體現(xiàn)在國(guó)內(nèi)房地產(chǎn)周期的啟動(dòng),中國(guó)居民從2009年開(kāi)始大量通過(guò)借貸來(lái)購(gòu)房,購(gòu)房模式較2008年之前發(fā)生了很大變化。

本輪美國(guó)居民加杠桿有三個(gè)驅(qū)動(dòng)因素。

第一,從美國(guó)人口結(jié)構(gòu)來(lái)看,未來(lái)一段時(shí)間美國(guó)20-49歲購(gòu)房年齡段人口將處于高速增長(zhǎng)階段,和父母同住的“啃老族”比例已經(jīng)創(chuàng)歷史新高,居民購(gòu)房有剛需。

第二,美國(guó)居民部門(mén)在2008年以后經(jīng)歷了10年“去杠桿”,目前杠桿率在三大部門(mén)中最低,疊加本輪財(cái)政補(bǔ)貼使美國(guó)家庭資產(chǎn)負(fù)債表得到較大修復(fù),居民債務(wù)償付比率已回到上世紀(jì)80年代的歷史低位;美國(guó)抵押貸款利率一度下行到3%以下,歷史上首次低于薪資增長(zhǎng)。這些因素使得美國(guó)居民加杠桿的能力和意愿都比較強(qiáng)。

第三,從資產(chǎn)配置角度,房地產(chǎn)相對(duì)于股票在美國(guó)居民的資產(chǎn)配置中有更大的提升空間。過(guò)去十年間,股票在美國(guó)居民財(cái)富中的占比持續(xù)上升,目前已經(jīng)處于歷史高位,而房地產(chǎn)配置占比則處于低位。從投資回報(bào)率看,過(guò)去十年美國(guó)租金回報(bào)率穩(wěn)中有升,而國(guó)債收益率和美股分紅率持續(xù)回落。從租金角度理解,美國(guó)房?jī)r(jià)的上漲是比較健康的。而且房地產(chǎn)本身就是一個(gè)加杠桿的載體,房屋增值后通過(guò)抵押再貸款的現(xiàn)象在美國(guó)十分普遍,這和國(guó)內(nèi)對(duì)于房屋抵押再貸款(相當(dāng)于經(jīng)營(yíng)貸)資金用途限制較緊的情況有所不同,所以房?jī)r(jià)上漲會(huì)帶來(lái)居民更廣范圍的消費(fèi)需求上升。

為什么本輪美國(guó)居民加杠桿對(duì)商品需求的影響非常大?

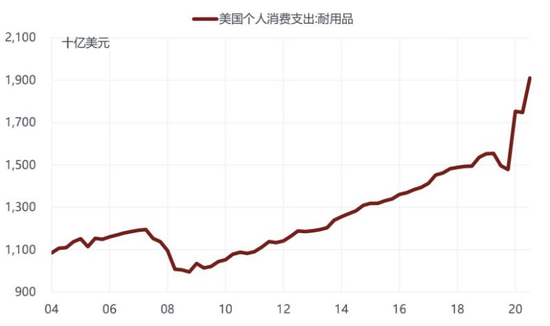

如圖1,今年一季度美國(guó)居民消費(fèi)支出和2019年同期相比,商品消費(fèi)增速遠(yuǎn)高于疫情前水平,而服務(wù)消費(fèi)仍弱于疫情前。今年一季度,美國(guó)商品消費(fèi)的兩年平均增速為8%,是疫情前(2019年)的2倍多;耐用品消費(fèi)兩年平均增速高達(dá)14%,是疫情前的3-4倍。疫情前,美國(guó)商品消費(fèi)增速長(zhǎng)期維持在3%-4%的水平。

圖1 美國(guó)居民商品消費(fèi)增速遠(yuǎn)高于疫情前水平

過(guò)去十幾年,耐用品的個(gè)人消費(fèi)支出始終保持緩慢增長(zhǎng)態(tài)勢(shì),但疫情之后,增速卻出現(xiàn)飆升,遠(yuǎn)超原來(lái)的趨勢(shì)線(圖2)。這一方面是多輪財(cái)政補(bǔ)貼帶來(lái)的“印錢(qián)效應(yīng)”,另一方面則是因?yàn)榉?wù)消費(fèi)受到疫情持續(xù)抑制,導(dǎo)致居民消費(fèi)結(jié)構(gòu)更多向商品消費(fèi)傾斜,商品消費(fèi)需求猛增。

圖2 多輪財(cái)政補(bǔ)貼使得美國(guó)居民耐用品消費(fèi)明顯透支

但從邊際上看,商品需求不可能持續(xù)保持如此高的增速。一方面印錢(qián)效應(yīng)在逐漸減弱,另一方面服務(wù)消費(fèi)會(huì)隨著疫情緩解而逐步恢復(fù),從而對(duì)商品消費(fèi)形成分流。目前,商品和服務(wù)消費(fèi)的“分化”已處于歷史最高水平。從數(shù)據(jù)上看,近期美國(guó)的商品消費(fèi)已經(jīng)開(kāi)始出現(xiàn)疲態(tài)。4月零售額增速低于市場(chǎng)預(yù)期,除餐飲服務(wù)有所回升,其他消費(fèi)都與3月基本持平。最新的密歇根大學(xué)消費(fèi)信心指數(shù)也開(kāi)始回落,說(shuō)明當(dāng)前的物價(jià)上漲已經(jīng)對(duì)美國(guó)消費(fèi)者產(chǎn)生負(fù)面影響。

如何看待美國(guó)居民加杠桿的持續(xù)性?2000年-2008年的大宗商品超級(jí)周期能夠持續(xù)那么長(zhǎng)時(shí)間,一個(gè)非常重要的條件,是美國(guó)核心CPI在大宗商品價(jià)格上漲過(guò)程中始終穩(wěn)定在3%以下,PPI價(jià)格上漲沒(méi)有向終端CPI傳導(dǎo)。這在很大程度上得益于中國(guó)制造的全球化。因?yàn)橹袊?guó)在加入WTO之后,為了維持出口競(jìng)爭(zhēng)力,吸收了大部分上游價(jià)格的上漲,并利用廉價(jià)勞動(dòng)力成本將下游價(jià)格控制在了較低水平。但本次面臨的挑戰(zhàn)是,全球化帶來(lái)的反通脹效應(yīng)已越來(lái)越弱,而美國(guó)自身的產(chǎn)出缺口使其對(duì)進(jìn)口的依賴(lài)越來(lái)越強(qiáng),這會(huì)造成商品價(jià)格的上漲對(duì)美國(guó)CPI的影響較過(guò)去更加顯著。美國(guó)4月核心CPI同比已大幅跳升至3%,并可能在未來(lái)一段時(shí)間保持在3%以上,這給美國(guó)的貨幣政策帶來(lái)嚴(yán)峻挑戰(zhàn)。目前美國(guó)的利率水平已經(jīng)顯著低于CPI,這和2000-2008年利率水平高于同期CPI是不同的。加杠桿需要相對(duì)寬松的貨幣政策環(huán)境,一旦低利率狀態(tài)難以保持,居民加杠桿的進(jìn)程就可能被中斷。

國(guó)內(nèi)PPI大漲難以向CPI傳導(dǎo)

如何看待大宗商品價(jià)格上漲對(duì)國(guó)內(nèi)通脹的影響及對(duì)貨幣政策的啟示?

國(guó)內(nèi)情況正好相反。如圖3,為剔除低基數(shù)影響,用今年前四個(gè)月國(guó)內(nèi)主要經(jīng)濟(jì)指標(biāo)的兩年平均增速與2019年年度增速進(jìn)行比較,可以看到,今年1-4月,國(guó)內(nèi)主要經(jīng)濟(jì)指標(biāo)中只有出口增速超過(guò)了疫情前的水平,工業(yè)增加值增速也超過(guò)了2009年,也主要得益于出口的高增長(zhǎng),其它所有跟內(nèi)需相關(guān)的指標(biāo)基本都低于疫情前的水平。這說(shuō)明,本輪商品價(jià)格上漲周期中,中國(guó)的需求恢復(fù)強(qiáng)度不高,全球需求的邊際改善主要來(lái)自于美國(guó)。由于美國(guó)商品需求增速比疫情前高出一倍以上,導(dǎo)致中國(guó)出口很容易超過(guò)疫情前的水平。

圖3 中國(guó)主要經(jīng)濟(jì)指標(biāo)疫情前后對(duì)比

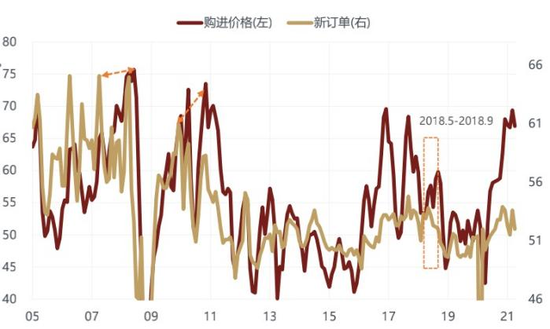

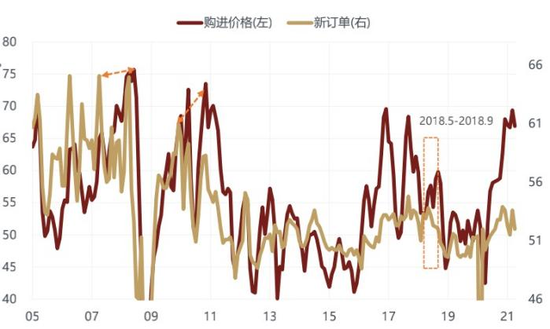

中國(guó)居民消費(fèi)支出結(jié)構(gòu)的變化更加明顯。如圖4,幾乎所有分項(xiàng)今年一季度增速都低于疫情之前(只有食品增速和疫情前持平)。這導(dǎo)致的一個(gè)結(jié)果是,商品價(jià)格的上漲會(huì)首先抑制內(nèi)需。因?yàn)閮?nèi)需對(duì)價(jià)格的敏感度更高,而外需由于美國(guó)居民收入的改善更顯著對(duì)價(jià)格變化并不非常敏感。從國(guó)內(nèi)PMI分項(xiàng)中也可以明顯看出(圖5),購(gòu)進(jìn)價(jià)格分項(xiàng)目前仍處于60以上的高位,但訂單分項(xiàng)指標(biāo)卻開(kāi)始回落,形成了一定程度的“滯脹”。

圖4 中國(guó)城鎮(zhèn)居民消費(fèi)支出結(jié)構(gòu)疫情前后對(duì)比

圖5 PMI購(gòu)進(jìn)價(jià)格與新訂單指數(shù)

如果將生產(chǎn)資料價(jià)格代表上游、生活資料價(jià)格代表下游,那么一般來(lái)說(shuō),在每輪大宗商品價(jià)格上漲周期中,下游價(jià)格的漲幅都會(huì)低于上游,生產(chǎn)資料的價(jià)格波動(dòng)大于生活資料本來(lái)就是常態(tài)。即使考慮這一點(diǎn),將它們的漲幅和自身的歷史水平進(jìn)行比較,如圖6,可以看到2005年-2007年、2009年-2011年的大宗商品價(jià)格上漲周期中,生產(chǎn)資料和生活資料都處于100%的分位,說(shuō)明下游需求很強(qiáng),可以接受上游價(jià)格的上漲;但2016年-2018年,生產(chǎn)資料分位數(shù)達(dá)到100%附近時(shí),生活資料分位數(shù)不足80%,顯示那一輪大宗商品價(jià)格上漲需求的驅(qū)動(dòng)力已有所下降;而本輪價(jià)格上漲中,生產(chǎn)資料已回到歷史高位,但生活資料歷史分位數(shù)卻不足60%,是歷史上最低的一次,是上游對(duì)下游價(jià)格傳導(dǎo)力最弱的一次。出口價(jià)格表現(xiàn)則完全不同,目前漲幅已接近歷史分位數(shù)的90%,說(shuō)明外需對(duì)高價(jià)的承受能力明顯超過(guò)內(nèi)需。對(duì)比中、美核心CPI也可以明顯看出這一變化。過(guò)去相當(dāng)長(zhǎng)的時(shí)間內(nèi),中國(guó)核心CPI的水平都與美國(guó)相近,但是疫情之后美國(guó)核心CPI持續(xù)高于中國(guó),顯示大宗商品價(jià)格上漲對(duì)美國(guó)通脹的影響要大于中國(guó)。

圖6 生產(chǎn)資料和生活資料同比分位數(shù)

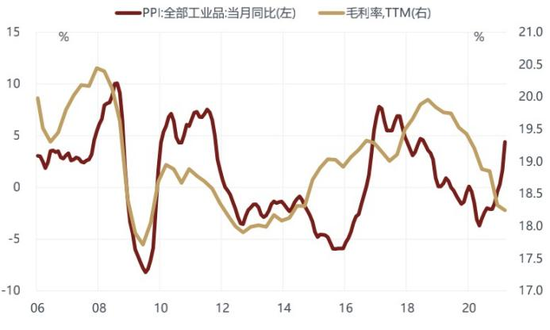

大宗商品價(jià)格上漲對(duì)中國(guó)的影響主要表現(xiàn)為對(duì)制造業(yè)利潤(rùn)率的壓縮。如圖7,2014年之前,上市公司毛利率和工業(yè)品價(jià)格是正相關(guān)關(guān)系,說(shuō)明上游價(jià)格上漲可以傳導(dǎo)到下游,不會(huì)影響上市公司整體的毛利率水平。但2014年之后,二者是反向關(guān)系,上市公司毛利率的改善基本都出現(xiàn)在大宗商品價(jià)格下跌的時(shí)候;大宗商品價(jià)格上漲時(shí),上市公司的毛利率很難提高。所以最近A股的下跌,背后反映的不再是美債收益率上升或國(guó)內(nèi)貨幣政策收緊,而更多是企業(yè)盈利預(yù)期的反映。

圖7 工業(yè)品價(jià)格與上市公司毛利率

據(jù)推算,如果PPI定基指數(shù)累計(jì)漲幅超過(guò)7%,中下游制造業(yè)毛利率都會(huì)開(kāi)始下降;而如果PPI漲幅在7%以?xún)?nèi),毛利率則有望和周期品價(jià)格同步回升(圖8)。

圖8 PPI定基指數(shù)與中下游制造業(yè)毛利率

甚至地產(chǎn)行業(yè),過(guò)去是中國(guó)最賺錢(qián)的行業(yè),但今年收入雖然在增長(zhǎng),毛利率卻在持續(xù)下降,這反映出地產(chǎn)行業(yè)對(duì)成本的敏感度也在提升。并且,由于毛利率大幅下降,即使銷(xiāo)售較好,房地產(chǎn)企業(yè)也很難在缺少周轉(zhuǎn)資金的情況下,通過(guò)大量新開(kāi)工來(lái)補(bǔ)庫(kù)存。這也是為什么過(guò)去一段時(shí)間銷(xiāo)售較好但新開(kāi)工數(shù)據(jù)始終偏弱的原因。毛利率中樞下降后,地產(chǎn)行業(yè)維持較低的庫(kù)存也會(huì)成為一種常態(tài)。

政策方面,由于內(nèi)需本身無(wú)法承受上游價(jià)格的上漲,貨幣政策也就沒(méi)有收緊的必要。央行一般在國(guó)內(nèi)核心CPI超過(guò)2%以后才會(huì)提高利率水平,需要確認(rèn)PPI上漲最終可以傳導(dǎo)到下游,如果僅基于通脹預(yù)期就收緊貨幣政策,可能會(huì)讓制造業(yè)雪上加霜,使得制造業(yè)在面臨原材料成本之外,還要面臨財(cái)務(wù)費(fèi)用的上升,同時(shí)加息還可能導(dǎo)致人民幣升值,削弱其出口競(jìng)爭(zhēng)力,形成三重收緊效應(yīng)。

全球流動(dòng)性已進(jìn)入拐點(diǎn)

商品價(jià)格上漲不僅有供需基本面的配合,漲幅中也一定包含了金融因素。也就是說(shuō),如果基本面只能支持物價(jià)50%的漲幅,但商品價(jià)格實(shí)際上漲了100%,那么多出來(lái)的50%漲幅就一定和流動(dòng)性有很大關(guān)系。在流動(dòng)性放松的情況下,市場(chǎng)會(huì)形成關(guān)于通脹的預(yù)期。不管漲價(jià)后下游需求是否能接受,上游都會(huì)先漲價(jià),產(chǎn)業(yè)鏈中間環(huán)節(jié)都會(huì)囤貨,從而使得漲幅最終超過(guò)供需基本面的支持。

本輪大宗商品價(jià)格上漲的一個(gè)特點(diǎn)是速度快,僅用13個(gè)月就實(shí)現(xiàn)了2009年-2011年三年的總漲幅,上漲速度如此快的原因正在于本次全球流動(dòng)性史無(wú)前例的放水力度。

從流動(dòng)性指標(biāo)來(lái)看,本輪大宗商品價(jià)格上漲可能已經(jīng)處于尾聲,甚至已經(jīng)出現(xiàn)階段性頂部。大宗商品價(jià)格上漲一般滯后全球M2增長(zhǎng)3個(gè)月左右。也就是說(shuō),如果全球M2增速見(jiàn)頂,大宗商品最多滯后3個(gè)月見(jiàn)頂。

本輪全球M2增速在2月最高,3月開(kāi)始回落,如果確認(rèn)2月M2增速已經(jīng)見(jiàn)頂,那么本輪大宗商品價(jià)格的階段性頂部可能在5月已經(jīng)出現(xiàn)。美國(guó)M2增速3月開(kāi)始回落,后續(xù)不會(huì)再有如此大規(guī)模的印錢(qián),M2增速下行趨勢(shì)比較確定。中國(guó)M2增速已經(jīng)回落了一段時(shí)間,國(guó)內(nèi)衡量商品流動(dòng)性的指標(biāo)——M1-M2也出現(xiàn)了見(jiàn)頂回落的跡象。

某一類(lèi)大類(lèi)資產(chǎn)的變化趨勢(shì)還可以從其他大類(lèi)資產(chǎn)中得到印證。4月份以來(lái),雖然商品價(jià)格上漲迅猛,但債券收益率并沒(méi)有上升,甚至出現(xiàn)回落,這一現(xiàn)象本身也說(shuō)明商品價(jià)格可能處于尾聲階段。

債券價(jià)格和商品價(jià)格同漲,從經(jīng)濟(jì)邏輯上講是矛盾的,但在歷史上卻多次出現(xiàn)。其中,經(jīng)濟(jì)復(fù)蘇初期的商品價(jià)格上漲,主要由供給收縮導(dǎo)致,需求恢復(fù)較晚,商品價(jià)格大概率會(huì)領(lǐng)先債券收益率走勢(shì),即商品價(jià)格先見(jiàn)底、債券收益率后見(jiàn)底。

而在經(jīng)濟(jì)滯脹階段,債券收益率往往領(lǐng)先商品價(jià)格見(jiàn)頂,因?yàn)樗蓄A(yù)見(jiàn)性,能夠預(yù)見(jiàn)到后面的需求回落。比如2008年三季度油價(jià)漲到接近150美元,但債券收益率在2007年底就已經(jīng)見(jiàn)頂,2008年上半年并沒(méi)有創(chuàng)新高,而是呈現(xiàn)高位震蕩的特征。

(本文作者介紹:中國(guó)金融四十人論壇(CF40)是一家非官方、非營(yíng)利性的專(zhuān)業(yè)智庫(kù),定位為“平臺(tái)+實(shí)體”新型智庫(kù),專(zhuān)注于經(jīng)濟(jì)金融領(lǐng)域的政策研究。)

責(zé)任編輯:范迪

新浪財(cái)經(jīng)意見(jiàn)領(lǐng)袖專(zhuān)欄文章均為作者個(gè)人觀點(diǎn),不代表新浪財(cái)經(jīng)的立場(chǎng)和觀點(diǎn)。

歡迎關(guān)注官方微信“意見(jiàn)領(lǐng)袖”,閱讀更多精彩文章。點(diǎn)擊微信界面右上角的+號(hào),選擇“添加朋友”,輸入意見(jiàn)領(lǐng)袖的微信號(hào)“kopleader”即可,也可以掃描下方二維碼添加關(guān)注。意見(jiàn)領(lǐng)袖將為您提供財(cái)經(jīng)專(zhuān)業(yè)領(lǐng)域的專(zhuān)業(yè)分析。