文/新浪財(cái)經(jīng)意見領(lǐng)袖專欄作家 李迅雷

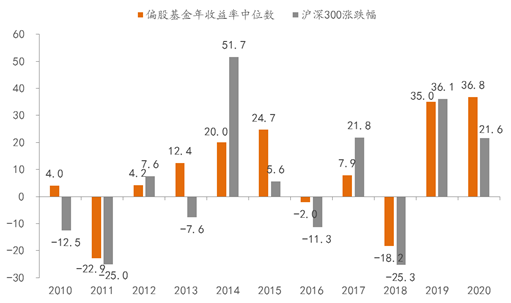

據(jù)統(tǒng)計(jì),年初至今,所有偏股型公募基金的收益率中位數(shù)達(dá)到36.8%,這也是公募基金2010年以來的最高回報(bào)率了。反觀2019年,偏股型基金的中位數(shù)也達(dá)到了35%,連續(xù)兩年的超高增長,究竟是大盤的貢獻(xiàn)還是基金經(jīng)理們投資水平提升的貢獻(xiàn),或者其他原因?本文試作分析,并探討一下2021年的資本市場變化特征。

市場估值結(jié)構(gòu)的變化帶給機(jī)構(gòu)投資者紅利

2018年及以前,公募基金的業(yè)績并沒有特別好,有的時候跑贏滬深300指數(shù),有的時候跑輸滬深300指數(shù)。我們曾經(jīng)通過組建一個績差股組合,發(fā)現(xiàn)2016年之前的漫長時間里,績差股走勢遠(yuǎn)勝于大盤。A股市場是從2017年之后,估值結(jié)構(gòu)發(fā)生改變,過去被炒高的績差股組合的估值水平在不斷回落。這是否意味著,崇尚價值投資的機(jī)構(gòu)投資者的持股結(jié)構(gòu)開始慢慢具有“優(yōu)勢”了?

2017年以來估值結(jié)構(gòu)變化有利于機(jī)構(gòu)投資者

數(shù)據(jù)來源:Wind,中泰證券研究所

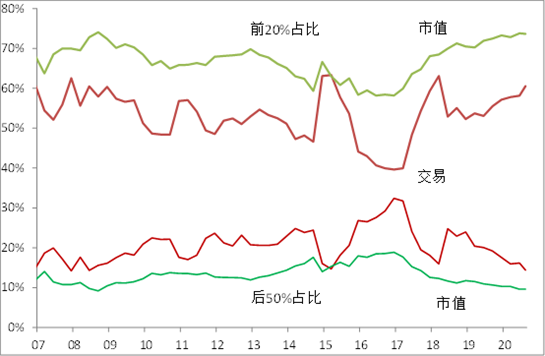

下面這張圖可以進(jìn)一步證明這一猜測成立。即按自由流通市值口徑(不含當(dāng)年新股),前20%的公司(每季末動態(tài)調(diào)整)的合計(jì)市值占比,自2017年以來趨勢性抬升,目前達(dá)到近75%。合計(jì)交易額也呈現(xiàn)類似態(tài)勢,從17年初的40%,抬升至目前的超過60%。

流通市值排名前20%股票的市值占比呈現(xiàn)“二八”趨勢

數(shù)據(jù)來源:Wind,中泰證券研究所

與此對應(yīng)的是,流通市值排名后50%的公司,合計(jì)市值占比從2017年初的接近20%回落到目前的不到10%,交易額占比則從30%多回落到不到15%(注:大市值股票的換手率總是低于小市值股票)。

可見,A股市場的估值體系正在趨向合理,2017年我們就發(fā)現(xiàn),長期以來,A股給了“不確定性”更高的估值溢價,而給予“確定性”較低的估值溢價。這與成熟市場的估值體系的結(jié)構(gòu)恰好相反。2017年以后,未來業(yè)績相對具有“確定性”的大市值公司的估值水平明顯有了提升,而存在諸多“不確定”性的公司估值水平有所下移。

確定性溢價提升了機(jī)構(gòu)投資者整體資產(chǎn)的估值水平,這或許是公募業(yè)績創(chuàng)近10年新高的主要原因,因此時代的天平正在向機(jī)構(gòu)傾斜。公募基金最近兩年業(yè)績特別好,年初以來,所有偏股型基金(普通股票型+偏股混合型+靈活配置型)收益率中位數(shù)是36.8%,這是2010年至今的最高收益率水平,從超額收益(相對滬深300)來看,今年至今公募基金收益中位數(shù)跑贏滬深300指數(shù)15.2%,排名歷史第四,而其余幾次分別是2008年、2013年和2015年,均是股票市場表現(xiàn)不好的階段。

歷史上看,公募基金連續(xù)兩年收益率超過30%比較罕見,上一次還是2006-07年間,公募基金收益中位數(shù)連續(xù)兩年超過100%,但依然跑輸指數(shù)。但這一次大盤的走勢并不強(qiáng),很顯然,時代的天平正在向機(jī)構(gòu)投資者傾斜。

最近兩年偏股基金收益率大幅上升

數(shù)據(jù)來源:Wind,中泰證券研究所

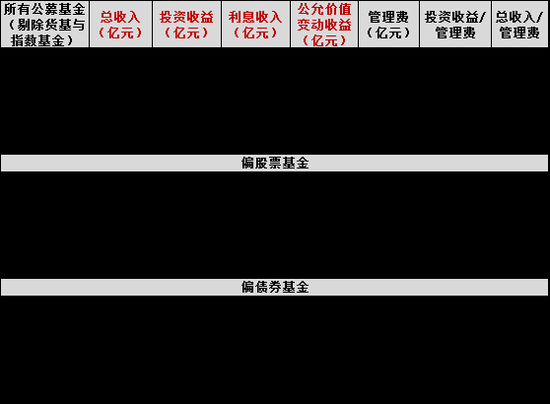

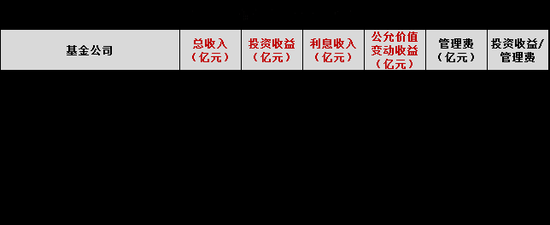

如果不看最近兩年,過去10年基金公司的投資收益其實(shí)并不理想,利息收入占據(jù)了基金公司總收入的大頭,而19年之后則徹底扭轉(zhuǎn)頹勢,投資收益占總收入的比例也逐漸提升。

公募基金收入結(jié)構(gòu)分析

數(shù)據(jù)來源:Wind,中泰證券研究所

從基金公司收入來看,141家公募在過去5年(2016-2020H1)的總收入是2.6萬億元,其中貨幣市場型基金與指數(shù)型基金貢獻(xiàn)近一半,剔除掉貨基和指數(shù)基金,主動型基金收入1.3萬億元,其中證券價差收入、股息收入與公允價值變動收益合計(jì)貢獻(xiàn)8300多億元,投資收益相當(dāng)可觀。

數(shù)據(jù)來源:Wind,中泰證券研究所

從基民的角度來說,過去5年,每付出一塊錢管理費(fèi),可以獲得6.9倍的總收入,近兩年的公募基金,尤其是偏股型基金的投資收益率上升更為明顯,總收入與管理費(fèi)的比例超過20倍。

數(shù)據(jù)來源:Wind,中泰證券研究所

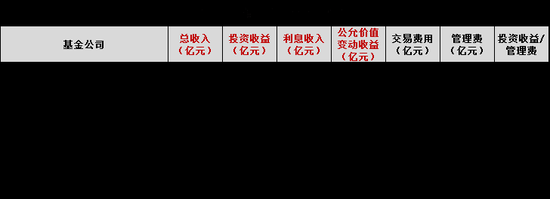

機(jī)構(gòu)投資者之間的分化也在加大

這些年來,基金公司之間的投資業(yè)績分化也在加大,由于不少基金成立較晚或者取得公募牌照時間較短,從可比的角度,我們只選取過去5年管理費(fèi)在行業(yè)平均水平以上的公司進(jìn)行觀察。同樣地,站在基民角度,我們用投資收益/管理費(fèi)來做簡單衡量,可以發(fā)現(xiàn)不少優(yōu)秀的基金管理公司在近些年崛起,對于偏股型基金,東證資管、交銀施羅德、景順長城和中歐基金等基金公司表現(xiàn)優(yōu)異,過去5年的投資收益/管理費(fèi)均在5倍以上,遠(yuǎn)高于市場整體的2.9倍。

對于偏債型基金,東證資管、興業(yè)全球、鵬揚(yáng)基金、易方達(dá)、農(nóng)銀匯理等基金公司表現(xiàn)靠前,投資收益/管理費(fèi)均在1.5倍以上,而市場平均水平只有0.4倍。

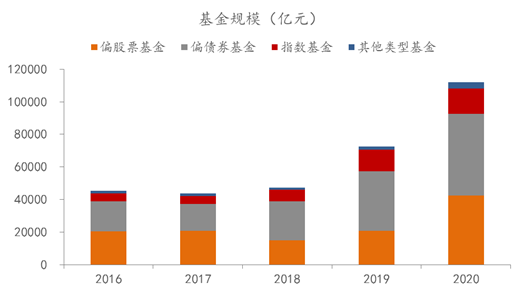

目前公募基金總規(guī)模超過18萬億元,較2016年增加109%,其中,非貨幣基金規(guī)模為11萬億元,較2016年增加147%,而貨幣基金占比在2018年見頂后連續(xù)回落,目前占比不足45%。而非貨幣基金里面,債券型基金和指數(shù)型基金近幾年增長較快(分別增長167%和233%)。

非貨幣基金總規(guī)模超過11萬億元

數(shù)據(jù)來源:Wind,中泰證券研究所

今年偏股型公募基金的驕人業(yè)績,加上銀行保本型理財(cái)產(chǎn)品收益率的回落,使得居民理財(cái)需求發(fā)生變化,也給機(jī)構(gòu)投資者提供了新契機(jī)。今年權(quán)益基金無疑是公募基金規(guī)模增長最重要的推動力,相比去年年末,混合型基金在10個月的時間內(nèi),整體規(guī)模增加了近兩萬億元,股票型基金規(guī)模也實(shí)現(xiàn)了超5000億元的增長,權(quán)益類基金合計(jì)增長達(dá)2.43萬億元。

今年以來剔除貨幣基金的頭部基金公司規(guī)模增幅驚人

數(shù)據(jù)來源:Wind,中泰證券研究所

截至2020年10月底,我國境內(nèi)共有基金管理公司131家,其中,中外合資公司44家,內(nèi)資公司87家;取得公募基金管理資格的證券公司或證券公司資產(chǎn)管理子公司共12家、保險資產(chǎn)管理公司2家。但規(guī)模的差距在今年進(jìn)一步拉大,市場資金繼續(xù)向頭部基金公司及明星基金經(jīng)理集中,Wind數(shù)據(jù)顯示,截止三季度末,主動權(quán)益基金管理規(guī)模超過300億的共有32人。

因此,131家公募基金在今年基金大擴(kuò)容過程中,規(guī)模差距進(jìn)一步擴(kuò)大,基本也呈現(xiàn)強(qiáng)者恒強(qiáng)的局面。頭部基金如易方達(dá)、匯添富、廣發(fā)等剔除貨幣基金之后的規(guī)模比2019年增長75%至100%以上。

而非貨幣基金里面,債券型基金和指數(shù)型基金近幾年增長較快,當(dāng)前合計(jì)占比超過60%,這背后體現(xiàn)了居民理財(cái)需求擴(kuò)散的新趨勢,在無風(fēng)險收益率逐年下滑的背景下,基金產(chǎn)品的發(fā)展豐富了居民的資產(chǎn)頻譜。

2021年:分化仍將持續(xù),均值回歸可期

增量經(jīng)濟(jì)下的主要特征是做大蛋糕,大小企業(yè)都有發(fā)展空間和盈利能力。因此,A股市場在過去很長時間內(nèi),中小企業(yè)的優(yōu)勢都是十分明顯,“小的就是美的”,受到投資者追捧。2017年以后,隨著中國經(jīng)濟(jì)增速的進(jìn)一步下行,存量經(jīng)濟(jì)主導(dǎo)的格局越來越明顯了,而存量經(jīng)濟(jì)的主要特征就是分化,就是切分蛋糕的過程。

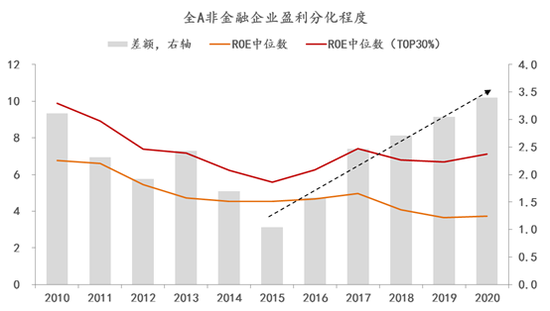

因此,機(jī)構(gòu)業(yè)績優(yōu)異表現(xiàn)的背后,實(shí)際上也是宏觀經(jīng)濟(jì)進(jìn)入存量時代的必然結(jié)果,機(jī)構(gòu)投資者在把脈經(jīng)濟(jì)結(jié)構(gòu)變化和辨析誰能分享更多蛋糕方面更具有優(yōu)勢。2016年供給側(cè)改革以來,A股市場與實(shí)體經(jīng)濟(jì)一樣,呈現(xiàn)的最大特征是分化。

數(shù)據(jù)來源:Wind,中泰證券研究所

分化體現(xiàn)在多個層面,一是行業(yè)內(nèi)部頭部公司的盈利優(yōu)勢不斷擴(kuò)大,簡單取營收規(guī)模排名前30%的A股非金融企業(yè)來代表頭部公司,以TOP30%的ROE中位數(shù)與全部非金融企業(yè)的ROE中位數(shù)差額來衡量全市場的盈利分化程度,可以發(fā)現(xiàn)2015年以來,全市場的盈利分化趨勢持續(xù)擴(kuò)大。

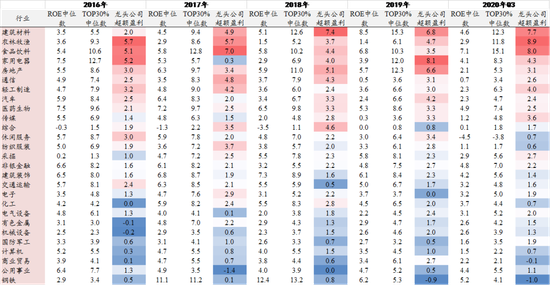

部分行業(yè)頭部企業(yè)的盈利能力繼續(xù)提升

數(shù)據(jù)來源:Wind,中泰證券研究所

二是行業(yè)間的分化,不同行業(yè)內(nèi)部的盈利分化程度也存在較大差異,過去五年來看,建材、農(nóng)林牧漁、食品飲料、家電和房地產(chǎn)等行業(yè)競爭格局不斷優(yōu)化,龍頭公司的超額盈利明顯,而鋼鐵、公用事業(yè)、商業(yè)貿(mào)易、計(jì)算機(jī)等行業(yè)的競爭格局并沒有明顯變化。

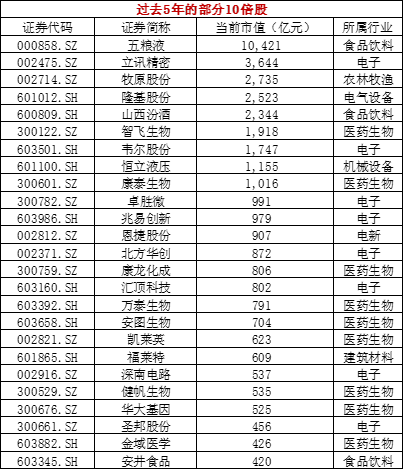

符合機(jī)構(gòu)配置要求的不少頭部公司在近些年高速成長,有好的業(yè)績就有好的股價表現(xiàn),2016年至今A股市場一共誕生了96只10倍漲幅的股票,目前公募基金重倉持有這些10倍股的市值近3000億元,占公募基金重倉股總市值的比例超過18%。

數(shù)據(jù)來源:Wind,中泰證券研究所

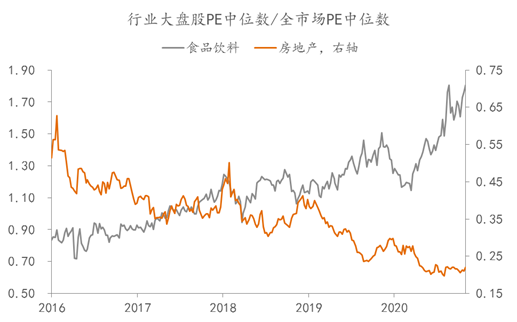

為何機(jī)構(gòu)投資者能夠抓住那么多好公司呢?一是機(jī)構(gòu)投資理念與中國經(jīng)濟(jì)結(jié)構(gòu)變化的趨勢契合,比如這些10倍股大多數(shù)集中在醫(yī)藥、食品飲料、半導(dǎo)體、新能源等行業(yè),以食品飲料和房地產(chǎn)行業(yè)的相對估值走勢為例,宏觀經(jīng)濟(jì)從投資驅(qū)動轉(zhuǎn)向消費(fèi)驅(qū)動的轉(zhuǎn)換非常明顯,而機(jī)構(gòu)投資者對政策導(dǎo)向的把握更具優(yōu)勢。

食品飲料業(yè)大市值股票估值水平不斷抬升,房地產(chǎn)下降

數(shù)據(jù)來源:Wind,中泰證券研究所

二是集中度提升的背景下,一些細(xì)分行業(yè)開始出現(xiàn)龍頭公司,而機(jī)構(gòu)投資者更專業(yè),有廣泛的社會資源,賣方提供各類咨詢服務(wù),使得他們擅于發(fā)現(xiàn)行業(yè)頭部企業(yè);比如安井食品,過去幾年迅速成長為速凍食品行業(yè)龍頭,我們發(fā)現(xiàn)嘉實(shí)基金自2018年之后便持續(xù)重倉持有,持股比例一度占流通股本10%以上。

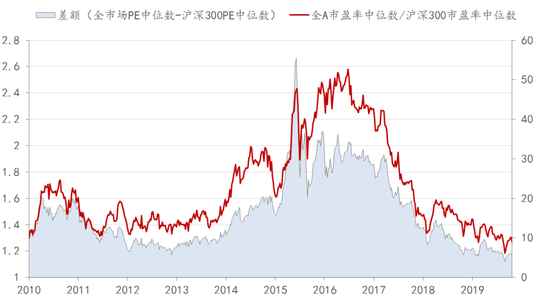

如今,結(jié)構(gòu)性行情仍在繼續(xù),還將持續(xù)多久呢?我們常用全市場估值中位數(shù)與滬深300成分的估值中位數(shù)比值來衡量市場風(fēng)格,比值上升表示市場風(fēng)格小盤占優(yōu),反之代表大盤股占優(yōu)。

滬深300的PE中位數(shù)相對大盤上升

數(shù)據(jù)來源:Wind,中泰證券研究所

2017年至今,A股的風(fēng)格與此前完全相反,從2013-16年的小盤股持續(xù)占優(yōu)轉(zhuǎn)向大盤股持續(xù)占優(yōu)的階段,這也是近年來結(jié)構(gòu)性行情的真實(shí)寫照,如果以上證指數(shù)來衡量市場,A股顯然沒有出現(xiàn)全面牛市,如果以上證50或滬深300來看A股,顯然早已處在牛市中。

市場經(jīng)常用利率變化來解釋風(fēng)格變化,比如利率下行期對中小盤的估值彈性有放大作用,而利率上行期風(fēng)格往往會切向大盤股,這的確能解釋2014-18年這段時間的大小盤輪動。但是為什么其他階段是失效的?

2018年以來利率持續(xù)下行,風(fēng)格轉(zhuǎn)換指標(biāo)為什么仍然在區(qū)間震蕩?我們認(rèn)為,這背后核心的因素還是盈利能力,2015-17年全A盈利增速持續(xù)回升,疊加利率下行提供了估值驅(qū)動力,所以才有了成長占優(yōu),而此前和此后幾個階段,都是盈利增速下行期。因此,從短周期來看,利率有一定的解釋力,但更多是同步關(guān)系。

利率波動對于估值水平變化缺乏解釋力

數(shù)據(jù)來源:Wind,中泰證券研究所

整體而言,宏觀環(huán)境的變化才是導(dǎo)致利率以及股票市場大小盤風(fēng)格出現(xiàn)大趨勢輪動的核心力量,決定未來市場風(fēng)格走向的關(guān)鍵取決于經(jīng)濟(jì)復(fù)蘇力度和貨幣政策走向。2021年結(jié)構(gòu)分化的格局應(yīng)該還會持續(xù),因?yàn)檫@是存量經(jīng)濟(jì)主導(dǎo)下的大趨勢。

但是,今年這種分化加劇的原因,主要是受到疫情影響,疫情使得新舊動能轉(zhuǎn)換速度加快。我們看到美國股市的高科技、大消費(fèi)和互聯(lián)網(wǎng)類公司的市值大幅提升,如蘋果的市值達(dá)到2萬億美元。明年的疫情會否得到好轉(zhuǎn)?近期大宗商品價格已經(jīng)出現(xiàn)了上漲,反映了人們對明年疫苗接種帶來的經(jīng)濟(jì)復(fù)蘇樂觀預(yù)期。

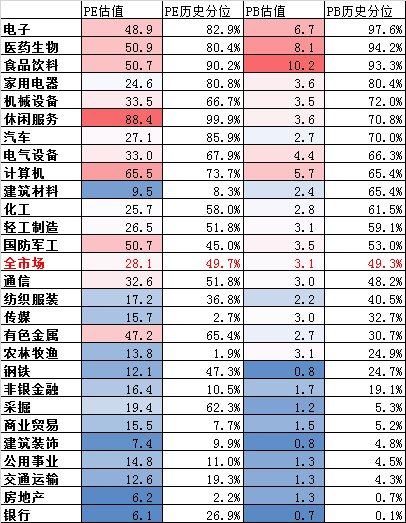

從A股市場的分行業(yè)估值(PE和PB)水平看,周期性行業(yè)大部分處在估值水平的歷史低位,而好賽道行業(yè)的估值水平則大部分處在歷史高位,如電子、醫(yī)藥生物、食品飲料、家用電器、休閑服務(wù)、汽車等行業(yè);而銀行、房地產(chǎn)、公用事業(yè)、建筑裝飾、商貿(mào)、采掘、非銀金融等的估值水平則處在歷史低位。因此,明年確實(shí)存在均值回歸的可能。

各行業(yè)大盤股估值中位數(shù)

數(shù)據(jù)來源:Wind,中泰證券研究所

當(dāng)然,均值回歸能否持續(xù)存在不確定性,首先,疫苗的效果究竟怎樣存在疑問,畢竟新冠病毒肆虐時間不足一年,人類對它的認(rèn)知水平有限;其次,全球經(jīng)濟(jì)在沒有疫情的時候,已經(jīng)出現(xiàn)諸多衰退跡象:高債務(wù)、貧富分化、貿(mào)易爭端等諸多長期累積的問題使得經(jīng)濟(jì)增長動能減弱。

就國內(nèi)而言,2021年在房住不炒的既定政策下,貨幣政策不會大放水,利率不上調(diào)就算不錯了;財(cái)政政策估計(jì)要收緊,即特別國債不會再發(fā)、專項(xiàng)債規(guī)模會縮減、土地出讓金收入也可能下降——這些舉措都不利于周期性行業(yè)的復(fù)蘇。

因此,明年均值回歸現(xiàn)象大概率會出現(xiàn),畢竟明年我國GDP的增速同比應(yīng)該在8%以上,疫情緩解之后,傳統(tǒng)產(chǎn)業(yè)的盈利水平有望提高,但長期趨勢并沒有因此而改變,所以,我們對周期復(fù)蘇并不抱過高期望。

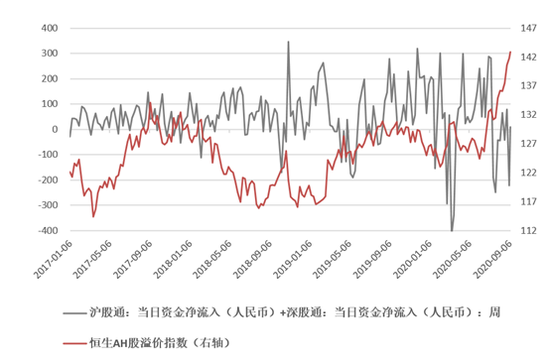

今年另一個現(xiàn)象是A+H的溢價率不降反升,從年初的127%上升到上周五的142%。溢價率上升表明南下資金規(guī)模小于北上資金規(guī)模,這或許與人民幣升值有一定相關(guān)性。但是,隨著長線機(jī)構(gòu)資金的增加,這些資金應(yīng)該更愿意配置低估值的長線品種。因此,我們判斷2021年港股市場的機(jī)會相對會多。

今年以來A+H的溢價率不降反升

數(shù)據(jù)來源:Wind,中泰證券研究所

事實(shí)上從10月份以來,A+H的溢價率已經(jīng)從最高時的149%回落到如今的142%,這實(shí)際上已經(jīng)在呈現(xiàn)均值回歸現(xiàn)象,估計(jì)明年這一趨勢會更明朗。

總之,股市的分化反映了經(jīng)濟(jì)的分化,存量經(jīng)濟(jì)主導(dǎo)下,股市還會繼續(xù)呈現(xiàn)強(qiáng)者恒強(qiáng)、此消彼長和優(yōu)勝劣汰的特征,2017年我們就提出“抓大放小”的投資策略,如今依然成立。當(dāng)然,市場在經(jīng)歷了兩年偏離度上升之后,確實(shí)存在均值回歸的理由和動力。

2021年的資本市場仍然會比較繁榮,并在繁榮中走向開放。但期望公募基金繼續(xù)獲得30%以上的超高收益,似乎并不現(xiàn)實(shí)。投資回歸理性是新興市場走向成熟的長期趨勢,相信隨著機(jī)構(gòu)投資者比重的上升,A股的估值體系會更加合理。

(本文作者介紹:中泰證券首席經(jīng)濟(jì)學(xué)家。)

責(zé)任編輯:張文

新浪財(cái)經(jīng)意見領(lǐng)袖專欄文章均為作者個人觀點(diǎn),不代表新浪財(cái)經(jīng)的立場和觀點(diǎn)。

歡迎關(guān)注官方微信“意見領(lǐng)袖”,閱讀更多精彩文章。點(diǎn)擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領(lǐng)袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關(guān)注。意見領(lǐng)袖將為您提供財(cái)經(jīng)專業(yè)領(lǐng)域的專業(yè)分析。