美股救市錄:從三次股災看美國政府如何救市

文章導讀: 放眼全球,股市的快速下跌屢見不鮮。而在發達資本市場,當股市陷入恐慌性下跌時,政府果斷出手救市已是司空見慣。

1929年—1987年—2008年

【封面故事】美股救市錄

大蕭條以來,美國政府的救市措施超乎想象的堅決

放眼全球,股市的快速下跌屢見不鮮。而在發達資本市場,當股市陷入恐慌性下跌時,政府果斷出手救市已是司空見慣。早在1914年7月31日,第一次世界大戰陰云籠罩之際,在連續兩天累計跌幅近10%后,為防止股市崩盤,黃金流出,紐約證券交易所一度被關閉達4個多月之久。

美國股市為美國雄踞全球經濟領頭羊功不可沒。2015年3月23日,在對外國投資者推薦美國的美國投資峰會上,面對著心中充滿對美國股市與經濟不確定性的外國投資者,股神巴菲特反問道,過去238年中,有誰看空美國并從中獲益了呢?

美股幾經沉浮,在2015年5月,作為標桿的道瓊斯指數創下18351點的新高。從1792年至今,為維護美國股票市場的穩定發展,應對股指恐慌性下跌,美國政府采取的救市措施也經歷了從袖手旁觀到果斷出手的不同階段。而在2008年的股災中,正是由于美國政府果斷出手救市,才使得國內經濟快速恢復。

從美股三次主要股災看美國政府如何救市

老虎證券特約分析師 王綰

公開資料顯示,美股歷史上出現過十多次股災,在這大大小小的十幾次股災中,有三次股災意義重大,美國政府的救市手段也在一次次股災中變得越來越高效。

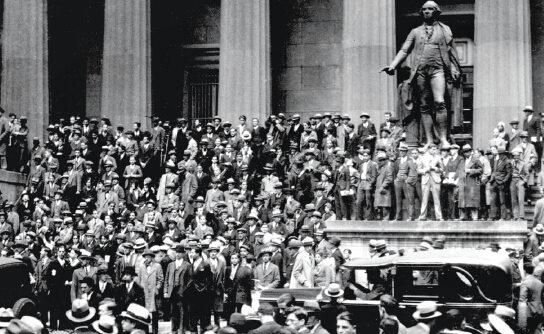

當時的胡佛政府沒有果斷救市,股災后經濟陷入大蕭條,失業率高達四分之一。圖為黑色星期二當天紐交所大廳外場景。

1929年美國股災:

政府袖手旁觀以致經濟衰退

時間:1929年9月—1932年6月

標志日: 1929年10月28日(黑色星期二),道瓊斯指數當日大跌13%

熊市歷經:33個月

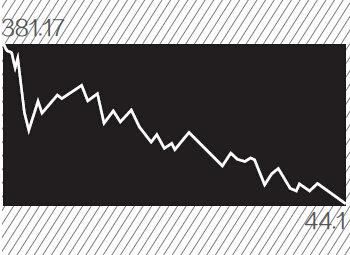

道瓊斯指數終極頂點、低點:381.17點、44.1點

跌幅:89%

股災背景 股市泡沫、經濟周期反轉、貨幣緊縮、杠桿收緊

美國政府在一戰后奉行自由主義政策,大幅削減個人所得稅并實行寬松的貨幣政策,美國經濟迅速擺脫戰時蕭條,經濟高速發展,股市也是一片繁榮。當時杠桿交易、信用交易非常流行,股民僅付很少的保證金就可以方便地進行股票杠桿投資,杠桿比率甚至高達1:10。

從1928年開始,實體經濟呈現下行跡象。美聯儲也曾在 1929 年 3 月警示股市過度投機的風險,美聯儲要求會員銀行減少對進入股市資金的信貸支持。為降低杠桿,美聯儲將證券經紀人的墊支比例從20%提升到 50%。

同一時期正在國會討論的斯姆特-霍利關稅法案(編者注:該法案將進口商品關稅提升到歷史最高水平,后導致美國國際貿易萎縮,引發經濟衰退)也引發投資者對貿易戰的擔憂。當年10月28,股市迎來黑色星期二,道指下跌13%,接著兩日股市連續下跌,股市迎來雪崩。

高杠桿的交易加劇了下跌,因為下跌,保證金交易的追加保證金需要和強制平倉帶來的雪崩效應自我強化,使得市場恐慌性拋售的惡性循環難以中止,使得市場急劇下跌。

政府救市 自由放任、未及時釋放流動性、信用緊縮黑洞及連鎖效應

由于奉行不干預的自由主義經濟政策,當時美國政府和美聯儲沒有在股市暴跌時采取實質性的干預措施。

1.美國政府僅靠口頭講話來穩定市場,對杠桿交易引發的拋售,對銀行的連鎖倒閉都沒有及時加以干預。

2.美聯儲未及時釋放流動性,對1929年股災時的流動性緊張局面沒有采取任何有實質意義的行動,沒有及時地增加貨幣供應量,保證足夠的流動性,使得市場上的流動性越來越匱乏。

股災后,美國開始反思股市崩潰的原因,采取了一些措施來穩定市場:

1.通過了在金融監管史上具有里程碑意義的《格拉斯-斯蒂格爾法案》,要求投資銀行和商業銀行分業經營,避免股市崩潰直接沖擊商業銀行體系,進而導致連鎖反應;

2.放棄原先自由不干預的政策,相繼通過《1933證券法案》和《1934證券交易法案》,并成立美國證券交易委員會,構建了一整套證券監管體系。

但這些政策偏向于長期效應,對于市場的短期失血和崩潰作用不大,就短期而言在市場崩潰之時,美國政府并未采取實質性的救市政策,此后進入了漫長熊市時期。

救市效果 從股災迅速蔓延成金融危機、經濟危機、社會危機

股市暴跌使得抵押品迅速縮水,很多銀行無法收回貸款而倒閉,使得銀行對于貸款的審核趨嚴,造成工商企業特別是中小型工商企業的貸款需求不能滿足,陷入困境或者破產造成更多的銀行壞賬。美國經濟由此進入大蕭條。美國經濟增長率從 1929第四季度到 1933年第一季度, 出現了連續 14個季度的負增長,累計為-68.56%。1933年一季度的經濟總量比 1921年經濟總量還低,這意味著美國經濟至少倒退了 10多年。

1987年美國股災:

總統及監管機構及時穩定市場

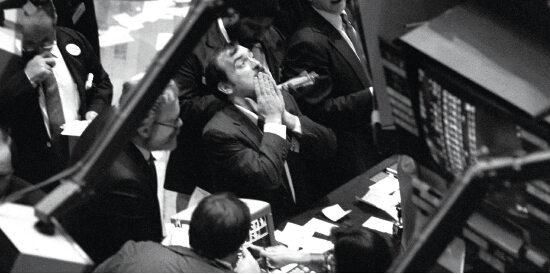

黑色星期一后,美國總統里根、財政部長貝克相繼發表聲明穩定市場,導致股災并未嚴重影響美國經濟。圖為紐交所內交易員對行情感到驚訝。

黑色星期一后,美國總統里根、財政部長貝克相繼發表聲明穩定市場,導致股災并未嚴重影響美國經濟。圖為紐交所內交易員對行情感到驚訝。

時間:1987年8月—1987年12月

標志日:1987年10月19日(黑色星期一),道瓊斯指數當日大跌22.61%

熊市歷經:3個月

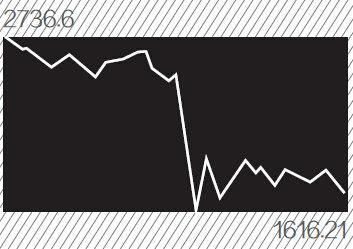

道瓊斯指數頂點、低點:2736.6點、1616.21點,

跌幅:32.81%

股災背景 經濟周期向上、股價偏高、提高利率、匯率貶值、杠桿和程序化交易

上世紀80年代初,美國經濟向好,股票市場走牛。截至1987年9月底,標普500指數相較1982年的最低點已經上漲215%,當年累計漲幅也高達36.2%。

然而,因為布雷頓森林體系瓦解,美元的預期貶值;加上上市公司并購稅收優惠取消、海灣戰爭升級的傳言等壞消息的沖擊,疊加3—9月份聯邦基金利率上調的影響,美股開始調整, 10月19日,美股開盤后道瓊斯指數更是暴跌22.61%,史稱“黑色星期一”。

程序化交易和杠桿交易加劇了這次下跌。程序化交易電腦的程序看到股價下挫,便按早就在程序中設定的機制加入拋售股票,形成惡性循環,令股價加速下挫,而下挫的股價又令程序更大量地拋售股票。在大跌前,增量的融資資金助推指數上漲,大跌后,融資余額迅速下降,使得市場失血。

政府救市 及時力度大、總統聲明、提供流動性、降息、保證續貸、公司回購、熔斷機制

為了穩定市場,美國政府和監管機構汲取1929年的教訓,迅速地行動起來,果斷地干預市場:

1.10月20日,在美股開盤前美聯儲發表緊急聲明,支持商業銀行為股票交易商繼續發放貸款。同時,時任美國總統里根和財政部長貝克均表示,“這次股市崩盤與美國健康的經濟是不相稱的,美國經濟非常穩定”。

2.美聯儲保證向市場提供充足的流動性。美聯儲鼓勵金融機構與客戶共渡難關,特別是商業銀行對經紀商和交易商的貸款不能斷。由于美聯儲流動性供給承諾,各州主要商業銀行馬上宣布降低優惠利率,增加證券貸款,保證客戶的資金需要。

3.美國政府向多家大公司提供資金以便回購股票。在股災發生的一周內,約有 650 家公司宣布要在公開市場上回購本公司的股票。

4.美國政府還與各主要國家協調匯率政策,干預外匯穩定美元匯率避免游資流出。

5.阻斷程序化交易的惡性循環。10月20日中午,芝加哥商品交易所和期貨交易所也相繼暫停交易,以期截斷股指衍生品市場和現貨市場的連鎖反應。由于程序化交易被普遍認為是這次股災的重要原因,美國證監會[微博]隨后引入熔斷機制,當股市出現價格異常波動時,只能允許在熔斷機制價格區間內交易成交,價格區間外的交易自動取消。

救市效果 股災未變成經濟危機

因為美國政府、美聯儲以及美國證監會的得力措施,市場恐慌情緒得以緩解,美股緩慢反彈,并在兩年后回到 1987 年的高點。隨著20世紀80年代末期,美國開始對傳統壟斷行業改革,電信、公用事業等行業因此受到市場投資者的追捧。而美國政府趁機減稅增加居民可支配收入,通脹下降,消費也在增長。此后道瓊斯指數緩慢上升,美國經濟并未受到此次股災太大影響。

2008年次貸危機:

政府提供緊急流動性、接管兩房、量化寬松

時間:2007年10月—2009年4月

標志日:2008年9月29日,國會未通過救助法案,道瓊斯指數大跌7%

熊市歷經: 1年6個月

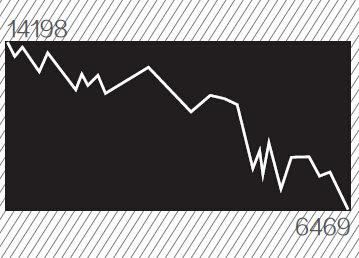

道瓊斯指數頂點、低點:14198點、6469點,

跌幅:54%

股災背景 經濟周期頂峰、股價泡沫、加息周期、次貸泡沫破裂

美聯儲在2000年至2003年期間多次降息,將聯邦基金利率從6.5%下調至1.0%,房市和股市雙雙大漲。

從2004年開始,美國再次進入加息通道,到2006年7月聯邦基金利率已上調至5.3%。浮動利率抵押貸款利率相應大幅上升,居民償債壓力增加,美國房市從2006年起開始陷入困境,隨后危機又蔓延至金融體系。

在這次金融危機后,因沒有獲得救助,華爾街著名投行雷曼兄弟宣布破產。美國政府先后接管房地美、房利美、AIG 等美國金融企業

在這次金融危機后,因沒有獲得救助,華爾街著名投行雷曼兄弟宣布破產。美國政府先后接管房地美、房利美、AIG 等美國金融企業

2008年9月,次級貸款危機集中爆發,房利美和房地美兩大住房抵押貸款機構相繼被政府接管、投行雷曼兄弟申請破產保護、美林被美國銀行收購、保險巨頭AIG接受聯邦援助、摩根士丹利和高盛由投資銀行轉為銀行持股公司以接受美聯儲更嚴格的監管。

受此影響,美股大幅下跌,2008年9月—12月道瓊斯工業指數累計下跌31.2%,2009年3月更是一度跌破7000點。

政府救市 提供緊急流動性、接管兩房、量化寬松

聯邦政府在危機之始就介入救助,采取了一些措施安撫市場情緒,穩定市場:

1.2008年3月美聯儲為貝爾斯登提供緊急資金、聯邦政府接管兩房、援助AIG等。

2.2008年10月3日,國會通過救助計劃,財政部和聯儲根據這一法案相繼救助花旗、通用和克萊斯萊等巨頭。

救市效果 危機蔓延低于預期、美國金融監管體制趨嚴

在聯邦政府的積極救助下,市場恐慌情緒開始緩解,美股2009年3月起觸底反彈。

危機過后,美國再次對監管體制進行改革。2010年1月,總統奧巴馬公布“沃爾克規則”,強調將自營業務從商業銀行剝離;6月25日,國會通過《多德弗蘭克法案》,該法案被認為是大蕭條以來最為嚴厲和全面的金融監管法案,主要內容包括成立金融穩定監管委員會、設立消費者金融保護局、將場外衍生品納入監管、限制商業銀行自營交易、設立新的破產清算機制、美聯儲被賦予更大的監管職責等。

分析師觀點:美國政府對股災教訓深刻反省

美股股災之所以能在政府的救市措施下很快恢復,與其嚴格的反應機制和事后的法律制定與完善不無關系。

如在2008年次貸危機苗頭剛出現之時,美國政府就迅速啟動了救市計劃,并未等到股市一瀉千里之時才行動,防患于未然;不僅如此,仔細梳理歷次股災都能發現,美國政府在股災之后都會進行深刻反省,然后制定相關的監管法律法規,不斷完善股市運行機制,防止下一次股災的出現。

其次,美股之所以能在政府的救市政策下較快反彈,還與美國對股市的監管嚴厲、機制完善、相關法律執行到位等有關,日常美股的運行都在嚴格的監管中,投機倒把、鉆法律空子的行為將會受到嚴厲處罰,保證了美股的運行在健康的軌道上。

美國政府的救市經驗也是從無到有,在大大小小的股災中摸索出來的,時間和經驗必不可少。