|

不支持Flash

|

|

|

|

股指期貨:上市公司股權管理新工具http://www.sina.com.cn 2006年09月01日 00:00 中國證券網-上海證券報

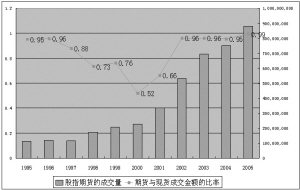

資料來源:WFE(全球交易所聯盟)、BIS(國際清算銀行)□中國銀河期貨經紀有限公司研究中心 楊一平 在股權分置時代,由于占總股本絕對多數的國有股和法人股處于非流通狀態,因此多數上市公司忽視對其公司的股權管理工作。而當市場進入后股權分置時代后,股權管理工作是放在每一家上市公司的新課題。 首先,在后股權分置時代,上市公司及其大股東對股票價格的關心是出于對其擁有的原非流通股在二級市場上減持的需要,在什么價位減持?在什么時候減持?能減持多少?減持后是否會影響到大股東的地位。 其次,在后股權分置時代,對上市公司的收購和兼并、上市公司的反收購和兼并、上市公司間的收購和兼并將風起云涌,如何通過低成本的收購和兼并實現低成本的規模和市場的擴張。同時,又要防止和警惕自己的公司被別人收購和兼并,防止和警惕自己的控股大股東地位被別人剝奪。 再次,在后股權分置時代,上市公司的融資和再融資將日趨頻繁,如何根據市場趨勢,降低融資和再融資的成本也是擺在上市公司或準上市公司面前的新課題。上市公司及其大股東在股權管理中的途徑和方式當然是多種多樣的,而不久后將開設的股票指數期貨市場為上市公司及其大股東的股權管理開創了新空間。 股票指數期貨市場不僅僅為機構客戶的套期保值、套利提供了廣闊的空間,同時,也為上市公司的股權管理提供了新的手段和渠道。 1、完成股改后的上市公司及其大股東所擁有限售流通股要進入而二級市場,有必要借助股票指數期貨預先鎖定收益。 目前,最早完成股改的上市公司,如東方明珠、中信證券等的限售流通股已從今年8月起逐步進入二級市場,明年開始,將出現股改公司限售流通股進入二級市場的高峰(見表1)。 而從中國股票市場的運行特點來看,盡管經過長達五年的持續低迷,市場已進入牛市,但是,經過今年的上半年的恢復性上漲后,平均市盈率等指標已擺脫低水平徘徊,部分股票的估值已出現明顯的高估,因此,市場的震蕩性將明顯加大,如在今年的6、7和8月,市場出現過單日大幅跳水的情形;二是從國內證券市場的風險特征分析來看,國內證券市場的系統性風險明顯較大,據有關方面統計,我國證券市場的系統性風險在股市風險中的占比占到了65.7%,而美、英和法國的系統性風險卻分別只占到26.8%、34.5%和32.7%。特別是由于經濟過熱,緊縮的宏觀調控政策有可能繼續加大力度,如利率水平的進一步提高,人民幣匯率的進一步升值等等,這些舉措必定會對證券市場造成較大的影響;三是國內的證券市場十多年來一直呈現明顯的周期性特征,即上半年走勢相對較強,而下半年走勢相對較弱的特征。 市場的高系統性風險性和周期性的走勢特征給上市公司及其大股東所擁有限售流通股的減持價格的確定帶來了不確定性,但上市公司及其大股東可以利用股票指數期貨市場把未來減持的價格預先鎖定,以確保減持收益。如假設2007年上半年股市出現了較大幅度的上漲,滬深300指數上漲到一個較高的水平,假定A上市公司的部分限售流通股將在2007年的8月上市,并且假定A上市公司的股價和滬深300指數存在著較高的相關性,而其限售流通股的股東擔心8月份股市有可能出現較大幅度的調整,A上市公司的部分限售流通股就可以利用股票指數期貨市場在滬深300指數較高點位開好空倉,到8月份,如市場果真出現較大幅度的下跌,雖然限售流通股可能以較低的價格減持,但其通過對先前所建立的空倉的低位平倉所取得的收益在一定程度上彌補了因減持價格下跌而造成的損失,確保了一定的收益。 2、在股權分置時代,盡管也有收購和兼并活動,但不僅事件的發生數較小,而且,除了少數三無概念股以外,主要不是在二級市場上發生的,多數是通過股份的協議轉讓完成的,轉讓價格也基本按凈資產協議確定的。但當市場進入了后股權分置時代后,收購和兼并活動,以及以此引起的反收購和兼并,必定多數在二級市場上完成,收購和兼并的價格和成本也因此由市場價格決定。由于被作為收購和兼并對象的上市公司流通股相對有限,大量地在二級市場上買入一家上市公司的股份進行收購和兼并,必然會提高市場的沖擊成本(market impact cost),而市場的沖擊成本的提高必然提升了收購和兼并的成本。 而相對于股票現貨市場的市場容量而言,股票指數的期貨市場的市場容量要大得多,流動性也要好得多(見圖1)。為了降低市場的沖擊成本,進而降低和控制住收購和兼并的成本,收購和兼并者可利用股指期貨市場先在低點位開多倉買入和被收購和兼并公司相關性較好的股指期貨品種,然后,再逐漸地在二級市場上分批買入被收購和兼并公司的股份。同時,根據市場具體情況,對先前在股指期貨市場開的多倉進行有計劃地逐步平倉,起到控制和降低收購和兼并的成本的效果。 3、上市公司,特別是藍籌股上市公司及其大股東為了自身的股權相對穩定,為了上市公司的持續而又穩定的發展,也為了反收購和兼并,或大量持有自己的股票,或引入戰略投資者,長期持有該上市公司的股票。但是,國內證券市場的風險由于系統性的風險占了較大比例,盡管是藍籌股上市公司,它的股價在一定時期內也會出現較大幅度的動蕩和下跌,對這些上市公司及其大股東的財務狀況將產生十分不利的影響。 利用股票指數的期貨市場,在上市公司及其大股東大量持有自己的股票的同時,或者戰略投資者大量持有某一上市公司的股票的同時,在股票指數的期貨市場上選擇和該上市公司相關性程度較高的股指期貨品種按一定的套保比例在高位開空倉。如果該上市公司的股價出現大幅下跌,造成較大的損失,但是,他可通過在股指期貨市場上空倉的平倉,彌補在現貨市場上的損失,達到套期保值的效果,以確保戰略投資者等長期持股人的財務狀況并不因市場的動蕩而惡化。 4、在后股權分置時代,隨著證券市場管理體制的進一步改革,上市公司的再融資和準上市公司的融資安排也將日趨市場化,一級市場的發行價格和二級市場的市場價格緊密相連。在二級市場較為低迷的情況下,一級市場的發行的價格就會受影響,從而影響到該公司的融資金額和融資成本。 為了確保融資金額和控制融資成本不受股票市場的動蕩影響,降低融資和再融資中的風險,上市公司也可預先利用股票指數的期貨市場在高位開空倉。 5、股利支付也是上市公司股權管理的重要內容。特別是隨著中國證券市場的成熟和發展,不少上市公司,特別是藍籌股上市公司的股利政策趨向于持續和穩定。股利支付也牽涉到一個成本管理的問題。上市公司可利用股指期貨預先在高位做空,對要用于支付股利部分資產進行套期保值,鎖定收益,降低支付紅利、股利的成本。 所有的上述舉措就其性質而言,基本上屬于在期貨市場中進行套期保值的策略。要取得較好的效果,取決于該公司股票和股指期貨的標的指數的相關關系,并根據這一相關關系確定套保比率。同時,由于股指期貨市場本身具有較大的波動性,因此,參與期貨市場套期保值的上市公司必須擁有較為充沛的現金流。否則,效果可能適得其反。 新浪聲明:本版文章內容純屬作者個人觀點,僅供投資者參考,并不構成投資建議。投資者據此操作,風險自擔。

【發表評論】

|

不支持Flash

不支持Flash

|

|||||||||||||||||||||