胡俞越 現任北京工商大學證券期貨研究所所長,北京工商大學經濟學院教授,碩士研究生導師;中國期貨業協會專家委員會委員、上海期貨交易所戰略發展委員會委員。

圖1

資料來源:FIA

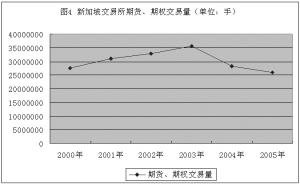

圖2

資料來源:www.sgx.com

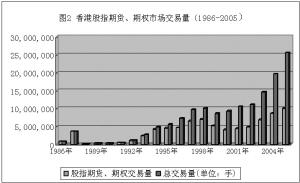

圖3

資料來源:www.hkex.com□北京工商大學證券期貨研究所 胡俞越 徐 欣

在金融期貨的大家庭中,股指期貨可謂“大器晚成”。當諾獎得主弗里德曼1972年5月16日應梅拉梅德之邀為外匯期貨交易開市鳴鑼時,華爾街的精英們想都不會想到,還會有一個叫作股指期貨的合約誕生。然而10年后,它出現了。1982年,堪薩斯期貨交易所(KCBT)率先推出價值線指數期貨合約。1983年,芝加哥期權交易所(CBOE)推出了S&P100期權,緊接著美國股票交易所(AMEX)推出了主要市場指數(MMI)期權。經過二十四年的發展,今天的股指期貨、期權市場已力壓群雄,成為全球期貨、期權市場中最激動人心的部分。

股指期貨、期權的誕生開啟了一個新的時代,它以巨大的交易量、眾多的投資者、深遠的影響力占據了金融期貨乃至整個衍生品市場的大片領地。如果說金融期貨是衍生品市場的皇冠,那么不可否認,股指期貨、期權是皇冠上那顆閃亮的明珠。

(一)交易量獨占鰲頭

2006初,美國期貨業協會(FIA)發布《Annual Volume Survey》。統計顯示,2005年全球期貨、期權交易量達到近99億手,其中,金融期貨、期權貢獻了91.39億手,占到91.31%。而股指期貨、期權的交易量則達到了40.80億手,占到了金融期貨、期權交易量的44.64%,總交易量的41.21%。可見,股指期貨、期權是交易量最大的品種,幾乎占據了全球期貨期權的半壁江山(見圖1)。

(二)豐富的合約受到投資者歡迎

全球各地分布著數個股票市場,除了每個股票市場自己編制的股價指數外,世界四大專業指數編制公司道·瓊斯公司、FTSE國際公司、摩根·斯坦利國際公司、標準&普爾公司還在各國開發了指數。因此,股指期貨、期權的標的資產相當豐富,合約種類也相對較多。據統計,截至2004年底,在加入了國際交易所聯合會(FIBV)的237家證券交易所中,在34個國家或地區有39家交易所至少有一個股指期貨或股指期權品種在掛牌交易,這39家交易所總計有188個股指期貨品種。

正因為股指期貨、期權交易品種豐富,能滿足各類投資者的需求,因此頗受歡迎。這不僅與其所標的龐大的股票現貨市場有關,還與其現金交割,無需實物轉移的履約方式息息相關。在近兩年的全球交易量最大的期貨、期權合約排名中,有多個股指期貨、期權合約都榜上有名。在2005年交易量居世界前10位的合約中,有3個為股指期貨、股指期權,它們分別是在韓國期貨交易所上市的KOSPI 200股指期權、芝加哥商業交易所(CME)上市的S&P 500電子迷你期貨,歐洲期貨交易所(EUREX)道瓊斯 Euro Stoxx 50股指期貨(見表1)。而在2005年全球交易量增長最快的10個合約中,有5個是來自于股指期貨、期權。它們分別是CME的電子迷你標準普爾股指期貨、臺灣期貨交易所的臺證股指期權、以色列TASE的TA-25指數期權、印度國家證券交易所的標準普爾CNX Nifty 指數期貨、CBOE的標準普爾500指數期權以及CBOE的道瓊斯歐洲斯托克50指數期權。以上數據表明,股指期貨、期權合約的確是全球期貨、期權交易中最重要的一部分,而且近年發展勢頭更猛,毫無衰退之意。從交易量上看,歐美地區股指期貨、期權合約可能占有先機,但是從交易量增速來看,亞洲一些國家和地區的股指期貨市場卻在緊追不舍,大有“后來居上”的架勢。

編者按:中國金融期貨交易所有望在本月正式掛牌,首個股指期貨標的指數也已確定,我國金融期貨破繭在即。為此,本版從今天起陸續刊出一組股指期貨、期權專題文章,希望對投資者有所啟示。

表1 全球交易量最大的10個合約(百萬手)

排 名合約交易所20052004

1KOSPI200股指期權韓國交易所2535.202521.56

2歐洲美元期貨CME410.36297.58

310年歐洲債券期貨EUREX299.29239.79

410年期國債期貨CBOT215.12196.12

5電子迷你標準普爾500股指期貨CME207.10167.20

6歐洲美元期權CME188130.60

7歐洲拆借利率期貨EURONEXT160.68157.75

85年歐元債券期貨EUREX158.26159.17

92年歐元債券期貨EUREX141.23122.93

10道瓊斯歐洲斯托克50指數期貨EUREX139.98121.66

資料來源:FIA

表2 美國主要股指期貨、期權合約

合約名稱交易所合約標的物合約規格

S&P500 index futuresCMES&P500指數期貨價格250美元x S&P500指數

E-mini S&P500 index futuresCMEE-mini S&P 500 指數期貨價格50美元x E-mini S&P 500 指數期貨價

DJ 平均工業股票價格指數期貨與期權CBOTDJAI 指數10美元x DJ平均工業指數

拉塞爾1000指數期貨CME拉塞爾1000指數500美元x指數

S&P500/BARRA 成長指數期貨CMES&P 500/BARRA 成長指數期貨價格¥250 x S&P 500/BARRA 成長指數期貨價格

S&P500/BARRA 價值指數期貨CMES&P 500/BARRA 價值指數期貨價格¥250 x S&P 500/BARRA 價值指數期貨價格

Nasdaq100 指數期貨與期權CMENASDAQ-100指數100美元x NASDAQ-100指數

E-mini Nasdaq 100 指數期貨CMENASDAQ-100指數20美元x NASDAQ-100指數

NYSE 綜合指數期貨與期權NYMEXNYSE 綜合指數50美元x NYSE綜合指數

資料來源:根據各交易所網站資料整理

表3 歐洲主要股指期貨、期權合約

合約名稱交易所

道瓊斯歐洲STOXX50指數期貨與期權EUREX

FTSE Estars期貨EURONEXT LIFFE

FTSE Eurobloc100期貨EURONEXT LIFFE

FTSE Eurotop100期貨與期權EURONEXT LIFFE

FTSE Eurotop300期貨與期權EURONEXT LIFFE

MSCI歐洲/MSCI泛歐指數期貨EURONEXT LIFFE

法國CAC40指數期貨與期權EURONEXT LIFFE

德國DAX指數期貨與期權EUREX

道瓊斯歐洲STOXX 600指數期貨與期權EUREX

道瓊斯環球巨人股指50期貨與期權EUREX

芬蘭赫爾辛基股指25期貨與期權EUREX

FTSE 100指數期貨與期權EURONEXT LIFFE

FTSE 250指數期貨EURONEXT LIFFE

資料來源:www.euronext.com www.eurexchange.com

表4韓國KOSPI 200期權合約交易量及所占比例

(單位:百萬手)

年度KOSPI200期權交易量韓國交易所交易量所占比例

20042521.562586.8297.48%

20052535.202593.0997.77%

資料來源:FIA

歐美:寶刀不老 亞洲:異軍突起

由于各地區法律環境、經濟自由化程度、股票市場發展以及機構投資者成熟程度不一樣,造成了股指期貨、期權市場發展的不平衡。當前,在全球股指期貨、期權市場中,呈現出如下競爭格局:由于一些重要指數如標普500、道瓊斯指數的走勢能左右全球金融市場,美國、歐洲市場依然是最重要的股指期貨、期權交易場所。但同時,在亞太地區,一批“黑馬”成長起來,表現最突出的就是亞洲“四小龍”,澳大利亞、印度股指期貨、期權市場也顯示了不俗的實力。

美國市場:CME“獨步江湖”

近年來美國的股指期貨市場發展勢頭十分迅猛,年均交易量增長率超過30%,已成為美國資本市場不可或缺的組成部分。據統計,2004年美國股指期貨成交量達3.3億張,占全球股指期貨產品成交量的44%。美國是全球股指期貨、期權交易量最大的國家,一直穩坐世界的“龍頭”。

作為美國最大期貨交易所的芝加哥商業交易所(CME),是美國股指期貨、期權交易的主要場所(見表2)。上世紀90年代以來,CME不斷根據市場需求,先后推出大盤藍籌指數期貨、中盤股指數期貨和小盤股指數期貨,已經形成了完整的產品體系。其中,電子迷你CME的標準普爾500指數期貨和電子迷你納斯達克100指數期貨是全球交易量最大的指數期貨產品,其中2004年這兩個合約品種分列全球股指期貨合約成交第一位和第三位。整個2004年,CME 交易了約8億張合約,交易額 460萬億美元,相當于美國GDP的40倍,它的股票衍生品和股指期貨合約市場份額占到全美國的93%。而且,這種迅猛的發展勢頭還在繼續。2006年第二季度,CME電子迷你股票指數期貨和期權日均成交量達到了170萬手,同比增長34%;電子迷你拉塞爾2000指數期貨的日均成交量達到18.7萬手,同比增長58%;電子迷你標準普爾指數期貨合約日均成交量為120萬手,同比增長40%,均創歷史新高。

歐洲市場:EUREX、EURONEXT兩分天下

歐盟正式成立特別是歐洲統一貨幣體系的形成,給整個歐洲期貨、期權市場帶來了一場深刻的變革。各國期貨交易所開始了新的整合,規模龐大、技術先進的歐洲期貨交易所(EUREX)、泛歐交易所(EURONEXT)開始登上歷史舞臺,成為歐洲大陸最主要的期貨、期權交易所。2005年,EUREX的期貨與期權總成交量為12.5億手,在全球各交易所排名中名列第二,EU-RONEXT的期貨期權總成交量為7.58億張,在全球各交易所排名中名列第四。

歐洲地區主要的股指期貨、期權合約基本上都在上述兩個交易所上市。其中,在EUREX上市的包括道瓊斯歐洲斯托克50股指期貨與期權、道瓊斯斯托克50指數期貨、道瓊斯斯托克600指數期貨、道瓊斯全球巨人50指數期貨、道瓊斯意大利巨人30指數期貨、DAX指數期貨、MDAX指數期貨以及SMI指數期貨合約。除了這些綜合類指數期貨、期權合約以外,它們還開發了部門股指期貨合約,如道瓊斯歐洲斯托克銀行類股指期貨等。EURONEXT的股指期貨、期權產品主要放在其分部LIFFE交易,其中有大部分合約標的是著名的金融時報指數體系,交易量較大的合約包括金融時報100股指期貨、期權,金融時報250股指期貨,金融時報歐洲領先80股指期貨、期權,金融時報歐洲領先100股指期貨與期權(見表3)。

近兩年,EUREX基于股價指數的衍生產品表現最為強勁。僅2006年6月,股指期貨、期權就成交6040萬手。其中,道瓊斯歐洲STOXX50指數期貨更是第一次成為EUREX成交最活躍的品種,共成交2980萬手,同比增長110%。道瓊斯歐洲STOXX50指數期權也達到了創記錄的1650萬手,同比增長120%。

韓國市場:飛速登上“王位”

在1987年全球股災后不久,韓國政府從法律上授權韓國證券交易所建立期貨市場。1990年1月,韓國證券交易所編制了由200個大企業的股票組成的KOSPI 200指數,1996年5月3日,韓國證券交易所正式開始KOSPI200指數期貨交易,次年6月又推出了KOSPI200指數期權交易。1999年2月,韓國期貨交易所(KOFEX)在釜山正式成立,當年就推出了美元期貨及期權、CD利率期貨、國債期貨、黃金期貨。于是,股指期貨、期權與其它金融期貨品種的上市地點分隔開來。在經歷了一番股指期貨、期權合約到底應放在證券交易所還是期貨交易所的爭論之后,KOSPI200指數期貨、期權交易終于從證券交易所轉移到KOFEX。就這樣,韓國股指期貨、期權市場開始在韓國期貨交易所這樣一個專業化金融期貨交易所成長起來。

值得注意的是,KOSPI200股指期權合約是整個韓國期貨、期權市場的核心產品。2000年,憑借著KOSPI200合約142%的交易量增長,韓國交易所首次擠入前五強,也就是這個合約一直蟬聯交易量第一名,使得韓國交易所在全球交易所排名中也連續四年位居首位。從2004年、2005年統計數據來看,KOSPI200期權交易量在韓國交易所中的比重越來越高,2005年已占到97.77%(見表4)。

新加坡市場:極富“侵略性”的SGX

新加坡交易所(SGX)成立于1999年12月1日,由新加坡國際金融交易所(SIMEX)和新加坡證券交易所(SES)合并而成。SIMEX成立于1984年9月,是亞洲最早成立的金融期貨交易所。

新加坡國際金融交易所考慮到本國資源有限,投資者數量少,從成立之初就想打“國際化”的牌,因而重點開發他國股指衍生產品。1986年9月,SIMEX推出了日經225股指期貨,搶占日本本土股指期貨的先機。SIMEX還推出了MSCI新加坡自由指數股指期貨、道·瓊斯馬來西亞股指期貨、道·瓊斯泰國股指期貨、MSCI香港股指期貨、MSCI臺證股指期貨等。國際化的產品結構使SGX吸引了一大批境外交易者。據統計,其衍生品交易約有80%以上來自美國、歐洲、日本等新加坡本土以外的投資者。SGX還與芝加哥商業交易所(CME)透過GLOBEX系統,聯合提供24小時跨時區(歐洲、亞洲及美洲)的衍生品電子交易,填補東方股市期市收盤和西方股市期市開盤之間的空缺,連接倫敦、紐約、東京的證券與期貨交易所,成為國際24小時全天候資本市場上的一個重要環節。

2000年至2003年,新加坡交易所期貨、期權交易量穩步上升。但2004年以后,兩個原因導致了其交易量的小幅下降(見圖2)。其一,隨著香港作為亞洲金融中心的重新崛起,新加坡面臨了強烈的競爭,不少國際大資金流向香港衍生品市場;其二,其股指期貨合約標的物所在國家或地區紛紛推出了同樣的股指期貨、期權合約影響了新加坡市場的人氣,導致資金外流比較嚴重。

我國香港和臺灣地區市場

香港地區于1975年8月通過《商品交易條例》并籌建期貨交易所,1976年12月香港商品交易所成立,1985年改名為香港期貨交易所,1986年5月推出恒生股指期貨交易,1987年受到股災打擊,1997-1998年經受東南亞金融危機的沖擊,2000年3月香港期貨交易所與聯合交易所合并成立香港交易及結算所有限公司,2000年10月推出迷你型的恒指期貨合約。截至2005年底,香港交易所共上市9種股指期貨、期權合約,它們分別是:恒生指數期貨與期權、迷你恒生指數期貨與期權、H股指數期貨與期權、新華富時中國指數期貨與期權、道瓊斯工業平均指數期貨。從1986年到2005年,香港股指期貨、期權市場交易量增長了近13倍(見圖3)。在品種結構分布方面,2005年,恒指期貨交易量占到整個香港股指期貨、期權交易量的60%,排在第二位的是H股指數期貨合約。可見,香港市場上以股指期貨合約交易為主,股指期權所占份額比較小。

在臺灣地區,1998年開業的臺灣期貨交易所(TAIFEX)并沒有先從商品期貨發展,而是首先推出了臺灣證交所股指期貨合約。至2005年底,臺灣期貨交易所共有11種期貨、期權合約掛牌交易,全部為金融期貨、期權品種。從交易量上看,股指期貨、期權占到總量的近99%,具有絕對優勢。因此,臺灣期貨市場其實是一個以股指期貨、股指期權作為核心產品的市場。

全球股指期貨、期權市場

四大發展態勢

(一)品種創新不斷,股指期權頗受推崇

衍生品市場本來就是金融創新大潮的產物。股指期貨、期權由于標的物是虛擬的指數,因而更容易開發出交易者需求的新品種。20多年的發展之中,我們可以看到,股指類衍生品創新層出不窮。1997年,老牌交易所CME為滿足中小投資者的需求推出了E-MiniS&P500股指期貨,后來又以全球不同經濟區指數為標的推出歐洲領先100期貨、期權等。亞洲新興市場更是不甘落后,比如針對中國大陸沒有股指期貨上市而投資者有避險需求這一情況,2004年10月,CBOE推出了美國證券市場上的第一只中國股指期貨產品,SGX宣布將于2006年9月推出新華富時A50中國指數期貨,香港交易所推出新華富時中國25指數,就連名不見經傳的文萊國際交易所也正籌劃推出中國股指期貨。另外,還有一個新趨勢正在形成,股指期權特別是迷你股指期權因為所需資金成本低,履約方式靈活,所以正在成為股指衍生品中發展最快的一部分。在2005年全球增長速度最快的10個合約中,有4個是股指期權。表現得最為突出的是韓國,韓國交易所的KOSPI200迷你期權合約幾乎成為婦孺皆知的投資工具,頗受中小散戶的推崇。

(二)市場競爭激烈,一些富有“侵略性”的交易所應運而生

隨著全球金融市場的不斷融合,國家、地區之間市場競爭日益激烈,不少國家或地區的交易所紛紛上市以其它國家或地區的股價指數為標的的期貨、期權合約,一些富有“侵略性”的交易所應運而生,其中比較典型的是SGX。SGX推出的日經225股指期貨開創了以他國股價指數為期貨交易標的物的先河。1990年,CME也推出日經指數期貨參與競爭,又于1992年推出歐洲頂尖指數(Eurotop)期貨和英國金融時報100(FT-SE100)指數期貨。近幾年,SGX可謂鋒芒畢露,它曾經搶先推出日經225股票指數期貨和期權、MSCI香港股指期貨、MSCI臺證股指期貨、印度S&PCNX Nifty50股指期貨,使得日本、印度及我國香港、臺灣市場處于被動地位。

(三)電子化交易網絡促使全球股指期貨市場融合

自上世紀90年代以來,隨著信息技術的飛速發展,新的電子交易系統和24小時在線交易開通已成為現實。1997年,CME推出E-MINIS&P500指數電子平臺24小時交易,EUREX推出電子交易系統,法國MATIF推出NSC系統,CME推出GLOBEX2交易系統,CBOT與EUREX聯合建立跨越大西洋的電子交易平臺,這些系統都可容許交易者從一個終端進行多個市場的期貨交易。這既大大增加了交易者的靈活性,降低了交易成本,從而刺激了交易量,又促進了股指期貨全球電子化交易網絡的形成,促使全球股指期貨市場走向融合。

(四)新興市場把推出股指期貨作為金融改革的突破口

金融市場的開放和全球資本市場一體化已成為不可阻擋的趨勢,近年來,為了推進金融市場化改革,增強本國金融市場對國內外投資者的吸引力,許多新興證券市場開始將股指期貨作為首選品種,以突破金融改革的困境。在亞洲,馬來西亞于1995年11月推出了吉隆坡綜合股價指數期貨;韓國于1996年6月推出了KOPSI200股指期貨;印度國家證券交易所也推出了標準普爾CNX Nifty 指數期貨。在歐洲,俄羅斯、匈牙利、波蘭等轉軌經濟國家均已開設了股指期貨交易。南美的巴西、智利等國也成功地推出了各自的股指期貨合約。這些股指期貨產品的成功推出,既幫助這些國家完成了金融改革的任務,又增強了本土金融產品的定價權。