雙匯集團10億底價轉讓國資之謎 是否是MBO續曲 | ||

|---|---|---|

| http://whmsebhyy.com 2006年03月16日 09:38 新京報 | ||

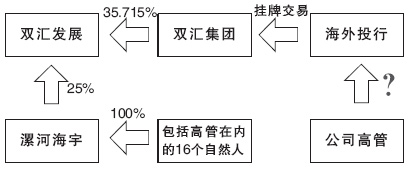

13條高門檻規定指向性明顯,業內傳出漯河市政府已經和摩根士丹利談攏 中國最大的肉類加工企業,中國食品行業排名第一的雙匯集團,其國資股份目前正在北京產權交易所(簡稱“北交所”)掛牌待沽。 10億元人民幣的掛牌底價,讓僅持有上市公司股份市值就達33.89億元的國資轉讓蒙上了價格過低的嫌疑。而數條對受讓方嚴格的限定條件,其明顯的指向意圖也暴露無遺。 雙匯集團股權轉讓,是否相傳已久的MBO續曲?

□本報記者 劉寶強 河南漯河報道 低調出讓 在河南漯河市高新技術開發區,一座圓弧形高樓分外顯眼,幾乎是整個高新區最高的建筑。高樓向北不到一公里,就是連綿的白色廠房。 當地人都知道,高樓就是全國最大的肉類加工企業雙匯集團的總部。這個公司在當地有著重要的地位,2005年的財政收入占整個漯河市財政收入的50%以上。 但多數當地人不清楚的是,這家全國聞名的食品企業正在經歷一場神秘的身份轉變。 3月3日雙匯發展(資訊 行情 論壇)的一紙公告稱,漯河市國資委將其持有的100%雙匯集團股份,以10億元底價在北京市產權交易所掛牌,公開競價轉讓雙匯集團整體國有產權。 雙匯發展即進入停牌階段至今。 3月5日,雙匯集團正式在北交所公開掛牌。掛牌公告期截止到北京時間2006年3月30日17時。 上述公告和公開掛牌,標志著雙匯集團的國有股權轉讓已經進入公開程序,但奇怪的是,如此涉及職工身份轉變的事情,雙匯集團的員工卻剛剛知曉。 3月10日,記者在漯河雙匯接觸職工時,他們多數表示剛剛知道此事。 事實上,雙匯集團國資股轉讓一事早就在醞釀,市場也風傳已久。2005年7月,市場就有此傳言。 到2006年1月19日傳言開始具體,英國《金融時報》報道,雙匯發展控股股東雙匯集團準備掛牌出售,估價達8億美元左右,并吸引了JP摩根、美國國際集團等私人股本集團和新加坡淡馬錫,公司股票被當日停牌。 2006年1月24日,雙匯發展發布澄清公告對上述事宜予以了否認,公告稱沒有就雙匯集團股權轉讓在產權交易中心掛牌的安排。 隨后當地政府也接著出來辟謠,河南省漯河市官員一再否認有關8億美元出售雙匯集團的媒體報道。 從8億美元到10億元人民幣 “外界對這次股權轉讓可能理解錯了,這個價格其實不低。”3月10日,河南漯河市國資委一位副主任在接受記者采訪時表示。 對于春節前,《金融時報》報道的雙匯集團轉讓價格是8億美元,該工作人員以雙匯的事情他沒有參與不了解情況為由,沒有對此進行正面回答。 雙匯集團是以肉類加工為主,跨行業、跨地區、跨國經營的特大型食品集團,中國最大的肉類加工企業,全國食品行業排名第一。2005年銷售收入突破200億元。主營業務利潤14.76億元,凈利潤3.7億元。 雙匯集團持有雙匯發展35.715%股份,共1.83億股國有法人股,是雙匯發展的第一大股東。雙匯發展停牌前股價為18.48元,照此計算雙匯集團持有的股份市值達33.89億元。 北交所掛牌信息,雙匯集團資產總額22億元人民幣,凈資產6.67億元人民幣,從集團公司主要資產情況看,除了持有股份公司35.715%股權外,其他資產主要為屠宰生產基地。 對于這樣龐大的資產掛牌價僅有10億元人民幣,業內人士多有不解。 長江證券分析師薄官輝認為,雙匯發展作為我國肉制品行業的龍頭企業,其所處的行業在我國有廣闊的發展空間,應該給予超過龍頭企業平均的市盈率水平,給予10%的溢價,相對應的市盈率是24倍。 國泰君安的證券分析師喬奕女士認為,雙匯發展除了可預見的持續增長前景外,豬肉行業溫和的競爭態勢使公司得以維持較高的資產回報率和自由現金流水平,她給出了“增持”評級。 事實上,包括興業證券、招商證券等多家分析機構對雙匯發展的平級均屬“推薦”,對公司的前景看好。 對此,北交所一負責人接受采訪時表示,作為市場中介機構不便于對具體項目的定價發表意見。但是他表示,雙匯的資產評估價值就是10億元左右,該數據是雙匯集團經過評估的。目前60億元的說法是按照市贏率算出來的,這種計算方式并不合適。 記者隨后就定價問題采訪雙匯集團宣傳戰略處馬保民,他表示雙匯集團也不了解具體問題,并告訴記者可以找市政府了解。 13條規定與內定大摩? 事實上,除了本次轉讓的底價讓外界感到過低之外,漯河市國資委的13條規定,增加了該次轉讓的指向性。 根據北交所的掛牌信息顯示,漯河市國資委對這次股權受讓方條件苛刻,限定了13條規定。 這些規定的核心內容是意向受讓方或其主要股東是國際知名的產業投資基金集團或產業投資企業(不包括對沖基金,不包括實業企業),具有良好的財務狀況和支付能力。意向受讓方或其主要股東管理的資產規模應達到或超過500億元人民幣(或等值外幣),并具有全球性投資經驗和網絡。 同時規定意向受讓方或其關聯方在提出受讓意向之前不得在中華人民共和國境內直接或間接經營豬、牛、雞、羊屠宰以及相關高低溫肉制食品加工業,也不得是這類企業的控股股東或第一大股東。 一位業內分析人士認為,顯然有資格購買的只能是國際投資銀行,國內外食品企業或其他有實力企業集團則被強制排除在外。 按照國務院國有資產監督管理委員會文件《關于企業國有產權轉讓有關問題的通知》(國資發產權[2004]268號)中,關于企業國有產權轉讓信息公開披露問題規定,企業國有產權轉讓中提出的受讓條件不得出現具有明確指向性或違反公平競爭的內容。 在漯河國資委采訪時,當記者問有些條件是否違反國資委規定的公平原則,一位國資委的工作人員告訴記者,整個事情市政府在運作。 為了雙匯掛牌的事情,市政府專門成立了新聞辦,由秘書長劉運杰負責,只有他才能代表市政府發言。 但漯河市政府秘書長劉運杰以馬上開會為由,拒絕接受采訪。 申銀萬國分析師趙金厚表示,從限制條件看,只能賣給外資投行,或許有內部約定,但只能推測。 昨日,香港一位知情人士透露,雙匯集團股權轉讓可能已經跟摩根士丹利談攏,目前的拍賣僅僅是程序。 記者隨后就此事采訪雙匯集團和摩根士丹利北京公司,雙匯無人接聽電話,而摩根方面工作人員表示,不了解情況,不便回應。 不過,北交所一位負責人昨日確認,摩根確已參與競標,此外還包括淡馬錫在內的其他外資財團也遞交了《產權交易收購意向書》。 MBO嫌疑 雙匯集團股權轉讓的種種謎團,也讓外界一直猜測雙匯集團在實行MBO.記者在漯河當地了解到,早在春節前,市政府有關人士就擔心,雙匯集團跟海外投行談股權轉讓一事,因雙匯董事長萬隆的兒子在國外負責雙匯的海外業務,市政府擔心股權轉讓最終被曲線所控制。 但春節后,該工作人員對此事拒絕發表任何看法,態度的迅速轉變前后令人驚訝。 武漢新蘭德證券投資研究主管余凱表示,現在河南政府在改制這方面比較開明,比較放的開,河南的上市公司改制做的很快,大量的公司在進行MBO,不管是隱性的也好還是明目張膽的。 而關于雙匯的MBO猜測,早在2003年就開始流傳。 2003年6月13日,由16名自然人成立的漯河海宇投資公司,與雙匯集團簽署《股權轉讓協議》稱,一舉購得雙匯發展25%股權,成為其第二大股東。業內一直認為,海宇投資實際上就是管理層在運作MBO.漯河海宇注冊日期為2003年6月11日,隨后的6月13日,雙匯集團就與漯河海宇簽訂股權轉讓協議,從注冊到簽訂受讓協議,僅僅兩天時間。 自2003年起,雙匯發展在公司現金總流量凈額為負值的情況下,仍連續兩年大比例分紅,短短一年半時間漯河海宇實際持有收益率已在50%左右。超額分紅的舉動,被外界懷疑為MBO輸血。 武漢新蘭德余凱認為,雙匯引進戰略投資者,從限定條件看,外資很可能是大股東,但外資僅僅是持有干股,沒有話語權,公司還是牢牢地控制在管理層手里。不排除利用外資的名義來收購,外資投行僅僅是借用的渠道,實際的收購方還是管理層。 新浪聲明:本版文章內容純屬作者個人觀點,僅供投資者參考,并不構成投資建議。投資者據此操作,風險自擔。 |

| 新浪首頁 > 財經縱橫 > 上市公司 > 正文 |

|

|

| 熱 點 專 題 | ||||

| ||||

| 企 業 服 務 |

| 股市黑馬:今日牛股! |

| 有10萬元該做什么? |

| 名人代言親子裝賺錢快 |

| 小女子開店50天賺30萬 |

| 女人錢,怎么賺 (圖) |

| 千元投資,年利百萬! |

| 在家兼職年賺100萬 |

| 太陽能空調節電達70% |

| 品牌折扣店!月賺30萬 |

| 泌尿頑疾——大解放! |

| 拒絕結腸炎!! 圖 |

| 06年治哮喘氣管炎,好 |

| 特色治失眠抑郁精神病 |

| 糖尿病——重大發現! |

| 高血壓!有了新發現! |

|

|

|

| |||||||||||||||||||||||||||||||||||

|

新浪網財經縱橫網友意見留言板 電話:010-82628888-5174 歡迎批評指正 新浪簡介 | About Sina | 廣告服務 | 聯系我們 | 招聘信息 | 網站律師 | SINA English | 會員注冊 | 產品答疑 Copyright © 1996-2006 SINA Corporation, All Rights Reserved |