國泰君安:恐慌是當前市場估值提升障礙 年內反彈20%

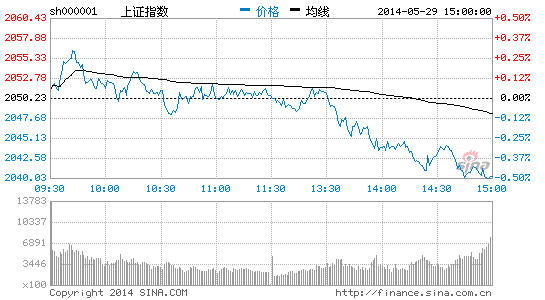

對于中期的市場走勢,曾于四月初拋出“400點大反彈”論調的國泰君安在最新發布的中期策略中表示,繼續堅持看多觀點,認為恐慌是當前市場估值提升的主要障礙,年內市場存在20%反彈空間。

“恐慌是當前市場估值提升的主要障礙,但也是進攻的號角。A股正在進入戰略買點和戰術買點的疊加期,還是要高舉看多A股的大旗。”國泰君安策略分析師喬永遠強調,“當前的風險溢價已經到了極致,在別人恐懼的時候買入,這是比較好的時點。”

國泰君安在中期策略中表示,盡管對當前經濟前景預期普遍悲觀,但其先前假設的無風險利率下降已經得到市場驗證和共識,而對市場前景的認識,則應被歸類為恐慌。恐慌不但制約市場估值,也在制約經濟增長。受制于增長轉軌壓力、地產市場震蕩、信用風險暴露以及監管規范化因素,風險溢價持續高企甚至進一步上升是制約估值的核心因素。當前A股中藍籌股風險溢價甚至已經超越2013年“錢荒”高峰時期,全市場恐慌水平也與歷史高點接近。

國泰君安指出,5月23日高層提出金融政策“應適時適度預調微調”可以視為調控政策的積極且重要轉向,此舉也將幫助市場緩解恐慌情緒。重建社會和市場信心、打消恐慌認識是穩增長政策的重要目標。市場風險溢價回落將成為觸發市場反彈的重要催化劑。在底部區域中,國泰君安建議及早以攻代守,對估值修復進行布局,抓住流動性寬松的機遇,積極配置。展望未來半年,國泰君安維持對于全市場20%反彈空間的判斷,推薦藍籌為主、優質成長股為輔的配置策略。

對于中國宏觀經濟下半年可能面對的另一個最大風險,國泰君安首席經濟學家林采宜認為,實體經濟的改革落后于金融改革。隨著互聯網貨幣基金“寶寶”們的成長,利率市場化已經在發生,而且越來越徹底,但是和金融改革相配套的實體改革卻沒有跟上。無論是國企改革還是財政改革,總之實體經濟的改革都沒有跟上金融改革的步伐,這是金融體系和實體經濟之間改革進程和深度的不對稱,這個風險目前集中在金融體系內部。

而化解上述風險,林采宜認為要靠五個方面的改革:首先是解除壟斷,刺激民間投資;第二是實現資源價格的市場化,創造公平競爭的環境;第三是深化國企改革,通過治理結構的改革來提高國有資產的回報率;第四是結構性減稅,這是刺激經濟活力最有效也是最直接的手段;第五是擴大民生支出在財政預算的比例,推動社保管理體制改革。

對于市場近期最為關注的房地產下行風險問題,“未來幾年中國整體房地產價格出現懸崖式下跌的可能性較小,但部分二三線城市,尤其是房地產庫存大量積壓的城市,或會出現房價下跌三成的可能性。”林采宜表示,如果房地產下行是溫和的“軟著陸”,從長期來看有助于國民經濟的健康和提高資源配置的效率,若是懸崖式的下降,可能對投資和消費都會構成比較大的殺傷力,短期對經濟造成比較大的沖擊。

新浪聲明:此消息系轉載自新浪合作媒體,新浪網登載此文出于傳遞更多信息之目的,并不意味著贊同其觀點或證實其描述。文章內容僅供參考,不構成投資建議。投資者據此操作,風險自擔。進入【新浪財經股吧】討論