|

不支持Flash

|

|

|

|

資產注入:2007年進入新高潮http://www.sina.com.cn 2007年02月06日 17:40 證券導刊

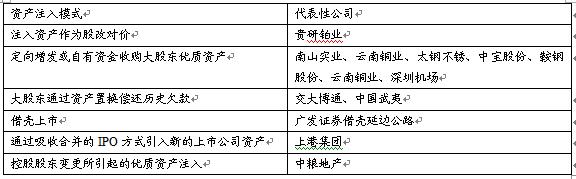

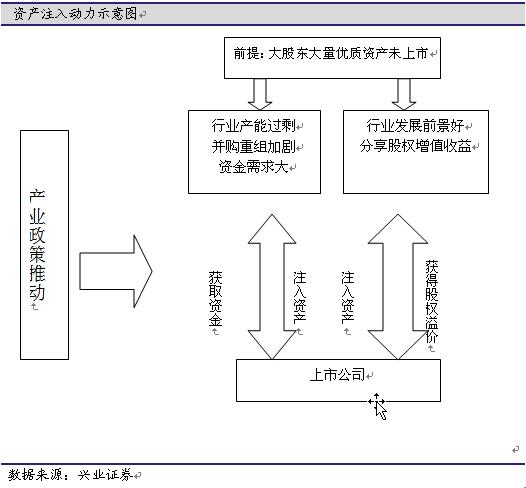

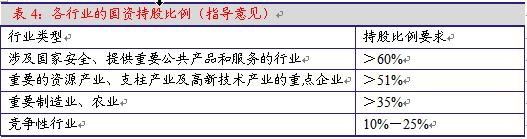

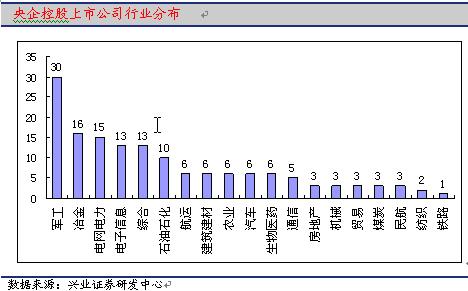

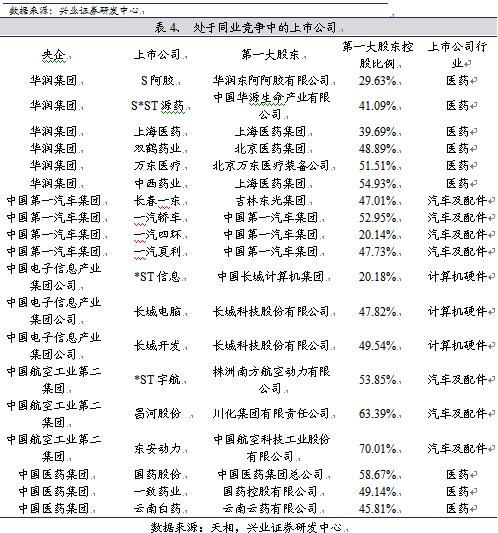

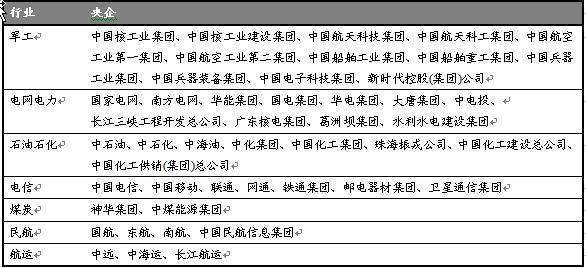

興業證券研發中心 張憶東 目前A股市場大幅震蕩的格局下,最大的分歧依然是估值問題。我們認為,不應該在靜態的估值水平下糾纏,股市是經濟的晴雨表,判斷市場未來發展的空間應該主要看存量資產業績的提升和增量資產的注入。我們認為,2007年,基于上市公司業績外延式增長預期的資產注入仍將被市場追捧,資產注入主題有望進入新的高潮。 2006年資產注入投資主題回顧:多贏的選擇 股權分置改革中,68家上市公司做出資產注入的承諾,其中,共有41家公司集中在金屬非金屬、房地產、電力、化工、電氣設備、汽車零部件等7個行業,占總數的60%。根據Wind的統計,上述68家公司復盤首日的實際漲幅的平均值為12.61%,從預案復牌至股東大會超越大盤漲跌幅的平均值為9.55%,遠高于所有股改企業的平均水平——7.95%和7.82%。以貴研鉑業(600269)為例,非流通股東向流通股東每10股送1.4股,云錫公司將其所持有的元江鎳業98%的股權無償轉讓給公司,復牌后連續漲停。資產注入型股改方案受追捧,揭開了資產注入投資主題的序幕,截至2006年底,已經有200多家上市公司涉及到資產注入,注入的資產包括土地、股權等,相關個股的股價也被市場追捧。 資產注入是眾望所歸。隨著股權分置改革的成功推行,上市公司大小股東的利益趨于一致,上市公司大股東的行為從“掏空上市公司”向“資產注入”轉變,上市公司開始從傳統的圈錢工具轉變為社會上優質資產的吸納器。大股東將大量的場外優質資產注入上市公司后,對上市公司的凈資產和每股收益會有明顯的增厚作用,從而提升了上市公司的盈利水平和資產回報率。大股東能夠通過資本市場獨特的定價機制分享股價上漲帶來的溢價收益,將凈利潤再放大為更可觀的市值,實現股權價值最大化。而中小股東也能從上市公司股價的上揚或分紅增多中獲得收益。 2006年,A股市場資產注入上市公司主要有以下幾種方式:注入資產作為股改對價;定向增發或自有資金收購大股東優質資產;大股東通過資產置換償還歷史欠款;借殼上市;通過吸收合并的IPO 方式引入新的上市公司資產;控股股東變更所引起的優質資產注入。其中,以定向增發形式實現優質資產注入上市公司是目前市場最為主流的資產注入方式。 2006年資產注入模式表 資產注入將成為2007年A股的主要投資機會 2006年12月18日國務院下發《關于推進國有資本調整和國有企業重組的指導意見》,該《指導意見》將在2007年大力實施下,而組建國有資產經營公司使得國有資本調整和國有企業重組進入大規模、可操作階段,推動具備條件的央企整體改制、整體上市,不具備條件的要以主營業務資產統一運作、做優做強上市公司為目標,通過增資擴股、收購資產等方式把優良主營業務資產全部注入上市公司。在國有企業資產注入、整體上市的帶領下,2007年A股市場的資產注入將掀起高潮。 資料來源:國資委,興業證券整理 2007年資產注入投資主題下的細分機會 第一,資產注入作“股改”對價 目前股權分置改革已經漸入尾聲,僅有30多家上市公司未能進入股改進程,這些上市公司多是困難戶,因此,完成“股改”必然要通過重組,減輕負債或者注入優質資產。經過分析,我們判斷,具有重組潛力的公司,一般而言其第一大股東所占有的股權比例要具有相對優勢,從數據上表現為第一大股東股權比例較高,而前十大股東股權比例較低,而且該公司在當地要具有一定的影響力和重要性。這類上市公司在資產注入前的盈利能力和資產狀況較差,但是通過大股東注入優質資產,可以完全改變上市公司的主營業務以及其盈利預期。 第二、軍工、鋼鐵、有色、電力、電子信息、航運等行業整合式資產注入 大股東可以利用上市公司作為整合集團產業的平臺,對同業競爭的子公司業務進行重組,并且注入新資產與上市公司原來的主營業務形成上下游的產業互補,從而,避免成本風險,有利于獲得穩定的收益。我們特別關注面臨著大范圍重組的央企,國資委希望在未來幾年內將目前159家央企通過整合并購縮減到80-100家的數目,對于那些旗下上市公司較多而且同業競爭現象嚴重的中央企業而言,整合的壓力要相對較大一些。 目前,央企控股上市公司共150家,其中,軍工、鋼鐵、有色、電力、電子信息、航運等行業中的央企控股的上市公司數量相對較多,中國航空工業第二集團控股的上市公司多達9家。央企控股的諸多上市公司之間產業分配不甚合理,容易造成惡性同業競爭從而降低了集團的運營效率。通過整合劃撥資產形成良好的集團產業結構體系勢在必行,因此,這些行業整合式資產注入的機會大。 第三、整體上市型資產注入 全流通的背景下,上市公司的大股東為了體現本身的價值或者進一步提升自己的控股力度,注入優質資產放大市值的緊迫性不斷遞增。特別是那些實力雄厚的國有企業,進一步提升龍頭地位和市場價值將是他們未來的主要目標。我們關注整體上市型資產注入的幾個特征: 首先,“大集團、小上市公司、大股東高比例控股”的標的股票具有較大資產注入、整體上市的機會,特別關注擁有較高的盈利水平的中央企業。目前,中央企業控股的上市公司的規模和集團的規模太不相稱,截至2006年底,中央企業的總資產已經達到了12.2萬億元,相比之下其所控股的上市公司2006年3季度總資產僅有2萬多億元,集團這些盈利能力好的資產恰恰可以成為潛在注入上市公司的資源。另外,中央企業必須擁有推動資產注入的能力和意愿,也就是其對上市公司的控制力度,較高的控股比例保證了重組過程的順利實施以及央企在此過程中所獲得的利益。 其次,基于政策、行業和公司發展前景。根據《關于推進國有資本調整和國有企業重組的指導意見》,國家立志“做大做強”的電信、煤炭、民航、航運、電網電力、石油石化、軍工等7大行業,資本市場將是他們實現快速發展的重要途徑。因此,該7大行業企業的整體上市將有望增多。另外,行業正處于高景氣度或者產生景氣拐點,成長空間較大的,大股東也可以在注入資產后實現較好的市場收益。據此,我們認為,鐵路、券商、房地產、有色、醫藥、交通運輸、汽車等行業整體上市型資產注入的機會大。 七大行業重點國有公司表

【發表評論】

|

不支持Flash

不支持Flash

|

|||||||||||||||||||