|

關(guān)注內(nèi)生性增長(zhǎng)和市場(chǎng)整合http://www.sina.com.cn 2008年01月17日 08:08 中證網(wǎng)

資料來(lái)源:http://www.cbminfo.com,中國(guó)銀河證券研究所

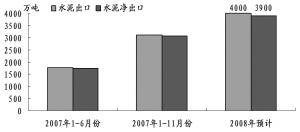

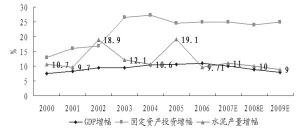

資料來(lái)源:中國(guó)銀河證券研究所2008—2010年我國(guó)水泥產(chǎn)量的增速年均有望維持在10%左右。由于必須“先破”落后產(chǎn)能、“后立”新產(chǎn)能,因此新增產(chǎn)能的增幅將有所放緩,并可能造成在區(qū)域市場(chǎng)出現(xiàn)階段性水泥供給缺口。包括供求結(jié)構(gòu)、煤電成本價(jià)格上漲等因素共同作用,水泥平均綜合價(jià)格將穩(wěn)步上漲。內(nèi)生性增長(zhǎng)維持行業(yè)獲取穩(wěn)定的經(jīng)營(yíng)業(yè)績(jī)。 2010年前強(qiáng)制性淘汰2.5億噸落后水泥產(chǎn)能,行業(yè)洗牌加速,整合力度加大,市場(chǎng)份額和行業(yè)利潤(rùn)將向優(yōu)勢(shì)企業(yè)集中。因此,以市場(chǎng)整合為主要特征的外生性增長(zhǎng)帶來(lái)行業(yè)的重組價(jià)值。給予“推薦”的投資評(píng)級(jí)。 內(nèi)生性增長(zhǎng)維持穩(wěn)定業(yè)績(jī) 隨著我國(guó)工業(yè)化、城鎮(zhèn)化進(jìn)程的推進(jìn),工業(yè)化的加速發(fā)展將繼續(xù)擴(kuò)大對(duì)水泥需求。預(yù)計(jì)2008—2010年GDP增速將超過(guò)10%,固定資產(chǎn)投資增速將維持在25%。受國(guó)內(nèi)水泥價(jià)格上漲和2007年7月1日取消水泥商品出口退稅的影響,下半年水泥出口量明顯減少,同比下降超過(guò)10%以上。取消出口退稅的政策影響在2007年只影響了半年時(shí)間,從2008年開(kāi)始該政策將影響全年。我們預(yù)計(jì)2008—2010年水泥凈出口將維持在4000萬(wàn)噸水平。綜合國(guó)內(nèi)水泥需求與對(duì)外水泥出口,預(yù)計(jì)2008—2010年間水泥需求將繼續(xù)穩(wěn)定在10%左右的增長(zhǎng)幅度。 供給的增幅將有所下降。我們預(yù)計(jì)2007年水泥行業(yè)全年完成固定資產(chǎn)投資約540億元。受水泥結(jié)構(gòu)調(diào)整加快、淘汰落后力度加大、節(jié)能減排的壓力增加等因素拉動(dòng),2007年水泥制造業(yè)完成投資額增幅有所提高,預(yù)測(cè)達(dá)到7.78%。 考慮到新增新型干法水泥產(chǎn)能必須“先破后立”的制度安排,2008—2010年新型干法水泥產(chǎn)能增幅預(yù)計(jì)將為10%、9%和8%,并因淘汰落后產(chǎn)能的原因,將在區(qū)域市場(chǎng)呈現(xiàn)階段性水泥供給缺口。2008—2010年,隨著2.5億噸落后產(chǎn)能的退出,水泥行業(yè)的供求矛盾將趨于平衡。 從國(guó)外水泥發(fā)展歷史來(lái)看,水泥企業(yè)的平均生產(chǎn)規(guī)模都在60萬(wàn)噸以上。除中國(guó)水泥之外的國(guó)際前五大水泥集團(tuán)的集中度達(dá)到42%。從水泥行業(yè)的發(fā)展規(guī)律來(lái)看,經(jīng)營(yíng)區(qū)域性特征明顯的水泥產(chǎn)品,龍頭水泥企業(yè)在區(qū)域市場(chǎng)中的市場(chǎng)份額只有達(dá)到60%以上,才能起到穩(wěn)定區(qū)域價(jià)格的作用。 目前,世界前50家水泥巨頭的生產(chǎn)集中度已達(dá)到60%以上。我國(guó)較低的集中度是強(qiáng)化水泥市場(chǎng)價(jià)格波動(dòng)性,以及引發(fā)低層次價(jià)格競(jìng)爭(zhēng)的主要原因,而平均產(chǎn)能規(guī)模過(guò)低則會(huì)抑制行業(yè)規(guī)模效應(yīng)的有效發(fā)揮。隨著強(qiáng)制性淘汰落后產(chǎn)能力度的加大,通過(guò)內(nèi)生性新擴(kuò)建與外生性的并購(gòu)重組,2008—2009年,我國(guó)水泥行業(yè)的集中度將進(jìn)一步提高,預(yù)計(jì)分別達(dá)到18.1%和19.6%。 行業(yè)集中度提高將帶來(lái)產(chǎn)品成本下降的規(guī)模效益。水泥產(chǎn)業(yè)集中度的提高,將為行業(yè)的發(fā)展帶來(lái)規(guī)模效益。首先,隨著行業(yè)政策門檻的提高,我國(guó)水泥裝備的大型化、國(guó)產(chǎn)化,新建規(guī)模以上水泥生產(chǎn)線將提高水泥生產(chǎn)的經(jīng)營(yíng)效率,此外,國(guó)產(chǎn)化水平的提高使水泥裝備造價(jià)大幅降低。造價(jià)的降低使噸水泥的固定成本下降,帶動(dòng)企業(yè)整體成本的降低,保本點(diǎn)水平的下移;其次,產(chǎn)業(yè)集中度的提高,使龍頭企業(yè)對(duì)上游供應(yīng)商的議價(jià)能力和對(duì)下游客戶的掌控能力提高,擴(kuò)大了公司的盈利空間。 整合帶來(lái)重組價(jià)值 我國(guó)水泥市場(chǎng)是一個(gè)市場(chǎng)競(jìng)爭(zhēng)較為充分的競(jìng)爭(zhēng)市場(chǎng),水泥是同質(zhì)化程度較高的商品。在人員、技術(shù)水平相當(dāng)?shù)那闆r下,其競(jìng)爭(zhēng)方式主要以價(jià)格競(jìng)爭(zhēng)為主。水泥同質(zhì)化的特性決定擴(kuò)大規(guī)模是水泥企業(yè)的內(nèi)在動(dòng)力,因此,通過(guò)擴(kuò)大規(guī)模是獲取有利競(jìng)爭(zhēng)地位的主要方式。海螺水泥從安徽池州走出長(zhǎng)江流域、走向全國(guó),由1996年熟料年生產(chǎn)能力200多萬(wàn)噸的寧國(guó)水泥廠,發(fā)展成為2006年熟料產(chǎn)能5,900萬(wàn)噸,水泥產(chǎn)能6,500萬(wàn)噸,走的就是通過(guò)不斷的并購(gòu)重組,擴(kuò)大規(guī)模,成就國(guó)內(nèi)水泥的霸主地位。2007年前11個(gè)月,海螺水泥共銷售水泥7880萬(wàn)噸,實(shí)現(xiàn)銷售收入164億元。預(yù)計(jì)2007年全年銷售水泥8600萬(wàn)噸,實(shí)現(xiàn)銷售收入181億元。目前該企業(yè)產(chǎn)銷量已連續(xù)10年位居全國(guó)第一,成為亞洲最大的水泥及熟料供應(yīng)商,位居全球水泥行業(yè)第四。 強(qiáng)制性淘汰落后產(chǎn)能將有效提高行業(yè)集中度。產(chǎn)業(yè)政策的規(guī)模限額有力地促進(jìn)了單機(jī)產(chǎn)能規(guī)模的擴(kuò)大,為行業(yè)集中度的提高奠定了技術(shù)基礎(chǔ)。要求2010年前強(qiáng)制性淘汰2.5億噸落后水泥,進(jìn)一步強(qiáng)化行業(yè)整合的力度,水泥行業(yè)集中度有望加速提高。 盡管并購(gòu)的具體標(biāo)的、方案和時(shí)點(diǎn)難以確切判斷,但可以預(yù)期,未來(lái)水泥行業(yè)洗牌將加速,區(qū)域性龍頭企業(yè)在行業(yè)地位將進(jìn)一步加強(qiáng),水泥行業(yè)的并購(gòu)也將愈演愈烈。未來(lái)水泥行業(yè)的兼并重組將以形成區(qū)域龍頭企業(yè)為主。一方面,國(guó)內(nèi)有實(shí)力的水泥企業(yè)對(duì)目標(biāo)市場(chǎng)周邊的中小水泥企業(yè)進(jìn)行多層次的“聯(lián)合”,以期成為區(qū)域水泥龍頭企業(yè);另一方面,外資水泥巨頭在國(guó)內(nèi)水泥市場(chǎng)積極布局設(shè)點(diǎn),對(duì)國(guó)內(nèi)水泥企業(yè)形成壓力,加速上述區(qū)域龍頭企業(yè)進(jìn)一步兼并的步伐。由于我國(guó)水泥行業(yè)集中度偏低,要達(dá)到合理的市場(chǎng)行業(yè)集中度還需要經(jīng)過(guò)一段時(shí)間的努力,其帶來(lái)的整合效益在2008—2010年間將持續(xù)存在。因此,市場(chǎng)整合將每年為行業(yè)業(yè)績(jī)提供有效的貢獻(xiàn)。 高估值仍有提升空間 與國(guó)外同類公司進(jìn)行比較,我國(guó)重點(diǎn)水泥企業(yè)的估值水平已經(jīng)沒(méi)有優(yōu)勢(shì)。數(shù)據(jù)顯示,我國(guó)重點(diǎn)公司平均的預(yù)期市盈率為27.54倍,EPS年復(fù)合增長(zhǎng)率(2007—2009年)為56.94%;除中國(guó)臺(tái)灣水泥企業(yè)外的國(guó)外企業(yè)平均的預(yù)期市盈率為10倍,EPS年復(fù)合增長(zhǎng)率(2007—2009年)為18.75%。與其他行業(yè)類似,我國(guó)公司總體上體現(xiàn)了高估值、高增長(zhǎng)的特點(diǎn)。但從收益增長(zhǎng)的角度看,我國(guó)重點(diǎn)水泥企業(yè)具備估值吸引力。 從發(fā)達(dá)國(guó)家水泥產(chǎn)業(yè)的發(fā)展來(lái)看,水泥產(chǎn)業(yè)都有一個(gè)持續(xù)高速發(fā)展時(shí)期,當(dāng)人均累積消費(fèi)水泥在20噸左右時(shí),水泥消費(fèi)處于穩(wěn)定或開(kāi)始回落。日本和中國(guó)臺(tái)灣水泥工業(yè)發(fā)展速度的軌跡非常相似,均有一段高速發(fā)展時(shí)期,然后平穩(wěn)發(fā)展或有回落。國(guó)內(nèi)水泥業(yè)還將維持3—5年的快速增長(zhǎng)黃金期。 比較來(lái)看,我國(guó)重點(diǎn)水泥企業(yè)的估值水平較高,與目前人民幣流動(dòng)性過(guò)剩、國(guó)內(nèi)證券投資品種較少導(dǎo)致的股價(jià)存在一定的“泡沫”有關(guān),不僅水泥股票被相對(duì)高估,大多數(shù)股票都存在或多或少的高估。但從投資價(jià)值的角度來(lái)看,這也在一定意義上反映出市場(chǎng)部分體現(xiàn)了水泥行業(yè)的投資價(jià)值。 在水泥行業(yè)內(nèi)生性增長(zhǎng)的基礎(chǔ)上,并購(gòu)重組的外生性增長(zhǎng)將以脈沖方式推動(dòng)龍頭企業(yè)擴(kuò)大經(jīng)營(yíng)規(guī)模,帶動(dòng)行業(yè)集中度的提高,并通過(guò)規(guī)模效益提升行業(yè)毛利率水平。隨著行業(yè)毛利率水平的提高,水泥行業(yè)的估值水平將進(jìn)一步提升,預(yù)計(jì)這種脈沖式增長(zhǎng)將貫穿于2007—2009年。2007—2009年水泥行業(yè)利潤(rùn)總額分別為230億元、300億元和396億元;噸水泥利潤(rùn)分別為17.0元、20.0元和24.0元。 落后產(chǎn)能的強(qiáng)制性退出是顯示行業(yè)投資價(jià)值的催化劑。我們認(rèn)為這件事在2008年將會(huì)得到實(shí)質(zhì)性的落實(shí),其突出表現(xiàn)將是水泥行業(yè)成本的下降和重組并購(gòu)力度的加大。相應(yīng)的將出現(xiàn)水泥行業(yè)的投資機(jī)會(huì)。考慮到重點(diǎn)公司的高成長(zhǎng)性和股東回報(bào)率的提高,我們給予其2008年30倍的市盈率、15倍的EV/EBITDA的估值水平。

【 新浪財(cái)經(jīng)吧 】

|

||||||||||||