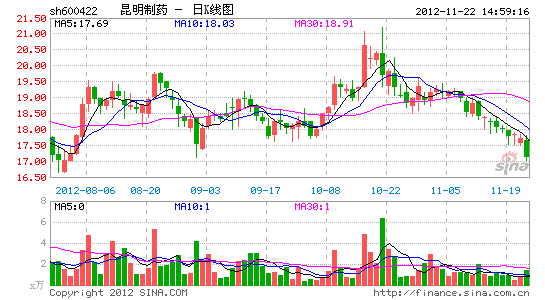

昆明制藥:公開增發延期獲通過 看好中藥

新浪提示:本文屬于個股點評欄目,僅為證券咨詢人士對相關個股或板塊的個人觀點和分析,并非正式的新聞報道,新浪不保證其真實性和客觀性,投資者據此操作,風險自擔。一切有關該股的準確信息,請以滬深交易所的公告為準。

東方證券 莊琰 李淑花

事件:

股東大會通過變更募投項目及延長公開增發預案有效期等議案。

投資要點。公開增發相關議案獲得通過將有助公司未來發展。我們認為,公司公開增發預案獲得延期將使公司有充分時間募集資金,擴充凍干粉針和小容量注射劑的生產能力,同時進行昆明中藥廠現代化基地的建設,有助于公司的長期發展。

三季度現金流與收入均顯示公司實際經營勢頭仍然強勁。從2、3季度的報表來看,雖然自中報開始利潤處于低于預期的狀態,但我們認為公司的經營態勢仍非常強勢。其中公司第三季度實現經營性現金流7880萬元,同比增長46.44%,環比增長100%以上;仍然超過單季度凈利潤80%以上,顯示公司的經營質量仍然非常良好。而公司的收入增速,尤其是主營天然植物藥(血塞通、天眩清等主力品種)的母公司收入增速單季度仍然保持了51%的高速增長,增速環比僅放緩約3個百分點,顯示公司的經營勢頭不減。根據我們了解的河北、兩湖、上海等地區的情況看,血塞通近期的銷售狀況依然平穩,我們仍舊對公司的產品前景依然樂觀。

子公司情況或有改善,值得關注。昆明制藥子公司的盈利情況可能正逐漸改善,第三季度扣除母公司后子公司合計貢獻利潤約為1560萬,同比增長46.25%,增速維持較高水平;同時,中報時公司披露的中藥廠(中報增速69.6%)、貝克諾頓(中報增速25.9%)等子公司的利潤水平均有明顯提升。

我們認為昆藥子公司的盈利水平改善的是否持續值得關注,如果中藥廠的改革能取得較好的效果,昆藥的成長空間或能繼續打開。

財務與估值由于公司2、3季度銷售費用率持續高于我們預期,我們略調整公司2012-2014年每股收益預測分別至0.58、0.79、1.04元,下調幅度分別為9%,4.7%,5%。

雖然今年公司利潤增速或仍不能匹配主力產品的收入增速,但我們認為長期來看其利潤增長應能反應實際經營態勢;同時考慮到公司后續口服制劑產品較多,增長持續性較強,因此根據可比公司估值給與一定溢價,維持目標價18.40元,對應2012年32倍,維持公司“買入”評級,依然看好其成長持續性和投資價值。

風險提示:

藥品價格管制,中藥材價格波動,增發進度,新版基藥。

進入【昆明制藥吧】討論