新浪財經 > 產經 > 萬達洽購美國第二大院線集團AMC > 正文

大連萬達26億收購AMC 專家質疑經營能力

資料圖片

資料圖片■ 本報記者 史燕君

5月21日,大連萬達集團宣布以26億美元正式并購北美第二大電影院線AMC,包括購買公司100%股權和承擔債務兩部分。萬達表示,并購后投入運營資金不超過5億美元,萬達總共為此次交易支付31億美元。

據悉,該項交易還有待通過中國政府有關部委以及美國政府相關機構的審批。收購完成之后,萬達將成為全球規模最大的電影院線運營商。

又是“蛇吞象”

雖然此前市場上已經盛傳此項收購消息,但是,它的真正公布還是令人發出“蛇吞象”的感嘆。

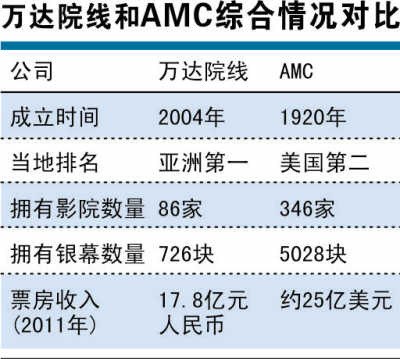

從兩家院線的實力來看:論影院數,萬達86家,AMC350家;論屏幕數量,萬達730塊,AMC5050塊;而去年的票房收入,萬達17.8億元人民幣,AMC達25億美元,因此,無論從那個角度看,二者都不在同一個數量級別上。到底是什么原因讓AMC這頭大象臣服?

“主要還是與AMC自身經營不善、負債率高有關。”中商流通生產力促進中心高級經濟師梁煥磊對《國際金融報》記者表示,雖然AMC身為美國第二大院線,但近幾年一直在低迷邊緣徘徊。

據悉,AMC去年虧損8270萬美元,目前主要的持股人是美國摩根大通投資公司、美國阿波羅投資公司等。

根據萬達的表述,這項交易的談判已有兩年之久。市場上廣泛的流傳是,萬達與AMC收購談判是在AMC決定撤銷上市發行股票籌資4.5億美元以還債的計劃之后開始緊鑼密鼓升級的。

對于萬達收購AMC的意圖,梁煥磊認為,資本運作的動因更多,在院線申請IPO之時,憑借AMC的品牌價值,會為其IPO創造更好的基礎背景和素材。

據悉,目前,萬達商業地產公司和萬達電影院線已經向證監會提交上市申請。證監會公告顯示,萬達商業地產公司的申請仍在接受初審,而萬達電影院線正在落實反饋意見中。

能否經營成疑問

此外,梁煥磊稱,這一收購與萬達集團的整體轉型有關。萬達集團董事長王健林在昨日的媒體發布會上表示,萬達集團將加大在文化和旅游領域的投資,2020年萬達商業地產的收入比重將降到50%以下。

在梁煥磊看來,有能力收購是一回事,關鍵是有沒有能力經營。“跨國并購存在的經濟、社會、文化差異等問題都有待解決。”而萬達似乎也意識到這一問題的存在,王健林表示,考慮到國內外消費者群體和投資者群體差異較大,以及境內外經濟、文化發展程度和境內外企業的經營理念、管理水平的不同,萬達集團目前暫無整合兩地院線公司的計劃,“但也不排除擇機將AMC公司股權資產注入萬達院線”。

|

|

|

|