好買11月陽光私募基金月報

來源:好買基金研究中心

強勢股補跌私募業績回落

—— 2012年11月陽光私募基金月報

摘要

11月私募業績評析

11月股市震蕩回落,行業指數全部下跌:截止11月30日,滬深300指數全月下跌5.11%,申萬23個一級行業中房地產、家用電器和金融服務表現居前。

11月私募整體跑贏滬深300指數:11月私募基金的平均收益率為-4.50%。其中,私募基金在近1月,近3月,近6月,近12月和近2年的時間周期內表現均好于公募偏股型基金的平均收益,僅在近三月表現差于滬深300指數。

11月私募發行動態

11月由獨立私募基金公司擔任投資顧問的非結構化陽光私募產品發行2只,較上月減少1只。

11月私募行業動態

券商資管新政實施私募券商聯手試水對沖領域:自券商資管新規將產品發行由“審批制”改為“報備制”,私募基金尋找到一片新的“藍海”。由國泰君安與重陽投資合作打造的業內首只跨界資管產品--“國泰君安君享重陽阿爾法對沖一號”已于近期對外發行。

私募搶食QFII投顧蛋糕 掘金公募自留地:在今年QFII額度驟增的背景下,緊盯QFII蛋糕的不僅有老牌基金公司,越來越多的陽光私募開始進軍QFII投顧業務。在華夏、嘉實等老牌公募基金海外路演的背后,出現了朱雀投資、世誠投資等陽光私募的身影。

11月私募投資動態

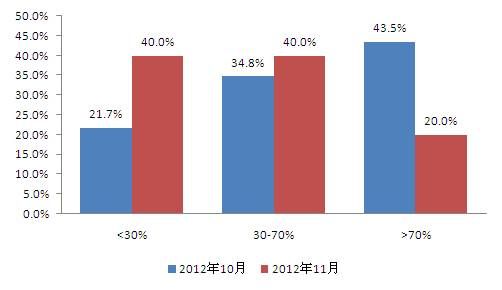

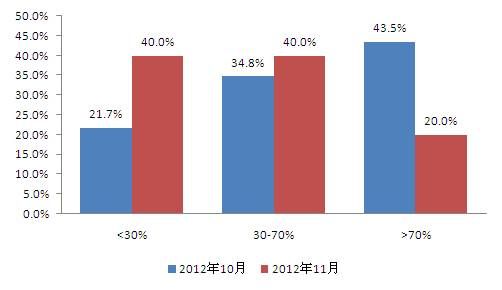

11月私募基金公司的股票倉位有明顯下降,平均倉位從上月的54.13%下降至本月的45.50%,降低了8.63個百分點。其中,倉位在七成以上的私募占比降低了23.5個百分點,僅占到20.0%;倉位在三成以下的私募基金占比從上月的21.7%升高到本月的40.0%,增加了18.3個百分點;倉位介于三至七成的私募占比40.0%。

一、11月股市回落,私募基金跑贏股指

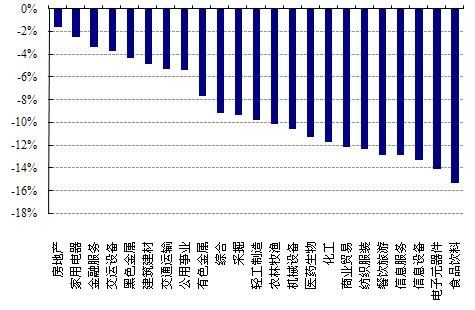

11月股市整體呈現出震蕩走低的態勢。截止11月30日,滬深300指數全月收益率為-5.11%。創業板指數全月收益率-12.27%,中小板指數全月收益率-11.96%。從行業角度來看,按申萬一級行業分類的23個行業指數全部下跌。其中,跌幅相對較小的3個行業分別是房地產、家用電器和金融服務,跌幅分別為1.59%、2.49%和3.31%;食品飲料、電子元器件及信息設備板塊表現居后,全月跌幅分別為-15.33%、-14.10%和-13.31%。

| 11月申萬一級行業指數漲跌幅 |

數據來源:Wind,數據搜集截止至2012年11月30日。

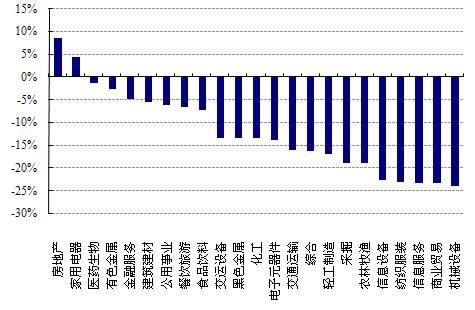

從今年的市場總體走勢看,滬深300指數的表現明顯強于中小板指數和創業板指數。截止11月30日,今年以來滬深300指數收益率為-8.79%,而中小板指數和創業板指數的收益率分別為-14.38%和-16.82%。

從行業指數表現來看,今年以來只有房地產和家用電器兩個行業取得正收益,漲幅分別為8.56%和4.40%。機械設備、商業貿易和信息服務排名靠后,跌幅分別為-24.07%、-23.37%和-23.29%。

| 今年以來申萬一級行業指數漲跌幅 |

數據來源:Wind,數據搜集截止至2012年11月30日。

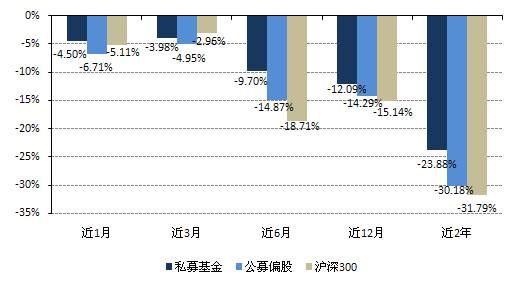

截至12月7日,好買基金研究中心對能夠取得11月收益率數據的758只私募基金進行了統計。10月私募基金當月平均收益率為-4.50%,單月跑贏滬深300指數。私募基金今年依然維持著“股指漲則跑輸股指,股指跌則跑贏股指”的規律。

私募基金在近1月,近3月,近6月,近12月和近2年的時間周期內表現均好于公募偏股型基金的平均收益;僅在近三月跑輸滬深300指數。

| 公、私募基金各階段收益比較 |

數據來源:好買基金研究中心;私募數據搜集截止至2012年12月7日。公募偏股型基金數據及滬深300數據均截止至2012年11月30日。私募各階段收益率統計區間盡量匹配自然月度,但不能完全消除私募產品凈值公布日期不同的影響,故私募各階段的平均收益率為粗略統計,與公募偏股型基金及滬深300指數的比較僅供參考。

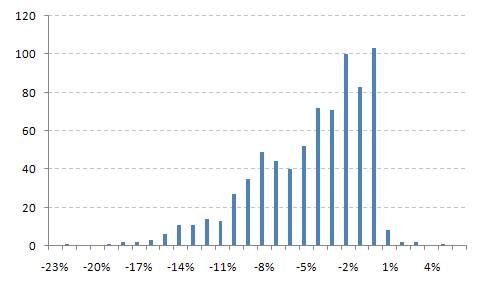

好買基金研究中心對私募基金的收益率分布情況進行了統計,直方圖顯示,11月私募基金收益率分布的特點是:收益分布左偏較大,偏度在-0.92,同時極差較大,多數私募基金的收益率集中在-8%~0%的區間內。

| 近1個月私募基金收益率分布 |

數據來源:好買基金研究中心,私募數據搜集截止至2012年12月7日。

11月私募收益率排行榜前十名的產品單月平均收益較10月出現大幅下滑。但銀帆3期依然保持今年以來的良好收益勢頭。在23個申萬一級行業無一上漲的情況下,依然取得了超過5%的正收益,說明其對于個股的精選能力較為突出。從銀帆管理的產品看,旗下三只基金分化較大,銀帆1期和2期都出現了不同程度的下跌,但跌幅都小于私募同期的平均業績。

| 近1月收益率排名前10位的私募基金產品 | |||||||

| 產品名稱 | 投資顧問 | 基金經理 | 受托人 | 成立日期 | 凈值日期 | 最新凈值 | 近1月收益率 |

| 銀帆3期 | 銀帆 | 王濤 | 長安信托 | 20110727 | 20121130 | 1.6309 | 5.05% |

| 龍動力一期 | 柏坊 | 謝柳毅 | 長安信托 | 20111018 | 20121130 | 0.8046 | 3.26% |

| 麥盛領航3期 | 麥盛資產 | 李向鴻 | 北京信托 | 20101217 | 20121130 | 0.7178 | 2.54% |

| 創贏1號 | 創贏 | 崔軍 | 陜國投 | 20081218 | 20121130 | 81.78 | 2.35% |

| 信璞硬資產 | 信璞 | 王璟 | 平安信托 | 20120528 | 20121130 | 95.17 | 1.53% |

| 信璞深藍 | 信璞 | 徐晨光 | 平安信托 | 20120528 | 20121130 | 96.32 | 1.23% |

| 寧電1期 | 寧電 | - | 中融信托 | 20101231 | 20121130 | 0.9788 | 0.94% |

| 東方遠見7期 | 東方遠見 | 許勇 | 北京信托 | 20110429 | 20121130 | 1.0174 | 0.87% |

| 景富同一期 | 景福同 | 王衛東 | 北京信托 | 20100623 | 20121130 | 0.9721 | 0.81% |

| 景富同二期 | 景福同 | 王衛東 | 北京信托 | 20101026 | 20121130 | 0.8482 | 0.77% |

數據來源:好買基金研究中心;數據搜集截止日2012年12月7日。私募各階段收益率統計區間盡量匹配自然月度,但不能完全消除私募產品凈值公布日期不同的影響,故私募基金產品的收益率排名僅供參考。

今年以來排名前十的傳統私募產品收益率均超過15%,平均收益率為20.78%,較10月降低了6.65個百分點。鼎鋒旗下管理的基金雖然11月的跌幅均超過4%,但依然憑借全年穩定的優異表現在前十中占據4席。其中王小剛管理的鼎鋒4號和8期取得了19.37%和18.72%的收益,而張高的鼎鋒成長一期和鼎鋒2期也均有15%以上的表現。另外,國富憑借今年4、5月份的高收益以及其后的倉位控制,整體取得不錯的業績,有三只產品今年以來的收益排名前十。金石一期11月的跌幅達到了12.26%,其高倉位偏激進的操作風格,當市場風格不契合時,凈值將面臨較大幅度的波動,更適合風險承受能力強的投資者關注。

| 今年以來收益率排名前10位的私募基金產品 | |||||||

| 產品名稱 | 投資顧問 | 基金經理 | 受托人 | 成立日期 | 凈值日期 | 最新凈值 | 今年以來收益率 |

| 銀帆3期 | 銀帆 | 王濤 | 長安信托 | 20110727 | 20121130 | 1.6309 | 42.42% |

| 金石一期 | 金石 | 姚鴻斌 | 甘肅信托 | 20100830 | 20121130 | 1.0716 | 22.27% |

| 國富精選二號 | 國富 | 陳海峰 | 廈門信托 | 20091217 | 20121130 | 1.0356 | 20.66% |

| 鼎鋒4號 | 鼎鋒 | 王小剛 | 華寶信托 | 20100816 | 20121130 | 1.0637 | 19.37% |

| 國富精選三號 | 國富 | 陳海峰 | 百瑞信托 | 20100203 | 20121130 | 0.9467 | 19.16% |

| 呈瑞1期 | 呈瑞 | 陳曉偉,陳杰 | 興業國際信托 | 20101025 | 20121130 | 1.0323 | 18.79% |

| 鼎鋒8期 | 鼎鋒 | 王小剛 | 陜國投 | 20101008 | 20121130 | 106.97 | 18.72% |

| 鼎鋒成長一期 | 鼎鋒 | 張高 | 交銀國信 | 20081104 | 20121130 | 1.9645 | 15.82% |

| 國富精選五號 | 國富 | 陳海峰 | 北京信托 | 20100804 | 20121130 | 0.954 | 15.51% |

| 鼎鋒2期 | 鼎鋒 | 張高 | 中信信托 | 20100427 | 20121130 | 106.65 | 15.12% |

數據來源:好買基金研究中心;數據搜集截止日2012年12月7日。私募各階段收益率統計區間盡量匹配自然月度,但不能完全消除私募產品凈值公布日期不同的影響,故私募基金產品的收益率排名僅供參考。

二、私募基金發行動態

11月股市回落,私募基金的發行量也依舊低迷。11月非結構化私募基金僅發行2只產品,較上月減少1只。在經濟放緩以及股市低迷的大背景下,私募基金的發行仍顯艱難。

| 11月私募發行動態 | ||||

| 產品名稱 | 管理人 | 基金經理 | 受托人 | 成立日期 |

| 德源安風險緩沖1期 | 德源安 | 許良勝[微博] | 外貿信托 | 20121116 |

| 慧安11號 | 慧安 | 沈一慧 | 中融信托 | 20121109 |

數據來源:好買基金研究中心;數據搜集截止至2012年12月7日。只統計投資顧問為獨立陽光私募基金公司的非結構化產品;結構化產品,組合TOT,以及投資顧問為公募基金一對多業務或券商資產管理部門的產品均不包含在內。

三、私募基金行業動態

券商資管新政實施 私募券商聯手試水對沖領域

自券商資管新規將產品發行由“審批制”改為“報備制”,私募基金尋找到一片新的“藍海”。由國泰君安與重陽私募合作打造的業內首只跨界資管產品--“國泰君安君享重陽阿爾法對沖一號”已于近期對外發行。

點評:傳統的陽光私募發行需要借由信托這一平臺,私募與券商的合作拓寬了私募發行的通道業務。券商的優勢在于客戶資源,完善強大的網點,而信托給予私募的卻比較有限。另外,券商資管新規放寬了券商資管產品的投資范圍,限額特定集合資產管理計劃可以染指商品期貨。與私募合作,聯合發產品的模式為券商發行商品期貨類資管產品提供了一條捷徑。私募與券商的全面合作有助于雙方品牌價值的共同提升,這無疑將是一個雙贏的局面。

私募搶食QFII投顧蛋糕 掘金公募自留地

在今年QFII額度驟增的背景下,緊盯QFII蛋糕的不僅有老牌基金公司,越來越多的陽光私募開始進軍QFII投顧業務。在華夏、嘉實等老牌公募基金海外路演的背后,出現了朱雀投資、世誠投資等陽光私募的身影。

點評:相比于公募基金,陽光私募在爭奪QFII投顧業務上并非毫無優勢。比如,陽光私募的風格鮮明,投資策略豐富、投資手段多元;近幾年排名相對穩定、靠前的私募基金也取得了不錯的收益。因此,QFII完全可以在陽光私募中挑選到適合自己偏好的投資顧問。此外,為了在QFII的資管業務中分得一杯羹,私募需要在運營、風控等方面更加規范,這也有助于私募行業的健康發展。

四、11月私募投資動態

從私募基金的持倉來看,11月私募基金公司的股票倉位有明顯下降,平均倉位從上月的54.13%下降至本月的45.50%,降低了8.63個百分點。其中,倉位在七成以上的私募占比降低了23.5個百分點,僅占到20.0%;倉位在三成以下的私募基金占比從上月的21.7%升高到本月的40.0%,增加了18.3個百分點;倉位介于三至七成的私募占比40.0%。

| 私募基金倉位分布 |

數據來源:好買基金研究中心,數據截止日:2012年11月30日

從私募基金行業配置的資金比例來看,排名前五的行業依次為醫藥生物、公用事業、食品飲料、紡織服裝和商業貿易,占比分別為45.77%、24.00%、18.47%、3.46%和2.50%。前期被私募重倉的電子行業近期遭到冷落,但醫藥生物和公用事業持續位居重倉行業前列。

| 私募基金當前重倉行業 |

數據來源:好買基金研究中心,數據截止日:2012年11月30日

11月份,私募投資者對未來股指走勢的判斷分歧加大,但總體來看更為謹慎。在調查的私募機構中,對未來1個月股指走勢持樂觀態度的私募占比從10月份的9.09%增加至本月的20.00%,增加了10.91個百分點;同時,持謹慎態度的私募占比從前期的22.73%大幅提高至本期的55.00%,升高了32.27個百分點;僅25.00%的私募機構對股指走勢持中性態度。

五、11月私募總結

隨著前期“維穩”行情落幕,11月市場一路下滑。由于食品飲料、醫藥生物、電子元器件這些私募重配板塊前期強勢股的補跌,使得重倉該行業的一些基金凈值出現回撤,尤其是今年以來堅持高倉位偏激進投資風格的損失尤為慘重。在此輪下跌中,一些私募出于保凈值的目的,選擇降低操作倉位來規避不確定性,這也為后市的擇機買入提供了空間。

股市長期的低迷行情,以及投資者對固定收益這類投資風險相對較小的產品的偏好,使得傳統私募基金的發行也顯得越發艱難。但隨著券商資管業務以及公募專戶的放開,更多的私募正利用自身對于創新產品管理的優勢與“通道”強強聯手、深化合作。未來,如市場中性策略、套利等與股指相關系數較低的對沖類產品,或將逐步成為投資者資產配置中的重要組成部分。

目前,權重板塊的整體估值狀況封鎖了股指大幅下行的空間。宏觀經濟的逐步回暖,以及政策面的趨于明朗,短期可能會迎來一個比較好的投資窗口期。投資者可以選取資產配置能力較強,歷史業績比較穩定的私募進行投資配置。