新浪財經 > 私募 > 好買基金研究中心專欄 > 正文

弱市中宏觀對沖基金嶄露頭角

私募基金專題報告

研究員:武曉江

全球宏觀對沖基金的概念

全球宏觀對沖基金,指利用宏觀經濟的基本原理來識別金融資產價格的失衡錯配現象,在世界范圍內,在外匯、股票、債券、期貨及期權上進行杠桿性押注,以期獲得高額收益的基金。此類對沖基金投資的最佳時機往往是國際政治經濟的重大事件發生,國際政治經濟局勢動蕩的時候,此時市場價格動蕩起伏,宏觀對沖策略往往能夠獲得高額收益。

主要投資策略

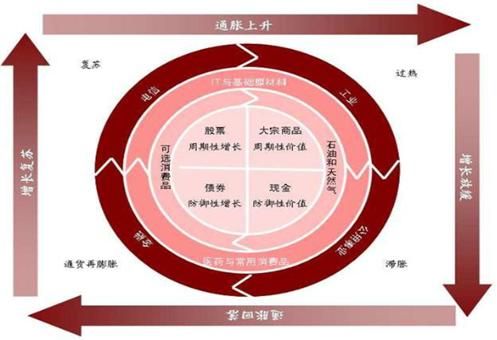

全球宏觀對沖基金的管理人認為,宏觀經濟周期的波動具有很強的持續性,完成一個完整的經濟周期往往需要數年的時間。宏觀經濟周期的持續性帶來市場價格波動的持續性,在較長的時間段,股票、債券及外匯市場通常跟隨經濟形勢發生大幅度長時間的趨勢性運動,這是全球宏觀對沖基金盈利的理論基礎。概括地說,全球宏觀對沖基金重要的投資方法就是“美林證券經濟時鐘理論”。

美林證券經濟時鐘理論

美林證券經濟時鐘理論

美林證券經濟時鐘理論數據來源:好買基金研究中心

具體來說,全球宏觀對沖基金首先會根據各項經濟指標判斷當前經濟所處的周期以及大致持續的時間,然后根據經濟周期選擇相應的投資品種。全球宏觀對沖基金主要通過對大類資產的選擇獲取收益。在經濟復蘇階段,會選擇股票進行投資,在經濟過熱階段投資大宗商品,在經濟滯漲階段會持有現金,在經濟衰退階段會投資債券。

全球宏觀對沖基金的另一種重要的操作手法是利用國際經濟發生重大事件引起的資產價格的劇烈波動,這些事件所引起的宏觀經濟指標的變化在很大程度上必然導致了相關國家主權貨幣匯率、股票、債券價格的重估,市場波動劇烈下,押注正確的宏觀對沖基金往往獲取驚人回報。

投資范圍選擇

全球宏觀對沖基金的策略擁有所有對沖基金策略中最廣闊的操作空間,能夠在全球范圍各個商品品種上進行投資。這種基金的投資策略可以說是多變的。他們可以單向多頭,也可以單向空頭,還會選擇對沖操作。宏觀對沖基金會對宏觀指標對資產價格的影響效應進行分析,選擇波動最為強烈的市場進行杠桿性投資操作。在投資組合分散性要求上,宏觀對沖基金既可以做分散性投資,也可以做較高風險的集中投資操作。

優秀的全球宏觀對沖基金必須具備的特征

對于全球宏觀對沖來說,由于投資范圍相對于其它策略來說更為廣泛,對于基金經理有非常高的綜合要求。經研究發現,優秀的全球宏觀對沖基金所須具備三個方面的特征:

一是對市場認知偏差所引起的非理性波動具有極強的洞察力。全球宏觀對沖基金利用了市場上各種心理,尤其是恐懼、貪婪和歇斯底里心理。他們尋找極端波動的市場,并利用投資者的非理性引起的金融資產價格失衡進行套利操作。

二是對宏觀經濟和重大經濟政治事件具有深刻的洞察力。全球宏觀對沖基金使用包含主要經濟變量的宏觀預測模型進行經濟分析。除此以外,對重大經濟政治事件發生時,宏觀對沖基金往往對市場極度敏感,能夠利用市場的大幅波動獲取大額利潤。

三是通過調研等渠道獲取大量信息。全球宏觀對沖基金對信息獲取的要求極高,他們需要獲取各主要國家的宏觀和微觀數據才能夠進行合理有效地推測。全球宏觀對沖基金獲得的數據信息是一手的甚至獨家的,并能運用公眾投資者還沒有獲知的宏觀和微觀數據進行投資操作。

索羅斯管理的量子基金是最優秀的全球宏觀對沖基金之一。量子基金在其存續的31年間,累計收益是4000倍,平均年復合收益率達31%。索羅斯將其投資哲學歸納為“反身性原理”。索羅斯認為人的認知能夠影響基本面,引起市場波動經常過度,在有利時機運用市場失衡進行反向操作可以獲取驚人利潤。在投資分散性要求上,索羅斯認為對于確定性較高的投資,要勇于下重注,盡可能擴大杠桿的運用,以博取高額收益。

國際上全球宏觀對沖基金風險收益表現

國內這類產品歷史較短,在此不妨先分析一下海外市場全球宏觀對沖基金的業績表現。從歷史數據看,道瓊斯瑞士信貸全球宏觀對沖基金指數與道瓊斯瑞士信貸對沖基金指數的相關系數相對較高,達到0.81。但是,該指數與標準普爾500指數、道瓊斯世界指數的相關系數分別為0.24和0.23,顯示出全球宏觀對沖基金與傳統投資工具之間并沒有穩定的相關關系。

| 全球宏觀對沖基金與主要指數相關系數 | |||

| 全球宏觀對沖 | 標準普爾500指數 | 道瓊斯世界指數 | |

| 道瓊斯瑞士信貸對沖基金指數 | 0.81 | 0.57 | 0.62 |

| 標準普爾500指數 | 0.24 | 1 | 0.94 |

| 道瓊斯世界指數 | 0.23 | 0.94 | 1 |

數據來源:Hedge Index, 好買基金研究中心,統計時間:1994年1月- 2012年8月

從收益率觀察,在過去近20年間,全球宏觀對沖基金的平均業績明顯高于主要基準指數,體現出明顯的超額收益。全球宏觀對沖基金表現最差月份的平均跌幅為11.55%,雖然是高于道瓊斯瑞士信貸對沖基金指數,但是還是遠低于代表傳統投資工具的標準普爾500指數和道瓊斯世界指數。另外,全球宏觀對沖基金的年化標準差也是遠低于標準普爾500指數和道瓊斯世界指數。從風險收益比來看,全球宏觀對沖基金的夏普比率達到0.91,不僅遠高于標準普爾500指數的0.33和道瓊斯世界指數的0.08,還高于代表對沖基金平均表現的道瓊斯瑞士信貸對沖基金指數。

| 全球宏觀對沖基金風險收益特征 | ||||

| 全球宏觀策略 | 道瓊斯瑞士信貸對沖基金指數 | 標準普爾500指數 | 道瓊斯世界指數 | |

| 平均每月收益 | 0.97% | 0.72% | 0.76% | 0.47% |

| 最佳月份收益 | 10.60% | 8.53% | 10.93% | 11.77% |

| 最差月份收益 | -11.55% | -7.55% | -16.79% | -19.96% |

| 平均月標準差 | 2.79% | 2.17% | 4.50% | 4.64% |

| 平均年標準差 | 9.66% | 7.53% | 15.57% | 16.08% |

| 夏普比率 | 0.91 | 0.74 | 0.33 | 0.08 |

數據來源:Hedge Index, 好買基金研究中心,統計時間:1994年1月- 2012年8月

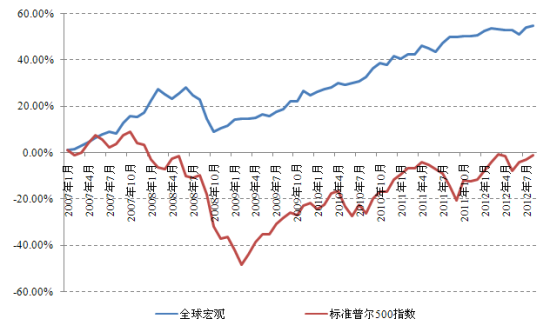

2007年以來,全球市場經歷了一輪熊市,標準普爾500指數從高點回撤了近50%。但是,全球宏觀策略不僅回撤幅度遠小于標準普爾500指數,而且其平均業績表現的回撤的起始時間遠晚于標準普爾500指數,終止時間也是遠早于標準普爾500指數,體現出該策略在熊市中很強的投資能力。

道瓊斯瑞士信貸全球宏觀對沖基金收益率

道瓊斯瑞士信貸全球宏觀對沖基金收益率

道瓊斯瑞士信貸全球宏觀對沖基金收益率數據來源:HedgeIndex, 好買基金研究中心,統計時間:2007年1月- 2012年8月

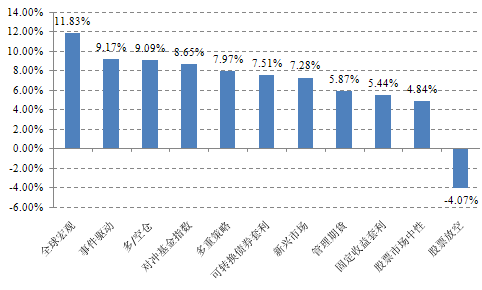

從1994年1月至2012年8月,全球宏觀對沖基金的平均年化收益率為11.83%,在各對沖策略類別中排名第一,高出第二名的事件驅動策略超過2.66%,而高出最后一名的股票放空策略達到15.9%之多。長期來看,全球宏觀對沖策略獲取絕對收益的能力在對沖基金十大策略中表現搶眼。

各類對沖基金投資策略年化收益率

各類對沖基金投資策略年化收益率

各類對沖基金投資策略年化收益率數據來源:HedgeIndex, 好買基金研究中心,統計時間:1994年1月- 2012年8月

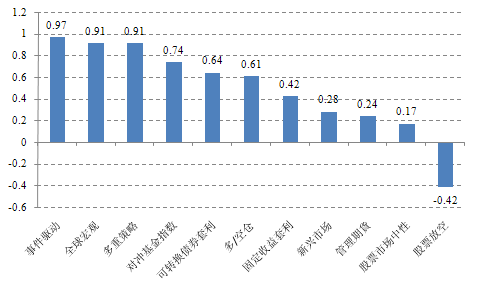

從考慮風險因素之后的夏普比率來分析,全球宏觀對沖基金的夏普比率在所有策略中僅次于事件驅動策略,也是遠高于代表對沖基金平均的道瓊斯對沖基金指數的0.74。長期來看,全球宏觀對沖策略在風險收益比上相對于其它對沖基金策略也是存在明顯的優勢。

國際對沖基金指數及分策略夏普比率

國際對沖基金指數及分策略夏普比率

國際對沖基金指數及分策略夏普比率數據來源:HedgeIndex, 好買基金研究中心,統計時間:1994年1月- 2012年8月

綜上,從全球宏觀策略的表現可以看出,此類對沖策略長期來看獲取絕對收益的能力出眾,同時由于對沖的存在,該類策略在風險控制上相對也是較好,波動率遠遠小于股票市場的平均,因此擁有較高的風險收益比。2008年金融危機來襲之際,全球宏觀策略也體現出一定地抵抗風險的能力,在下跌持續時間和回撤周期上相對于傳統投資來說都是有一定的優勢。

國內宏觀對沖策略

雖然在海外操作的基金能夠配置全球范圍內的各類投資品種,但是在國內運作的宏觀對沖基金能夠投資的品種相對來說較少,主要還是因為國內金融市場開放度相對較低,投資限制頗多。不過,隨著股票做空政策的進一步出臺和放開,金融衍生品的進一步推出,宏觀對沖策略在國內會得到較大的發展。另外,由于中國對于外匯的管制,宏觀對沖策略很難在全球范圍內進行資產配置,投資范圍主要還是集中在國內的一些投資品種。

不過,整體來看,國內宏觀對沖策略的操作思路還是與國際上的全球宏觀對沖策略相近,主要還是利用宏觀經濟的基本原理來識別金融資產價格的失衡錯配現象,在全國范圍內,在股票、債券、期貨等投資品種上進行杠桿性押注,以期獲得高額收益。在投資操作上,宏觀對沖策略相對來說比較靈活,不僅在投資品種選擇上具有較大的靈活性,而且在頭寸上也沒有太大的限制,既可以凈多頭或者凈空頭操作,也可以進行品種間的完全對沖。

目前,國內采用宏觀對沖策略的基金有梵基一號、泓湖重域、拉芳舍天津合伙、普邦恒升宏利等。對于這些產品,主要還是配置于國內市場的投資品種,例如股票、期貨、債券等等。

| 宏觀對沖策略基金業績和風險收益特征 | |||||||

| 基金名稱 | 年化收益率 | 年化波動率 | 夏普比率 | 單月最大跌幅 | 月正收益比率 | 相對于滬深300的月勝率 | 與滬深300的相關系數 |

| 梵基一號 | 11.06% | 26.52% | 0.30 | -11.33% | 61.11% | 61.11% | 0.08 |

| 泓湖重域 | 15.84% | 10.85% | 1.18 | -3.83% | 63.64% | 72.73% | 0.54 |

| 拉芳舍天津合伙 | 0.46% | 35.80% | -0.07 | -14.78% | 47.37% | 52.63% | 0.45 |

| 普邦恒升宏利 | -12.00% | 14.06% | -1.07 | -7.57% | 36.36% | 36.36% | 0.63 |

數據來源:好買基金研究中心

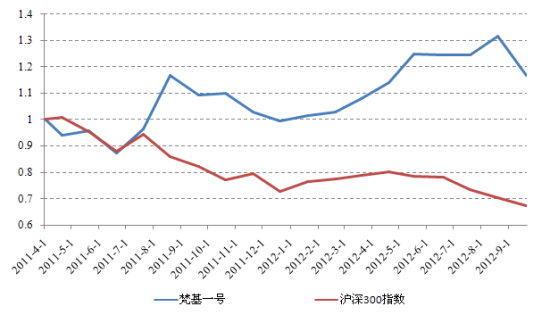

2011年4月初,梵基成立了國內一只宏觀對沖基金——梵基一號。梵基一號采用的是有限合伙的模式,梵基作為普通合伙人管理基金,投資者作為有限合伙人投資資金。該基金投資的品種主要包括股票、商品期貨、股指期貨、債券、利率及相關產品、融資融券等等,主要的投資區域還是集中在國內金融市場。該產品成立以來業績表現出色,在股票市場出現下跌,股市賺錢效應大幅減弱的背景下,還是可以為投資者獲取較高的絕對回報。同時,該產品與滬深300指數的相關性很低,相關系數僅為0.08。不過,梵基一號單月最大跌幅達到了11.33%,也是體現出了一定的風險。但是,與一些純股票投資的基金凈值一跌不起不同,梵基一號的凈值還是具有很強的反彈動力,這主要還是要看基金經理的投資能力和基金經理對于宏觀、商品品種、股票市場等的理解。

梵基一號歷史凈值走勢

梵基一號歷史凈值走勢

梵基一號歷史凈值走勢數據來源:好買基金研究中心,數據截止2012年9月

| 梵基產品業績表現 | |||||||||

| 基金名稱 | 最新 凈值 |

近1月 | 近3月 | 近6月 | 近12月 | ||||

| 絕對收益率 | 相對 收益率 |

絕對收益率 | 相對收益率 | 絕對收益率 | 相對收益率 | 絕對收益率 | 相對收益率 | ||

| 梵基一號 | 1.17 | -11.33% | -6.87% | -6.12% | 7.73% | 8.30% | 23.21% | 6.95% | 25.20% |

數據來源:好買基金研究中心,數據截止2012年9月

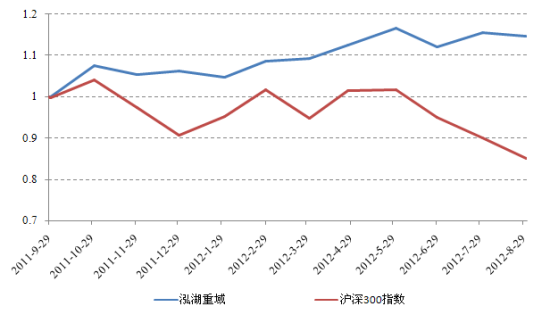

泓湖在2011年9月底也成立了一只宏觀對沖基金——泓湖重域,同樣采取有限合伙的架構,投資范圍包括國內各交易所上市的股票、債券、基金、商品期貨、股指期貨以及國內銀行間市場的各類利率工具等。泓湖重域的凈值穩步上升,年化收益率較高而年化波動率較低,因此該基金擁有較高的夏普比率,達到1.18。同時,該基金的最大單月回撤相對較低,僅為3.83%,體現出了基金經理較強的風險控制能力。

泓湖重域歷史凈值走勢

泓湖重域歷史凈值走勢

泓湖重域歷史凈值走勢數據來源:好買基金研究中心,數據截止2012年8月

| 泓湖產品業績表現 | |||||||||

| 基金名稱 | 最新 凈值 |

近1月 | 近3月 | 近6月 | 近12月 | ||||

| 絕對收益率 | 相對 收益率 |

絕對收益率 | 相對收益率 | 絕對收益率 | 相對收益率 | 絕對收益率 | 相對收益率 | ||

| 泓湖重域 | 1.15 | -0.77% | 4.72% | -1.69% | 14.54% | 5.54% | 21.83% | ||

數據來源:好買基金研究中心,數據截止2012年8月

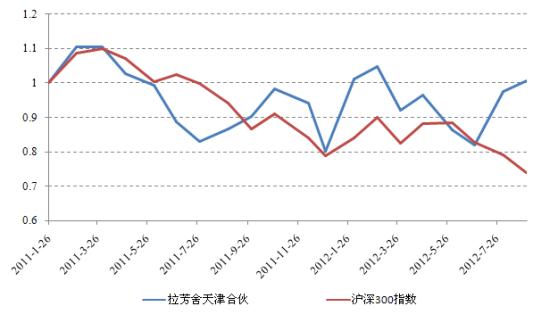

拉芳舍天津合伙企業對沖基金是溫州拉芳舍投資管理有限公司對一家注冊在天津的合伙制企業的投資,合伙企業總資金規模1.9560億元。該合伙基金的經營目的在于以集合有限合伙人資金的方式,通過投資于中國境內的公開發行上市的股票、大宗商品期貨、股指期貨、可轉換公司債券、企業債、金融債和國債(除銀行間的債券)、新股等交易品種,實現合伙企業財產的保值、增值。從策略上來看,該基金屬于宏觀對沖,投資品種范圍較廣。該基金擁有波動較大的特點,年化波動率達到35.80%,單月最大跌幅也是較高,達到14.78%。從凈值表現來看,該產品在操作上還是相對比較激進。

拉芳舍天津合伙基金歷史凈值走勢

拉芳舍天津合伙基金歷史凈值走勢

拉芳舍天津合伙基金歷史凈值走勢數據來源:好買基金研究中心,數據截止2012年8月

| 拉芳舍產品業績表現 | |||||||||

| 基金名稱 | 最新 凈值 |

近1月 | 近3月 | 近6月 | 近12月 | ||||

| 絕對收益率 | 相對 收益率 |

絕對收益率 | 相對收益率 | 絕對收益率 | 相對收益率 | 絕對收益率 | 相對收益率 | ||

| 拉芳舍天津合伙 | 1.01 | 3.20% | 9.52% | 16.46% | 32.72% | -3.94% | 13.79% | 16.25% | 37.61% |

數據來源:好買基金研究中心,數據截止2012年8月

結論與展望

全球宏觀對沖策略是對沖基金策略分類中非常重要的一類,在全球對沖基金的發展史中誕生了多位宏觀對沖明星基金經理和投資大師,他們的出現推動了全球對沖基金行業的發展。而且長期來看,宏觀對沖的業績表現和風險收益特征在對沖基金的策略中也是排在前列。即使在2008年金融風暴爆發之際,全球宏觀對沖策略整體風險控制相對較好。在國內,雖然宏觀對沖策略只是處于萌芽階段,但是一些宏觀對沖基金也是表現出了很強的攫取絕對收益以及控制風險的能力。梵基一號和泓湖重域成立以來的業績表現出色,在弱市中給投資者帶來了一定的絕對收益。

由于國內金融市場的開放程度非常有限,在國內成立的基金產品投資范圍往往只是局限于國內金融市場的投資品種,因此國內發行的宏觀對沖基金并非完全意義上的宏觀對沖產品。而且國內市場的金融工具與全球金融市場相比還是有相當大的差距,在運用投資工具方面國內的宏觀對沖基金也是限制頗多。但是,隨著中國金融市場的快速發展、金融市場的不斷開放以及新投資品種的紛紛引入,未來宏觀對沖基金的發展前景非常明朗。

|

|

|

|