新浪財經 > 私募 > 國金證券基金研究中心專欄 > 正文

來源:國金證券

8月陽光私募整體業績:

8月A股繼續大幅回落,房地產、食品飲料等前期強勢股全面補跌,滬深300跌5.49%,中證500跌0.62%,中小板指跌0.97%,創業板指漲4.38%,個股延續結構性行情。私募基金非結構化平均跌1.21%,結構化跌2.49%;相對同期滬深300則平均領先4.13%、3.21%。個股結構性行情令私募對個股把握的差異加劇了業績分化。

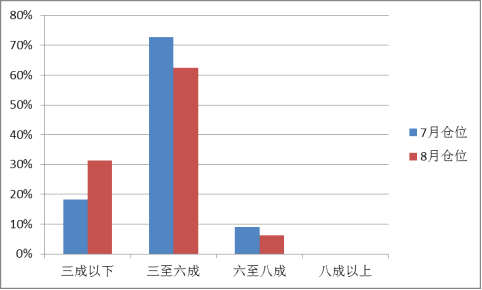

“嚴控倉位”依然是陽光私募戰勝市場的法寶。8月私募倉位重心較7月又有進一步下移。根據國金證券8月私募機構調查,受訪私募依舊維持謹慎,表示并未看到經濟觸底的信號因而嚴格控制倉位并對反彈謹慎參與。但也有少數激進型私募開始尋找反彈品種大舉加倉。受訪私募的主流倉位在三至六成,但比前一月下降10%,占比62.50%;倉位三成以下者占比增加10個百分點至31.25%。此外依然沒有私募倉位超過八成。

私募管理人后市觀點:

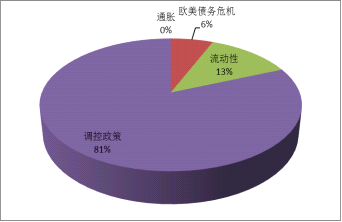

即將到來的十八大成為近期關注重點,根據國金證券最新調查,私募對于“維穩行情”分歧較大,部分認為近期的政策只能起到托底作用,引發的市場反彈不會持續很長時間;鑒于企業三季報不會理想,經濟方面也看不到復蘇的跡象,計劃九月底至十八大前會逐步減倉。更悲觀者則認為“維穩”將是年內最后一波行情,之后由于四季度企業盈利將會更差,到年底可能會發生大幅下跌。另一部分私募則開始逐步加倉,認為市場調整后還會繼續向上,對經濟下滑已有充分預期,從社會融資總額的持續增加來看融資環境不斷得到改善,“維穩行情”繼續出現的概率也較大,而四季度經濟數據有可能逐步好轉,行情或能進一步延續。

8月績優私募管理人:

明達資產的4只產品悉數躋身同業前20,其中深國投•明達2期、3期是8月僅有的收益超過10%產品。謙石投資也有3只產品領先。此外理成、匯利、尚雅、鼎鋒、澤熙、云程泰、淡水泉等也有產品逆勢上漲。而對于那些“咸魚翻身”的私募我們建議延長對其業績的考察期再做判斷。排名靠后的私募則不乏倉位較重的激進派,也有部分產品在前幾月一度領跑,投資偏好以地產消費為主,在8月的強勢股補跌過程中不幸“中槍”。

9月陽光私募投資建議:

短周期來看,市場從單邊下跌進入相對均衡階段,預期將經歷一個情緒修復的過程。若9月份至4季度實體經濟如期回升,則盈利改善將進一步打開行情空間,建議投資者可選擇進攻性較強的品種以提升投資組合的彈性,如華潤信托•理成轉子2號、山東信托•長金四號、中融-世誠揚子二號、北京國投•云程泰資本增值(一期)等。若9月份經濟活動依舊疲弱,顯現當前地產投資拉動不足,則未來基建投資存在天花板、制造業投資的大幅滑落等都將帶來更大的壓力,建議投資者甄選風格定位相對穩健的私募產品,如中融-麥爾斯通二期、中信信托•精熙、中信信托•喜馬拉雅1期、華潤信托•展博1期、中國龍增長、重慶國投•翼虎成長等,以最大程度確保組合的絕對收益。

市場連跌4月,私募謹慎控倉

受宏觀經濟增速放緩及中報風險釋放影響,8月A股繼續大幅回落,上證指數跌破2100點后徘徊在2000點附近。市場連續4個月陰跌,交易量屢創新低,投資者情緒普遍悲觀。行業方面,房地產、食品飲料等前期強勢股全面補跌(詳見圖表2)。風格上看,大盤股拖累市場,滬深300指數下跌5.49%,中證500指數下跌0.62%,中小板指跌0.97%,創業板指數則上漲4.38%。個股方面則延續結構性行情,3D打印機概念熱炒帶動相關股票上漲。

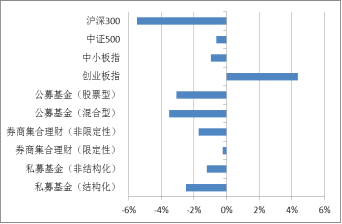

市場陰跌不休,各類理財產品悉數縮水:公募基金方面,國金股票型、混合型開放式基金平均下跌3.07%、3.52%;券商集合理財非限定性收益平均跌1.70%,限定性平均跌0.25%(詳見圖表1)。

| 圖表1:8月份各指數與陽光私募漲跌對比 |

圖表2:8月份各行業指數漲跌對比 |

|

|

|

|

| 來源:國金證券研究所 |

陽光私募基金(股票型,下同)8月份絕對收益繼續下滑但戰勝同期市場:國金證券統計口徑內的819只非結構化私募基金平均收益-1.21%,跌幅較前一月有所收窄;結構化92只產品平均收益為-2.49%。相對滬深300指數則平均跑贏4.13%、3.21%,領先優勢較前一月擴大,可見熊市中絕對收益難保,但私募基金依然以較明顯優勢戰勝了市場(詳見圖表1),展示出一定的投資水準和抗跌能力。具體來看,非結構化私募8月份取得正收益的321只,占比39%;跑贏各自同期滬深300指數的有722只,占比達88%。結構化92只私募當月實現凈值上漲或持平的只有17只,86%戰勝同期滬深300指數。

|

圖表3:陽光私募基金業績比較 |

||||||

| 8月 | 近一季度 | 近半年 | 近一年 | 近兩年 | 近三年 | |

| 非結構化產品 | ||||||

| 平均收益 | -1.21% | -4.79% | -5.06% | -14.60% | -12.29% | -1.41% |

| 最高收益 | 11.19% | 17.17% | 20.96% | 54.31% | 48.84% | 66.87% |

| 最低收益 | -17.91% | -33.43% | -44.08% | -55.98% | -62.65% | -70.18% |

| 平均夏普比率 | —— | —— | —— | -1.27 | -0.80 | -0.21 |

| 平均標準差 | —— | —— | —— | 16.27% | 24.53% | 32.05% |

| 結構化產品 | ||||||

| 平均收益 | -2.49% | -5.74% | -7.11% | -11.75% | -4.07% | —— |

| 最高收益 | 4.40% | 7.41% | 11.23% | 10.83% | 21.58% | —— |

| 最低收益 | -11.12% | -22.47% | -24.74% | -28.90% | -16.95% | —— |

| 平均夏普比率 | —— | —— | —— | -0.89 | -0.23 | —— |

| 平均標準差 | —— | —— | —— | 17.13% | 32.07% | —— |

| 來源:國金證券研究所 | ||||||

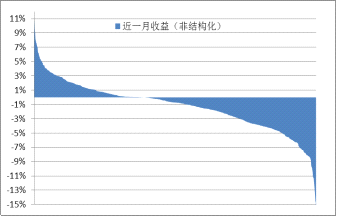

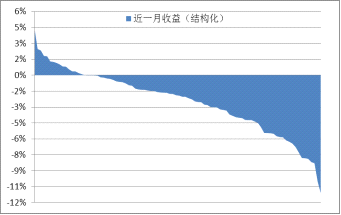

從產品收益分布角度來看,8月份非結構化819只基金集中在-2%~1%區間的數量最多,共有356只; 91只結構化基金則多數跌幅不輕,打破了此前連續數月業績優于非結構化的局面(詳見圖表4、5)。

從下圖可見,8月份私募業績的一大特點是兩極分化明顯。以非結構化私募為例,績優產品數量較前一月有了明顯上升:單月漲幅超過10%的有2只,另有21只超過5%;而跌幅大于10%的也有12只,墊底者跌幅則超過15%,排行首尾收益相差30個百分點。結合8月有部分前期強勢股如地產、消費及醫藥補跌的情況,推測跌幅較深者可能重倉配置了以上板塊。本輪補跌也造成前一月漲幅居前的部分私募在8月份收益下滑明顯。

“嚴控倉位”依然是陽光私募戰勝市場的法寶。圖表6顯示了8月份陽光私募整體倉位水平,重心較7月又有進一步下移,平均倉位五成左右。隨著指數連月下挫,私募將自身股票持倉不受限制的優勢發揮盡致,得以持續跑贏指數和公募基金。根據國金證券8月私募機構調查,受訪私募依舊維持謹慎,整體情緒偏悲觀,多數表示并未看到經濟觸底的信號,因而嚴格控制倉位并對反彈謹慎參與。但也有少數激進型私募開始尋找反彈品種大舉加倉,認為市場在2000點已無下跌空間。具體數據顯示:受訪私募的主流倉位依然在三至六成,但比前一個月下降10個百分點,占比62.50%;倉位三成以下者占比則增加10個百分點至31.25%。此外依然沒有私募表示倉位超過八成(詳見圖表6)。

從投資標的來看,私募8月份繼續減持食品飲料、家用電器和房地產業,增持了機械設備、醫藥生物、交通運輸等行業。截至8月底,私募基金重倉前五大行業分別為:醫藥生物、食品飲料、交通運輸、金融服務和家用電器業。

“維穩行情”引發后市分歧

即將到來的“十八大”成為近期投資者關注重點。根據國金證券最新一期私募機構調查證明,私募管理人對于“維穩行情”分歧較大。部分受訪私募認為近期的政策只能起到托底作用,引發的市場反彈不會持續很長時間;鑒于企業三季報不會理想,經濟方面也看不到復蘇的跡象,計劃9月底至十八大前會逐步減倉。更悲觀者則認為“維穩”將是年內最后一波行情,之后由于四季度企業盈利將會更差,到年底可能會發生大幅下跌。另一部分私募則開始逐步加倉,認為市場調整后還會繼續向上,對經濟下滑已充分預期,從社會融資總額的持續增加來看融資環境不斷得到改善,“維穩行情”繼續出現的概率也較大,而四季度經濟數據有可能逐步好轉,行情或能進一步延續。

反映到倉位,9月初私募倉位普遍維持在五~六成區間。部分減倉者表示出于對近期中日領土爭端引發政治風險的擔憂;小幅加倉私募則多對“維穩行情”有所期待。相對倉位較高者以自下而上選股型私募為主。

從投資品種角度,受訪私募關注的板塊包括電子、醫藥、券商、地產等。另外關注傳媒板塊,一個月后就是中央提出大力發展文化產業一周年,期待會有新的政策出臺。近期回調的醫藥板塊仍然被私募看好,而對于超預期的地產投資數據,受訪私募認為對中游行業有所帶動,但是不知道數據的持續性 ,且周期股的波動較大,目前尚不敢介入工程機械和水泥,以觀望居多。

| 圖表4:8月份陽光私募業績分布情況(非結構化) |

圖表5:8月份陽光私募業績分布情況(結構化) |

|

|

|

|

| 來源:國金證券研究所 |

強勢股補跌致月度排名“變臉”

8月份市場指數陰跌而個股延續結構性行情,令私募對個股把握的差異直接導致業績大幅分化。而相當數量的前期強勢個股紛紛遭遇回調,使一部分7月份名列前茅的私募獲利回吐,單月損失較重;另一部分投資標的則在經歷風險釋放后有所回升,從而使這部分落后私募在本月排名上升較快。此外,逆市取得正收益的私募基金多數得益于對8月初小幅反彈的參與獲利。

具體來看,老牌私募明達資產管理的4只產品最為惹眼,8月悉數躋身同業前20,其中深國投•明達2期、3期以11.19%、10.84%的業績分獲月度漲幅前兩名,也是僅有的單月收益超過10%的產品。成立剛滿兩年的上海謙石投資本月也有3只產品躋身前20。此外,理成、匯利、尚雅、鼎鋒、澤熙、云程泰、淡水泉等中長期表現良好的私募管理人在8月也有產品逆勢上漲(詳見圖表9)。而對于8月迎來“咸魚翻身”的部分私募,我們則建議延長對其業績的考察期再做判斷。反觀排名靠后的私募,不乏倉位較重的“激進型”選手,也有部分私募在前期一度業績領跑,投資偏好以地產消費為主,在8月的強勢股補跌過程中不幸“中槍”。

|

圖表6:7、8月份陽光私募倉位分布調查 |

|

| 來源:國金證券研究所 |

| 圖表7:影響9月市場走勢的關鍵因素 |

圖表8:私募預計未來市場走勢 |

|

|

|

|

| 來源:國金證券研究所 |

|

圖表9:8月份絕對收益前十產品列示 |

|||||||||

| 非結構化陽光私募 | 結構化陽光私募 | ||||||||

| 名稱 | 管理人 | 截止日期 | 凈值 | 收益率 | 名稱 | 管理人 | 截止日期 | 凈值 | 收益率 |

| 深國投•明達2期 | 深圳市明達資產管理有限公司 | 2012/8/10 | 199.85 | 11.19% | 中海信(微博)托-聚發12-浦江之星62號 | 上海中金資本投資有限公司 | 2012/8/31 | 0.9232 | 4.40% |

| 深國投•明達3期 | 深圳市明達資產管理有限公司 | 2012/8/20 | 126.33 | 10.84% | 外貿信托-艾億新融 | 北京艾億新融投資咨詢有限公司 | 2012/8/31 | 1.0164 | 2.46% |

| 中融-金河新價值成長一期 | 浙江金河投資開發有限公司 | 2012/8/20 | 0.5230 | 9.44% | 中海—浦江之星12號2期 | 上海佳亨投資發展有限公司 | 2012/8/31 | 0.8492 | 2.34% |

| 中融-銳集1號 | 上海銳集投資有限公司 | 2012/8/31 | 0.9996 | 9.01% | 中海信托-慮遠1號 | 杭州慮遠投資有限公司 | 2012/8/31 | 1.0280 | 1.81% |

| 中融-謙石2號 | 上海謙石投資管理有限公司 | 2012/8/31 | 0.9810 | 8.13% | 上海信托-樸道(紫晶石穩優) | 上海樸道投資有限公司 | 2012/8/31 | 1.0281 | 1.79% |

| 華潤信托•富安達1號(福麟15號) | 深圳市富安達投資管理有限公司 | 2012/8/31 | 50.01 | 7.94% | 聯華信托•萃益1期 | 上海萃益投資有限公司 | 2012/8/31 | 0.8501 | 1.30% |

| 深國投•理成風景2號 | 上海理成資產管理有限公司 | 2012/8/31 | 103.24 | 7.65% | 興業信托·瑞華2期(新申財富) | 江蘇瑞華投資發展有限公司 | 2012/8/31 | 0.9832 | 1.26% |

| 山東信托-證研1期 | 上海證研投資管理有限公司 | 2012/8/6 | 0.6034 | 7.54% | 西安信托•富騰穩健1期(長安投資81號) | 深圳市富騰資產管理有限公司 | 2012/8/31 | 1.1084 | 1.16% |

| 中融-謙石1號 | 上海謙石投資管理有限公司 | 2012/8/14 | 1.0643 | 7.34% | 上國投-紫晶石穩優(樸道)(T-5502) | 上海樸道投資有限公司 | 2012/8/31 | 1.0100 | 1.02% |

| 華潤信托•澤熙4期 | 上海澤熙投資管理有限公司 | 2012/8/31 | 136.21 | 7.06% | 興業信托-申毅量化1號 | 上海申毅投資咨詢有限公司 | 2012/8/31 | 0.9794 | 0.82% |

| 來源:國金證券研究所 | |||||||||

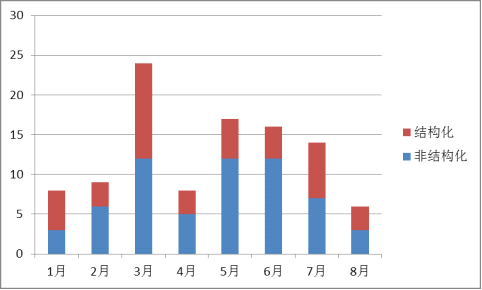

新品發行再度降溫,信托“開閘”拭目以待

指數連續4個月下挫,陽光私募業發展可謂步履維艱。在國金證券嚴格統計口徑內,8月份股票型陽光私募新發產品共計6只,非結構化和結構化產品各3只。新品數量上與前2個月相比進一步下降。整體來看,自2011年以來市場賺錢效應不再,股票型私募新產品發行始終不溫不火,僅有3月份因年初市場小幅反彈而掀起一波小高潮(詳見圖表10、11)。

新品管理人方面,湖南博灃資產、武漢嘉倫投資、廣州市世富成長等均擴大了管理規模。“新面孔”則有珩生鴻鼎資產、上海華策投資、北京誠盛投資等,于8月發行了首只產品。

盡管熊市讓行業遭遇“嚴冬”,但信托賬戶“開閘”的消息無疑是“忽如一夜春風來”。8月31日,中國證券登記結算有限責任公司發布《關于信托產品開戶與結算有關問題的通知》,標志著信托產品開戶時隔三年正式恢復。按照《信托通知》,信托公司可自行開立證券賬戶參與證券交易,或按照市場化原則,自主選擇委托基金公司專戶理財、證券公司定向資產管理計劃參與證券交易。為便于信托產品參與證券交易,《信托通知》規定:一個信托產品每委托一家證券公司或基金管理公司進行資產管理,可以在滬、深市場各開立一個專用賬戶。對于陽光私募而言,信托賬戶重新放開有利于降低產品發行成本,將促進私募發行新品的積極性,從而推動國內陽光私募行業的進一步發展。

債券型、量化/對沖型私募表現平平

作為私募基金行業新崛起的勢力,債券型、量化/對沖型等“非主流”私募日益占據重要位置。隨著近一年A股市場低迷,這部分產品追求絕對收益、低風險低回報的穩健型定位以及與A 股市場的較弱相關性,令其迎合了當下投資者的避險情緒。國金證券統計了已開始運作且有明確管理人和凈值披露的債券型、量化/對沖型私募7月收益情況,如圖表12所示:

l 統計范圍內共計36只債券型私募基金,包括結構化13只,非結構化23只(其中20只為北京佑瑞持旗下系列產品)。8月份債券型私募基金平均收益為0.09%,較前一月漲幅收窄,比傳統型股票私募則小幅領先。七成產品收益在0%~1%范圍之內,而凈值下跌數量比前幾月有所增加。其中上半年累計漲幅超過5%的鵬揚1期下滑超過2%,本月收益墊底,不排除運用杠桿工具放大了風險。漲幅最高的是成立于09年9月的天富3號展期,月度收益0.99%。此外佑瑞持投資的系列產品8月均獲得0.5個百分點上下的收益。

l 量化/對沖型產品共6只納入統計范圍,8月收益漲跌互現,平均收益率-0.45%,目前為止對投資者吸引力尚缺。杉杉青騅管理的青騅量化對沖1期月度收益2.50%,漲幅領先。

| 圖表10:今年以來股票型私募新品發行情況 |

|

| 來源:國金證券研究所 |

| 圖表11:8月份新發股票型私募基金明細 | ||||

| 名稱 | 管理人 | 成立日期 | 私募類型 | 信托公司 |

| 中信信托-岳麓2號(穩健分層型1206期) | 湖南博灃資產管理有限公司 | 2012/8/8 | 結構化 | 中信信托 |

| 山西信托-嘉倫2號 | 武漢嘉倫投資管理有限公司 | 2012/8/10 | 結構化 | 山西信托 |

| 上海信托-珩生鴻鼎1期(“紫晶石穩優”系列)(上信-E-3701) | 珩生鴻鼎資產管理(上海)有限公司 | 2012/8/13 | 結構化 | 上海信托 |

| 華寶-華策步步穩贏1號 | 上海華策投資有限公司 | 2012/8/16 | 非結構化 | 華寶信托 |

| 中信-誠盛1期管理型風險緩沖 | 北京誠盛投資顧問有限公司 | 2012/8/24 | 非結構化 | 中信信托 |

| 長安信托-世富壹玖創新(長安投資200號) | 廣州市世富成長投資企業(有限合伙) | 2012/8/27 | 非結構化 | 長安信托 |

| 注:按照國金私募評級的嚴格統計口徑。 | ||||

| 來源:國金證券研究所 | ||||

| 圖表12:債券型、量化對沖型陽光私募8月份收益情況 | |||||||||||||

| 名稱 | 管理人 | 披露日期 | 凈值 | 近一月收益率 | 信托公司 | 產品

類型 |

名稱 | 管理人 | 披露日期 | 凈值 | 近一月收益率 | 信托公司 | 產品

類型 |

| 天富3號展期 | 佑瑞持投資 | 2012-08-31 | 1.0619 | 0.99% | 陜國投 | 債券型 | 強化收益型1號2期 | 佑瑞持投資 | 2012-08-31 | 1.0336 | 0.35% | 國投信托 | 債券型 |

| 佑瑞持2號 | 佑瑞持投資 | 2012-08-31 | 1.0132 | 0.59% | 國投信托 | 債券型 | 強化收益型1號3期 | 佑瑞持投資 | 2012-08-31 | 1.0225 | 0.32% | 國投信托 | 債券型 |

| 穩健9號(洛肯國際1期) | 洛肯國際 | 2012-08-31 | 1.0521 | 0.56% | 長安信托 | 債券型 | 強化收益型1號4期 | 佑瑞持投資 | 2012-08-31 | 1.0322 | 0.28% | 國投信托 | 債券型 |

| 佑瑞持5號 | 佑瑞持投資 | 2012-08-31 | 1.0212 | 0.55% | 國投信托 | 債券型 | 強化收益型1號5期 | 佑瑞持投資 | 2012-08-31 | 1.0321 | 0.27% | 國投信托 | 債券型 |

| 佑瑞持11號 | 佑瑞持投資 | 2012-08-31 | 1.0223 | 0.55% | 國投信托 | 債券型 | 合利穩健收益(2期)-II | 理石投資 | 2012-08-31 | 1.0569 | -0.26% | 北國投 | 債券型 |

| 佑瑞持4號 | 佑瑞持投資 | 2012-08-31 | 1.0224 | 0.55% | 國投信托 | 債券型 | 杉杉青騅2號 | 杉杉青騅投資管理有限公司 | 2012-08-31 | 1.0140 | -0.29% | 長安信托 | 債券型 |

| 佑瑞持6號 | 佑瑞持投資 | 2012-08-31 | 1.0204 | 0.54% | 國投信托 | 債券型 | 樂瑞強債1號 | 北京樂瑞資產管理有限公司 | 2012-08-31 | 1.0138 | -0.32% | 長安信托 | 債券型 |

| 佑瑞持13號 | 佑瑞持投資 | 2012-08-31 | 1.0205 | 0.54% | 國投信托 | 債券型 | 民晟陣馬債券 | 民晟資產 | 2012-08-31 | 1.0283 | -0.52% | 五礦信托 | 債券型 |

| 佑瑞持10號 | 佑瑞持投資 | 2012-08-31 | 1.0209 | 0.54% | 國投信托 | 債券型 | 青騅固定收益Ⅰ期 | 杉杉青騅 | 2012-08-31 | 1.1282 | -0.61% | 中海信托 | 債券型 |

| 佑瑞持12號 | 佑瑞持投資 | 2012-08-31 | 1.0212 | 0.54% | 國投信托 | 債券型 | 匯鑫6號(銀葉2期) | 銀葉投資 | 2012-08-31 | 1.0783 | -0.78% | 外貿信托 | 債券型 |

| 三寶4期 | 三寶資產 | 2012-08-31 | 1.0054 | 0.54% | 外貿信托 | 債券型 | 三寶3期 | 三寶資產 | 2012-08-31 | 1.0122 | -0.81% | 外貿信托 | 債券型 |

| 佑瑞持3號 | 佑瑞持投資 | 2012-08-31 | 1.0202 | 0.53% | 國投信托 | 債券型 | 穩健16號 | 銀葉投資 | 2012-08-31 | 1.0576 | -0.87% | 長安信托 | 債券型 |

| 佑瑞持8號 | 佑瑞持投資 | 2012-08-31 | 1.0203 | 0.53% | 國投信托 | 債券型 | 民晟盤馬債券 | 民晟資產 | 2012-08-31 | 1.2083 | -0.90% | 五礦信托 | 債券型 |

| 佑瑞持9號 | 佑瑞持投資 | 2012-08-31 | 1.0204 | 0.53% | 國投信托 | 債券型 | 三寶2期 | 三寶資產 | 2012-08-31 | 1.0131 | -0.93% | 外貿信托 | 債券型 |

| 佑瑞持7號 | 佑瑞持投資 | 2012-08-31 | 1.0205 | 0.53% | 國投信托 | 債券型 | 鵬揚1期 | 鵬揚投資 | 2012-08-31 | 1.0289 | -2.77% | 北國投 | 債券型 |

| 佑瑞持14號 | 佑瑞持投資 | 2012-08-31 | 1.0213 | 0.53% | 國投信托 | 債券型 | 青騅量化對沖1期 | 杉杉青騅 | 2012-08-31 | 1.0177 | 2.50% | 華寶信托 | 量化/對沖型 |

| 佑瑞持1號 | 佑瑞持投資 | 2012-08-31 | 1.0118 | 0.49% | 國投信托 | 債券型 | 禹廷海集1期股指期貨套利 | 杭州禹廷投資有限公司 | 2012-08-31 | 1.0842 | 0.73% | 華寶信托 | 量化/對沖型 |

| 穩健6號 | 鑫治投資 | 2012-08-31 | 1.0125 | 0.46% | 長安信托 | 債券型 | 中盛ETF套利3期 | 中盛偉業資產 | 2012-08-31 | 0.9992 | 0.09% | 山東信托 | 量化/對沖型 |

| 長安穩健2號 | 樂瑞資產 | 2012-08-31 | 1.0405 | 0.39% | 長安信托 | 債券型 | 社潤一期 | 社潤投資 | 2012-08-31 | 0.9857 | -0.74% | 華寶信托 | 量化/對沖型 |

| 強化收益型1號6期 | 佑瑞持投資 | 2012-08-31 | 1.0324 | 0.36% | 國投信托 | 債券型 | 勵石一號 | 勵石投資 | 2012-08-31 | 1.0125 | -2.35% | 華寶信托 | 量化/對沖型 |

| 強化收益型1號1期 | 佑瑞持投資 | 2012-08-31 | 1.0331 | 0.36% | 國投信托 | 債券型 | 道沖ETF套利穩增 | 道沖投資 | 2012-08-31 | 0.9594 | -2.92% | 興業信托 | 量化/對沖型 |

| 來源:國金證券研究所 | |||||||||||||

第二部分:9月陽光私募投資策略

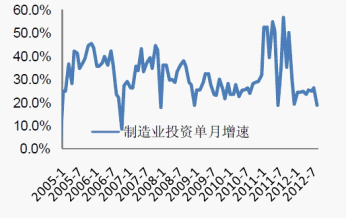

一顆“紅心”,兩手準備

8月經濟數據整體疲弱,包括投資下行、消費實際增速下行、工業增速已創10年同期最低水平,其中PMI數據大幅下滑,制造業整體收縮之勢加劇,體現經濟仍在深幅下行之中。而地產投資超預期上升,新開工、土地購置面積大幅回升,資金大量集中于房地產行業,也反映出實體經濟對資金的吸納依然低迷(詳見圖表13、14)。

而9月初中歐美三大經濟體相繼推出經濟刺激政策,以及發改委萬億基建項目集中審批,為疲弱的A股市場注入久違的強心劑。從市場運行來看,6月份以后周期股的加速下跌已較充分地反映了短周期的下行,刺激政策的缺位使得投資者對于未來短期回升的前景不確定。而目前需求好轉開始帶來經濟系統性風險下降,A股首先受益于風險溢價的降低,估值修復行情有望實現。歐洲貨幣寬松抑制了金融恐慌,利率水平下行將推動實體經濟回升,處于三年來新低的PMI指數有望反彈。

站在短周期來看,市場從連續4個月的單邊下跌進入到相對均衡階段,預期將經歷一個情緒修復的過程。若9月份至4季度實體經濟如期回升,則盈利改善將進一步打開行情空間, 建議投資者可選擇進攻性較強的品種以提升投資組合的彈性,如定位中風險的華潤信托•理成轉子2號,定位中高風險的山東信托•長金四號、中融-世誠揚子二號,高風險的北京國投•云程泰資本增值(一期)、中融-混沌二號等。如果9月份整體經濟活動依舊疲弱,顯現當前地產投資拉動不足,則未來基建投資存在天花板、制造業投資的大幅滑落等都將帶來更大的壓力,建議投資者甄選風格定位相對穩健、與市場相關性較弱的私募產品,如低風險等級的中融-麥爾斯通二期,中低風險的中信信托•精熙、中信信托•喜馬拉雅1期、華潤信托•展博1期,中風險的中國龍增長、重慶國投•翼虎成長等,以最大程度確保組合的絕對收益。

第三部分:短、中、長期陽光私募業績回顧

今年以來私募收益縮水

今年以來,市場在經濟利空和政策托底的博弈中行情反復,呈M型走勢。8個月來滬深300指數絕對跌幅6.01%,中證500指數跌幅為3.90%,中小板指跌3.68%,創業板指跌3.14%。在國金證券統計范圍內的陽光私募基金中,764只非結構化基金平均收益為-2.30%,平均相對滬深300收益領先3.19個百分點。因8月份市場不濟整體業績下滑,今年累計收益有所縮水。63只結構化產品因8月份表現欠佳,今年以來累計收益下滑0.91%,平均相對滬深300則跑贏了4.80個百分點。

具體到產品,今年排名前列陽光私募與前一月相仿,只是次序微變。此番拔得頭籌的是西藏銀帆投資旗下產品西安信托•銀帆3期(長安投資78號),年內累計上漲36.81%,另一只產品中融-銀帆一期也躋身前10。上半年“冠軍”上海塔晶的深國投•塔晶老虎1期6、7月連續下滑,8月份表現穩定,累計收益32.11%位居次席。德源安系列產品則因8月損失而跌出前20。相較而言,鼎鋒系列、澤熙系列業績表現持續穩定,近幾月均有產品在短期排名中靠前,依靠累積收益在中長期評比中也具備一定優勢。結構化私募方面,最高漲幅未達到20%,領先的深圳市富騰資產的西安信托•富騰穩健1期(長安投資81號),8個月累積收益為17.74%(詳見圖表15)。

| 圖表13:制造業投資8月大幅下滑 |

圖表14:地產系列指標累計上升、8月大增 |

|

|

|

|

| 來源:國金證券研究所 |

|

圖表15:今年以來絕對收益前十產品列示 |

|||||||||

| 非結構化陽光私募 | 結構化陽光私募 | ||||||||

| 名稱 | 管理人 | 截止日期 | 凈值 | 收益率 | 名稱 | 管理人 | 截止日期 | 凈值 | 收益率 |

| 西安信托•銀帆3期(長安投資78號) | 西藏銀帆投資管理有限公司 | 2012/8/31 | 1.5666 | 36.81% | 西安信托•富騰穩健1期(長安投資81號) | 深圳市富騰資產管理有限公司 | 2012/8/31 | 1.1084 | 17.74% |

| 深國投•塔晶老虎1期 | 上海塔晶投資管理有限公司 | 2012/8/10 | 59.90 | 32.11% | 中海信托-浦江之星28號 | 上海彤源投資發展有限公司 | 2012/8/31 | 1.0591 | 15.45% |

| 甘肅信托·金石理財(一期) | 深圳市金石投資管理有限公司 | 2012/8/31 | 1.1427 | 30.39% | 興業信托-財富(尚豐) | 上海豐煜投資有限公司 | 2012/8/31 | 1.1066 | 15.29% |

| 西安信托•澤里和1號(長安投資103號) | 浙江澤里和投資管理有限公司 | 2012/8/31 | 0.9175 | 28.43% | 興業信托-博融泰(新申財富14期) | 博融泰資產管理(北京)有限公司 | 2012/8/24 | 1.0151 | 9.24% |

| 山東信托-澤熙3期 | 上海澤熙投資管理有限公司 | 2012/8/31 | 1.4570 | 25.90% | 上海信托-樸道(紫晶石穩優) | 上海樸道投資有限公司 | 2012/8/31 | 1.0281 | 8.61% |

| 華寶信托•鼎鋒4號 | 上海鼎鋒資產管理有限公司 | 2012/8/31 | 1.1144 | 25.06% | 西安信托•長安投資12號(分層) | 陜西西部資產管理有限公司 | 2012/8/31 | 0.8411 | 6.97% |

| 中融-嘉禾1號 | 上海琪潤投資管理有限公司 | 2012/8/31 | 0.9920 | 24.64% | 中海信托-浦江之星6號 | 上海彤源投資發展有限公司 | 2012/8/31 | 0.9889 | 6.78% |

| 陜國投·鼎鋒8期 | 上海鼎鋒資產管理有限公司 | 2012/8/31 | 112.21 | 24.54% | 興業信托-淡水靜湍1號(新申財富) | 天津淡水靜湍投資管理有限公司 | 2012/8/31 | 1.0595 | 5.95% |

| 百瑞恒益•國富精選三號 | 上海國富投資管理有限公司 | 2012/8/31 | 0.9391 | 18.20% | 山東信托-長金10號(新東風成長) | 廣州長金投資管理有限公司 | 2012/8/13 | 0.8978 | 5.50% |

| 中融-銀帆一期 | 西藏銀帆投資管理有限公司 | 2012/8/31 | 1.0809 | 18.09% | 外貿信托-艾億新融 | 北京艾億新融投資咨詢有限公司 | 2012/8/31 | 1.0164 | 4.43% |

| 來源:國金證券研究所 | |||||||||

中、長期私募格局穩定

中長期來看,陽光私募績優產品可謂“強者恒強”,且各自已形成固定的投資風格和定位,各項指標的排名鮮有變化,從行業整體來看可謂格局穩定。從市場環境分析,近兩年指數滿盤皆綠,滬深300指數下跌22.55%,中證500跌29.14%,中小板指跌27.09%,創業板跌23.32%。可統計近兩年收益的陽光私募基金(非結構化,包括自然月度和非自然月度,下同)共443只(結構化私募樣本過少,不予覆蓋,下同),剔除掉業績報酬后平均回報率為-12.29%,平均相對同期滬深300指數則領先9.99個百分點。實現正收益的產品共計99只,占比22%;跑贏各自對應期間滬深300指數的基金共344只,占比約為78%。

結合絕對收益與風險調整后收益指標來看,澤熙、展博、思考、精熙、林園幾家私募依舊盤踞榜首。其中華潤信托•澤熙5期(福麟4號)近兩年累計收益率接近50%。風險控制層面,也依舊是中融-麥爾斯通二期風控領先,兩年來下行風險為零;星石系列產品也繼續保持優勢(出于篇幅限制僅列示各項指標排名前10僅作參考,詳見圖表16)。

| 圖表16:近兩年絕對收益、夏普比率、下行風險指標前十產品列示 | |||||||||

| 絕對收益 | 夏普比率 | 下行風險 | |||||||

| 名稱 | 管理人 | 截止日期 | 收益率 | 名稱 | 管理人 | 夏普比率 | 名稱 | 管理人 | 下行風險 |

| 華潤信托·澤熙5期(福麟4號) | 上海澤熙投資管理有限公司 | 2012/8/31 | 48.84% | 華潤信托·澤熙5期(福麟4號) | 上海澤熙投資管理有限公司 | 1.39 | 中融-麥爾斯通二期 | 福建省麥爾斯通投資管理有限公司 | 0.00% |

| 山東信托-澤熙3期 | 上海澤熙投資管理有限公司 | 2012/8/31 | 42.72% | 華潤信托

|

深圳展博投資發展有限公司 | 1.22 | 中信信托•星石17期 | 北京市星石投資管理有限公司 | 5.09% |

| 深國投•林園3期 | 深圳市林園投資管理有限公司 | 2012/8/15 | 41.80% | 中信信托•精熙 | 上海精熙投資發展中心 | 1.21 | 華潤信托•星石13期 | 北京市星石投資管理有限公司 | 5.29% |

| 山東信托-澤熙瑞金1號 | 上海澤熙投資管理有限公司 | 2012/8/6 | 41.09% | 山東信托-澤熙瑞金1號 | 上海澤熙投資管理有限公司 | 1.18 | 深國投•星石4期 | 北京市星石投資管理有限公司 | 5.30% |

| 華潤信托•展博1期 | 深圳展博投資發展有限公司 | 2012/8/31 | 39.89% | 中融-思考1號 | 瑞安思考投資管理有限公司 | 1.15 | 深國投•星石1期 | 北京市星石投資管理有限公司 | 5.32% |

| 深國投•林園2期 | 深圳市林園投資管理有限公司 | 2012/8/15 | 39.12% | 深國投•林園3期 | 深圳市林園投資管理有限公司 | 1.10 | 深國投•星石3期 | 北京市星石投資管理有限公司 | 5.42% |

| 山東信托-澤熙2期 | 上海澤熙投資管理有限公司 | 2012/8/31 | 29.50% | 深國投•林園2期 | 深圳市林園投資管理有限公司 | 1.09 | 深國投•星石5期 | 北京市星石投資管理有限公司 | 5.43% |

| 華潤信托•澤熙4期 | 上海澤熙投資管理有限公司 | 2012/8/31 | 26.21% | 山東信托-澤熙3期 | 上海澤熙投資管理有限公司 | 0.89 | 深國投•星石7期 | 北京市星石投資管理有限公司 | 5.45% |

| 深國投•林園 | 深圳市林園投資管理有限公司 | 2012/8/20 | 25.21% | 山東信托-澤熙2期 | 上海澤熙投資管理有限公司 | 0.89 | 中信信托•星石15期 | 北京市星石投資管理有限公司 | 5.47% |

| 中信信托•精熙 | 上海精熙投資發展中心 | 2012/8/24 | 22.98% | 深國投•林園 | 深圳市林園投資管理有限公司 | 0.78 | 中信信托•星石12期 | 北京市星石投資管理有限公司 | 5.49% |

| 注:近兩年的收益率已全部扣除浮動費用,披露凈值已經反映浮動費用的不重復扣除。 | |||||||||

| 來源:國金證券研究所 | |||||||||

近三年來市場再無趨勢性上漲機會。滬深300指數絕對跌幅為24.05%,中證500下跌31.59%,中小板指跌33.07%。不利環境中陽光私募近三年收益也逐月縮水,但遠遠優于各類指數。具體來看,可統計收益的248只非結構化私募剔除掉業績報酬后平均回報率小幅下跌1.41%,平均跑贏對應期間滬深300指數25.74%,其中共計124只產品實現正收益,218只跑贏同期基準指數,共29只漲幅超過20%,其中8只超過50%。整體來看,將考察期延長至三年更能彰顯陽光私募的長線投資價值。

具體到產品,近三年收益指標領先的也依舊是連續數月領先的一批老面孔:翼虎、展博、鼎鋒、混沌道然、精熙、源樂晟、云南信托,可謂穿越牛熊屹立不倒的實力派。風險控制能力出色的也依舊是星石系列和麥爾斯通(出于篇幅限制僅列示各項指標排名前10僅作參考,詳見圖表17)。

|

|

|

|