新浪財經 > 私募 > 國金證券基金研究中心專欄 > 正文

私募上半年報告:市場兩起兩落 私募略輸指數

國金證券2012年上半年證券投資類私募基金行業報告

上半年市場兩起兩落,私募謹慎略輸指數

楊舒 張劍輝

看行業:市場兩起兩落,私募略輸指數

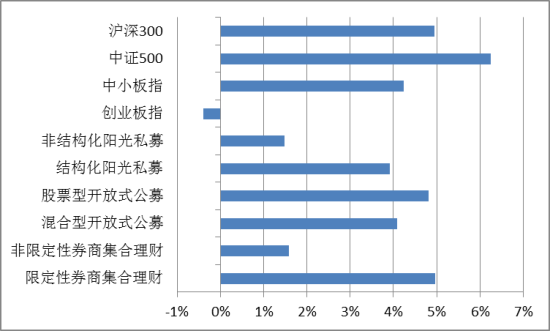

2012上半年A股走勢曲折,截至6月29日滬深300累計漲4.94%,中證500漲6.25%,中小板指漲4.23%,創業板指微跌0.39%,大中盤風格走強。統計范圍內786只非結構化私募上半年漲1.53%,正收益占比53%。

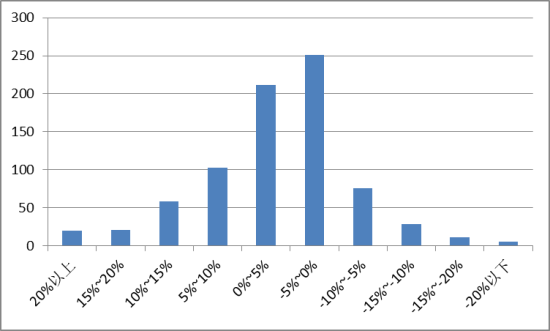

從收益分布角度,上半年私募收益集中在-5%~5%,與指數漲跌基本相當,取得正回報的超過半數。部分私募業績大幅超越市場,“冠軍”漲幅近45%。而業績分化愈加嚴重,首尾差距達73%。今年震蕩反復的市場令不少人踏錯節拍、看錯行業,也凸顯出管理人投資能力和風控能力的差距。

從整體操作特征角度,陽光私募今年心態“糾結”:倉位方面有數次大幅調整,反映出私募在反復震蕩行情中既怕錯失反彈又不得不顧忌清盤風險。不過整體倉位變化基本與市場漲跌相符,顯出私募操作靈活的優勢。選股風格方面,私募對于藍籌股頗為躊躇。隨著大盤股在2~4月走強,不少私募表示計劃將資金轉向低估值藍籌股。然而從結果來看多數私募依然不改中小盤風格。今年領先私募則多是增持了地產、券商及資源類藍籌。

看個體:積極型私募反轉,需要注意風險

上半年排名前列者多屬于高風險高收益的積極型風格,在去年折損相對更重,至今年把握住機會成功“反轉”。其中塔晶和德源安最引人矚目,旗下有多只產品漲幅躍居前列。但積極型私募若不控制下行風險,未來走勢仍舊令人擔憂,也違背了追求絕對收益的定位。另一類領跑者則屬于中長期績優私募,例如澤熙、鼎鋒、重陽、淡水泉、源樂晟、鼎諾等。

看發展:行業慢速擴張,新品日趨多元

上半年傳統股票型私募基金共計發行80只(采取國金嚴格統計口徑計算),比去年同期(222只)有明顯下滑。有過往業績支撐、具備渠道優勢的老牌私募在市場低迷時發行相對順利。今年陽光私募行業發展的一大亮點是新產品投資日趨多元化,專門投資債券的私募成了行業“新貴”。上半年債券型私募共計22只,平均收益4.30%,相比同期傳統型股票私募小幅領先;對沖型私募共4只,上半年平均小幅下跌0.70%。

看后市:下半年態度謹慎,減倉待確認底部

根據國金私募調查顯示,私募整體上對于未來短期持謹慎態度。部分私募認為滬指跌破前期低點2132是大概率事件,目前逐步降低倉位至三成,等待市場確認底部。對下半年經濟形勢普遍比較悲觀。樂觀私募則認為,下行的深度決定下輪反彈的高度,目前市場下跌空間已有限,部分股票開始創新高。一些低倉私募已著手在市場調整中尋找超跌成長股的買入機會。

2012下半年陽光私募基金投資策略

國金認為市場下半年有望迎來一輪先抑后揚的行情。在構建私募組合時,建議投資者前期仍以穩健風格為核心,將整個組合的總體風險水平定位在中等風險。待實現短期筑底、風險逐漸釋放以后,擇機提高組合風險水平,增強投資積極性和主動性。

第一部分:2012上半年陽光私募業績回顧

市場兩起兩落,私募略輸指數

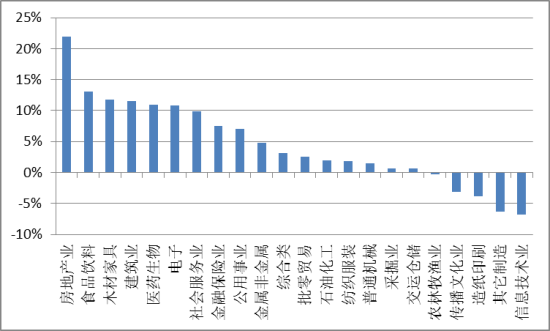

2012年以來,一方面歐債危機愈演愈烈、國內經濟增速放緩,另一方面產業刺激政策不斷出臺,A股在此背景下走勢曲折,周期股一度引領指數站上2400點,隨即陷入震蕩回落。截至6月29日收盤,滬深300指數半年累計上漲4.94%,中證500指數上漲6.25%,中小板指漲4.23%,創業板指則微跌0.39%,整體上大中盤風格走強。多數行業上漲,房地產(21.94%)、食品飲料(13.13%)和木材家具(11.80%)漲幅居前(詳見圖表2)。個股方面,上半年有近60%股票上漲,其中部分個股如涉及金融改革概念的浙江東日等股價翻番。

圖表1:上半年各指數與各類理財產品漲跌對比

圖表1:上半年各指數與各類理財產品漲跌對比

圖表1:上半年各指數與各類理財產品漲跌對比圖表2:上半年各行業指數漲跌對比

圖表2:上半年各行業指數漲跌對比

圖表2:上半年各行業指數漲跌對比來源:國金證券研究所

在國金證券統計范圍內的陽光私募基金中,786只非結構化產品上半年平均上漲1.53%,其中取得正收益的占比53%;平均相對滬深300指數收益-3.48%,跑贏同期指數的占比26%。78只結構化產品半年來平均收益3.91%,其中凈值上漲的占比73%;平均相對滬深300指數落后1.16%,戰勝同期指數的占比41%。

由圖表1可見,在上半年“反彈-震蕩”市場中,無論公募、私募基金還是券商集合理財等漲幅均落后股指。原因主要在于,今年以來的兩次反彈行情均為“急漲”,令管理人們反應不及、漲幅滯后。并且有相當多產品在去年持續一年的熊市中受損嚴重,管理人在加倉操作上不得不謹小慎微,導致錯失了反彈行情。此外對于私募群體而言,今年大中盤股一度成為市場“主角”,這與私募整體的中小盤股風格有所偏離,影響其獲益幅度。

圖表3:陽光私募基金業績概況

| 6月 | 近一季度 | 近半年 | 近一年 | 近兩年 | 近三年 | |

| 非結構化產品 | ||||||

| 平均收益 | -1.23% | 0.94% | 1.53% | -10.60% | -3.24% | 5.67% |

| 最高收益 | 14.34% | 23.39% | 44.07% | 28.49% | 62.58% | 102.92% |

| 最低收益 | -15.02% | -20.81% | -29.64% | -53.45% | -57.02% | -59.71% |

| 平均夏普比率 | —— | —— | —— | -0.99 | -0.38 | 0.05 |

| 平均標準差 | —— | —— | —— | 16.53% | 25.04% | 34.24% |

| 結構化產品 | ||||||

| 平均收益 | -1.69% | 1.37% | 3.91% | -7.61% | 12.78% | —— |

| 最高收益 | 10.12% | 17.80% | 18.82% | 7.84% | 32.61% | —— |

| 最低收益 | -17.29% | -12.72% | -13.67% | -24.39% | -13.28% | —— |

| 平均夏普比率 | —— | —— | —— | -0.65 | 0.30 | —— |

| 平均標準差 | —— | —— | —— | 17.85% | 31.61% | —— |

來源:國金證券研究所

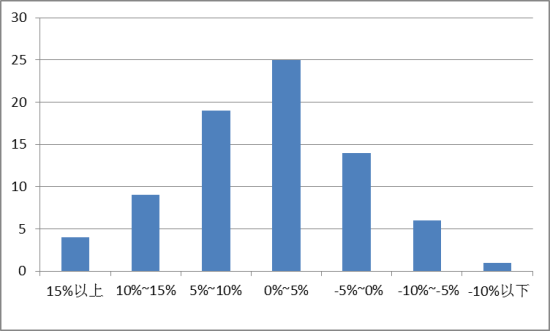

從下圖產品收益分布角度來看,上半年私募基金收益主要集中在-5%~5%區間,與指數漲跌幅基本相當;取得正回報的產品超過半數,顯示出上半年行業整體已擺脫去年熊市“失血過多”的局面,多數私募有不同程度獲益。此外,部分私募以大幅超越市場的戰績遙遙領先:非結構化產品中有20只漲幅超過20%,其中7只超過30%,半年度“冠軍”更是斬獲近45%收益;結構化產品中有13只在半年度收益大于10%。

另一方面,半年來陽光私募業績分化日益嚴重。以非結構化為例,排名首尾兩只產品收益差距達到73個百分點。顯然,今年震蕩反復的市場環境令不少人踏錯節拍、看錯行業,蒙受較大損失,而這種環境也更加凸顯管理人投資能力和風險控制能力的差距。目前市場持續震蕩下跌,私募兩極分化局面在未來有可能愈演愈烈。

圖表4:上半年陽光私募業績分布情況(非結構化)

圖表4:上半年陽光私募業績分布情況(非結構化)

圖表4:上半年陽光私募業績分布情況(非結構化)圖表5:上半年陽光私募業績分布情況(結構化)

圖表5:上半年陽光私募業績分布情況(結構化)

圖表5:上半年陽光私募業績分布情況(結構化)來源:國金證券研究所

從上半年行業整體操作特征角度,不難看出陽光私募普遍在今年心態“糾結”,從倉位及選股風格的變化可見一斑。

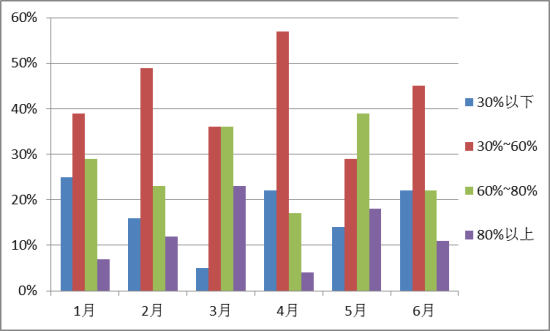

倉位變化方面,根據國金證券私募機構調查顯示如圖表6,上半年陽光私募倉位占比發生了數次較大幅度調整,反映出管理人在幾經漲跌的市場中時而樂觀加倉,時而謹慎砍倉避險,既怕錯失反彈行情又不得不顧忌熊市風險。不過結合指數走勢來看,倉位變化基本與市場漲跌相符,這也凸顯出了陽光私募基金操作靈活的優勢。

圖表6:上半年各月陽光私募倉位分布調查

圖表6:上半年各月陽光私募倉位分布調查

圖表6:上半年各月陽光私募倉位分布調查來源:國金證券研究所

從選股風格角度,上半年陽光私募對于藍籌概念 “政策暖風”表現得頗為躊躇。過去兩、三年以來,高成長性、具備賺錢效應的中小盤股始終是私募重配,而自從今年2月郭主席發表藍籌股罕見投資價值的言論開始,大盤股在2~4月明顯走強。根據國金證券私募機構調查顯示,不少陽光私募表示看好藍籌股的投資前景并將部分資金轉向這些低估的藍籌股。然而從結果來看,除去一貫堅持大盤風格的重陽、凱石等,多數陽光私募依然不改初衷,繼續青睞中小盤股,也造成了陽光私募行業在2~4月漲幅落后股指。反觀今年領先的私募則多是增持了地產、券商及資源類藍籌。當然,一味迎合市場風格、將資金投向自己并不擅長的領域亦是不足取的。

積極型私募反轉,需要注意風險

從上半年業績來看,排名前列的私募多屬于高風險高收益的積極型風格,慣于重倉操作、凈值波動幅度較大。其中躋身前10的管理人塔晶、德源安、鼎鋒、金石、嘉禾均被國金證券評為“高風險”等級。而積極型私募在2011年的熊市中折損相對更為嚴重,塔晶、德源安、金石、嘉禾旗下產品損失基本都在30%左右,至今年終于成功抓住反彈時機,一舉扭轉落后同業的局面。其中尤以塔晶和德源安最引人矚目,旗下有多只產品漲幅躍居前列。

深國投·塔晶老虎1期以44.07%的半年度收益問鼎,而這只產品自2007年12月成立以來凈值隨著市場走勢一路下滑,收益排名長期落后。至今年初凈值跌至0.5元后,“老虎”開始發威,連續5個月位居同業前列。塔晶旗下另兩只產品華寶信托•塔晶獅王、華寶信托•塔晶獅王2號同樣成立于市場最高點,走勢與塔晶獅王趨同,上半年漲幅達25.87%、25.27%,躋身行業前20,然而這2只產品在6月均有大于10%的回撤,不難看出塔晶的積極風格和較高的持股集中度。此外,由于長期以來折損過于嚴重,塔晶系列產品目前凈值明顯低于其他績優私募。

德源安管理的3只基金上半年收益均位居行業前20,可謂表現搶眼。2009年5月發行的第一只產品華潤信托•德源安1期,自成立以來凈值始終在面值之上,截至12年6月底累計漲幅達42.06%。而另2只產品外貿信托-德源安1期、興業信托-德源安戰略成長3號則在2011年熊市中一度跌破0.7元。今年年初德源安重點布局資源股,在有色稀土行情中頗有斬獲,其重倉的券商股也有強勢表現,從而促成了德源安上半年的理想成績。然而值得注意的是,德源安同塔晶一樣,在6月凈值遭受大幅下跌。

排在榜單第二名的是金石投資的甘肅信托•金石理財(一期),半年度收益36.94%,同樣屬于風格偏積極類型。該產品成立于2010年8月,2012年初凈值跌至0.9元以下,今年以來對于能源類、券商類個股的集中持有令其收獲頗豐。位列其后的西安信托•澤里和1號成立不足一年,同樣是在今年初位于凈值低谷,半年以來通過對市場強勢板塊的把握,產品漲幅達34.64%。

相對于“業績反轉派”,另一部分領跑者則屬于中長期績優私募,例如澤熙、鼎鋒、重陽等。山東信托-澤熙3期成立兩年以來累計回報率達到50%,持續躋身同業前10。鼎鋒崇尚價值投資,其掌管的陜國投•鼎鋒8期、華寶信托•鼎鋒4號半年來漲幅均在30%上下。而業內管理規模最大的重陽,則是一貫堅持藍籌風格,以被低估的價格買入優良質地的股票,在今年市場中如魚得水。

此外還有一部分私募,半年度漲幅并不搶眼,但貴在表現穩定、持續位居同業上游,同樣屬于陽光私募業內的優秀者。代表包括淡水泉系列、源樂晟系列、鼎諾等,今年累計漲幅保持在5個百分點左右。

國金認為,對于積極型私募,依靠重倉個股能換來一時大漲,但若不控制下行風險,未來走勢仍舊令人擔憂,也違背了追求絕對收益的定位。經歷2011年熊市洗禮,目前凈值在面值之下的私募占比達70%,在市場不斷下探、做空機制不完善的背景下,若采取“賭性”較重的激進手段,無疑會給投資者帶來極大風險,也不利于陽光私募行業的健康發展。

圖表7:上半年絕對收益前二十產品列示

| 非結構化陽光私募 | ||||

| 名稱 | 管理人 | 截止日期 | 凈值 | 收益率 |

| 深國投•塔晶老虎1期 | 上海塔晶投資管理有限公司 | 2012/6/8 | 65.32 | 44.07% |

| 甘肅信托·金石理財(一期) | 深圳市金石投資管理有限公司 | 2012/6/29 | 1.2001 | 36.94% |

| 西安信托•澤里和1號(長安投資103號) | 浙江澤里和投資管理有限公司 | 2012/6/29 | 0.9619 | 34.64% |

| 中融-嘉禾1號 | 上海琪潤投資管理有限公司 | 2012/6/29 | 1.0716 | 34.64% |

| 外貿信托-德源安1期 | 北京德源安資產管理有限責任公司 | 2012/6/29 | 0.9282 | 34.35% |

| 陜國投·鼎鋒8期 | 上海鼎鋒資產管理有限公司 | 2012/6/29 | 117.74 | 30.68% |

| 山東信托-澤熙3期 | 上海澤熙投資管理有限公司 | 2012/6/29 | 1.5064 | 30.17% |

| 華寶信托•鼎鋒4號 | 上海鼎鋒資產管理有限公司 | 2012/6/29 | 1.1556 | 29.68% |

| 西安信托•銀帆3期(長安投資78號) | 西藏銀帆投資管理有限公司 | 2012/6/29 | 1.4760 | 28.90% |

| 華潤信托•德源安1期 | 北京德源安資產管理有限責任公司 | 2012/6/29 | 142.06 | 28.75% |

| 興業信托-德源安戰略成長3號 | 北京德源安資產管理有限責任公司 | 2012/6/29 | 0.8565 | 27.95% |

| 外貿信托-富鵬(2期) | 中國對外經濟貿易信托有限公司 | 2012/6/29 | 0.7946 | 26.69% |

| 華寶信托•塔晶獅王 | 上海塔晶投資管理有限公司 | 2012/6/29 | 0.5556 | 25.87% |

| 華寶信托•塔晶獅王二號 | 上海塔晶投資管理有限公司 | 2012/6/29 | 0.4848 | 25.27% |

| 中融-混沌一號 | 上海混沌道然資產管理有限公司 | 2012/6/29 | 1.9832 | 25.22% |

| 深國投•泰石1期 | 深圳市泰石投資管理有限公司 | 2012/6/20 | 111.01 | 24.53% |

| 中信信托•原君一期 | 上海原君投資管理有限公司 | 2012/6/29 | 87.91 | 24.10% |

| 平安•證大一期 | 上海證大投資管理有限公司 | 2012/6/29 | 90.59 | 21.04% |

| 外貿信托-國淼一期 | 北京國淼投資有限責任公司 | 2012/6/29 | 0.6290 | 20.82% |

| 深國投•先鋒1號 | 鈞鋒投資管理咨詢(上海)有限公司 | 2012/6/15 | 87.05 | 20.07% |

| 結構化陽光私募 | ||||

| 名稱 | 管理人 | 截止日期 | 凈值 | 收益率 |

| 中海信(微博)托-浦江之星28號 | 上海彤源投資發展有限公司 | 2012/6/29 | 1.0901 | 18.82% |

| 興業信托-博融泰(新申財富14期) | 博融泰資產管理(北京)有限公司 | 2012/6/29 | 1.0831 | 16.56% |

| 興業信托-財富(萬利聯1號) | 深圳市萬利聯投資管理有限公司 | 2012/6/29 | 0.9903 | 16.29% |

| 興業信托-財富(尚豐) | 上海豐煜投資有限公司 | 2012/6/29 | 1.1048 | 15.11% |

| 西安信托•富騰穩健1期(長安投資81號) | 深圳市富騰資產管理有限公司 | 2012/6/29 | 1.0669 | 13.33% |

| 中融-同威同贏 | 深圳市同威資產管理有限公司 | 2012/6/29 | 0.9531 | 13.21% |

| 中海-浦江之星39號-昭時一期 | 廣州昭時投資合伙企業 | 2012/6/29 | 1.1734 | 13.18% |

| 中海-海洋之星4號-混沌4號 | 上海混沌道然資產管理有限公司 | 2012/6/29 | 0.9867 | 12.83% |

| 中海信托-浦江之星6號 | 上海彤源投資發展有限公司 | 2012/6/29 | 1.0320 | 11.44% |

| 西安信托•信集鴻雁(長安投資52號) | 西安領匯創業投資有限公司 | 2012/6/29 | 0.9451 | 11.06% |

| 華信·信銀3號(延期) | 北京環球銀證投資有限公司 | 2012/6/29 | 0.9887 | 10.77% |

| 興業信托-財富(金牛7號) | 福建金牛投資管理股份有限公司 | 2012/6/29 | 1.0088 | 10.44% |

| 外貿信托-鼎諾6期(匯富113號) | 深圳市鼎諾投資管理有限公司 | 2012/6/21 | 1.0124 | 10.09% |

| 興業信托·申富樂1號結構化 | 深圳申富樂投資管理有限公司 | 2012/6/29 | 0.9619 | 9.92% |

| 中海-浦江之星13號(第2期)-混沌3號 | 上海混沌道然資產管理有限公司 | 2012/6/29 | 0.9573 | 9.83% |

| 山東信托-長金6號 | 廣州長金投資管理有限公司 | 2012/6/15 | 1.2232 | 9.63% |

| 中海-浦江之星8號(二期)-混沌二號 | 上海混沌道然資產管理有限公司 | 2012/6/29 | 0.9711 | 8.97% |

| 上海信托-樸道(紫晶石穩優) | 上海樸道投資有限公司 | 2012/6/29 | 1.0312 | 8.94% |

| 華寶信托•混沌二號(續) | 上海混沌道然資產管理有限公司 | 2012/6/21 | 0.9756 | 8.81% |

| 上海信托-重陽(紫晶石穩優T2601) | 上海重陽投資有限公司 | 2012/6/29 | 0.8451 | 8.49% |

來源:國金證券研究所

行業慢速擴張,新品日趨多元

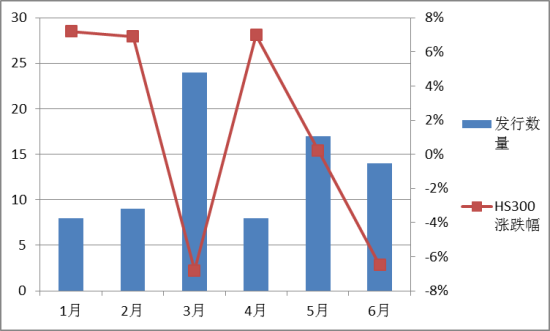

今年以來A股起起落落,投資者信心并未恢復,陽光私募產品的發行也并不容易。截至6月30日,上半年傳統股票型私募基金共計發行80只(采取國金嚴格統計口徑計算),這一水平比去年同期(222只)有明顯下滑。由圖表8可知,產品發行情況與前一月市場表現密切相關。

從發行主體角度看,有過往業績支撐、具備渠道優勢的老牌私募在市場低迷時發行相對順利,如鼎諾、星石、淡水泉、精熙、展博、朱雀、證大等私募管理人均發行了產品。而很多中小型私募在目前不景氣的環境下很難有擴張能力。

圖表8:上半年產品發行情況

圖表8:上半年產品發行情況

圖表8:上半年產品發行情況來源:國金證券研究所

今年私募行業發展的一大亮點是新產品日趨多元化、開啟了全新的發展空間。繼去年創新對沖策略型不斷涌現、定向增發型一時風頭無兩,今年專門投資債券的私募基金又成了行業“新貴”。目前股市萎靡而債市步入“慢牛”行情,低風險、高穩定性及與A 股相關性較弱令債券型私募頗受投資者歡迎。而對于發行者而言,債券型私募不受信托賬戶制約,降低了發行成本,且信托公司對于產品發行無最低規模限制,相比股票型私募發行難度低了不少。然而,債券型私募的發展仍面臨著國內債市品種單一、對沖和衍生工具匱乏的限制。

國金證券統計了運作滿三個月的債券型、對沖型私募基金今年以來的收益情況,結果如圖表9所示。統計范圍內債券型私募基金共計22只,半年來平均收益4.30%,相比同期傳統型股票私募小幅領先;除1只外全數上漲,其中民晟盤馬債券半年漲幅達14.47%,不排除運用了杠桿策略放大了收益。對沖型私募基金共有4只,上半年平均收益-0.70%,僅有道沖ETF套利策略優選這1只產品取得正收益。

圖表9:債券型、對沖型陽光私募上半年收益情況

| 名稱 | 成立日期 | 管理人 | 今年以來收益率 | 發行信托 | 產品

類型 |

名稱 | 成立日期 | 管理人 | 今年以來收益率 | 發行信托 | 產品

類型 |

| 民晟盤馬債券 | 2011-07-15 | 民晟資產 | 14.47% | 五礦信托 | 債券型 | 佑瑞持13號 | 2012-01-13 | 佑瑞持投資 | 3.83% | 國投信托 | 債券型 |

| 銀葉2期(匯鑫6號) | 2012-03-19 | 銀葉投資 | 7.35% | 外貿信托 | 債券型 | 佑瑞持6號 | 2012-01-13 | 佑瑞持投資 | 3.82% | 國投信托 | 債券型 |

| 鵬揚1期 | 2012-02-17 | 鵬揚投資 | 5.47% | 北國投 | 債券型 | 佑瑞持8號 | 2012-01-13 | 佑瑞持投資 | 3.82% | 國投信托 | 債券型 |

| 青騅固定收益Ⅰ期 | 2011-11-03 | 杉杉青騅 | 4.75% | 中海信托 | 債券型 | 佑瑞持3號 | 2012-01-13 | 佑瑞持投資 | 3.81% | 國投信托 | 債券型 |

| 穩健6號 | 2012-03-01 | 鑫治投資 | 4.52% | 長安信托 | 債券型 | 佑瑞持2號 | 2011-12-13 | 佑瑞持投資 | 3.20% | 國投信托 | 債券型 |

| 佑瑞持4號 | 2012-01-13 | 佑瑞持投資 | 3.99% | 國投信托 | 債券型 | 天富3號展期 | 2009-09-23 | 佑瑞持投資 | 3.05% | 陜國投 | 債券型 |

| 佑瑞持11號 | 2012-01-13 | 佑瑞持投資 | 3.97% | 國投信托 | 債券型 | 佑瑞持1號 | 2011-11-28 | 佑瑞持投資 | 2.97% | 國投信托 | 債券型 |

| 佑瑞持14號 | 2012-01-13 | 佑瑞持投資 | 3.91% | 國投信托 | 債券型 | 三寶2期 | 2012-02-06 | 三寶資產 | 2.44% | 外貿信托 | 債券型 |

| 佑瑞持5號 | 2012-01-13 | 佑瑞持投資 | 3.88% | 國投信托 | 債券型 | 長安穩健2號 | 2011-06-24 | 樂瑞資產 | -0.03% | 長安信托 | 債券型 |

| 佑瑞持12號 | 2012-01-13 | 佑瑞持投資 | 3.88% | 國投信托 | 債券型 | 道沖ETF套利策略優選 | 2011-11-02 | 道沖投資 | 5.17% | 興業信托 | 對沖型 |

| 佑瑞持10號 | 2012-01-13 | 佑瑞持投資 | 3.86% | 國投信托 | 債券型 | 勵石一號 | 2007-12-28 | 勵石投資 | -1.12% | 華寶信托 | 對沖型 |

| 佑瑞持7號 | 2012-01-13 | 佑瑞持投資 | 3.85% | 國投信托 | 債券型 | 海集方1期 | 2011-12-31 | 富晶資產 | -2.74% | 華寶信托 | 對沖型 |

| 佑瑞持9號 | 2012-01-13 | 佑瑞持投資 | 3.84% | 國投信托 | 債券型 | 道沖ETF套利穩增 | 2011-08-01 | 道沖投資 | -4.10% | 興業信托 | 對沖型 |

注:統計區間為2011年12月30日至2012年6月30日。對于今年內成立產品則統計成立以來收益率。

來源:國金證券研究所

第二部分:陽光私募后市預期及投資策略

下半年態度謹慎,減倉待確認底部

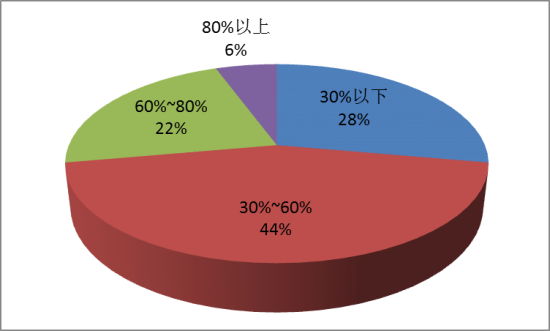

自5月上旬至今,市場進入震蕩下行通道。根據國金證券最新私募機構調查顯示,私募整體上對于未來短期持謹慎態度。多數私募表示市場目前極弱難返,滬指跌破前期低點2132點是大概率事件,目前逐步降低倉位至三成左右,等待市場確認底部。對于下半年的經濟形勢,受訪私募普遍比較悲觀,認為連續兩次降息已充分說明經濟疲弱,下半年降息的空間會逐步收窄,且貨幣政策對經濟拉動作用有限,當前投資情緒比較消極。相對樂觀私募則認為,下行的深度決定下輪反彈的高度,目前市場下跌空間已有限,部分股票開始創新高。一些低倉私募已著手在市場調整中尋找超跌成長股的買入機會。

對于下半年行業配置,受訪私募普遍看好消費股的走勢,并準備趁回調期間介入;保險、電力、農業、醫藥、食品飲料等防御類股票受關注度提高,在選擇上更多的傾向于自下而上分析個股,尋找成長性好、估值合理的股票;對于周期股則態度偏謹慎。

圖表10:私募認為目前合理的A股倉位

圖表10:私募認為目前合理的A股倉位

圖表10:私募認為目前合理的A股倉位圖表11:私募預計未來一個月內上證指數運行區間

圖表11:私募預計未來一個月內上證指數運行區間

圖表11:私募預計未來一個月內上證指數運行區間來源:國金證券研究所

2012下半年陽光私募基金投資策略

目前世界經濟需求下滑已形成共振,下半年國內經濟尋底過程仍將延續,在基本面和政策面的博弈過程中,A股市場下半年仍將會總體維持震蕩格局。但隨著風險釋放后短周期經濟實現筑底,相對確定的投資窗口值得期待,市場下半年有望迎來一輪先抑后揚的行情。

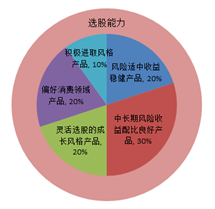

在構建陽光私募基金組合時,國金建議投資者前期仍以穩健風格為核心,將整個組合的總體風險水平定位在中等風險。待實現短期筑底、風險逐漸釋放以后,擇機提高組合風險水平,增強投資積極性和主動性。

震蕩市操作難度加大,選股貫穿始終。A股市場在下半年經濟下行、風險釋放、政策對沖等多種因素的相互作用下仍將表現出較高的敏感性,任何一方差異于預期的表現都會帶來市場的波動。在此背景下,主動把握市場波動的擇時操作難度將會明顯增加,而捕捉阿爾法則更具可操作性,因此建議投資者在整個下半年構建基金組合時,把對管理人選股能力的考察貫穿始終。

業績穩定性+機會確定性,雙管齊下穿越震蕩。下半年宏觀經濟弱勢波動將會成為一種常態,“追求穩定”將成為戰勝市場震蕩的一把利器。建議投資者可通過直接和間接渠道雙管其下,同時關注業績的穩定性和機會的確定性。從直觀層面來講,建議投資者通過配置20%風險適中收益持續的品種,以及30%盡管風險水平較高但中長期風險收益配比較好的品種,來實現中長期穿越震蕩市的目標,追求業績的穩定性。

而從間接層面來看,是否能夠排除干擾,把握住確定性較強的投資機會則是決定產品能否實現穿越震蕩市的內在核心。短期來看在經濟尋底過程中,具備業績穩定增長特性的消費領域將率先顯示出其投資價值,因此我們可通過偏好該領域的基金產品對消費行業投資機會進行關注,給予20%左右的配置。除此之外,受益于改革紅利的大藍籌、受益于經濟轉型的新興領域等機會也將陸續出現,面對以上投資機會的輪動切換,靈活選股風格的成長型基金將具備一定的先天優勢,建議投資者將20%左右的資產投資于此類產品。

伴隨風險釋放,擇機提升組合積極性。隨著未來風險釋放后短周期經濟實現筑底,市場有望迎來相對確定的投資窗口,那么積極進取風格的陽光私募基金將會迎來凈值的修復時機。與此同時,假如國內外政策環境都向積極層面演進,在政策的有效對沖下,投資窗口也會有提前到來的可能性。此時,投資者可擇機提高積極進取風格的產品配置比例,動態增強組合的進攻性,目前建議暫將配置比例控制在10%上下。

圖表12:2012年下半年投資組合配置比例及管理人推薦

圖表12:2012年下半年投資組合配置比例及管理人推薦

圖表12:2012年下半年投資組合配置比例及管理人推薦| 類型 | 管理人 | |

| 業績的穩定性(50%) | 中長期風險收益配比良好產品(30%) | 云程泰、重陽、

世誠 |

| 風險適中收益穩健產品(20%) | 朱雀、

智德、展博 |

|

| 機會的確定性(40%) | 靈活選股的成長風格產品(20%) | 淡水泉、

源樂晟、翼虎 |

| 偏好消費領域產品(20%) | 理成、鼎諾 | |

| 積極進取風格產品(10%) | 六禾、上善御富 | |

來源:國金證券研究所

第三部分:中、長期陽光私募業績回顧

陽光私募中、長期投資優勢顯現

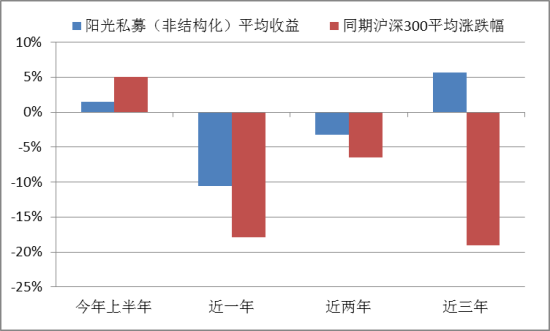

“路遙知馬力”,盡管上半年行業整體略輸指數,但將考察期延長方能彰顯出陽光私募的長線投資價值。如圖表13所示,陽光私募近一年、近兩年、近三年期累計收益均戰勝滬深300指數。自2007年牛市結束以來,國內大盤藍籌持續疲弱,而中小盤股熱點不斷、走出獨立行情。在此背景下,具備較明顯中小盤風格屬性的國內陽光私募,為投資者帶來了較為可觀的長期回報。熊市中倉位調整靈活的特點也使私募具備一定的抗跌優勢。綜合來看,陽光私募基金在各類理財產品中依然具備較強的競爭力。

圖表13:短、中、長期陽光私募(非結構化)與同期滬深300漲跌幅對比

圖表13:短、中、長期陽光私募(非結構化)與同期滬深300漲跌幅對比

圖表13:短、中、長期陽光私募(非結構化)與同期滬深300漲跌幅對比來源:國金證券研究所

陽光私募行業長期積累的可觀收益,與成立較早規模較大的私募業績關系密切。一部分私募成立時間較久,投研團隊具備相當實力和穩定性,且具備了固定的自身投資風格,從而在市場由牛轉熊的波動中持續取得穩健收益。例如擅長擇時的展博,旗下產品近三年漲幅達102.92%,遙遙領先同業;側重藍籌投資的重陽有兩款產品三年期漲幅位居前列;此外精熙、鼎鋒、德源安、理成、謙石、淡水泉、源樂晟等私募管理人也都在中、長期有產品領先(出于篇幅限制僅列示排名前20作參考,結構化私募樣本過少不予覆蓋。詳見圖表14)。

圖表14:近三年、近兩年、近一年絕對收益率前二十產品列示

| 近三年 | 近兩年 | 近一年 | |||||||

| 排名 | 名稱 | 截止日期 | 收益率 | 名稱 | 截止日期 | 收益率 | 名稱 | 截止日期 | 收益率 |

| 1 | 華潤信托•展博1期 | 2012/6/29 | 102.92% | 山東信托-澤熙瑞金1號 | 2012/6/5 | 62.58% | 聯華信托•呈瑞一期 | 2012/6/29 | 28.49% |

| 2 | 重慶國投•翼虎成長 | 2012/6/29 | 87.64% | 山東信托-澤熙3期 | 2012/6/29 | 50.64% | 陜國投·鼎鋒8期 | 2012/6/29 | 27.76% |

| 3 | 中信信托•精熙 | 2012/6/29 | 86.07% | 深國投•林園3期 | 2012/6/15 | 50.33% | 華寶信托•鼎鋒4號 | 2012/6/29 | 25.58% |

| 4 | 深國投•林園3期 | 2012/6/15 | 78.69% | 山東信托-澤熙2期 | 2012/6/29 | 48.48% | 深國投•林園3期 | 2012/6/15 | 19.39% |

| 5 | 深國投•林園2期 | 2012/6/15 | 73.61% | 深國投•林園2期 | 2012/6/15 | 47.71% | 深國投•林園2期 | 2012/6/15 | 17.46% |

| 6 | 深國投•林園 | 2012/6/20 | 59.89% | 深國投•林園 | 2012/6/20 | 45.66% | 中融-思考1號 | 2012/6/29 | 16.97% |

| 7 | 中原理財-六禾光輝歲月1期 | 2012/6/29 | 55.96% | 華潤信托•展博1期 | 2012/6/29 | 41.17% | 中信信托•原君一期 | 2012/6/29 | 15.41% |

| 8 | 中融-混沌二號 | 2012/6/29 | 55.03% | 華潤信托•德源安1期 | 2012/6/29 | 40.35% | 山東信托-澤熙3期 | 2012/6/29 | 14.82% |

| 9 | 深國投•世通一期 | 2012/6/5 | 52.09% | 中信信托•精熙 | 2012/6/29 | 39.84% | 深國投•林園 | 2012/6/20 | 13.13% |

| 10 | 中融-樂晟 | 2012/6/29 | 47.83% | 華潤信托•民森G號 | 2012/6/29 | 38.42% | 深國投•萬利富達 | 2012/6/20 | 11.64% |

| 11 | 交銀國信•鼎鋒成長一期 | 2012/6/20 | 46.99% | 華潤信托•民森F號 | 2012/6/29 | 37.85% | 華潤信托·澤熙5期(福麟4號) | 2012/6/29 | 11.41% |

| 12 | 深國投•重陽1期 | 2012/6/29 | 45.77% | 華潤信托•民森E號 | 2012/6/29 | 37.65% | 中融-嘉禾1號 | 2012/6/29 | 11.40% |

| 13 | 深國投•重陽2期 | 2012/6/29 | 44.90% | 中融-混沌二號 | 2012/6/29 | 37.36% | 北京國投·毅揚1期 | 2012/6/29 | 9.92% |

| 14 | 平安財富•中國機會三期 | 2012/6/29 | 44.04% | 深國投•理成風景1號 | 2012/6/29 | 33.30% | 深國投•中歐瑞博1期 | 2012/6/20 | 9.01% |

| 15 | 華潤信托•德源安1期 | 2012/6/29 | 42.06% | 中融-鼎輝1號 | 2012/6/29 | 31.97% | 山東信托-銀葉1號 | 2012/6/29 | 8.64% |

| 16 | 陜國投-鑫增長1號 | 2012/6/29 | 39.26% | 華潤信托•澤熙4期 | 2012/6/29 | 31.46% | 外貿信托-尊嘉ALPHA | 2012/6/29 | 8.50% |

| 17 | 深國投•理成風景1號 | 2012/6/29 | 39.09% | 中融-宏石1號 | 2012/6/29 | 30.63% | 中融-銀帆一期 | 2012/6/29 | 8.15% |

| 18 | 北京國投•云程泰資本增值(一期) | 2012/6/29 | 38.99% | 陜國投-鑫增長1號 | 2012/6/29 | 30.03% | 深國投•泰石1期 | 2012/6/20 | 7.67% |

| 19 | 平安財富*淡水泉2008 | 2012/6/8 | 37.57% | 平安•東方港灣馬拉松 | 2012/6/29 | 29.84% | 中融-謙石1號 | 2012/6/15 | 7.50% |

| 20 | 山東信托—金瀛1號 | 2012/6/21 | 35.93% | 華潤信托•民森K號 | 2012/6/29 | 29.12% | 中融-混沌一號 | 2012/6/29 | 7.10% |

注:近一年的收益率已全部扣除浮動費用,披露凈值已經反映浮動費用的不重復扣除。

來源:國金證券研究所

|

|

|

|