不支持Flash

|

|

|

|

|

展望2007之投資http://www.sina.com.cn 2007年01月03日 06:48 新京報

國際金價更趨理性 牛市并未終結,但年初料將繼續調整

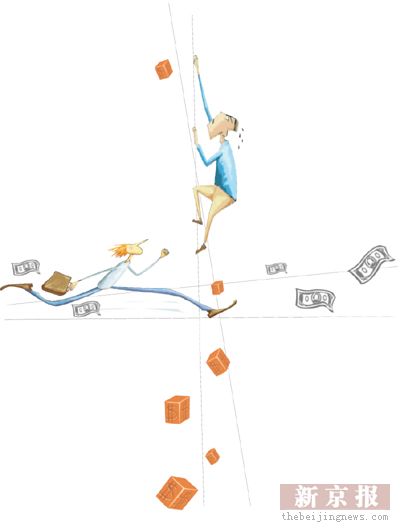

插圖/魯嘉 當我們回首2006年國際黃金市場的時候,相信每個投資者都無法抑制內心的平靜。 26年一遇的行情,喚醒了眾多投資者對黃金投資的關注。但下半年的“牛皮糖”行情,也讓諸多投資者意識到:原來投資黃金也不是肯定能賺得“盆滿缽滿”。 兩大因素支撐黃金牛市 黃金是對沖貨幣資產的最佳工具,當我們展望來年的國際金市時,全球經濟走勢,尤其是美元的動向,肯定是我們繞不過去的坎。 過去3年來,全球經濟的平均擴張速度為4.8%,這也是自20世紀70年代以來全球經濟增長最快的3年。 但在美國經濟減速的引導下,2007年全球經濟能繼續保持4.8%的可能性微乎其微。前不久,美聯儲前主席格林斯潘就曾警告投資者稱,美元疲勢將持續幾年。 同時,作為最佳的避險工具,2007年金價最需要關注的依舊是中東局勢,它的發展直接決定了國際油價,也很大程度上會影響黃金的價格。 在2007年,只要中東局勢爆發出比較嚴重的沖突,在影響油價的同時,更重要的是將嚴重影響人們的心理預期,直接后果將是石油和黃金等貴金屬價格的大幅上升。黃金再次突破730美元,絕對不是一句空話。 年初料將繼續迷茫調整 按照這種邏輯來推斷,顯然黃金價格將在2007年繼續保持穩步攀升之勢。 目前全球各大投資機構也比較樂觀,例如高盛公司預測2007年黃金價格將達每盎司750美元,美林則預測2007年國際黃金價格為675美元/盎司。 但要注意的是,在簡單展望來年之后,如果認為2007年之初黃金就會大漲特漲,需要立即進場,那絕對是個錯誤。 我們注意到,從基金的動態來看,非商業性持倉頭寸在美國COMEX的期金凈多頭寸已不到2005年峰值的一半,但目前金價仍能保持在630美元附近,說明金價的調整空間有限,同時也說明基金的興趣還有待進一步增強,570美元-605美元也許是基金買盤的心理價位。這和歐佩克不希望油價運行于60美元下方是相同的道理。2007年,金價將在570美元-770美元/盎司之間進行波動。 簡言之,黃金的“黃金”牛市并未終結,但從2006年下半年開始的迷茫調整狀態,或將持續更久。 在歷經了2006年的大起大落之后,金市中理性的聲音也許會更大。黃金市場在新的一年里仍有可能成為投資理財的一個重要戰場,只是投資者需要更多耐心。 倫亞金融研究中心 馮春 股指期貨促進三方共贏 隨著股指期貨推出時限逐步明朗,相關核心藍籌指標股仍有望帶動股指震蕩走高 現在的股市和期市,除了眼前火爆的行情之外,大家的焦點無疑就是即將推出的股指期貨。而從近幾個月的情況來看,股指期貨對市場的影響已經出現苗頭,這將是一個股市、股指期貨、商品期貨三方共贏的局面。 股市確立機構投資時代 國外證券市場的經驗證明,股指期貨有助漲助跌的作用。而從近期的市場來看,大藍籌的火爆很大程度上是由股指期貨造成的,股指期貨將使中國股市的機構投資時代正式確立。 由于機構投資者希望在股指期貨推出之前,利用拉升權重指標股,進一步擴大盈利規模。再加上對兩稅合并利好的提前炒作,從而推動近期銀行石化類大盤藍籌股票的放量大幅上漲。 在流動性過剩、人民幣升值這些利好的促進下,目前市場做空的動力不足。 而隨著股指期貨推出時限逐步明朗,相關核心藍籌指標股仍有望帶動股指震蕩走高。核心藍籌指標股的連續大幅拉高將給其他藍籌股帶來比價效應。 商品期貨發展大契機 股指期貨的推出,也是商品期貨行業發展的一大契機。可以說,股指期貨從現貨套保和投機兩個層面上,都為商品期貨市場帶來巨大的潛在投資資金。 股指期貨的引入,打通了期貨和證券兩個市場,對數千萬股票投資者進行了一次深入人心的期貨宣傳教育。 這使得一些以前從未使用期貨來回避價格風險的企業和現貨商,開始關心和介入商品期貨市場,從而帶來商品期貨市場一部分增量資金的進入,使得商品期貨市場獲得長期的增長和繁榮。而原來的一些股民,也因為股指期貨而了解商品期貨的交易規則。 從以上的一些情況來看,股指期貨對市場各個方面的影響已經基本進入實質性階段。建議投資者抓緊時機做好前期準備功課,了解各項股指期貨的交易規則及交易常識,踏踏實實做好模擬交易。盡管是仿真交易,也一定要當成實戰操作,以培養正確的交易心理及交易習慣。 中糧期貨 蔣運洋 美元繼續回歸合理 投資者應警覺:美元價值重估將帶來短期陣痛 在清淡的假日行情中,2006年已經過去。縱觀這一年的匯市波動,美元持續走弱,利率因素成為市場上關注的焦點,并且吸引了大量的套息盤的跟進。 筆者認為2007年的匯市走勢將會繼續延續非美的上漲行情,美元價值的重估將會給市場帶來短期的陣痛,應引起投資者的警覺。 美元將較長時間維持弱勢 由于諸多因素的存在,美元的弱勢地位在以后較長一段時期內都難以改變,維持弱勢整理并適當貶值是合乎市場價值考慮的。 一方面,筆者認為未來國際油價將很難有大幅度的回落,這將拖累美國這個能源消費第一大國的經濟增長后勁,加劇美元的弱勢。 另一方面,各國央行外匯儲備多元化的訴求,也對美元的強勢形成了沖擊。 而且,從根本上來講,無論這些國家是把目前的美元儲備用于購買石油、黃金等戰略儲備資源,還是仿效新加坡的淡馬錫模式來進行大規模的海外投資,都必然會相應地增加美元的市場實際流通量,因此,對美元的中長走勢將造成較大的沖擊。 美元貶值是回歸合理價位 需要注意的是,我們所認為的美元重估是建立在美元被高估的基礎上的合理調整。 美國不負責任地擴大赤字,導致美元泛濫,供應過多必然導致適當的貶值。但這也同時表示,美元“回歸合理價位”的過程將是持續而反復的。 從各國政府來看,較高的匯率會使本國產品的國際競爭力減退,也會讓各國以美元計價的資產大幅縮水,甚至引發全球金融動蕩,所以不排除各國政府力挺美元的可能。 日元有望獲得較大發展 在相當長一段時間,利率因素仍將是影響市場的重要因素,大量的投資者青睞于投資一些高息貨幣。 從單幣種的交易策略來看,隨著利差優勢的進一步縮小,2007年的美元利率將不會再像2006年那樣成為套息盤關注的主流。 而日本央行卻極有可能回到升息道路上來,不再受到息差困擾的日元在2007年有望得到較大發展的空間,操作上投資者可以考慮在年初的盤整穩定以后,適當增持日元。 東寅投資 馮強 商品期價仍將高位震蕩 中國因素仍是上漲助力,中線投資機會較多 2006年期貨市場可謂風起云涌,隨著全球經濟經歷美國房地產降溫和油價高位震蕩等問題,期價走勢也跌宕起伏。預計2007年商品期價將繼續保持高位震蕩的格局。 全球增長支撐期價震蕩向好 目前,雖然國際油價在高位波動、通脹壓力加大、美元貶值等制約全球經濟發展的問題依然存在,但美國經濟的放緩應該還不足以改變全球經濟成長趨勢。正在恢復平衡的全球經濟,仍可能繼續強勁增長,而且歐洲和日本將在需求方面發揮更重要的作用。 因此,就宏觀經濟層面而言,2007年度全球經濟的平穩增長態勢,將為期價保持震蕩向好趨向奠定了現實的基礎。 “中國因素”仍是重要助力 近年來,關注“中國需求因素”已經成為全球商品期貨市場投資人士的共識。 預計中國2007年有可能進一步調整利率和銀行存款準備金率,在出口和投資增長放緩的情況下,積極擴大內需將成為大政方針。我們認為,盡管2007年的GDP在宏觀調控措施的影響下將有所回落,但應該可以繼續保持在10%或接近10%的水平上。“中國因素”仍會是基礎商品期價震蕩走高的重要助力。 整體來看,我們認為期價保持高端水準震蕩運行將成為2007年最鮮明的特征,生物能源開發引發的農產品工業化應用前景仍會是一個主要的預期亮點。就投資操作而言,市場操作難度加大,中線投資機會較多,形成大的單邊行情幾率將明顯降低。 神華期貨 湯永兵

【發表評論】

|

||||||||||||||||