股指期貨四大梯隊誰的臉在變 限制做空不可取

股市強勁反彈未能帶走投資者的疑惑,前期誰在做空股指期貨?中證期貨、國泰君安期貨還是海通期貨?券商、基金、信托還是保險機構?國際資本大鱷、融資融券、私募大戶還是江浙游資?在股市觸底反彈之際,誰帶頭倒戈加入多頭陣營?

一種觀點認為,只有中金所能夠掌握某些確切信息。但也有人表示,且不說中金所不會公開數據,即便能夠查到做空者的一些信息,也未必知道其具體情況,更不可能清楚其做空目的。因此,做空者總是給人一種神秘的感覺。

根據各種蛛絲馬跡可以推斷,做空者大致可鎖定為套期保值者、阿爾法策略者、期現套利者和一般散戶及投機客。另據中金所數據,套保總持倉占股指期貨總持倉高達30%以上。其中,運用效果最好的當屬券商自營業務。18家上市證券公司2011年年報統計數據顯示,其中16家利用股指期貨避險收益達42.5億元!

股市因多種原因持續下跌,但也不能全部歸罪于股指期貨。中金所進行深度調研后認為,期貨市場的運行機制與股票市場不同,有空必有多。限制期貨做空是對市場價格機制的人為扭曲,無益于股市健康穩定發展。一個健康的市場,需要一個“穩定器”,一個“減震閥”,正如人的兩條腿、車的進退擋。

第一梯隊:券商套保大軍

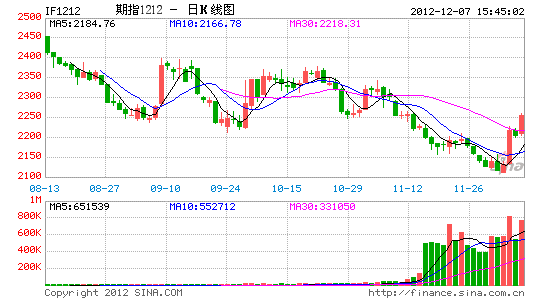

“今年11月8日和11月13日,上證綜指兩天大跌3.14%,我們當時就意識到了風險,但要減倉股票已不切實際。”上海某證券公司一高管告訴記者,因為當時減倉“根本賣不出去”,不但沖擊成本較大,還必須以更低價出售,可能誘發更多拋售壓力,形成“羊群效應”,加劇市場下跌。于是他們選擇了通過股指期貨避險這一方式,及時賣出1100手股指期貨1211合約進行套期保值,相當于股票減倉10億多元,但實際上沒有賣出一手股票。“這樣既對沖了市場風險,又沒有加劇股市拋壓和波動。”他說。

據中金所有關人士介紹,目前,雖然套期保值交易量占全市場比重還不太高,但是從持倉量看,套保總持倉已占股指期貨總持倉的30%以上。其中,運用股指期貨套保效果最好的當屬券商自營業務。

另據18家上市證券公司2011年年報統計數據,有16家運用股指期貨套保避險。這些證券公司去年共實現投資收益20.6億元,其中利用股指期貨避險收益42.5億元,大大彌補了這些證券公司在股票現貨市場的虧損。

據相關人士透露,目前約有58家證券公司在股指期貨市場開戶,其中,48家自營業務參與了套期保值交易。券商自營套保頭寸持倉占全市場持倉的近60%。按照目前市場總持倉9萬手計算,券商自營套保持倉近5.4萬手,面值約380億元。如果沒有股指期貨,理論上,證券公司將在股票市場拋空380億元的股票,對市場造成更大沖擊。

第二梯隊:期現套利者

12月的北京,位于海淀區友誼賓館一獨棟小樓依然綠樹環繞,顯得深幽僻靜。但樓內大廳數十臺電腦不停閃爍,全場除了敲擊鍵盤的聲音,靜謐的氣氛幾乎讓人窒息。

“我們是一家券商的資產管理部門,平時關注所有活躍品種,其中股指期貨是主要參與對象。”該部門負責人吳先生介紹,他們主要從事股指期貨與現貨的套利交易,多數是買入現貨指數,做空股指期貨。“我們有時直接購買ETF產品,對應拋空股指期貨。有時也按照滬深300股指期貨的權重全部買入300支現貨股票,以實現和股指期貨的精準套利。”

據中國證券報記者了解,今年2月3日,中金所推出套利交易制度,便利了投資者參與股指期貨的交易方式。從套利參與者結構看,期現套利的參與者主要為證券公司資產管理業務、基金公司基金專戶,跨期套利的參與者主要為自然人客戶。據不完全統計,全市場證券資產管理和基金專戶約240個產品參與套利交易。

來自權威機構的消息顯示,股指期貨推出兩年多來,交易策略更加豐富多元。期現套利、跨期套利、統計套利和市場中性策略成為證券、基金公司資產管理中的重要交易策略。“2011年,證券公司資產管理產品整體水平回報率為-12%,而業內20只明確將股指期貨作為投資標的的產品中,有18只進行套保套利操作,獲得了1.03%的正回報。”有業內人士稱。

在操作手法上,吳先生介紹,他們主要通過程序化交易來進行,盡量減少主觀判斷。“買賣都是通過電腦系統發出的信號來執行,跟隨趨勢而不去判斷趨勢是我們的投資理念。”

第三梯隊:阿爾法策略者

同于純粹的套保者和期現套利者,李強(化名)帶領的團隊主要從事所謂阿爾法策略交易。他們通常會精心挑選出幾支能夠跑贏大盤的股票,經過計算,在股指期貨上建立相應的空倉,從而獲取超越大盤表現的收益。

“我們不管大盤點位高點,只要選好股票,準確計算出做空的股指期貨數量。就能賺取收益。”他說,即便大盤上漲,買入的幾只股票仍會領先,依然可以賺錢。

李強打開電腦,給記者介紹了今年6月份的一次投資案例。6月18日,他們經過分析認為,在接下來的一段時間內,預計A股地產、建材板塊要強于大盤表示,于是用1080萬元建立了由4只股票組成的投資組合。為了防止市場整體下跌帶來的風險,他們同時在股指期貨市場上建立了與現貨相應價值的815.4萬元套期保值頭寸,動用資金163.1萬元。在接下去的五周內,由于判斷正確,消費板塊整體強于大盤,但仍然在熊市氛圍中下跌,只是跌幅小于大盤。五周以后,他們分別清空現貨與期貨的頭寸,經計算,在現貨市場損失12.86萬元,在期貨市場盈利61.46萬元,總計盈利48.6萬元。

“通過對股票組合做套期保值,我們成功利用期貨市場的盈利彌補了現貨組合的市值下跌。不僅如此,由于選擇的強勢板塊跌幅遠小于大盤,還獲得了超額收益。”李強說,在股票投資組合中利用股指期貨,能夠達到“抗跌隨漲”的效果。

第四梯隊:一般散戶和投機客

“如果從開戶數統計,一般散戶和投機客當屬主流。”方世圣介紹,這部分人的風向最容易變。

一位接近中金所的消息人士向記者表示,目前股指期貨的開戶總數為12萬戶,其中機構開戶數僅2000多戶,占比約2%,其余的98%均為散戶。

金鵬期貨總經理喻猛國則認為,從中金所公布的盤后持倉排名來看,每日前20位可以算作機構戶,而排名20位之外的都可以理解為中小散戶。

老股民牛先生就是這其中一員。由一介期市菜鳥成長為期貨市場的熟手,他形容自己是涅槃重生。

牛先生以前是某證券營業部交易股票、權證的大客戶。在試水股指期貨初期,由于思維上始終限于逢低做多,自主短線操作交易比較頻繁且逆勢、重倉、隔夜、止損幅度過大,前三個交易日資金虧損就達到30%。不過,經過一系列挫折和教訓,牛先生充分明白了期貨交易中風險控制和資金管理的重要性,不再蠻干、重倉賭,也知道順勢靈活操作。

今年10月以來,他制定了兩次逢高沽空的波段交易策略,每次都提前幾天就將整個開倉、加倉、持倉、減倉、出場的計劃以及分析過程熟悉個夠,并大獲成功。其中一次從7月末到8月中的持倉,每手股指獲利幅度達250點,令牛先生賺的盆滿缽滿。

但并非所有的散戶都像牛先生這般幸運。據業內人士預計,商品期貨市場上盈虧比例為3:7,股指期貨市場可能只有1:9。

限制做空不可取

在前期股市的持續調整中,一些投資者認為,做空者只關注階段差價,不注重估值,因此建議在股指期貨市場“限制做空”,尤其是限制機構投資者做空,以減少對股市的影響。

這些投資者認為,股市下跌中中小投資者損失慘重,但仍有人賺得缽滿盆滿,最典型的就是中證期貨、國泰君安期貨[微博]和海通期貨[微博]這些空頭司令。

但中金所相關人士指出,期貨市場的運行機制與股票市場不同,有多少空頭持倉,就有多少多頭持倉。對機構投資者套期保值而言,并不是單向、獨立的做空行為,機構賣空期貨進行套保并不代表其看空、做空股市,只是其資產保值、穩定市值的保護措施。從當前實際情況看,機構持有的期貨空頭頭寸始終小于其持有的股票市值,即使參與股指期貨規模最大的5家主要機構,其持有的期貨空頭頭寸始終未超過其股票市值的60%。總體看,機構投資者不是凈空頭,沒有增加整體做空壓力。限制期貨做空是對市場價格機制的人為扭曲,無益于股市健康穩定發展。一個健康的市場,需要一個“穩定器”,一個“減震閥”,正如人的兩條腿、車的進退擋。市場各方應著眼于資本市場長期健康發展,支持做好基礎性制度建設,為改革和發展創造良好的外部環境。