|

|

|

|

中金所滬深300指數(shù)股指期貨仿真交易實(shí)戰(zhàn)分析http://www.sina.com.cn 2006年09月27日 05:43 中國(guó)證券報(bào)

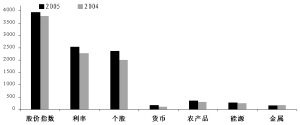

標(biāo)的指數(shù) 股指期貨的合約標(biāo)的就是股票指數(shù)。指數(shù)化投資,即以權(quán)重為配置比例的指數(shù)樣本股的組合方式。我國(guó)首推的股指期貨合約以滬深300指數(shù)為標(biāo)的,滬深300指數(shù)是統(tǒng)一市場(chǎng)指數(shù),其總市值占滬深市場(chǎng)的約70%,流通市值占滬深市場(chǎng)的近60%,市值覆蓋率高,代表性強(qiáng),市場(chǎng)認(rèn)同度高,是目前深滬市場(chǎng)最適合做股指期貨標(biāo)的的指數(shù)。 近日,交易所對(duì)滬深300指數(shù)的調(diào)整規(guī)則進(jìn)行了修改。修改的主要目的之一是為了配合股指期貨的推出。調(diào)整后的規(guī)則為“上市后日均總市值在全部滬深A(yù)股中排在前30位的股票”進(jìn)入滬深300指數(shù),開(kāi)辟了“快車(chē)道”,讓他們?cè)诠芍钙谪浾酵瞥銮斑M(jìn)入滬深300指數(shù),從而,在滬深300股指期貨正式出臺(tái)后,指數(shù)運(yùn)行能相對(duì)平穩(wěn)。由于指數(shù)中大市值股票的不定期調(diào)整規(guī)則,大秦鐵路、中國(guó)銀行都進(jìn)入了滬深300。 合約規(guī)模 合約規(guī)模又稱交易單位,是以股價(jià)指數(shù)的點(diǎn)數(shù)與某一規(guī)定貨幣金額的乘積來(lái)表示的,這一規(guī)定的貨幣金額叫做乘數(shù)。乘數(shù)是合約設(shè)計(jì)時(shí)交易所規(guī)定的,賦予每一指數(shù)點(diǎn)一個(gè)固定價(jià)值的金額。比如,B&P500股指期貨交易單位為每指數(shù)點(diǎn)乘以250美元,恒生指數(shù)期貨為每點(diǎn)乘以50港元,英國(guó)富時(shí)100股指期貨為每點(diǎn)乘以10英鎊。 合約乘數(shù)決定了股指期貨合約的規(guī)模。本次中金所推出的滬深300期貨仿真交易,其合約乘數(shù)原定為200元,現(xiàn)在改為300元。如果滬深300指數(shù)點(diǎn)位在1375點(diǎn),按照“滬深300指數(shù)期貨合約規(guī)模=滬深300指數(shù)點(diǎn)×300元”的計(jì)算公式,合約規(guī)模在41.25萬(wàn),保證金比例為8%-10%,投資者可以用大約3.3-4.1萬(wàn)元資金買(mǎi)進(jìn)或賣(mài)出一張滬深300指數(shù)期貨合約。 一個(gè)水平適度的合約規(guī)模有利于增強(qiáng)股指期貨市場(chǎng)的流動(dòng)性,并降低交易成本。一般來(lái)說(shuō),合約規(guī)模越大,則中小投資者參與的能力就越小,并且每張合約潛在的風(fēng)險(xiǎn)就越大,合約交易的活躍性會(huì)降低。如果合約的規(guī)模過(guò)小,則會(huì)加大交易成本,從而影響投資者利用股指期貨交易避險(xiǎn)的積極性。 深滬300仿真合約乘數(shù)比最初征求意見(jiàn)稿100元提高了2倍,顯示了管理層對(duì)推出初期的謹(jǐn)慎態(tài)度。目前,我國(guó)現(xiàn)貨市場(chǎng)95%以上投資者投資規(guī)模在10萬(wàn)元以下,要他們拿出3.3-4.1萬(wàn)元作為保證金買(mǎi)一張合約,不僅風(fēng)險(xiǎn)大,還不現(xiàn)實(shí)。可以說(shuō),通過(guò)合約乘數(shù),幾乎將95%的中小散戶阻擋在了滬深300期貨交易的門(mén)外。我們認(rèn)為,100元偏小,而300元偏大,200元的合約單位對(duì)機(jī)構(gòu)和散戶都比較合適。 最小波動(dòng)價(jià)位 最小波動(dòng)價(jià)位是指交易中所允許的最小價(jià)格變動(dòng)值,在交易上是指買(mǎi)入價(jià)和賣(mài)出價(jià)之間所允許的最小差額。最小波動(dòng)價(jià)位既可以用標(biāo)的指數(shù)的點(diǎn)數(shù),也可以用一定的金額來(lái)表示。例如,金融時(shí)報(bào)100期指合約的最小波動(dòng)價(jià)位為0.5個(gè)指數(shù)點(diǎn),即5英鎊(10×0.5=5英鎊);恒生指數(shù)期貨合約的最小變動(dòng)單位是1個(gè)指數(shù)點(diǎn),50港元。滬深300股指期貨仿真交易的最小波動(dòng)價(jià)位為0.1個(gè)指數(shù)點(diǎn),即30元人民幣。如果競(jìng)價(jià)的變動(dòng)比最小波動(dòng)價(jià)位大,也必須是最小波動(dòng)價(jià)位的倍數(shù)。 最小波動(dòng)價(jià)位亦是參與交易者的最小收益。所以,如何確定最小波動(dòng)價(jià)位關(guān)系到參與者的活躍程度,也關(guān)系到市場(chǎng)的深度。最小波動(dòng)價(jià)位太小,對(duì)投機(jī)商吸引力降低或提高搶單的可能性,投機(jī)者會(huì)因?yàn)楂@利降低而不愿意提供即時(shí)的交易,影響市場(chǎng)的流動(dòng)性,降低市場(chǎng)深度;最小波動(dòng)價(jià)位太大,不易形成平滑的供求曲線,不利于反映真實(shí)的市場(chǎng)走勢(shì)。仿真交易的設(shè)定為0.1個(gè)指數(shù)點(diǎn)波動(dòng),我們認(rèn)為稍嫌小了一些。 每日價(jià)格波動(dòng)限幅和熔斷機(jī)制 每日價(jià)格波動(dòng)限幅又稱每日限價(jià)或每日漲跌幅,是交易所設(shè)定的每日價(jià)格波動(dòng)的最大幅度,即當(dāng)日價(jià)格波動(dòng)超過(guò)這一限額時(shí),交易會(huì)立刻停止,從而達(dá)到穩(wěn)定市場(chǎng),保護(hù)投資者利益的作用。1987年10月全球股災(zāi)之前,除了富時(shí)100指數(shù)期貨外,其他的股指期貨沒(méi)有每日價(jià)格波動(dòng)限幅。87年股災(zāi)后,絕大多數(shù)交易所的股指期貨都規(guī)定了每日價(jià)格波動(dòng)限幅。 每日價(jià)格波動(dòng)限幅是一個(gè)十分敏感的問(wèn)題,其大小直接影響到股指期貨交易自身風(fēng)險(xiǎn)的大小及其避險(xiǎn)功能的發(fā)揮。幅度太大,不但期指合約交易的風(fēng)險(xiǎn)過(guò)大,而且限幅作用不明顯;幅度太小,則不但投資者避險(xiǎn)操作難度大,還容易經(jīng)常出現(xiàn)市場(chǎng)停止交易的情況,會(huì)破壞市場(chǎng)內(nèi)部運(yùn)行的連貫性。 在滬深300仿真交易中,每日價(jià)格波動(dòng)限幅是上一交易日的正負(fù)10%,并且在達(dá)±6%的時(shí)候會(huì)自動(dòng)熔斷,最后交易日不設(shè)漲跌停板。 按照仿真交易規(guī)則,設(shè)有熔斷機(jī)制。設(shè)置熔斷機(jī)制的目的是讓投資者在價(jià)格發(fā)生突然變化的時(shí)候有一個(gè)冷靜期,防止作出過(guò)度反應(yīng)。具體規(guī)定為:每日開(kāi)盤(pán)之后,當(dāng)某一合約申報(bào)價(jià)觸及熔斷價(jià)格時(shí)且持續(xù)一分鐘,對(duì)該合約啟動(dòng)熔斷機(jī)制;啟動(dòng)熔斷機(jī)制后的連續(xù)十分鐘內(nèi),該合約買(mǎi)賣(mài)申報(bào)價(jià)格不得超過(guò)熔斷價(jià)格,繼續(xù)撮合成交;啟動(dòng)熔斷機(jī)制十分鐘后,取消熔斷價(jià)格限制,10%的漲跌停板生效;每日收市前30分鐘內(nèi),不啟動(dòng)熔斷機(jī)制,但如果有已經(jīng)啟動(dòng)的熔斷期,則繼續(xù)執(zhí)行至熔斷期結(jié)束。 合約月份 合約月份是指合約的到期月份。大多數(shù)交易所的合約月份為固定的3月、6月、9月、12月。例如,美國(guó)B&P500股指期貨合約、KOSPI200股指期貨、日經(jīng)225股指期貨等合約是按季交投;也有將最近三個(gè)月合約滾動(dòng)推出的,比如香港恒生指數(shù)期貨合約的合約月份劃分為現(xiàn)貨月份、現(xiàn)貨月份隨后的一個(gè)月及近期的兩個(gè)季末月份。 滬深300股指期貨合約的月份是當(dāng)月、下月、隨后兩個(gè)季月四種類型,類似香港恒生指數(shù)期貨合約的合約月份設(shè)計(jì)。這種合約交割月是以近月份為主,加上遠(yuǎn)期季月。這樣設(shè)置可以防止期貨價(jià)和現(xiàn)貨價(jià)長(zhǎng)期偏離,提高套期保值的效率,也較容易推算期貨的合理價(jià)格。我國(guó)的股市是新興市場(chǎng),股市規(guī)模還是比較有限的,容易被投機(jī)力量操縱,期現(xiàn)貨價(jià)格容易偏離合理范圍,因此,相比季月合約,采用月份合約更為合理。 交易時(shí)間和最后交易日 大多數(shù)交易所的期指交易時(shí)間比股票市場(chǎng)早開(kāi)市遲收市。滬深300股指期貨合約的交易時(shí)間遵循國(guó)際慣例,也是比股票市場(chǎng)早開(kāi)始,晚收市。早開(kāi)市的好處在于:期貨市場(chǎng)可以對(duì)前一日收盤(pán)后到第二天股市開(kāi)盤(pán)前的市場(chǎng)信息作出反應(yīng),有效地扮演價(jià)格發(fā)現(xiàn)者的角色;可以幫助現(xiàn)貨市場(chǎng)在未開(kāi)市前建立均衡價(jià)格。遲收市的好處在于:降低現(xiàn)貨市場(chǎng)收市時(shí)的波幅;在現(xiàn)貨市場(chǎng)收市后,為投資者提供對(duì)沖的工具;方便一些根據(jù)現(xiàn)貨市場(chǎng)收市價(jià)做指標(biāo)的套期保值盤(pán)。 最后交易日是指股指期貨合約在到期月份進(jìn)行交易的最后一天。在最后交易日收盤(pán)后,所有未平倉(cāng)合約都應(yīng)進(jìn)入交割。國(guó)際上多數(shù)合約的最后結(jié)算日是到期月的一個(gè)周末或月末,而最后交易日往往設(shè)在最后結(jié)算日的前一工作日。 滬深300合約的最后交易日設(shè)計(jì)和國(guó)外不同,在仿真交易中初步定在每個(gè)月的第三個(gè)周五,以便能避開(kāi)現(xiàn)貨的一些特別時(shí)點(diǎn),如比較強(qiáng)的假期效應(yīng)的時(shí)間點(diǎn)。這樣一來(lái),股指期貨合約的最后交易日基本上是落在每個(gè)月15到22號(hào)期間。這一條款設(shè)計(jì)符合中國(guó)國(guó)情。 交割方式和最后結(jié)算價(jià)格 股指期貨的交割是合約雙方均按照最后清算價(jià)格實(shí)行現(xiàn)金交割。由于結(jié)算價(jià)格涉及到合約雙方利益,所以其確定方式十分重要。從國(guó)際上看,目前有兩種類型———美國(guó)式和歐洲式。美國(guó)式是以最后交易日之后的第二天的特別開(kāi)盤(pán)報(bào)價(jià)確定,主要是避開(kāi)現(xiàn)貨、期貨和期權(quán)三重結(jié)算給市場(chǎng)帶來(lái)的過(guò)度波動(dòng)。但研究發(fā)現(xiàn),第二天的特別開(kāi)盤(pán)報(bào)價(jià)依然波動(dòng)很大。采用這種方式的主要有美國(guó)、新加坡和中國(guó)臺(tái)灣等。歐洲式是以最后交易日的一段時(shí)間的平均價(jià)確定的,歐洲、中國(guó)香港地區(qū)采用這種方法。 滬深300股指期貨合約的最后結(jié)算價(jià)格是到期日滬深300指數(shù)最后2小時(shí)所有指數(shù)點(diǎn)算術(shù)平均價(jià),屬于歐洲式的最后結(jié)算價(jià)格確定方式。我們認(rèn)為,這比較科學(xué),可以規(guī)避人為制造收盤(pán)價(jià)的情況。 保證金 保證金是指股指期貨交易的參與者在進(jìn)行交易時(shí)必須存入一定數(shù)量的履約保證款項(xiàng)。一般規(guī)定,保證金比率是交易額的5%-18%。仿真交易的滬深300期貨合約的保證金比例定在8%。投資者向交易所會(huì)員繳納的交易保證金會(huì)在交易所規(guī)定的基礎(chǔ)上向上浮動(dòng),比如10%。 一般來(lái)說(shuō),保證金水平主要與股指的歷史最大波幅相適應(yīng),且其比率依據(jù)頭寸風(fēng)險(xiǎn)的不同有所區(qū)別。就股指期貨合約而言,套利頭寸的保證金比率最小,套期保值頭寸的保證金比率次之,而投機(jī)頭寸的保證金比率最大。 8%的保證金比例設(shè)定存在一個(gè)問(wèn)題,漲跌停板限制是正負(fù)10%,而保證金為8%,如果出現(xiàn)突發(fā)行情,跌幅超過(guò)8%,當(dāng)日就將爆倉(cāng),連逐日結(jié)算都等不及了。因此,可考慮提高保證金比例到10%。 持倉(cāng)限制和大戶申報(bào)持倉(cāng)標(biāo)準(zhǔn) 持倉(cāng)限制是交易所為了防止市場(chǎng)風(fēng)險(xiǎn)過(guò)度集中于少數(shù)交易者,以及為了防范操縱市場(chǎng)行為,對(duì)會(huì)員和客戶的持倉(cāng)量進(jìn)行限制的制度。持倉(cāng)限制條款也可以防止市場(chǎng)風(fēng)險(xiǎn)過(guò)度集中,否則,一旦市場(chǎng)出現(xiàn)劇烈波動(dòng)而少數(shù)大戶無(wú)法承受巨額損失,將引發(fā)大面積交割違約風(fēng)險(xiǎn),并使風(fēng)險(xiǎn)蔓延到整個(gè)市場(chǎng),引發(fā)市場(chǎng)崩潰。 大戶申報(bào)持倉(cāng)標(biāo)準(zhǔn)和持倉(cāng)限制是緊密配合使用的。一旦參與者持有的頭寸達(dá)到交易所規(guī)定的申報(bào)數(shù)量,就必須向交易所申報(bào)。大戶申報(bào)的內(nèi)容包括該參與者的開(kāi)戶情況、交易情況、資金來(lái)源和交易動(dòng)機(jī)等等。比如香港聯(lián)交所規(guī)定,參與者的每一戶頭,任何合約月份的長(zhǎng)倉(cāng)或短倉(cāng)若超過(guò)500份便須呈報(bào)。 滬深300期貨仿真交易對(duì)會(huì)員和投資者的合約持倉(cāng)限額具體規(guī)定為:對(duì)投資者同一品種單個(gè)合約月份單邊持倉(cāng)實(shí)行絕對(duì)數(shù)額限倉(cāng),投資者持倉(cāng)限額為2500手。當(dāng)某一月份合約市場(chǎng)總持倉(cāng)量超過(guò)20萬(wàn)手(雙邊)時(shí),結(jié)算會(huì)員該合約持倉(cāng)總量不得超過(guò)總量的25%。我們認(rèn)為,這個(gè)規(guī)定比較謹(jǐn)慎,總持倉(cāng)限額的規(guī)定比討論稿中,機(jī)構(gòu)可持5000手,縮小了一半,說(shuō)明管理層希望通過(guò)總量控制來(lái)防范機(jī)構(gòu)操縱以及市場(chǎng)風(fēng)險(xiǎn)的過(guò)度集中。 交易所對(duì)滬深300股指期貨實(shí)行大戶報(bào)告制度。當(dāng)投資者的持倉(cāng)量達(dá)到交易所規(guī)定的水平(含本數(shù))時(shí),投資者應(yīng)通過(guò)結(jié)算或交易會(huì)員向交易所報(bào)告。而交易所可根據(jù)市場(chǎng)風(fēng)險(xiǎn)狀況,制定并調(diào)整持倉(cāng)報(bào)告標(biāo)準(zhǔn)。(執(zhí)筆 陳露) 編者按:中國(guó)金融期貨交易所從9月25日起開(kāi)始對(duì)滬深300期貨進(jìn)行仿真交易。推出仿真交易的目的有二:一是繼續(xù)對(duì)股指期貨合約、業(yè)務(wù)規(guī)則進(jìn)行論證、優(yōu)化;二是開(kāi)展技術(shù)系統(tǒng)測(cè)試。這些都關(guān)乎日后股指期貨產(chǎn)品正常運(yùn)行的成敗。此前兩天,交易所對(duì)合約條款和交易規(guī)則中的重要內(nèi)容進(jìn)行了測(cè)試,如漲跌停、熔斷機(jī)制等。不過(guò),由于近兩日參加交易的機(jī)構(gòu)較少,市場(chǎng)成交并不活躍。今后,交易所還將對(duì)各種交易環(huán)境進(jìn)行測(cè)試,如清算、結(jié)算等。我們?cè)谶@里推出關(guān)于滬深300期貨仿真交易規(guī)則與合約條款的細(xì)項(xiàng)解讀,希望使投資者對(duì)這一品種有更加詳盡的了解。 全球衍生品市場(chǎng)成交量比較 資料來(lái)源:FIA 2004年股指期貨交易量的全球分布 滬深300指數(shù)編制的分級(jí)靠檔表 流通比重%≤10(10,20](20,30](30,40](40,50](50,60](60,70](70,80]>80 加權(quán)比重%按自由流通比例20304050607080100 資料來(lái)源:中證指數(shù)有限公司 滬深300股指期貨仿真交易合約主要條款 標(biāo)的指數(shù)滬深300指數(shù) 合約乘數(shù)300元人民幣(注:最初下發(fā)仿真交易文件,乘數(shù)是200元,后網(wǎng)站上公布是300元) 最小價(jià)位變動(dòng)0.1點(diǎn)(即30元) 每日波幅限制不超過(guò)上一交易日結(jié)算價(jià)的±10%,在達(dá)±6%的時(shí)候會(huì)自動(dòng)熔斷,最后交易日不設(shè)漲跌停板。啟動(dòng)熔斷機(jī)制后的連續(xù)十分鐘內(nèi),該合約買(mǎi)賣(mài)申報(bào)價(jià)格不得超過(guò)熔斷價(jià)格,繼續(xù)撮合成交。啟動(dòng)熔斷機(jī)制十分鐘后,取消熔斷價(jià)格限制,10%的漲跌停板生效。 合約月份當(dāng)月、下月、隨后兩個(gè)季月 交易時(shí)間上午9:15-11:30,下午13:00-15:15,15:30-17:30 最后交易日交易時(shí)間上午9:15-11:30,下午13:00-15:00 最后交易日每個(gè)月的第三個(gè)周五,遇節(jié)假日順延 每日結(jié)算價(jià)格當(dāng)日最后1小時(shí)的成交量加權(quán)平均價(jià),特殊情況交易所有權(quán)調(diào)整 保證金8%,投資者向會(huì)員繳納的交易保證金會(huì)在交易所規(guī)定的基礎(chǔ)上向上浮動(dòng)。 持倉(cāng)限制同一品種單個(gè)合約月份單邊持倉(cāng)限額為2500手;當(dāng)某一月份合約市場(chǎng)總持倉(cāng)量超過(guò)20萬(wàn)手(雙邊)時(shí),結(jié)算會(huì)員該合約持倉(cāng)總量不得超過(guò)總量的25%。 到期交割方式以交割結(jié)算價(jià)格進(jìn)行現(xiàn)金交割 交割結(jié)算價(jià)格到期日滬深300指數(shù)最后2小時(shí)所有指數(shù)點(diǎn)算術(shù)平均價(jià)。特殊情況交易所有權(quán)調(diào)整。 手續(xù)費(fèi)20元/張(含風(fēng)險(xiǎn)準(zhǔn)備金,其中交易、結(jié)算費(fèi)各10元) 最后交割日同最后交易日

|

|||||||||||||||||||||||||