新浪財經(jīng) > 期貨 > 正文

電力期貨品種概況

電力期貨

所謂"電力期貨",我們可由期貨的定義衍生而來,是指以特定價格進行買賣,在將來某一特定時間開始交割,并在特定時間段內(nèi)交割完畢的電力商品合約;電力期貨交易,是指電力期貨合約的買賣。電力期貨交易的對象是電力期貨合約,是在電力遠期交易基礎(chǔ)上發(fā)展起來的高度標準化的遠期合約。

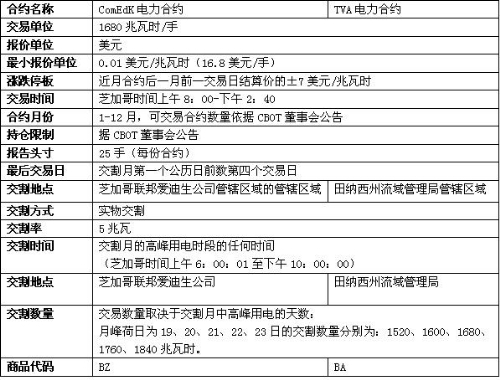

美國電力期貨合約

電力期貨合約設(shè)計的主要特征

電力是一種很特殊的商品,如前文所述,它既與其他期貨商品相類似,但同時在某些方面又具有自己本身所特有的一些特點,這是我們在設(shè)計電力期貨合約中所必須要重點考慮的。總體上來說,電力期貨合約應(yīng)該有以下四個主要特征:

1.峰,谷電價不同。

從電力系統(tǒng)調(diào)峰,運行安全穩(wěn)定等技術(shù)和經(jīng)濟方面的需要考慮,電力市場中每天負荷高峰時段(白天)和負荷低谷時段(深夜)的電價是完全不同的,高峰時段的電 價較高,低谷時段的電價較低,兩者可以差異很大(1倍或以上)。由此,在設(shè)計電力期貨合約時有必要對負荷高峰時段和低谷時段分別設(shè)計相應(yīng)的合約。

2.電力價格的高度波動性。

由于電力消費接近于剛性需求,因此電力需求的變化會在電力市場中產(chǎn)生巨大的價格波動。一天中有時經(jīng)常會出現(xiàn)在用電高峰負荷處電價達到市場價格上限,而在用電低谷負荷處電價為零甚至為負的情況。它使得電力期貨交易與其他期貨商品交易相比具有更大的風險性。因此,從控制風險的角度考慮,應(yīng)該適當增加交易保證金的比例。

3.電力的不可貯存性所帶來的電力實物交割困難。

電力的另一個顯著特點是不可貯存性,即每天每個時刻由發(fā)電廠所發(fā)出的電量必須與實際消費用電量實時平衡。由于它無法貯存(抽水蓄能電站的情況除外),這就 導致了電力實物交割較其他期貨商品更為困難。它不可能把一大筆電力期貨在交割日一次性全部集中交付(這樣可能當時一下子根本就用不完)。通常可以考慮的方 法是在交割月份中每天分小批量交付直至全部電力交付完畢。

4.峰荷日的不同

我們知道,任何一個月份周一到周五的天數(shù)加和不會超過23,所以最大的交割波峰電量為736(每小時2Mw,6A.M.~10P.M.,每天16小時,周 一到周五)。因此電力期貨合約交易的單位數(shù)目為736Mwh,如果某月的峰荷日不足23天,736Mwh的合約電量將不同于交割電量。表1顯示出彼此的差 別。

開設(shè)電力期貨的必要性與可行性

(一) 開設(shè)電力期貨交易的必要性

1.有利于規(guī)避電力市場的價格風險

在傳統(tǒng)的電力工業(yè)管理體制下,國家對電價實行嚴格管制,政府統(tǒng)一管理電價,對電價實行嚴格審計。在這樣的硬性控制下,電價的波動很小,幾乎沒有獨立發(fā), 輸,配電企業(yè),因此不會面臨由于電價波動造成的風險。但隨著電力體制向市場化方向改革的進行,電力市場中批發(fā)電價和零售電價都將逐步放開。電價通過市場競 價方式來確定,將不可避免地導致市場價格的波動。例如一日內(nèi)負荷處于高峰時的實時電價與負荷處于低谷時的實時電價可以相差幾倍,有時甚至低谷電價可以為零 或負值,而不同天,不同月份的電價則相差更大。這樣,電價的劇烈波動將使電力市場的參與者面臨巨大的價格風險。事實證明,電力市場一旦出現(xiàn)大的價格風險, 其嚴重程度一點也不亞于國際金融業(yè)中一些十分著名的金融風險事件。

2.有利于電力市場的健康和穩(wěn)定發(fā)展

價格是資源配置最重要的手段,計劃經(jīng)濟條件下,價格信號是失真的,不可能實現(xiàn)資源的優(yōu)化配置;進入市場經(jīng)濟后,單一的現(xiàn)貨市場也無法實現(xiàn);只有期貨市場與 現(xiàn)貨市場相結(jié)合,才能使資源的優(yōu)化配置得到充分實現(xiàn)。缺乏期貨市場的預(yù)期價格,政府只能根據(jù)現(xiàn)貨價格進行宏觀調(diào)控,電力發(fā)展缺乏科學的規(guī)劃能力,導致的結(jié) 果是九五過剩,十五缺電,十一五又可能出現(xiàn)過剩,我國電力將不可避免地在'缺電,上項目,過剩,減少投資,又缺電'的惡性循環(huán)中徘徊,造成社會資源的巨大 浪費。期貨市場產(chǎn)生的價格具有真實性,超前性和權(quán)威性。政府可以依據(jù)其來確定和調(diào)整宏觀經(jīng)濟政策,引導企業(yè)調(diào)整生產(chǎn)經(jīng)營規(guī)模與方向,使其符合國家宏觀經(jīng)濟發(fā)展的需要。

(二)開展電力期貨交易的可行性----即電力商品的期貨性

電力商品本身就具備了期貨商品的大部分特質(zhì):

(1)電力商品種類的劃分:依據(jù)電力使用情況的不同以及電能本身品質(zhì)區(qū)別將電能以及電價進行科學區(qū)分,為電力商品的期貨交易提供了前提條件。

(2)轉(zhuǎn)運容易:在大電網(wǎng)及跨地區(qū)調(diào)度機制建設(shè)日趨完善的情況下,電力商品的轉(zhuǎn)運和交付將會越來越便利。

(3)價格波動頻繁:隨著國民發(fā)展,交易參與者的以及電力市場的進一步繁榮,電力商品價格變化的幅度與頻率將會進一步加劇。

(4)交易規(guī)模大且有眾多交易者。期貨市場功能的發(fā)揮是以商品供需雙方廣泛參加交易為前提的,只有現(xiàn)貨供需量大的商品才能在大范圍進行充分競爭,形成權(quán)威價格。

因此,電力商品具備了進行期貨交易的堅實基礎(chǔ)。

同時,我們也應(yīng)看到電力商品也有兩點與其他大部分進行期貨交易的商品有不同的特點:一是電力商品不適合儲存;二是期貨商品的生產(chǎn)需要周期,在生產(chǎn)的周期內(nèi)同時被完全消費,生產(chǎn)與交付或稱消費是同步進行。因此在期貨合約設(shè)計時應(yīng)考慮到這些不同。

電力期貨在美國的發(fā)展

在美國,從20世紀80年代起,就出現(xiàn)了電力經(jīng)紀人機構(gòu)(broker),在買賣雙方之間進行貿(mào)易匹配,并分配利潤;紐約商品交易所于1996年3月開始 經(jīng)營電力遠期合約的期限從1個月到18個月不等,同時期權(quán)交易的思想在電力市場中也得到了充分的重視。從美國東部的3個電力市場(PJM,新英格蘭及紐約 州電力市場)成功運作的經(jīng)驗來看,現(xiàn)貨交易與遠期合約交易的結(jié)合,成為平抑電力價格波動的重要手段。而電力交易所(PX)與獨立運行系統(tǒng)運行機構(gòu) (ISO)結(jié)合的PJM模式,也成為美國現(xiàn)階段電力市場運營的樣板。

中國上市電力期貨是大勢所趨

在中國,繼國家電力公司拆分重組之后,電力體制又一次重大改革━━以"打破省間壁壘,引入競爭機制"為方向的區(qū)域電力市場改革,已于2003年下半年在東 北地區(qū)率先啟動。國家電監(jiān)會在下發(fā)的《關(guān)于建立東北區(qū)域電力市場的意見》中勾勒出東北區(qū)域電力市場的遠期目標:在售電端引入競爭機制,實現(xiàn)所有市場主體參 與的全面競爭,建立電力期貨,期權(quán)等電力金融市場。電監(jiān)會有關(guān)負責人指出,東北區(qū)域電力市場作為電力改革的試點,其期貨,期權(quán)市場建設(shè)的成功與否將在相當 程度上影響今后全國電力金融市場的建設(shè)進度。這是我國推進區(qū)域電力市場的第一個指導性意見,意味著東北電力市場整合大幕已經(jīng)拉起,也是我國未來競爭機制下 電力體制市場化架構(gòu)的初步構(gòu)思。可以預(yù)見,隨著電力市場的成熟,推出電力期貨已是必然的大勢所趨。

電力期貨風險控制措施

1.完善電力現(xiàn)貨市場體系

期貨市場是在現(xiàn)貨市場的基礎(chǔ)上展開的,沒有發(fā)達的現(xiàn)貨市場,沒有有效的權(quán)威的現(xiàn)貨市場價格,就無法形成公正,權(quán)威的期貨市場價格,期貨市場應(yīng)有的功能就無 法實現(xiàn),因此完善電力商品的現(xiàn)貨市場價格形成機制是電力期貨市場發(fā)展的首要前提。首先應(yīng)穩(wěn)步推行雙邊開放的電力市場,應(yīng)允許發(fā)電,供電和大用戶等各方參與 交易,以形成成熟的雙邊電力市場。其次,應(yīng)加快發(fā)展在省級電力市場的基礎(chǔ)上開拓區(qū)域電力市場,最終朝全國性電力市場發(fā)展。

2.會員資格審批制度

申請電力期貨交易資格的會員須經(jīng)過交易所嚴格的資格審批。由于電力商品的特點,在電力期貨市場的運行和監(jiān)管中應(yīng)相比其他商品期貨更為嚴格。嚴格的市場準 入,對電力期貨的參與者采用準入制的辦法。在將發(fā)電商,配電商,大用戶培育成機構(gòu)投資者后,可以發(fā)展一批資金實力雄厚,信譽良好,對電力工業(yè)比較熟悉的機 構(gòu)充當電力期貨的經(jīng)紀人,提高機構(gòu)投資者的市場比重。

3.建立完善的技術(shù)限制措施

技術(shù)限制措施的基本思路是通過一定的技術(shù)層面設(shè)計來減少市場的巨幅波動。比如保證金,每日無負債結(jié)算,漲跌停板限制,倉位限制制度,客戶頭寸報告制度,強 行平倉制度,充分公開交易信息以及引入先進的實時風險分析系統(tǒng)。紐約商品交易所美國東部市場電力期貨頭寸限制的規(guī)定為所有月份的最大總合約數(shù)量是5000 份,但是即期月份最后3天的交易不能超過350份,以及任何一個月份的合約不能超過3500份。這些都可以給我們以很好的借鑒,從而將風險防范于未然。

4.建立結(jié)算風險基金

結(jié)算風險基金是保護整個期貨市場財務(wù)健全性的最后屏障。會員在申請電力期貨交易時須繳納一筆指定數(shù)目的儲備基金,連同以后的交易費一起構(gòu)成結(jié)算風險基金, 以應(yīng)付非預(yù)期的市場價格變化帶來的信用風險。當某會員違約時,其客戶的多空倉位將彼此抵銷,由其保證金彌補有關(guān)虧損。如果虧損超過其保證金存款,余額將首 先從它已存在結(jié)算風險基金內(nèi)的比例部分提出來填補。

|

|

|

|