棉市簡評

全球棉市:15/16年度全球減產(chǎn),庫銷比出現(xiàn)拐點。16/17年度庫銷比延續(xù)向下態(tài)勢,顯示基本面進一步轉(zhuǎn)好,主要因中國高庫存的壓力開始緩解。分國別來看,三大主產(chǎn)國中,中國延續(xù)減產(chǎn)態(tài)勢,國內(nèi)走上去庫存之路,庫銷比大幅下滑;而美國和印度,16/17年度出現(xiàn)小幅增產(chǎn),庫銷比微幅上行。總體來看,中國壓力的減輕抵消了美印的小幅增產(chǎn),全球棉市高庫存的壓力正逐步釋放,基本面長期向好。美國:美棉70%以上的產(chǎn)量都用于出口,所以美棉的出口報告對ICE期棉的影響舉足輕重。5月份對美棉出口影響較大的便是土耳其對美棉征收3%的反傾銷稅。USDA在5月的供需報告中將本年度的出口下調(diào)10萬噸至196萬噸,當(dāng)時是考慮了土耳其進口量的萎縮,但從近幾周的銷售報告來看,土耳其簽約量并沒有顯著下滑,可見土耳其對美棉的需求相對剛性,預(yù)計下月的供需報告中,本年度的美棉銷售量有望調(diào)增。但本年度出口接近尾聲,預(yù)計小幅調(diào)增影響不大,形成趨勢性上漲行情概率較小,預(yù)計ICE期棉主力07合約價格區(qū)間在60-65美分。

印度:由于國內(nèi)干旱,印度棉花價格近來一直處于上升態(tài)勢。本年度初市場普遍預(yù)計印度棉的產(chǎn)量在640萬噸左右,但由于印度干旱導(dǎo)致棉花減產(chǎn),目前最新的預(yù)估在580萬噸左右。減產(chǎn)推動下,印度棉價也穩(wěn)步上漲,S-6軋花廠提貨價最高漲至36550盧比/砍地(69美分/磅),均價在68美分/磅左右,創(chuàng)本年度新高。印度棉價堅挺,對美棉是利好,同時利好國內(nèi)紗線。

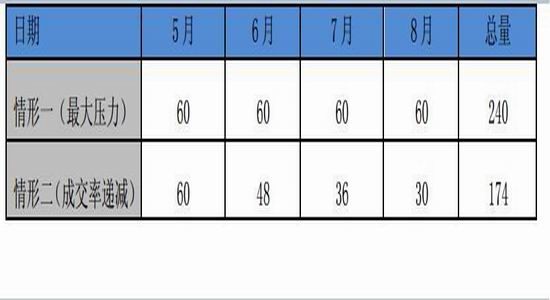

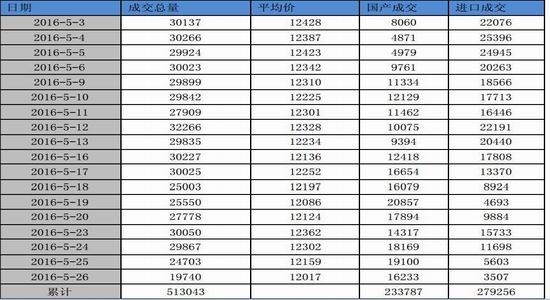

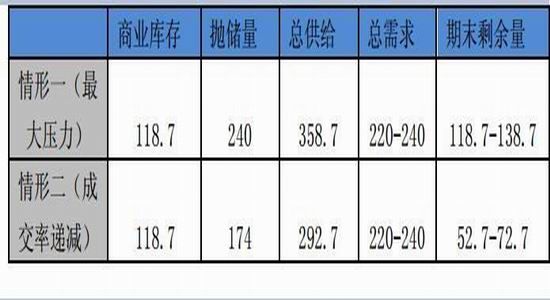

國內(nèi):5月份,儲備棉輪出首月,成交非常火爆。每日成交率幾乎都在98%以上,進口棉無一流拍,百發(fā)百中,除了質(zhì)量較好受追捧外,對于沒有配額的企業(yè)來說,還可以省去相應(yīng)的關(guān)稅,這對企業(yè)來說有很大的吸引力。我們對后期6月-8月拋儲情況做了一個推測,最簡單的情形就是延續(xù)5月份的高成交率,每個月拋儲成交量高達60萬噸,四個月供給240萬噸,這是儲備棉的最大供應(yīng)量。但考慮到后期隨著30萬噸的進口棉拋售完畢,以及下游紡企階段性需求逐步飽和,我們預(yù)計后期成交率按照遞減趨勢排列,100%→80%→60%→50%,四個月總供給量在174萬噸。

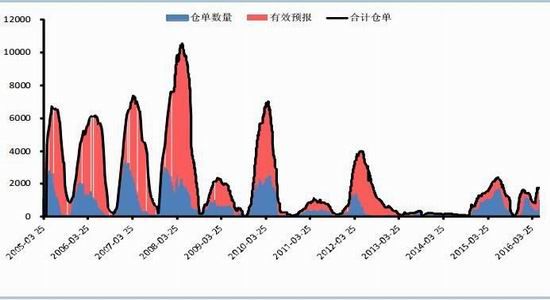

目前市場最關(guān)心的是9月合約是否會存在倉單緊張的情況,我們對屆時的市場流通棉花量進行了測算。正文中,我們提到4月底國內(nèi)商業(yè)庫存為118.7萬噸,5-8月拋儲量我們預(yù)估在174-240萬噸之間,5-8月總供給量在292.7-358.7萬噸;消費量上,我們預(yù)估在50-55萬噸/月,加上外紗回流到國內(nèi)棉花上的消費量,單月消費在55-60萬噸;總需求在220-240萬噸。因此,年度末市場上棉花流通量最少為52.7萬噸,最高為138.7萬噸。目前09合約的持倉量在36萬手左右,單邊即18萬手,合計約90萬噸棉花,若持倉量持續(xù)居高不下,按我們測算的最低流通量來看,會出現(xiàn)倉單緊張的情況。但縱觀歷年來倉單數(shù)量,鮮有超過40萬噸的量,而且推動盤面價格上漲的主要是投機資金,他們主要是為了獲利,而不是真正想接棉花倉單。所以我們認為,按照歷史慣例來看,后期倉單量還是有保證的,當(dāng)然不排除有極端情況的可能。總結(jié):長期來看,全球棉市基本面向好,棉價進入筑底過程。短期來看,鄭棉上行動力強于ICE期棉,但介于倉單成本以及下游紗線盈利臨界點,我們認為上行空間有限,上方壓力位在13000-13500元。

全球棉市概覽

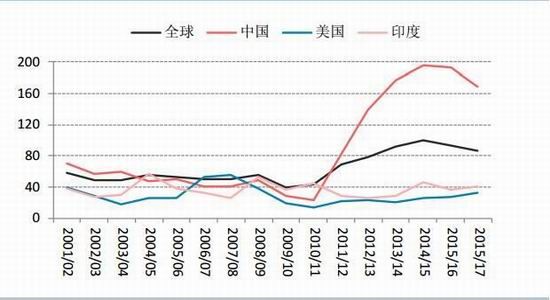

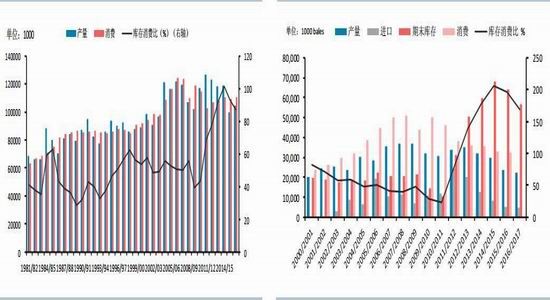

據(jù)美國農(nóng)業(yè)部5月份發(fā)布的預(yù)測報告,15/16年度全球棉花產(chǎn)量2167.4萬噸,調(diào)減5.5萬噸;消費2373.8萬噸,調(diào)減12.2萬噸;期末庫存2239.2萬噸,調(diào)減13.7萬噸;庫存消費比94%。16/17年度產(chǎn)量2272萬噸,同比增104.7萬噸;消費2412萬噸,增38萬噸;期末庫存2101萬噸,減138.6萬噸;庫存消費比87%。從全球來看,16/17年度庫銷比延續(xù)向下態(tài)勢,顯示基本面進一步轉(zhuǎn)好,主要因中國高庫存的壓力開始緩解。分國別來看,三大主產(chǎn)國中,中國延續(xù)減產(chǎn)態(tài)勢,國內(nèi)開始走上去庫存之路,庫銷比大幅下滑;而美國和印度,16/17年度出現(xiàn)小幅增產(chǎn),庫銷比微幅上行。總體來看,中國壓力的減輕抵消了美印的小幅增產(chǎn),全球棉市高庫存的壓力正逐步釋放,基本面長期向好。

全球以及主產(chǎn)國庫銷比走勢

資料來源:USDA、華泰期貨研究所

美國方面

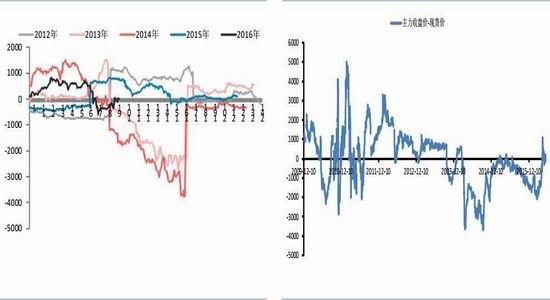

美棉15/16年度產(chǎn)量280萬噸,國內(nèi)消費僅80萬噸,剩下200萬噸都用于出口,所以美棉的出口報告對ICE期棉的影響舉足輕重。5月份對美棉出口影響較大的便是土耳其對美棉政策的轉(zhuǎn)變。土耳其政府4月17日宣布,即日起將對進口美國陸地棉征收3%的反傾銷稅,4月下半月土耳其對美棉的簽約出現(xiàn)減少,政策的影響稍有體現(xiàn)。USDA在5月的供需報告中將本年度的出口下調(diào)10萬噸至196萬噸,當(dāng)時是考慮了土耳其進口量的萎縮,但從近幾周的銷售報告來看,4月29日-5月5日當(dāng)周土耳其躍居榜首,當(dāng)周簽約了3878噸美棉,5月6日-12日當(dāng)周的報告中,土耳其又簽約了7484噸,最新的5月13日-19日,土耳其簽約陸地棉4649噸(進口量當(dāng)周第二),可見土耳其對美棉的需求相對剛性,3%的反傾銷稅的影響或減弱,預(yù)計下月的供需報告中,本年度的美棉銷售量有望調(diào)增。

美國簽約及裝運統(tǒng)計

資料來源:中國棉花信息網(wǎng)、華泰期貨研究所

美棉周度簽約量 美棉周度裝運量

資料來源:wind、華泰期貨研究所

4月份開始,AWP(調(diào)整后的世界平均價格)逐步走高,由44美分飛速升至52.33美分,曾一度超過了美國政府的補貼線52美分。但進入5月份后,AWP逐步走低,最新的2016年5月13日至5月19日為50.19美分/磅,較上周跌1.73美分。當(dāng)周LDP(貸款不足額補貼)為1.81美分/磅。AWP的下降,意味著棉農(nóng)贖出CCC貸款棉需要付出給CCC公司(美國商品信貸公司)成本下降,這將提升棉農(nóng)贖出棉花意愿,增加市場供應(yīng)量。因此,近期AWP的下降,前期對ICE期棉行成支撐逐步減弱。

新花種植方面,據(jù)USDA統(tǒng)計,至5月22日美棉新花播種進度46%,較之前一周增6個百分點;去年同期為44%;近五年均值為54%。總體來看,播種進度稍偏慢,但對市場影響不大。

美國AWP價格變化

資料來源:USDA、華泰期貨研究所

ICE登記庫存 美棉種植進度

資料來源:ICE、華泰期貨研究所 資料來源:wind、華泰期貨研究所

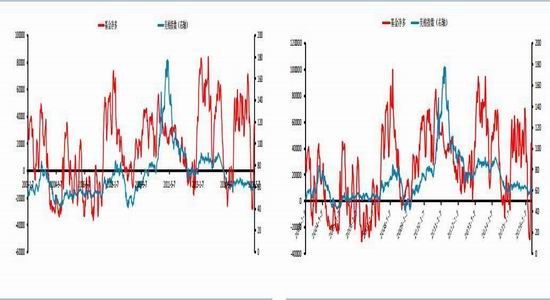

CFTC期貨凈多持倉 CFTC期貨+期權(quán)凈多持倉

資料來源:中國棉花信息網(wǎng)、華泰期貨研究所

印度方面

印度方面,由于國內(nèi)干旱,印度棉花價格近來一直處于上升態(tài)勢。印度棉花協(xié)會(CCI)發(fā)布了最新一次印度棉花產(chǎn)量預(yù)測,預(yù)計2015/16年度印度棉產(chǎn)量在579.7萬噸,較前一個月微幅下調(diào)40萬包(6.8萬噸),但兩次預(yù)測產(chǎn)量均低于去年650.8萬噸。本年度初市場普遍預(yù)計印度棉的產(chǎn)量在640萬噸左右,但由于印度干旱導(dǎo)致棉花減產(chǎn),目前最新的預(yù)估在580萬噸左右。減產(chǎn)推動下,印度棉價也穩(wěn)步上漲,S-6軋花廠提貨價最高漲至36550盧比/砍地(約69美分/磅),均價在68美分/磅左右,創(chuàng)本年度新高。印度棉的堅挺,對于競爭對手美棉是一種支撐,同時利好國內(nèi)棉紗市場。

新花種植方面,官方原計劃在5月中旬完成種植,以最小化蟲害帶來的損失,但目前印度播種進度僅達到60%-65%,較預(yù)期的進度相比緩慢。

印度CCI產(chǎn)量預(yù)測 印度棉花國內(nèi)價格走勢(美分/磅)

資料來源:中國棉花信息網(wǎng)、華泰期貨研究所 資料來源:USDA、華泰期貨研究所

全球供需平衡表 中國供需平衡表

資料來源:USDA、華泰期貨研究所

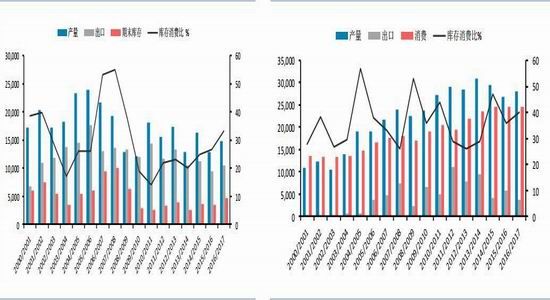

美國供需平衡表 印度供需平衡表

資料來源:USDA、華泰期貨研究所

期現(xiàn)貨市場:

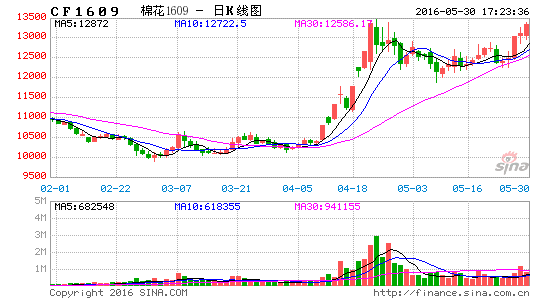

5月份,國際ICE期棉與國內(nèi)鄭棉走勢分化,國內(nèi)走勢強于外盤。ICE期棉因美元強勢以及USDA報告微偏空回落至60美分附近,月末在外圍能源市場帶動下,以及預(yù)期中國會釋放更多配額,有利于提振美棉出口,期價回升至64美分一線,整個月來看走勢偏弱。國內(nèi)鄭棉整月表現(xiàn)為偏強震蕩走勢,自4月份暴漲之后,5月份走勢基本符合我們之前的預(yù)期,圍繞拋儲價上下震蕩,價格區(qū)在12200-12800元/噸。月末在商品整體飄紅的氛圍下,儲備棉出庫較慢的推動下,期價越至13000元/噸一線。現(xiàn)貨市場整體運行平穩(wěn),維持小幅上升態(tài)勢,最新CCIndex3128B價格12577元/噸,較4月份上漲200元/噸左右。跟期貨走勢類似,國際棉花現(xiàn)貨價格走勢也較弱,cotlookA指數(shù)(亞洲到岸價)跌至69美分一線,月末回升至71美分,整體表現(xiàn)弱于國內(nèi)現(xiàn)貨。

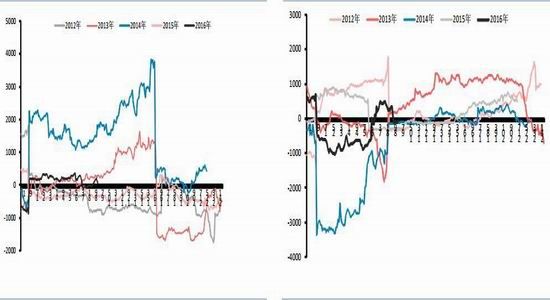

鄭棉9月-ICE7月(1%關(guān)稅) 鄭棉9月-ICE7月(配額外)

資料來源:wind、華泰期貨研究所

9-1價差 1-5價差

資料來源:wind、華泰期貨研究所

5-9價差 期現(xiàn)價差

資料來源:wind、華泰期貨研究所

國內(nèi)供應(yīng)端:產(chǎn)量+進口+庫存

根據(jù)中國棉花信息網(wǎng)5月初調(diào)查,2016年全國棉花意向種植面積預(yù)計為4261萬畝,減幅9%。分地區(qū)來看,新疆意向植棉面積3050萬畝,減幅5%;內(nèi)地植棉面積1211萬畝,減少16%。16/17年度國內(nèi)棉花產(chǎn)量預(yù)計在450萬噸左右。

2016年國內(nèi)棉花種植意向

資料來源:中國棉花信息網(wǎng)、華泰期貨研究所

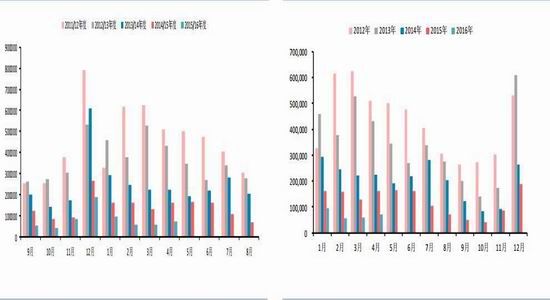

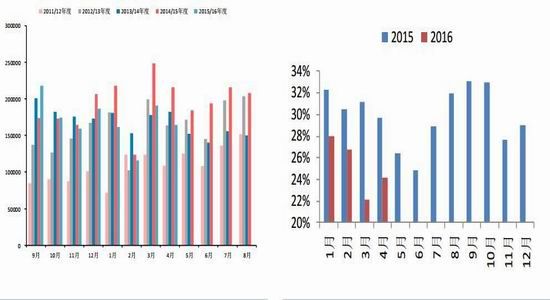

進口方面,2016年4月份,我國進口棉花7萬噸,環(huán)比增加1.2萬噸,同比減少9.1萬噸,減幅56.5%。2015/16年度以來(2015.9-2016.4)中國累計進口棉花64.6萬噸,同比減少44.8%。2016年1-4月份累計進口28萬噸,同比減少54.1%。由于本年度配額的控制,2015/16年度預(yù)計總進口量在100萬噸左右。國內(nèi)棉花庫存高企,去庫存道路曲折漫長,在這樣的大背景下,預(yù)計2016/17年度,對于進口棉花政策上不會放松,仍以89.4萬噸的1%關(guān)稅配額為主。

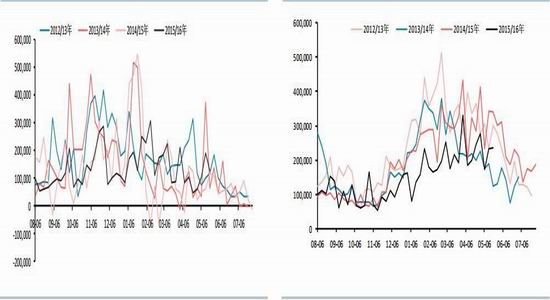

棉花進口(作物年度) 棉花進口(自然年度)

資料來源:中國棉花信息網(wǎng)、華泰期貨研究所 資料來源:中國棉花網(wǎng)、華泰期貨研究所

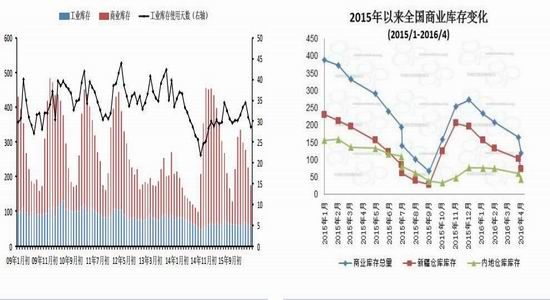

庫存方面,最新數(shù)據(jù)顯示4月底商業(yè)庫存為118.7萬噸,環(huán)比減少28.5%。其中,在疆新疆棉74.5萬噸,內(nèi)地倉庫35.2萬噸,保稅區(qū)9萬噸。工業(yè)庫存為65.2萬噸,同比增加5.7%。棉花平均庫存可使用天數(shù)約為31天,環(huán)比減少3.5天。

中國棉花工商業(yè)庫存 2015年以來全國棉花商業(yè)庫存變化

資料來源:中國棉花網(wǎng)、華泰期貨研究所

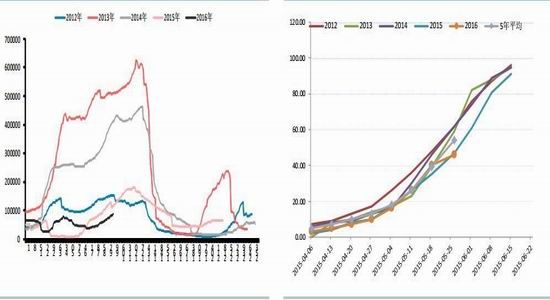

5月份,儲備棉輪出首月,成交非常火爆。每日輪出3萬噸左右的棉花,成交率幾乎都在98%以上,進口棉無一流拍,百發(fā)百中,除了質(zhì)量較好受追捧外,對于沒有配額的企業(yè)來說,還可以省去相應(yīng)的關(guān)稅,這對企業(yè)來說有很大的吸引力

我們對后期6月-8月拋儲情況做了一個推測,最簡單的情形就是延續(xù)5月份的高成交率,每個月拋儲成交量高達60萬噸,四個月供給240萬噸,這是儲備棉的最大供應(yīng)量。但考慮到后期隨著30萬噸的進口棉拋售完畢,國產(chǎn)棉成為主力軍,以及下游紡企階段性需求的逐步飽和,我們預(yù)計后期成交率會下降。情形二,成交率按照遞減趨勢排列,100%→80%→60%→50%,四個月總供給量在174萬噸。具體體現(xiàn)到平衡表中,我們會在最后的總結(jié)中給出。

2016儲備棉輪出總量測算

資料來源: 華泰期貨研究所

2016儲備棉輪出成交情況

資料來源:中國棉花信息網(wǎng)、華泰期貨研究所

國內(nèi)下游消費:紗線→棉布→紡織服裝

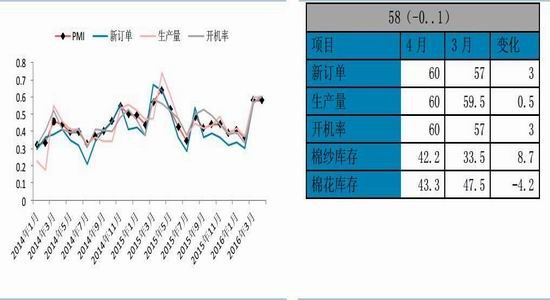

2016年4月,中國棉紡織行業(yè)采購經(jīng)理人指數(shù)(PMI)為58.%,較上月微降0.1個百分點。4月份棉紡行業(yè)產(chǎn)銷繼續(xù)呈現(xiàn)擴張態(tài)勢,其中新訂單指數(shù)、生產(chǎn)量、開機率三個指數(shù)均有所上升,棉紗庫存指數(shù)(逆向指數(shù))上升,棉花庫存指數(shù)下降。整體來看,下游紡織行業(yè)在3月復(fù)蘇后基本維持穩(wěn)定。

棉紡行業(yè)PMI 棉紡PMI當(dāng)月變動值

資料來源:中國棉花信息網(wǎng)、華泰期貨研究所

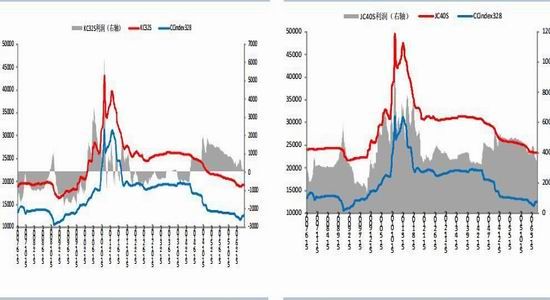

下游紗線價格整體維持微幅上行,國內(nèi)32支普梳紗線價格指數(shù)19340元/噸,40支精梳紗線價格指數(shù)23355元/噸。利潤方面,高支紗利潤尚可,但低支紗利潤接近臨界點,我們測算,棉花價格超過12800-12900元/噸,低支紗就會出現(xiàn)虧損。成交方面,中高支紗成交較好,廠商開機率有小幅回升,但力度不大,總體對后市保持謹慎態(tài)度。進口棉紗方面,2016年4月我國棉紗進口約16.46萬噸,同比減少23.64%,環(huán)比減少13.61%。2016年1-4月累計進口棉紗63.26萬噸,同比減少21.52%。2015/16年度(2015.9-2016.4)累計進口棉紗137.05萬噸,同比減少10.03%。

2016年進口棉紗出現(xiàn)下降,符合我們年初的預(yù)計。進口棉紗量的回落主要源于印度,印度紗一直占據(jù)國內(nèi)進口紗市場的首席位置,但前文中我們提到印度由于國內(nèi)的干旱導(dǎo)致減產(chǎn),印度國內(nèi)棉價飆升,進而導(dǎo)致印度紗線價格上漲,價格優(yōu)勢逐步褪去,近期的價格和國內(nèi)紗線幾乎持平。印度紗市場份額的回落對國內(nèi)紗線是一大利好,國內(nèi)紗線市場份額會因此增加。外紗總體進口量的萎縮,回流到國內(nèi)棉花消費上,具體量我們預(yù)計每個月約在5萬噸左右。

坯布方面,訂單相對一般,部分大廠有訂單至6月中旬,但長期訂單相對缺乏。隨著天氣逐步轉(zhuǎn)熱,品質(zhì)規(guī)格方面以夏季輕薄型為主。

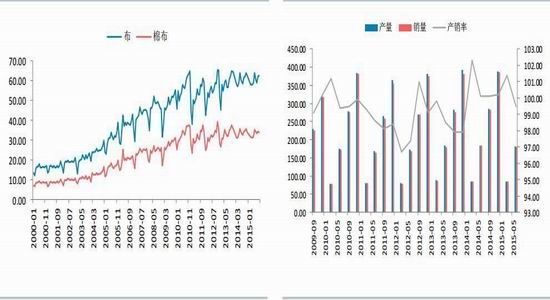

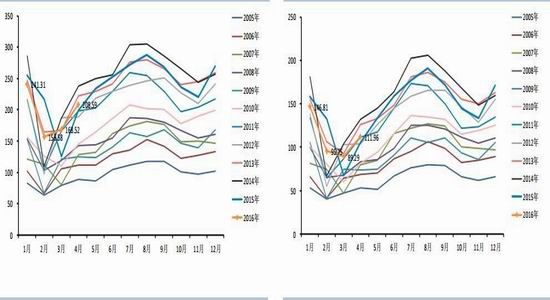

KC32S價格走勢以及利潤 JC40S價格走勢以及利潤

資料來源:中國棉花信息網(wǎng)、華泰期貨研究所

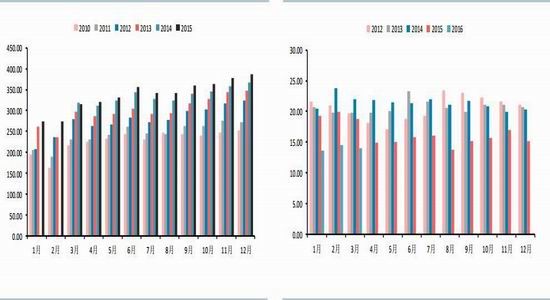

紗線產(chǎn)量 紗線庫存天數(shù)(天)

資料來源:wind、華泰期貨研究所

中國棉紗進口量 印度棉紗進口占比

資料來源:wind、華泰期貨研究所 資料來源:中國棉花信息網(wǎng)、華泰期貨研究所

布以及棉布產(chǎn)量(億米) 棉布產(chǎn)銷量(億米)

資料來源:wind、華泰期貨研究所

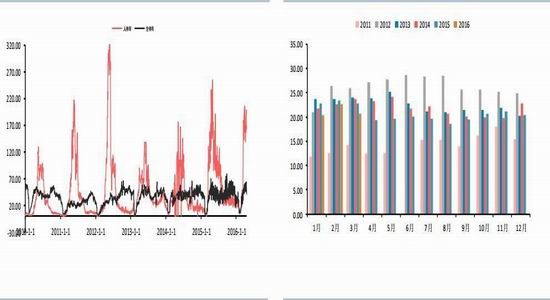

輕紡城成交量(萬米) 胚布庫存(天)

資料來源:wind、華泰期貨研究所

紡織服裝方面,海關(guān)總署最新數(shù)據(jù)顯示,2016年4月份,我國出口紡織服裝約208.59億美元,同比增加4.95%,環(huán)比增加23.78%。其中,出口紗線、織物及制品96.64億美元,同比增加2.59%,環(huán)比增加21.97%;服裝及衣著附件111.96億美元,同比增加7.07%,環(huán)比增加25.28%。整體來看,紡織服裝行業(yè)正呈現(xiàn)復(fù)蘇景象,逐步走出蕭條狀態(tài)。

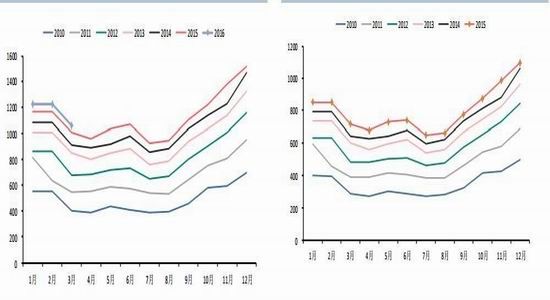

紡織品服裝零售額(億元) 服裝零售額(億元)

資料來源:wind、華泰期貨研究所

紡織品服裝出口額(億美元) 服裝出口額(億美元)

資料來源:中國棉花信息網(wǎng)、華泰期貨研究所

替代品方面,最新數(shù)據(jù)顯示,滌最新滌綸價格6630元/噸左右,相比棉花而言,價格優(yōu)勢明顯,這部分需求很難回流到棉花中來。唯一給予希望的是黏膠短纖13420元/噸,本年度黏膠短纖價格已經(jīng)超越棉花價格,與棉花價格出現(xiàn)倒掛,但這種倒掛難以維持,天然棉纖維仍有黏膠無可替代的優(yōu)勢。

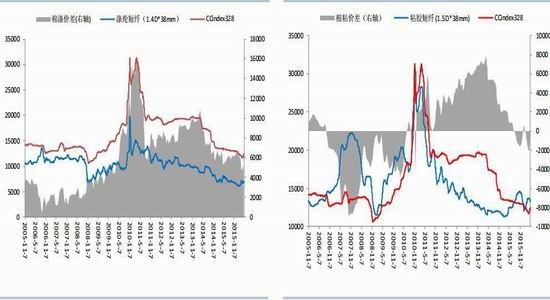

棉滌價差 棉粘價差

資料來源:中國棉花信息網(wǎng)、華泰期貨研究所

總結(jié)

我們對年度末的市場流通棉花量進行測算,進而可以對9月合約是否會存在倉單緊張的情況作出分析。前文中,我們提到4月底國內(nèi)商業(yè)庫存為118.7萬噸,5-8月拋儲量我們預(yù)估在174-240萬噸之間,5-8月總供給量在292.7-358.7萬噸;消費量上,從棉紡PMI走勢來看,5-8月一般為淡季,消費量我們預(yù)估在50-55萬噸/月,加上外紗回流到國內(nèi)棉花上的消費量,單月消費在55-60萬噸;總需求在220-240萬噸。因此,年度末市場上棉花流通量最少為52.7萬噸,最高為138.7萬噸。目前09合約的持倉量在32萬手左右,單邊即16萬手,合計約80萬噸棉花,若持倉量持續(xù)居高不下,按我們測算的最低流通量來看,會出現(xiàn)倉單緊張的情況。但縱觀歷年來倉單數(shù)量,鮮有超過40萬噸的量,而且推動盤面價格上漲的主要是投機資金,他們主要是為了獲利,而不是真正想接棉花倉單。所以我們認為,按照歷史慣例來看,后期倉單量還是有保證的,當(dāng)然不排除有極端情況的可能。

長期來看,全球棉市基本面向好,棉價進入筑底過程。短期來看,鄭棉上行動力強于ICE期棉,但介于倉單成本以及下游紗線盈利臨界點,我們認為上行空間有限,上方壓力位在13000-13500元。

年度末市場流通量測算(萬噸)

鄭商所倉單

資料來源:鄭州商品交易所、華泰期貨研究所

華泰期貨 徐原媛

新浪聲明:新浪網(wǎng)登載此文出于傳遞更多信息之目的,并不意味著贊同其觀點或證實其描述。文章內(nèi)容僅供參考,不構(gòu)成投資建議。投資者據(jù)此操作,風(fēng)險自擔(dān)。