內容摘要:

一、3月制造業PMI超預期反彈,但對工業用電提振有限

二、4月南方降水充沛,全國氣溫較往年偏高

三、電煤日耗低位持穩,庫存可用天數維持正常水平

四、沿海煤炭運價反彈回落,秦港黃港錨地船舶數下降

五、秦港煤炭調入量及庫存回升,鐵總下調煤炭鐵路運費

六、1-2月原煤產量同比大降,經濟回暖或導致去產能超預期

七、動力煤內外價差擴大,預計3月進口量將回升

八、若有zc1605反彈至370元/噸附近機會,逢高拋空zc1609;買zc1701賣zc1605持有。

一、3月制造業PMI超預期反彈,但對工業用電提振有限

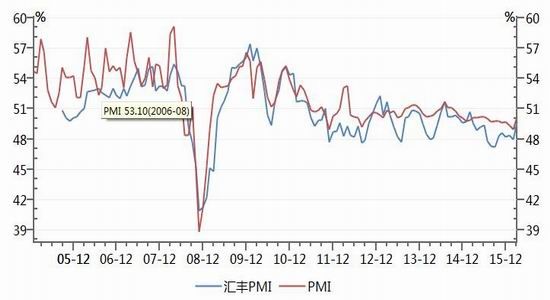

圖1 中國及匯豐制造業PMI(%)

資料來源:Wind,浙商期貨研究中心

圖2 基建及房地產固定資產投資完成額(%)

資料來源:Wind,浙商期貨研究中心

中國3月官方制造業PMI大幅回升至50.2,自去年8月以來首次回到榮枯線以上,預期49.4,前值49.0。從分類指數看,在構成制造業PMI的5個分類指數中,生產指數、新訂單指數、供應商配送時間指數高于臨界點,從業人員指數和原材料庫存指數低于臨界點。生產指數為52.3%,比上月上升2.1個百分點,繼續位于臨界點以上,表明制造業生產增速加快。新訂單指數為51.4%,比上月上升2.8個百分點,重返擴張區間,表明制造業市場需求回升。

3月PMI數據反映出明顯的經濟周期觸底復蘇的信號,結合前期公布的宏觀數據來看,固定資產投資回升、房地產市場回暖、中觀數據“價升量跌”等,經濟復蘇已然呈現出良好的正向循環。但從我國經濟結構調整的角度考慮,經濟反彈對工業用電量的提振在逐步減弱,對動力煤需求提振較為有限。

二、動力煤產業鏈分析

(一)4月南方降水充沛,全國氣溫較往年偏高

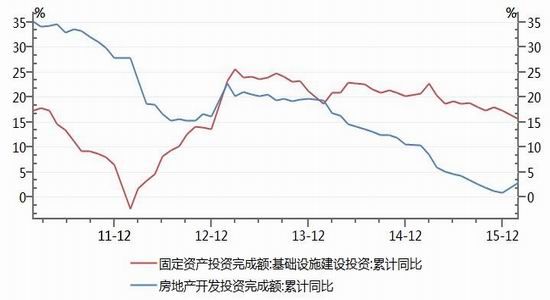

圖3 全國4月上旬降水量預報(毫米)

資料來源:Wind,浙商期貨研究中心

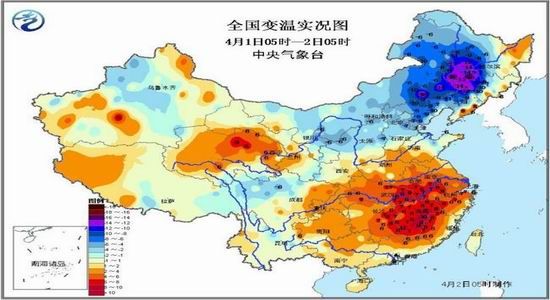

圖4 全國3月上旬氣溫距平預報(℃)

資料來源:Wind,浙商期貨研究中心

降水方面,4月上旬,東北及南方大部降水量有10-30毫米,其中江漢東部、江淮、江南、華南北部等地累積降水量有50~80毫米,江南北部和西部的部分地區可達110-200毫米;上述地區降水量較常年同期偏多5~7成。西北地區東部、華北大[微博]部等地降水量有2~7毫米,較常年同期略偏多。4月中旬,主要降水區位于江淮、江南、華南等地,累積降雨量有30-50毫米,其中部分地區有60-80毫米、局地有100-180毫米,大部地區降雨量較常年偏多2-5成;主要降水過程將出現在4月10-12日、4月15-16日。北方地區除新疆北部、東北地區中部等地降水量較常年同期略偏多外,其余地區接近常年或略偏少。4月南方地區降水整體偏多,利于水電。

氣溫方面,4月上旬,我國大部地區平均氣溫較常年同期偏高1-2℃,其中新疆北部、華北東部、黃淮等地氣溫較常年同期偏高3℃左右。4月中旬,影響我國的冷空氣勢力較弱,全國大部地區溫度較常年同期偏高1-2℃。氣溫整體較往年偏高。4月全國氣溫偏高,民生用電量維持低位。

(二)電煤日耗低位持穩,庫存可用天數維持正常水平

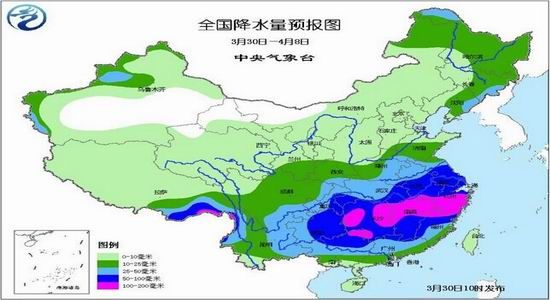

圖5 六大電力集團日均耗煤量(萬噸)

資料來源:Wind,浙商期貨研究中心

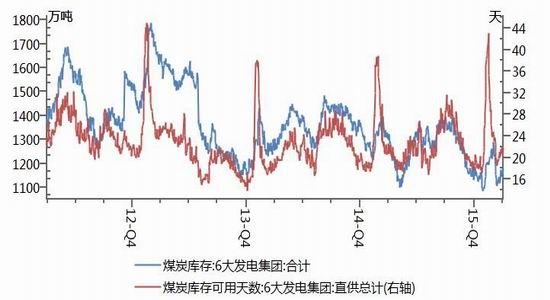

圖6 六大電力集團電煤庫存及可用天數(萬噸;天)

資料來源:Wind,浙商期貨研究中心

電力行業是動力煤消費量最大的行業,占總消費量的近70%,因此對電力行業電煤消耗和庫存情況的監測可以準確反映動力煤的需求端情況。4月1日,六大電廠(浙電、上電、粵電、國電、大唐、華能)日耗總量54萬噸,處于歷史同期低位。

六大電廠電煤庫存維持1180萬噸附近,雖然庫存水平相對偏低,但由于日耗維持低位,庫存可用天數21.8天,維持正常水平,短期內電廠大規模補庫需求。

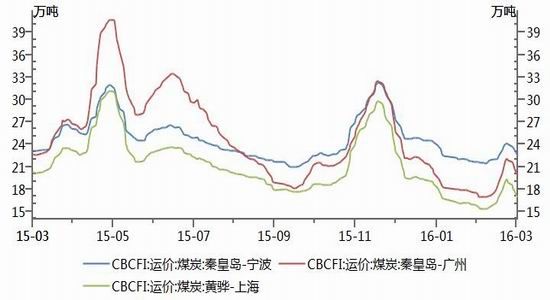

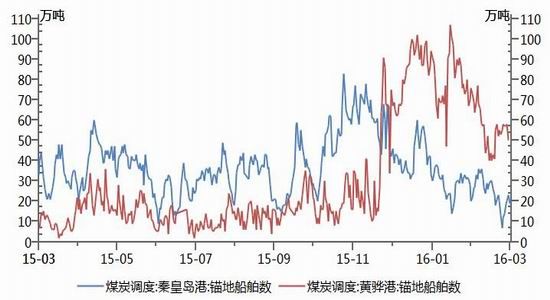

(三)沿海煤炭運價反彈回落,秦港黃港錨地船舶數下降

圖7 中國沿海煤炭運價(元/噸)

資料來源:Wind,浙商期貨研究中心

圖8 秦皇島港及黃驊港錨地船舶數(艘)

資料來源:Wind,浙商期貨研究中心

南方電廠的補庫較大一部分通過國內沿海海運從北方港口拿貨。因此,從邏輯鏈來說,中國沿海煤炭運價一直是環渤海動力煤價格的領先指標。3月,我國沿海煤炭運價小幅反彈后重回下跌,顯示下游補庫動力不強。近期,秦港錨地船舶數同樣維持歷史低位,但黃驊港錨地船舶數卻在年初出現大幅回升,主要是由于神華開放自有鐵路朔黃線,且朔黃線運費低于大秦線,部分電廠直供貨源向黃驊港轉移,在3月的月報中,我們就判斷該部分需求還是以常規需求為主,下游電廠未出現集中補庫。當前,黃驊港錨地船舶數已經開始下降。

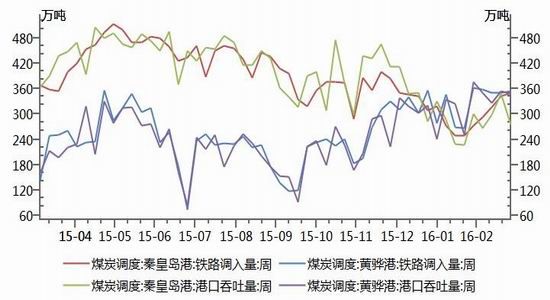

(四)秦港煤炭調入量及庫存回升,鐵總下調煤炭鐵路運費

圖9 秦港及黃驊港鐵路周調入量及吞吐量(萬噸)

資料來源:Wind,浙商期貨研究中心

圖10 環渤海港口煤炭庫存(萬噸)

資料來源:Wind,浙商期貨研究中心

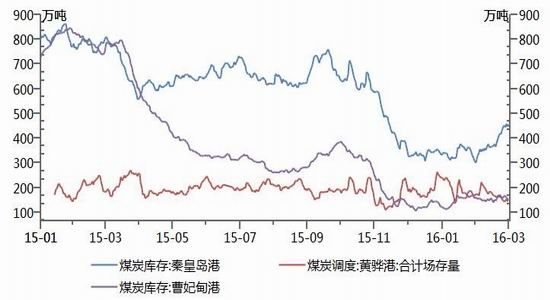

3月,黃驊港鐵路調入量維持平穩,而秦港鐵路調入量明顯回升,對應秦港庫存回升而黃驊港庫存下降。

3月18日,中國鐵路總公司下發《中國鐵路總公司關于推進鐵路供給側改革深化現代物流建設拖桿措施的通知》,主要內容為:煤炭運價下浮不超過20%。如果是按照目前最高的比例20%來算的話,內蒙、山西等地的煤炭運到秦皇島等沿海地區的價格將會降低30元/噸左右。鐵路運價下調將沖擊汽運市場,同時將明顯提高電廠鐵路直達煤的占比,間接沖擊下水煤市場,承壓下水煤價格。

此外,關注港雜費下調對煤炭價格的影響。如曹妃甸港港口作業包干費由18.5元/噸下降至13.5元/噸,港建費4元/噸由海事局收取,小船作業困難費、堆存費、配煤費都已取消。

(五)1-2月原煤產量同比大降,經濟回暖或導致去產能超預期

圖11 產煤大省原煤產量(萬噸)

資料來源:Wind,浙商期貨研究中心

圖12 動力煤庫存指數(萬噸)

資料來源:Wind,浙商期貨研究中心

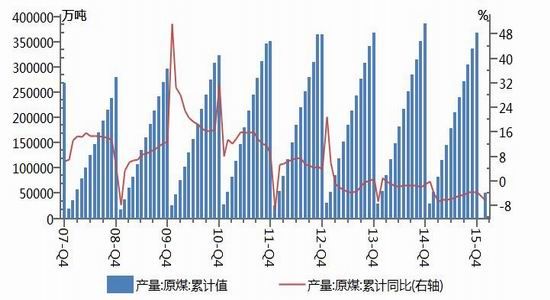

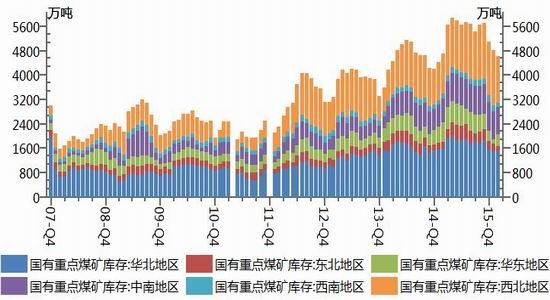

據國家統計局最新公布數據顯示, 1-2月份全國原煤產量合計51346萬噸,累計同比下降6.4%。2月末,國有重點煤礦煤炭庫存合計4534萬噸,較1月下降3.8%。節后,煤礦復產緩慢是主要原因,根據調研了解,鄂爾多斯地區坑口價格上漲最多、復產情況最好,開工率恢復到1月份的水平;神木地區因礦難停產整頓復產緩慢;山西春節放假停產礦基本都已開啟。后市關注煤炭行情去產能情況。

15年底,中央經濟工作會議將去產能列為2016年經濟工作首要任務。2月5日,國務院公布了《關于煤炭行業化解過剩產能實現脫困發展的意見》。《意見》明確,從2016年開始,用3至5年的時間,再退出產能5億噸左右、減量重組5億噸左右,較大幅度壓縮煤炭產能。其后,各地密集發布去產能方案,包括山西、內蒙古等六省市分別設定去產能目標,據推算總量已經高達3.3億噸,占到全國規劃66%。外界普遍預計,各省區市去產能總量將超出中央規劃。 國務院此前已宣布出資1000億資金用于煤炭和鋼鐵兩大行業的職工安置,主要用于煤炭領域。

通過對《意見》全面深入剖析,一旦嚴格對每一個礦井限定產能,將使大量低成本煤礦被迫退出,全行業平均生產成本將逐漸提高,而更為嚴重的是工作時間從330天下降至276天后,產能的重新核定將引起總產能和生產效率同步下降。最終導致國內煤炭成本上升,產量下降。若政府依賴今年經濟回暖而嚴格執行去產能目標,則將提振遠期煤價。

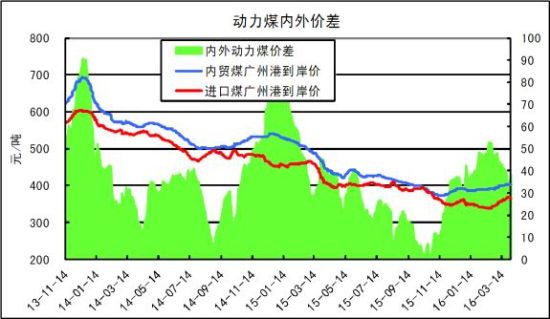

(六)動力煤內外價差擴大,預計3月進口量將回升

圖13 中國煤炭及動力煤進出口量(萬噸)

資料來源:Wind,浙商期貨研究中心

圖14 5500大卡動力煤內外價差(元/噸)

資料來源:Wind,浙商期貨研究中心

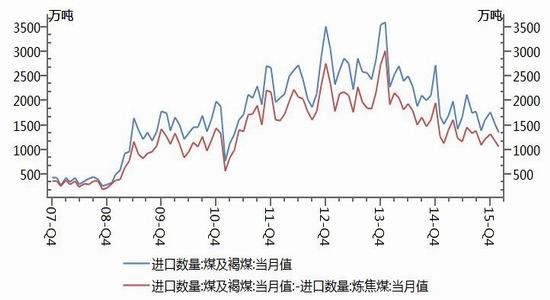

據中國海關總署進口數據顯示,2016年2月份全國煤及褐煤進口量為1354萬噸,環比減少169萬噸,下降11.10%,同比減少172萬噸,下降11.27%;1-2月份,累計進口2877萬噸,同比減少326萬噸,下降10.18%。隨著動力煤進口關稅下調,及我國內貿煤減產,近期動力煤內外價差擴大至近40元/噸,將提高貿易商煤炭進口積極性,3月動力煤進口量或回升。

四、結論

宏觀,中、美、歐制造業PMI反彈及美聯儲鴿派言論修復市場風險偏好,但邊際效應遞減,宏觀利多兌現后,市場焦點或重歸基本面供需。需求端,工業用電維持平穩,民生用電維持低位,整體電煤需求維持弱穩;電廠電煤庫存及日耗維持低位,庫存可以天數中位,暫無集中補庫意愿。中轉端,沿海煤炭運價反彈走低,錨地船舶數秦港維持低位,黃驊港小幅下降,秦港煤炭庫存低位回升;中鐵發文下調鐵路運費,利空下水煤市場。供給端,國內煤炭產量下降,庫存下降,關注煤炭行業去產能落實情況;內貿煤反彈致內外價差擴大,3月進口量或反彈。

需求無亮點,供給端是當前矛盾點,關注煤炭行業去產能情況。若有zc1605反彈至370元/噸附近的機會,則逢高拋空zc1609.

上月推薦的平水附近買zc1701賣zc1605,可繼續持有。

浙商期貨 王楠

新浪聲明:新浪網登載此文出于傳遞更多信息之目的,并不意味著贊同其觀點或證實其描述。文章內容僅供參考,不構成投資建議。投資者據此操作,風險自擔。