鋅:LME鋅8月延續震蕩走低,創2012年來新低,且跌幅較上月有所擴大;截止8月21日,LME鋅最高價1935美元,最低價1730美元,振幅約200美元。8月滬鋅的表現繼續好于外盤,維持窄幅震蕩,截止21日,月跌幅僅1.24%。鋅價整體弱勢不改,LME鋅月線四連陰是2008年金融危機后首次出現;國內鋅價相對堅挺,滬倫比值進一步擴大。8月上旬,國內市場在政府諸多維穩政策支持下向好,外加美元指數走弱,滬鋅一度達到15000元/噸關口;不過之后人民幣大幅貶值,LME鋅暴跌,拖累國內鋅價走低。雖然美元指數加息預期有所減弱,但對商品市場利好有限;LME鋅庫存持續大幅增加,現貨長期貼水,基本面弱勢難改,鋅價中期偏弱格局不變。技術面來看,LME鋅價仍處于下降通道,或繼續震蕩下跌;滬鋅略好于LME鋅,但進口套利將持續壓制滬鋅,滬鋅延續低位整理,區間14000-15000元/噸。

鉛:LME鉛8月窄幅震蕩,表現明顯好于LME鋅,倫鋅鉛比值大幅下降至1.05附近;截止8月21日,LME鉛月度最高價1767美元,最低價1672美元,振幅不足100美元。相較于外盤的疲軟,8月滬鉛甚至迎來小幅回升,資金的介入使得滬鉛本月波幅較大。國內鉛價長期維持升水,外加冶煉廠減產挺價,給予鉛價支撐;相較于LME鋅庫存的大幅增加,鉛的顯性庫存略有減少,因此向下壓力較小。在基本金屬普遍下挫的情況下,滬鉛逆勢取得小幅上漲,一方面是前期現貨高升水對期價支撐,另一方面是國內鉛庫存持續下降帶來資金入場抄底。不過全球大宗商品熊市格局未變,加之精煉鉛下游消費持續低迷,后期鉛價很難保持堅挺;我們認為鉛價在資金撤離后有補跌可能,滬鉛重心或有所下移,區間12500-13000元/噸。

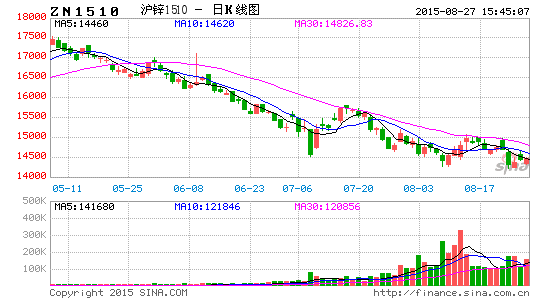

圖1:滬鋅主力合約走勢

圖2:滬鉛主力合約走勢

資料來源:文華財經銀河期貨研發中心

一、宏觀經濟概況

1. 美聯儲 9 月加息預期降溫 歐元經濟持續回暖

8月1日,美國供應管理協會公布最新數據顯示,美國7月ISM制造業指數57.1,市場預期為56.0,前值為55.3,創2011年4月以來最高水平;美國制造業仍在回暖,并一度帶動美元指數走高。美國7月非農就業人口增加21.5萬人,連續第三個月維持在20萬人之上的高位,就業情況持續良好。人民幣貶值并未帶動美元指數繼續走高,反而是由于新興市場競相貶值帶動黃金價格飆升,導致美元指數高位回落。

8月中旬,美國勞工部數據顯示,美國6月JOLTS職位空缺524.9萬,不及預期的535萬;之后美聯儲會議紀要顯示,9月加息預期減弱,使得美元指數持續大幅回落。總的來說,8月份人民幣貶值帶來的沖擊,讓美聯儲在一定程度上延緩了加息的腳步;美聯儲會議紀要的結果更是刺激美元指數進一步回落,我們認為加息推遲至9月以后將是大概率事件。

8月5日,歐元區公布7月markit綜合采購經理人指數終值為53.9,略好于預期的53.7,仍位于榮枯線上方,歐元區經濟仍緩慢復蘇。8月14日,歐元區7月消費者物價指數年率終值,即CPI指數持穩于0.2%,通脹回升趨勢不變,不過離歐洲央行[微博]目標仍相去甚遠。希臘順利達成援助協議,債務問題基本無太多波瀾。希臘危機獲得緩解后,歐元區經濟繼續回暖,對市場風險沖擊降到較低水平。

2. 人民幣意外貶值 新興市場動蕩不安

國家統計局8月1日公布數據顯示,中國7月官方制造業PMI為50.0,不及預期;制造業增長速度進一步放緩,市場悲觀預期愈發強烈。國內7月CPI同比增長1.6%,超過預期,但貢獻主要來自于食品價格增長。央行8月11日宣布調整報價機制,人民幣匯率中間價創歷史最大跌幅;之后連續大幅貶值,目前央行中間價穩定在1美元對6.4人民幣左右。由于人民幣意外大幅貶值,使得新興市場國家貨幣明顯承壓,市場整體避險情緒高企。在央行干預下,人民幣匯率趨于穩定,然后央行連續大規模的逆回購,給市場注入流動性,有效緩解了資金緊張局面和利率上升風險。總的來說,人民幣貶值導致海外大宗商品市場普跌,并給國內大宗商品價格帶來一定壓力;而貶值背后可能的中國經濟走弱預期,使得市場對于配臵商品更加謹慎。

二、精煉鋅供需改善有限鋅價或持續低迷

1. LME 鋅、滬鋅走勢回顧

LME鋅8月延續震蕩走低,創2012年來新低,且跌幅較上月有所擴大;截止8月21日,LME鋅最高價1935美元,最低價1730美元,振幅約200美元。8月滬鋅的表現繼續好于外盤,維持窄幅震蕩,截止21日,月跌幅僅1.24%。鋅價整體弱勢不改,LME鋅月線四連陰是2008年金融危機后首次出現;國內鋅價相對堅挺,滬倫比值進一步擴大。8月上旬,國內市場在政府諸多維穩政策支持下向好,外加美元指數走弱,滬鋅一度達到15000元/噸關口;不過之后人民幣大幅貶值,LME鋅暴跌,拖累國內鋅價走低。雖然美元指數加息預期有所減弱,但對商品市場利好有限;LME鋅庫存持續大幅增加,現貨長期貼水,基本面弱勢難改,鋅價中期偏弱格局不變。

2. 全球精煉鋅市場供求狀況

國際鉛鋅研究小組最新數據顯示,2015年6月全球鋅精礦產量為119.7萬噸,同比增長5.62%,較5月有所回升;上半年累計產量684.5萬噸,去年同期累計產量,累計產量增加33.6萬噸,累計增速約5.2%。上半年全球鋅精礦產量穩步增長,并未出現鋅礦產量下降跡象,原料供應方面依然較為充足。

精煉鋅產量同樣穩定增長,6月全球精煉鋅產量約為121萬噸,較去年同期增長7.73%;上半年累計產量700萬噸,去年同期累計產量652.4萬噸,累計產量增加48.6萬噸,累計產量增速7.3%。精煉鋅產量增速快于鋅精礦,且總量大于鋅礦產量;這將消耗掉一定數量鋅礦庫存,并在未來抑制精煉鋅產量快速增長。6月全球精煉鋅消費量為122.8萬噸,略大于精煉鋅產量,當月供應缺口為1.8萬噸。全球精煉鋅供需平衡持續好轉,主要是由于消費旺季的帶動;小幅的供應缺口并不能說明精煉鋅的供需完全好轉,精煉鋅產量的快速增長依然帶給市場較大壓力。

圖3:ILZSG 全球鋅精礦產量(單位:千噸)

圖4: ILZSG全球精煉鋅供需平衡(單位:千噸)

資料來源:WIND 銀河期貨研發中心

3. 國內市場供求狀況

3.1國內鋅礦產量繼續減少鋅礦供應結構性緊張

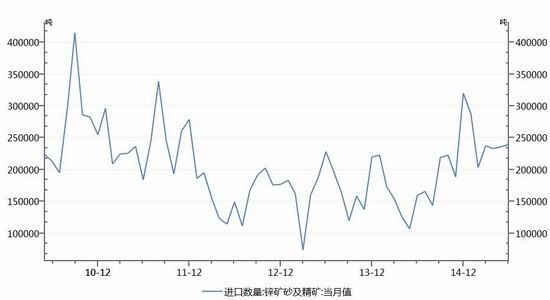

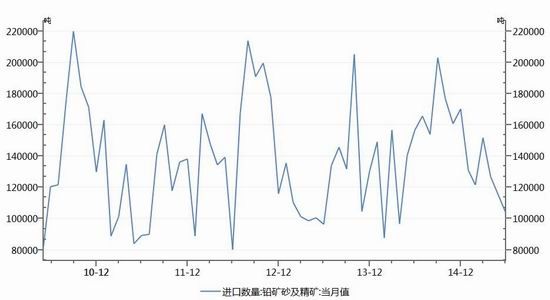

根據國家統計局的數據,國內7月鋅精礦產量為43.7萬噸,同比減少4.3%,環比6月降幅較大,季節性影響因素明顯。國內持續的環保影響和成本沖擊,使得鋅精礦產量持續低迷;不過同比降幅基本維持穩定,國內鋅礦供應量并不會進一步減少。進口鋅精礦持續補充國內產量不足,而且鋅精礦進口依存度進一步擴大,鋅礦供應呈現一定的結構性緊張局面。隨著國內冶煉廠對于進口鋅需求的加大,進口礦TC費用略有下滑,不過整體仍處于高位。由于國內鋅礦供應持續不足,持續擴大的進口鋅精礦需求或進一步抑制進口礦TC費用,結構性緊張局面短期很難緩解。

圖5: 中國鋅精礦產量及同比變化(單位:萬噸)

圖6: 中國鋅精礦進口量(單位:噸)

資料來源:WIND 銀河期貨研發中心

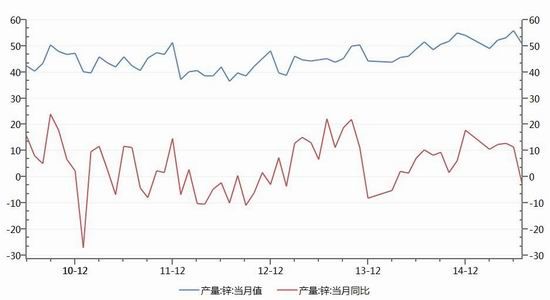

3.2國內精煉鋅產量和進口精煉鋅

2015年7月國內精煉鋅產量首次同比下降,當月產量僅為50.67萬噸,同比減少約3%。相較于上半年國內精煉鋅產量迅猛增長,7月的驟然下降給市場帶來一絲暖意。由于鋅價一路下滑,加工費也略有下調,部分冶煉廠趁機停產檢修或者控制產量,使得國內精煉鋅產量終于有所下降。不過從絕對數值來看,超過50萬噸的月產量仍在近年來相對高位;加工費高企使得多數冶煉廠減產意愿偏低。不過加工費已在逐步下降,后期精煉鋅大幅增長的局勢很難再度出現,關注冶煉廠利潤減少情況下是否有持續減產可能。

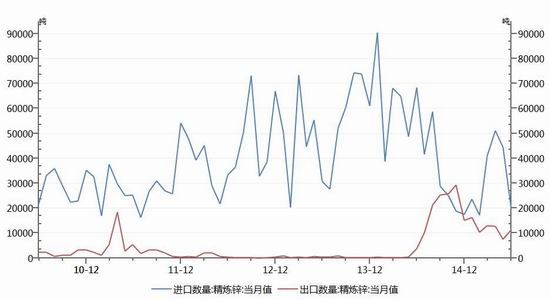

由于人民幣意外貶值,導致滬倫比值大幅上升,精煉鋅進口貨源持續增加。從上海現貨市場來看,8月進口鋅十分充裕,且進口套利窗口持續存在,進口鋅在一定時間內將對國內市場造成較大沖擊。

圖7:中國精煉鋅產量及同比變化(單位:萬噸)

圖8:中國進口精煉鋅和出口精煉鋅變化(單位:噸)

資料來源:WIND 銀河期貨研發中心

3.3主要下游生產情況

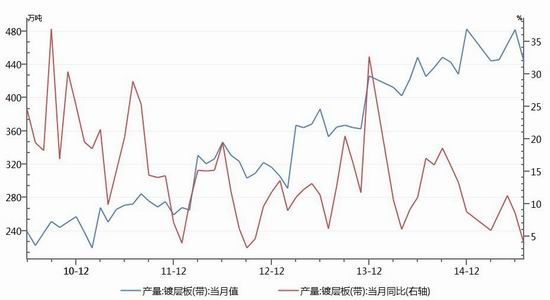

國內7月份鍍層板產量為443.28萬噸,同比增長3.86%,創2013年來新低,環比6月產量大幅減少近40萬噸,旺季結束對產量沖擊較大。同比增速的快速下滑顯然非季節性因素可以完全解釋,由于國內制造業整體疲軟,鍍層板產量同樣受到較大沖擊。從最新的PMI數據來看,國內經濟的持續下滑并未得到有效遏制,勢必將繼續影響到鍍層板產量,增速下滑的整體趨勢基本不會改變。

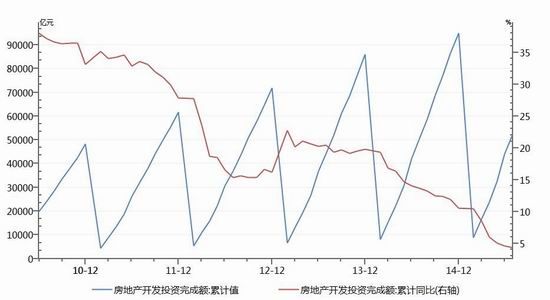

中國房地產開發投資完成額1-7月累計值為52562億元,累計同比增長4.3%;相較于上半年,呈現繼續下滑態勢。中國經濟進入“新常態”,而且政策刺激效果遲遲未生效,外加國內此起彼伏的經濟動蕩,經濟何時探底仍未可知。從圖中我們可以很直觀的看到,房地產投資開發完成額累計增速自2010年以來呈單邊下滑態勢,中國經濟靠房地產高速增長的時代已經成為過去式。這將持續對精煉鋅消費造成沖擊,下游的復蘇仍需要更長的等待。

圖9: 中國鍍層板產量和同比變化(單位:萬噸)

圖10: 中國房地產開發投資完成額(單位:億元)

資料來源:WIND 銀河期貨研發中心

4. 全球鋅庫存狀況

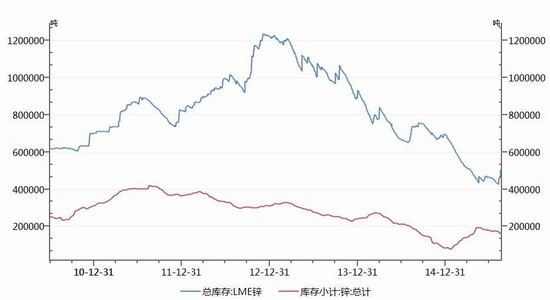

全球精煉鋅庫存在8月份意外增長,截止8月22日,LME鋅庫存為505450噸,SHFE鋅庫存為161405噸,合計666855噸;較上期合計增加44592噸,增幅約7%。雖然國內SHFE鋅庫存繼續小幅減少,但LME鋅庫存卻大幅增長,從LME市場現貨鋅價長時間維持貼水來看,LME鋅庫存或繼續增加。全球鋅顯性庫存的意外增長,使得市場局促不安,這也給鋅價筑底企穩帶來較大的短期壓力。

圖11: LME鋅庫存和SHFE鋅庫存變化圖(單位:噸)

資料來源:WIND銀河期貨研發中心

三、供需兩端繼續同時下降 鉛價弱勢難改

1. LME 鉛、滬鉛走勢回顧

LME鉛8月窄幅震蕩,表現明顯好于LME鋅,倫鋅鉛比值大幅下降至 1.05附近;截止8月21日,LME鉛月度最高價1767美元,最低價1672美元,振幅不足100美元。相較于外盤的疲軟,8月滬鉛甚至迎來小幅回升,資金的介入使得滬鉛本月波幅較大。國內鉛價長期維持升水,外加冶煉廠減產挺價,給予鉛價支撐;相較于LME鋅庫存的大幅增加,鉛的顯性庫存略有減少,因此向下壓力較小。在基本金屬普遍下挫的情況下,滬鉛逆勢取得小幅上漲,一方面是前期現貨高升水對期價支撐,另一方面是國內鉛庫存持續下降帶來資金入場抄底。

2. 全球精煉鉛供需情況

2015年6月全球鉛精礦產量43.6萬噸,上半年合計產量237.5萬噸,去年上半年合計236.8萬噸,基本維持不變,上游礦石供應基本保持穩定。全球6月精煉鉛產量為90.31萬噸,同期消費量為90.35萬噸,供應缺口縮窄至400噸。上半年全球精煉鉛合計產量513.4萬噸,合計消費量為510.8萬噸,仍然保持小幅過剩。全球精煉鉛供需弱平衡的狀態仍然在持續,整體上供需兩端都維持相對穩定。

圖12:ILZSG全球精煉鉛供需平衡(單位:千噸)

資料來源:WIND 銀河期貨研發中心

3. 國內鉛市場供求情況

3.1國內鉛精礦產量及進口量

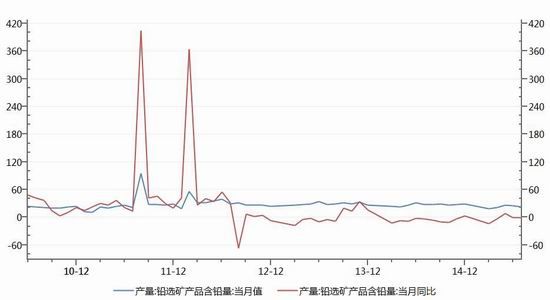

2015年7月國內鉛精礦產量為22.45萬噸,同比小幅下滑0.74%,連續兩個月保持下滑態勢,不過跌幅有限。總的來說,今年鉛精礦產量較去年有整體呈現下滑的態勢并未改變,不過減少的總量有限,并未造成原料端的供應緊張。由于鉛精礦伴生的金銀持續處于低位,礦山生產意愿一致較低,再加上環保政策的越發嚴厲,國內礦供應很難再回高位。鉛精礦進口量處于相對低位的情況仍在持續,加工費較低使得冶煉廠進口意愿不高,這樣的局面短期內并未有改善跡象。

圖13:中國鉛精礦產量及同比變化(單位:萬噸)

圖14: 中國鉛精礦月度進口量(單位:噸)

資料來源:WIND 銀河期貨研發中心

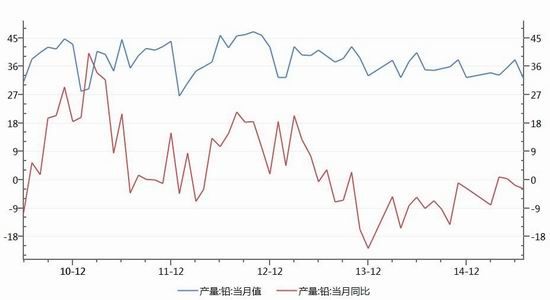

3.2國內精煉鉛產量

國家統計局最新數據顯示,國內7月份精煉鉛產量為31.97萬噸,同比小幅下滑2.88%,同時環比減少近6.3萬噸,降幅十分明顯。目前來看,6月份產量由于季節性因素出現意外的高企,實際上冶煉廠仍在維持減產保價,整體開工率依然低迷。不過冶煉廠這種被動型的減產,很難給市場帶來太大的改變,一旦價格略有回暖或者個別廠家的復產都可能導致產量供應重回高位。不過從總的減少幅度來看,產量下降總量并不很多,對市場供應端的影響也不大。未來一段時間內,國內精煉鉛產量仍可能繼續維持低位,在現貨市場將繼續給予鉛價支撐。

圖13:中國精煉鉛產量及同比變化(單位:萬噸)

資料來源:WIND 銀河期貨研發中心

3.3下游鉛酸蓄電池情況

國家統計局數據顯示,2015年7月國內鉛酸蓄電池產量為17147987千伏安時,同比大幅下滑10%,下滑幅度進一步加劇。相較于2013年中高峰期近2000萬千伏安時的產量,減少近15%,而且處于2013年9月以來最低點。汽車行業降價潮迭起也未能挽救汽車行業銷售下滑態勢,而鉛酸蓄電池長期的高庫存面臨難以消化的困局,很多電池企業被迫進入去庫存階段。目前并不能看到汽車行業的好轉跡象,而電池企業的高庫存仍未得到有效消化‘鉛酸蓄電池產量將較長時間維持負增長態勢,精煉鉛消費也將持續受到沖擊。

圖14: 中國鉛酸蓄電池產量和同比變化(單位:千伏安時)

資料來源:WIN D銀河期貨研發中心

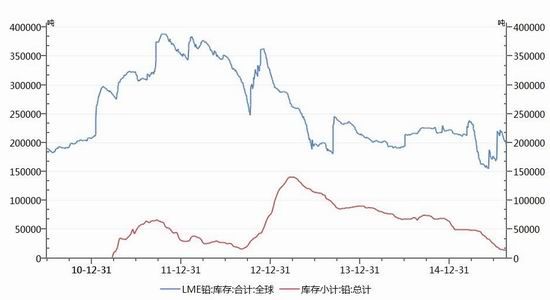

4. 庫存狀況

截止8月21日,LME鉛庫存為194725噸,SHFE鉛庫存為14304噸,合計209029噸,較7月略有下滑。LME鉛庫存增加態勢暫緩,國內鉛庫存則繼續小幅下滑,不過整體下降幅度不算特別明顯。從目前情況來看,LME鉛庫存變化趨勢并不明顯,國內緊缺的跡象并未改變,SHFE鉛庫存仍有進一步下降可能。不過由于SHFE鉛庫存絕對數量不大,市場重心仍更多的放在LME鉛庫存之上。從全球精煉鉛供需弱平衡的角度來看,LME鉛庫存繼續減少的空間并不大,不過由于顯性庫存處于絕對低位,仍然給予鉛價一定支撐作用。

圖15 : LME鉛庫存和SHFE鉛庫存變化圖(單位:噸)

資料來源:WIND 銀河期貨研發中心

四、行情展望

從宏觀方面來看,美聯儲加息預期的減弱,給予大宗商品喘息之機;然而由于人民幣貶值帶來的新興市場經濟體全部走弱的可能性,導致全球宏觀風險飆升。在此情況之下,市場青睞于避險資產配臵,從而大幅減少大宗商品配比,使得大宗商品整體仍處于承壓下行。

精煉鋅基本面有所改善,全球精煉鋅6月繼續出現小幅缺口;不過伴隨著國內精煉鋅產量下降的同時,鍍層板產量增速同樣大幅下滑,供需兩端都呈現下降態勢。由于國內房地產、制造業持續疲軟,精煉鋅消費長期低迷情況難以得到好轉。精煉鋅市場價格目前更傾向于需求定價,對于鋅 價壓制明顯。技術面來看,LME鋅價仍處于下降通道,或繼續震蕩下跌;滬鋅略好于LME鋅,但進口套利將持續壓制滬鋅,滬鋅延續低位整理,區間14000-15000元/噸。

精煉鉛繼續呈現供需雙弱態勢,全球大宗商品熊市格局未變,后期鉛價很難保持堅挺。考慮到鉛酸蓄電池產量下降速度較快,我們認為鉛價在資金撤離后有補跌可能,滬鉛重心或有所下移,區間12500-13000元/噸。

銀河期貨 廖凡

新浪聲明:新浪網登載此文出于傳遞更多信息之目的,并不意味著贊同其觀點或證實其描述。文章內容僅供參考,不構成投資建議。投資者據此操作,風險自擔。