第一部分:七月份LLDPE期現市場行情走勢回顧

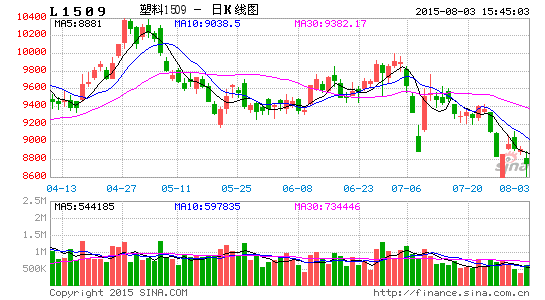

在經歷了六月份穩步上漲行情后,進入7月份,LLDPE期價終于低下了高傲的頭。主力合約L1509從7月1日最高價9995元/噸掉頭向下,快速下跌。期價連續跌破9500、9000元/噸心理關隘,最低一度跌至8885元/噸,(圖一)。盡管也曾出現一波快速反彈行情,但原油價格跌跌不休一次次打擊多頭的信心。截至7月26日,L1509期價再次跌至9100附近,大有再創新低的態勢。周K線也跌穿均線系統、跌破前期低位,顯示出熊市特征(圖二)。

圖一 L1509日K線圖

圖二 L1509周K線圖

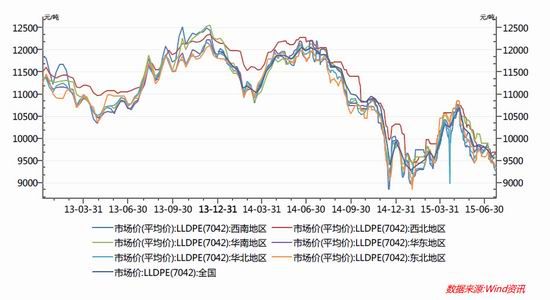

同期,LLDPE(7042)全國現貨市場平均價在5月7日觸頂10856元/噸后開始回落。截止到7月26日,LLDPE(7042)全國各產地現貨報價在9650—9275元/噸不等,均價在9366元/噸,呈現倒V反轉之勢(圖三)。

圖三 LLDPE現貨全國平均價格及各地區價格走勢

目前投資者關心的問題是:

1.是什么原因導致穩步上漲的LLDPE轉入了熊市?近期LLDPE主要基本面因素發生了哪些變化?

2.經過連續下跌后,LLDPE期價是否還有下跌空間?主力合約下跌的的力度和高度究竟還有多大?

3.在什么價位或什么情況下空頭應該離場?

對上述問題認為應該從影響LLDPE的基本面因素和技術面因素進行綜合客觀分析,而不能一味的只按照技術圖表追漲殺跌。

第二部分:基本面因素分析

一。宏觀經濟因素對塑料價格的影響

進入7月份,國內宏觀經濟形勢依然未見大的起色,主要表現在國內經濟數據仍較為疲弱。繼替代匯豐銀行取得Markit公司編制的PMI冠名權的財新傳媒集團7月24日發布的最新數據顯示,7月財新中國制造業PMI初值意外降至48.2,跌至15個月新低,低于上月終值49.4,也顯著低于市場預期,給下半年中國經濟蒙上一絲陰影。這是該數據連續第五個月低于50的榮枯線,表明制造業深陷萎縮區間。結合高頻中觀數據來看,7月以來發電耗煤繼續負增,工業增速仍未現企穩跡象,說明需求和產出均出現萎縮,顯示中小制造業環比動力出現弱化。根本原因,還是經濟的內生動力太弱。

預計,國家統計局將在8月初公布的7月份官方PMI可能也將出現一定程度的下降。PMI的大幅回落體現出經濟活動、企業生產的消極跡象,對塑料等大宗化工原材料的消費無疑起到抑制作用。這是助推LLDPE期價下跌的大環境因素。

圖四 PMI與LLDPE價格走勢圖

本人對PMI指數與LLDPE現貨價格兩者的相關性進行了研究。從圖四看,發現二者的趨勢性非常一致,正相關性較強,即當PMI下行時,LLDPE現貨價格總體亦呈現熊市特征;而當前者轉好時,LLDPE現貨價格總體亦呈現回升態勢。但在PMI由升轉跌或由跌轉升的關鍵點時,LLDPE期價往往能提前作出反映,先于PMI一個月轉勢。也就是說LLDPE漲跌均超前于PMI。但從目前兩者走勢上判斷,LLDPE下跌態勢尚滯后于PMI,從而可大致判斷出LLDPE價格仍有下跌空間,只有超前于PMI跌勢,LLDPE才有轉勢之機會。

正是由于經濟數據疲弱表現加大了政府放松金融政策的動力。上半年,國家連續降息和降準,共釋放流動性大約在6萬億元左右。不過從目前情況看,大部分都流入股市,其次是房地產市場,流入實體經濟的釋放資金量并不樂觀。而且隨著降準、降息次數的增多,其邊際效應正在逐步衰弱。目前最大的梗阻在于,一方面國家加大釋放流動性,但另一方面,需求不足是經濟發展面臨的最棘手問題。

二。供給因素對LLDPE價格的影響

1.煤制烯烴興起是大勢所趨

前兩年,煤制烯烴項目“只聽樓梯響,不見人下來”,導致空頭對期貨遠月合約價格的預期一次次的落空。與同類化工品相比,LLDPE市場呈現出明顯的抗跌特性,某種程度上幾乎是一個天然的多頭品種。但從2014年下半年開始,煤制烯烴項目取得實質性進展。隨著煤制烯烴項目相繼進入投產階段,LLDPE的市場結構發生了重大改變。由于煤炭價格的持續大跌,2015年,越來越多的煤化工項目陸續開始試產、投產,將使得LLDPE除供應量增加外,成本價格大大降低。

我國具有富煤少油少氣的資源特點,因此國內很多化工行業都在用煤化工替代油氣化工,而煤制烯烴是煤化工最主要的組成部分。據初步統計,2015年國內新增LLDPE產能180萬噸。包括浙江興興新能源一期30萬噸,青海大美煤炭30萬噸,陜西神華神木30萬噸,中煤蒙大新能源化工一期30萬噸,久泰能源內蒙古公司二期25萬噸,中安聯合煤化一期35萬噸。需要注意的是,2015年國內增加的LLDPE產能全是煤制烯烴。

表一 煤制烯烴裝置投產進程

| 企業名稱 | 核心技術 | 地區 | PE | 投產時間 |

| 久泰內蒙 | UOP | 內蒙鄂爾多斯 | 25 | 2015年11月 |

| 中煤蒙大 | DMTO | 內蒙鄂爾多斯 | 30 | 2015年12月 |

| 青海大美 | DMTO | 青海西寧 | 30 | 2015年下半年 |

| 神華陶氏榆林 | DMTO | 陜西榆林 | 30 | 2015-2016年 |

| 浙江興興新能源 | DMTO | 浙江嘉興 | 30 | 2015年下半年 |

| 中安聯合 | DMTO | 安徽宿州 | 35 | 2015年10月 |

資料來源:卓創資訊

從煤制烯烴裝置的投放時間來看,今年下半年為新產能的集中投放期。算上從試運行到穩定生產1—3個月的時間,供應壓力對期貨L1601及后續合約價格的影響會更大。

更重要的是,煤制烯烴項目的投產將大大削弱石化企業對LLDPE價格的定價權,這將導致LLDPE價格走勢進一步市場化,從而改變LLDPE市場長期以來形成的牛市特征。由于煤制烯烴的生產成本要比油(氣)制烯烴的生產成本低1000-1500元/噸左右,加之新增產能巨大,未來對LLDPE的價格料將形成重壓,即便有石化企業限產、挺價等措施對市場的提振作用力度也將大打折扣。可以說,今年LLDPE的供給因素因煤制烯烴項目的投產而發生了重大轉變。

2.受利潤恢復驅使7月份LLDPE產量預計增加

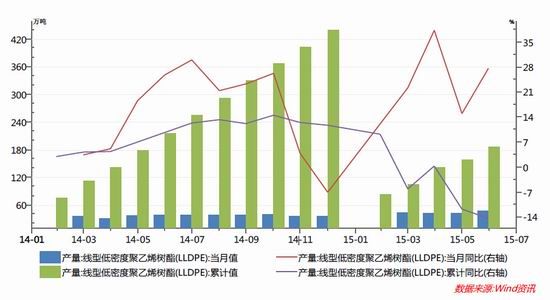

分析LLDPE月度產量發現,6月份全國LLDPE產量為48.0萬噸,不僅超過5月份的42.1萬噸的月度產量,成為今年迄今為止產量最大的月份,也比去年同期月產量37.6萬噸同比增長27.66%(圖五)。不過上半年LLDPE累積產量同比下降14.36%,這是因為上半年檢修停產裝置增多的緣故。而6月份產量之所以大增,除前期不少檢修停產裝置重新開車外,還有大批新產能投產。此外,6月份LLDPE價格處于高位,促使石化企業開足馬力加大了生產。據了解,6月份國內石化企業的LLDPE的生產利潤在1000元/噸左右,處于近年來的較高價位,在如此高利潤的情況下,石化企業有理由開足馬力進行生產。

圖五 國內LLDPE月度產量

由于現貨價格較期貨價格具有一定的滯后性,預計受利潤恢復驅使,7月份LLDPE產量仍會增加或至少與6月產量持平。

3.下半年PE產能擴增較大

上半年,國內多個線性生產企業紛紛停工檢修導致現貨供應階段性偏緊。但進入6月后,前期檢修裝置紛紛開車,而8月份新的停車檢修裝置不多,將導致三季度PE產量增加(表二)。

表二 7月PE國內石化裝置檢修開車時間表

| 企業名稱 | 檢修裝置產能 | 檢修裝置 | 停車時間 | 開車時間 |

| 大慶石化 | 24 | HDPE | 6月4日停車 | 7月26日 |

| 25 | 全密度1線 | 3月20日停車 | 7月開車 | |

| 30 | 全密度2線 | 3月20日停車 | 7月開車 | |

| 吉林石化 | 27 | 線性 | 2015年5-6月份檢修一個月 | |

| 30 | 低壓 | 2015年5-6月份檢修一個月 | ||

| 武漢石化 | 30 | 線性 | 5月初 | 檢修15天 |

| 撫順石化 | 45 | 全密度 | 9月 | |

| 8 | 老HDPE | 9月 | ||

| 35 | 新HDPE | 9月 | ||

| 上海石化 | 8 | LDPE | 7-9月 | |

| 遼通化工 | 30 | 新HDPE | 6月檢修 | 7月 |

資料來源:卓創資訊

這些產能的投產,將導致期貨遠期合約L1601承受著比L1509合約更大的壓力,因此L1601目前比L1509貼水有其合理的方面,這也是目前期貨合約近強遠弱的主要原因。總之,下半年LLDPE供給量的增加是打壓期價的一個不可忽視的重要因素。

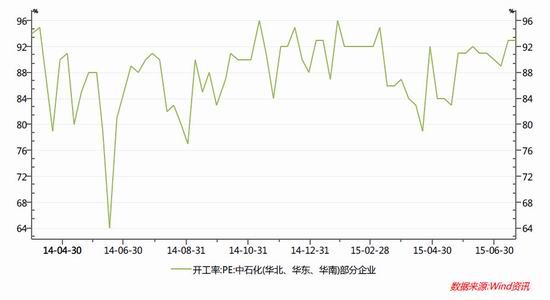

4.PE開工率保持在高位

數據顯示,進入7月份后,PE裝置開工率繼續保持在90%以上的高位,并在7月下旬達到93%的全年最高值,超過去年PE開工率90%的平均水平,也比今年上半年開工率有較大幅度提升(圖六)。預計8月份PE裝置開工率仍會保持在90%以上的水平。

圖六 PE開工率

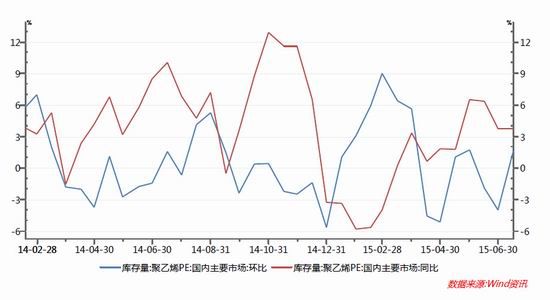

5.PE庫存由降轉升

據wind統計,截止到7月16日,國內主要市場PE庫存環比和同比雙雙上升。其中環比上升1.6%,一局扭轉了6月份環比下降4.97%的局面;同比在6月份上升3.74%的基礎上,7月份又上升3.76%,增幅較快(圖七)。原因在于6月份PE市場持續反彈,市場商家操作積極性較高,且下游接貨意愿增加,多數終端用戶有補貨行為,臨近月底石化合同戶開單量有所增加。但進入7月后,隨著終端用戶補貨行為的結束,下游接貨意愿驟減,導致PE庫存增加。

圖七 PE庫存

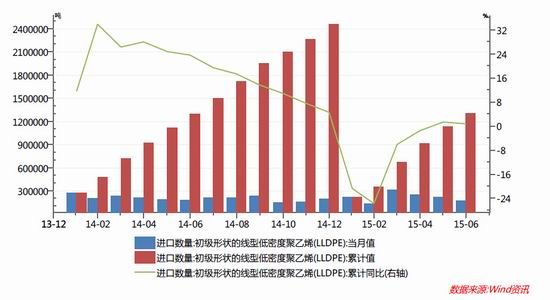

6.LLDPE進口數量與價格

從LLDPPE進口量來看,6月份當月進口17.2萬噸,與去年同月17.8萬噸進口量基本持平。1—6月累計進口130.38萬噸,較去年同期129.5萬噸僅略增加0.88萬噸。與去年同期相比,沒有大的變化(圖八),表明進口量保持穩定。

圖八 進口LLDPE數量

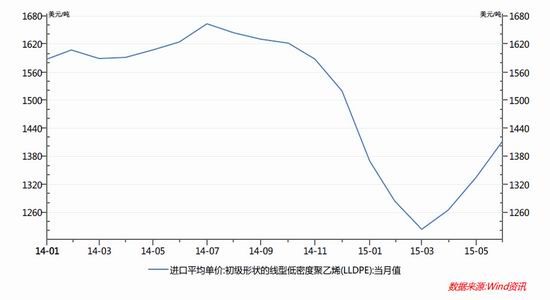

從LLDPPE進口價格來看,自去年三季度起,進口的LLDPE價格持續下跌,至今年一季度已經降至1220美元/噸,折合人民幣7600元/噸左右,但隨著上半年原油價格的恢復性反彈,6月底LLDPE進口價格小幅反彈到1412美元/噸(圖九)。隨著7月份原油價格下跌,預計7月份LLDPE進口價格將由升轉跌。

圖九 LLDPE進口價格

7.上游石化企業挺價意愿減弱

數據顯示,在大量煤制烯烴裝置投產前,我國LLDPE主要生產廠家大約15家,主要集中在中石化[微博]和中石油兩大集團,其產能與產量分別約占全國LLDPE總產能和總產量的87%和88%,具有一定程度的壟斷性。2014年上半年LLDPE價格之所以一路飆升,與石化企業持續提價有很大關系。但從2014年下半年起,石化企業壟斷性開始減弱,手煤制烯烴競爭影響挺價意愿不強,表現在報價方面穩中下跌,貿易商心態較平和,隨行出貨,未再出現積極囤貨現象。下游企業需求反應謹慎,工廠接貨力度偏弱,實際成交稀少。預計今年下半年市場仍將維持供應寬松局面。

三。上游原材料成本因素對LLDPE價格的影響

1.原油價格一蹶不振

進入7月份,原油價格受到多重因素打壓,其中最重要的當屬緩和的伊朗局勢、原油供應充足,以及庫存大幅增加的施壓。另外,近來的強勢美元以及低迷的原油需求也施壓油價。

首先是伊朗局勢因素。相關國家(美國、英國、法國、俄羅斯、中國和德國)與伊朗7月14日達成了歷史性的全面解決核問題的協議。市場普遍預計,協議達成后6至8個月內,伊朗的石油出口量將明顯增加,全球石油供過于求形勢或更加明顯。當前全球石油每日產出已經達到創紀錄的9200萬桶,而施加于伊朗的制裁措施解除后,更多來自伊朗的原油將涌入國際市場。在該國面臨的制裁被解除后,伊朗希望快速將原油出口產量翻一番,同時推動石油輸出國組織(歐佩克)的其他成員國更新市場配額體系。在制裁取消后,伊朗的石油日出口量將增長100萬桶。市場普遍認為,在油市無疑已經處于供過于求的大環境下,伊朗的石油日出口量只需增加50萬桶,國際油價就會進一步走低。

其次,油價供應充足、庫存增加重壓油價也是油價近期下跌的主要因素。大型油服公司貝克休斯統計數據顯示,在7月前兩周,美國開工原油鉆井數量連續兩周上升,一改過去連續29周的下滑趨勢,這顯示出美國頁巖油產量正在回升。市場人士表示,外界開始進一步擔憂美國頁巖油生產可能保持強勁,并持續給油價造成壓力。

美國能源信息局22日公布的原油數據顯示,美國全國的商業原油庫存增加250萬桶至4.6389億桶,高于5年來同期均值,而預期為減少225.8萬桶。此外,除西海岸庫存減少76.2萬桶外,其他所有地區庫存均上升,美國原油期貨主要交割地俄克拉荷馬州庫欣地區的原油庫存增加81.3萬桶。

第三,歐佩克整體供應也有望增加。除美國石油產量持續上升外,歐佩克提升原油產量是國際原油市場面臨的更大問題。如果未來幾個月政治障礙得到清除,那么伊拉克南部和沙特阿拉伯的新增原油生產很顯然將促使歐佩克產量趨于增長。5月到6月期間,石油輸出國組織增加了每天近60萬桶的產量,其中的絕大多數都是來自沙特阿拉伯和伊拉克。

第四,近來表現強勢的美元也施壓油價。7月下旬,美國公布的一系列經濟數據表現良好,且市場預期美聯儲9月份就會升息,這種升息的預期始終支撐美元維持強勢,美元走強,相當于以美元計價的油價走軟。而一旦美國加息,包括原油在內的大宗商品將普遍承壓。

預計供應過剩將向下施壓油價至45美元/桶甚至更低(圖十)。這對以原油為原料的PE和LLDPE來說,無疑成本將進一步降低。

圖十 原油期貨價格周K線走勢圖

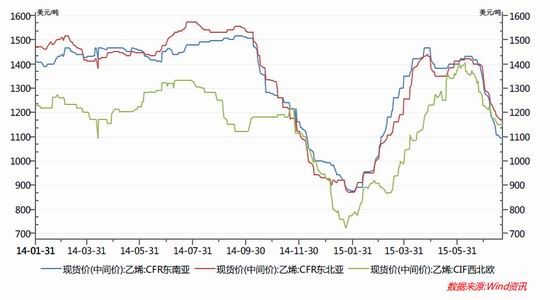

2.乙烯價格大幅回落

作為PE的原材料,國內乙烯價格主要參考進口乙烯的價格。統計數據顯示,CFR東南亞與東北亞乙烯價格與國內LLDPE現貨價格呈高度正相關性,乙烯價格對LLDPE價格起著主要的成本支撐作用。但從6月初開始,國際乙烯價格開始從高位大幅回落20%以上(圖十一)。截至7月22日數據,國際乙烯報價CFR東北亞報1165美元/噸,CFR東南亞報1090美元/噸,西北歐CIF報價1152美元/噸。乙烯價格的回落預示著LLDPE缺乏上漲的根基。

圖十一 進口乙烯價格走勢

四。下游需求因素對LLDPE價格的影響

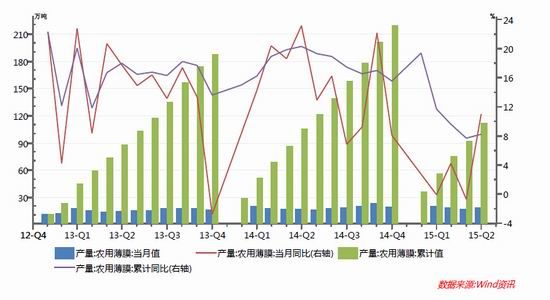

上半年頭5個月,我國農用薄膜總產量無論是當月同比還是累計同比均出現較大幅度的下滑,只是6月份這一下滑勢頭才得到遏制(圖十二)。上半年,農用薄膜產量累計111.92萬噸,僅比去年同期的104.93萬噸高出不到7萬噸。表明農用薄膜生產保持平穩態勢。

圖十二 農用薄膜月度產量及同比增速

總之,從塑料的需求看,由于基本上為剛性需求,這種需求表現較為平穩,不會發生大的波動。因此,在未來相當長一段時間內,影響LLDPE價格的主要因素還是供給因素的變化,而需求因素處于次要地位。

第三部分:技術面分析

比較目前主力合約L1509多空雙方持倉可以發現,空頭陣營持倉在1000手以上的席位有27家,多頭有25家,空頭主力陣營前兩位持倉均過萬手,且還在增倉;反觀多頭主力陣營中沒有一家持倉過萬手,目前已有不少空頭主力紛紛在L1601遠期合約增持空倉。

從L1509的周K線圖表指標來看,目前期價正處于下跌第三浪中,整個均線系統處于下壓態勢(圖十三)。從波浪理論角度分析,第三浪應為第一浪的1.618倍,由此算出下跌目標價位大約在9995-(10400-9165)×1.618=7997≈8000元/噸附近。即便是按照黃金分割率來看,期價回落至0.618的價位也在8750附近。結合MACD和KD指標都才處于死叉向下狀態,可以判斷期價下跌處于“正在進行時”。

圖十三 L1509周K線走勢分析

第四部分:結論

通過上述分析可以得出以下結論:

1.從影響LLDPE價格的宏觀因素來看,剛剛公布的7月份多項數據顯示國內經濟形勢不如預期。根本原因還是經濟的內生動力太弱。預計,國家統計局將在8月初公布的官方PMI可能也將出現一定程度的下降。經濟活動、企業生產的消極跡象,對塑料等大宗化工原材料的消費無疑起到抑制作用。這是助推LLDPE期價下跌的大環境因素。

2.對PMI指數與LLDPE現貨價格兩者的相關性進行了研究。發現二者的趨勢性非常一致,正相關性較強,但在PMI由升轉跌或由跌轉升的關鍵點時,LLDPE期價往往能提前作出反映,先于PMI轉勢。但從目前兩者走勢上判斷,LLDPE下跌態勢尚滯后于PMI,從而可大致判斷出LLDPE價格仍有下跌空間,只有超前于PMI跌勢,LLDPE才有轉勢之機會。

3.值得重點強調的是,今年LLDPE的供給因素發生了重大的變化。主要體現在煤制烯烴項目取得實質性進展,LLDPE的市場結構發生了根本性改變。今年國內新增LLDPE產能180萬噸全是煤制烯烴。大量廉價PE的陸續供應,對期貨L1509及后續合約價格的打壓影響較大。此外,受生產利潤驅使,6月份國內LLDPE產量大幅增加,成為今年迄今為止產量最大的月份。隨著新開工裝置的投產和舊裝置檢修完工,下半年PE產能擴增較大。7月份PE開工率保持在93%的高位,導致PE庫存由降轉升,上游石化企業挺價意愿減弱,下游企業需求反應謹慎,工廠接貨力度減弱。預計8月份LLDPE市場仍將維持供應寬松局面。

4.分析上游原材料成本因素發現,原油價格受到多重因素打壓。其中最重要的當屬緩和的伊朗局勢、原油供應充足,以及庫存大幅增加的施壓。另外,近來的強勢美元以及低迷的原油需求也施壓油價。預計今年國際原油價格上沖60美元/桶的可能性很小,而跌至45美元/桶的可能性卻很大,甚至不排除跌破45美元/桶的可能。原油價格的持續疲軟,對降低以油氣為生產原料的塑料成本來說是有利的。此外,作為PE的原材料,從6月初開始,國際乙烯價格開始高位大幅回落,也預示著LLDPE缺乏上漲的根基。

5.分析下游需求發現,農用薄膜產量保持平穩。預計未來一段時間LLDPE的需求不會發生大的波動。影響LLDPE價格的主要因素還是供給因素的變化,而需求因素處于次要地位。

6.比較目前主力合約L1509多空雙方持倉情況可以發現,空頭主力陣營比多頭主力陣營更整齊,從持倉分布看體現空頭陣營實力更強。從L1509的周K線圖表指標來看,目前期價正處在下跌地三浪中,下跌目標位大約在8000元/噸附近。即便是按周黃金分割率,下跌目標也至少在8750元/噸附近。結合MACD和KD指標都才處于死叉向下,可以判斷期價下跌處于“正在進行時”。

第五部分:操作計劃

按照上述分析得到的結論,現階段LLDPE受供給因素的利空影響,期價正處于下跌之中。因此當前的主要操作策略應是:選擇主力合約L1509逢高做空,目標位初步定在8750和8000元/噸附近。

現階段操作方案設計如下:

1.交易對象:L1509主力合約;

2.交易方向:在9000以上尋機賣出做空;

3.建空倉點位:分三批在9000、9100、9200元/噸擇機進場做空;

4.做空目標價位:第一目標價位8750元/噸;第二目標價位8000元/噸,根據當時情況考慮減倉或全部離場;

5.資金管理:每次入場建空倉資金用量15%,共計45%;

6.止損方案:L1509如果期價向上突破9500心理大關則考慮止損。不過發生這種情況的可能性目前來看似乎不大。

華聯期貨 韓錦

新浪聲明:新浪網登載此文出于傳遞更多信息之目的,并不意味著贊同其觀點或證實其描述。文章內容僅供參考,不構成投資建議。投資者據此操作,風險自擔。