銀河期貨(月報):基本面分化后市或金弱銀強

摘要

自7月18日至8月21日的24個交易日中,國內金價和銀價走勢分化。金價圍繞1280-1320美元窄幅調整,于60日均線1300美元附近選擇方向,而銀價自21.3美元一路下跌至19.3美元,均線空頭排列。整體來看,近一個月金銀主要受三方面因素影響:(一)地緣政治風險提振避險資產,但金銀漲幅均有限。(二)美國經濟持續好轉,7月議息會議紀要顯示美聯儲正在討論加息的細節,投資者資金涌出黃金市場。(三)歐央行[微博]行長德拉吉發表激進言論,有望進一步推出寬松貨幣政策;歐元連續四個月下跌,美元指數強勁反彈,令以美元計價的黃金價格持續承壓。

綜合來看,美國經濟的持續向好以及加息預期仍然是制約貴金屬價格反彈的中期最重要因素,趨勢上我們目前仍然判斷6月份以來的反彈基本結束,但是這輪下跌也是一個逐步下挫的過程。

從短期因素來看,烏克蘭和伊拉克局勢均有所緩和,市場的避險情緒雖然仍有較大不確定性,但局勢上或緩和解決的概率較大。而未來一個月關注的焦點為美國經濟數據變化以及歐美央行政策,9月4日和9月16日歐央行及美聯儲分別將召開利率會議,關注兩國對貨幣政策的表態。在8月22日全球央行會議中,美聯儲主席耶倫講話較為中性,重點仍在就業的話題上而對加息持謹慎樂觀的態度,而歐央行行長德拉吉則表現較為激進,關注兩次議息會議中是否會出現轉折。另外,在8、9月份中國將迎來消費旺季,但從實際消費來看,黃金的消費需求較去年大幅下滑,金價面臨進一步下跌風險,而白銀現貨市場出現緊缺,銀價或有較強支撐,穩健者可以關注金銀指數套利機會。

未來一個月貴金屬料延續震蕩調整態勢,但震蕩的中心或較前期1300和20美元中軸有所下移,交投區間或介于1350-1240美元和20.5-19美元。趨勢上來看,外盤金價仍處于三角調整區間,謹防地緣政治因素消退及宏觀企穩后金價向下突破風險,短期關注1280美元表現。銀價方面,已趨近三角形區間調整的19美元下方支撐,持續下跌空間或有限,但在金價弱勢格局下,銀價亦難有較好表現。對應國內金價和銀價的操作區間為250-265元和4000-4300元。

一、主要資產表現

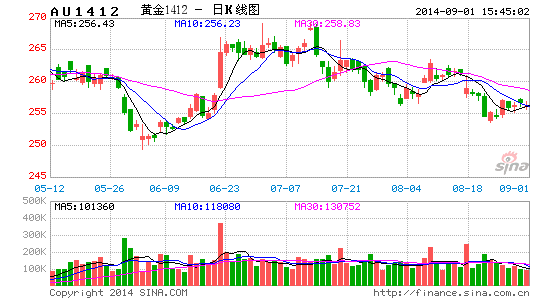

自7月18日至8月21日的24個交易日中,國內金價和銀價走勢分化。金價圍繞1280-1320美元窄幅調整,于60日均線1300美元附近選擇方向,而銀價自21.3美元一路下跌至19.3美元,均線空頭排列。但波動率一直低位徘徊,截止8月21日黃金22周波動率降至11.8,白銀22周波動率降至16,均處于2003年初以來的歷史低位,表明在金價和銀價持續調整后,面臨向上或者向下大幅波動的風險,對應關注區間調整后的操作機會。

整體來看,近一個月金銀主要受三方面因素影響:

(一)地緣政治風險提振避險資產,但金銀漲幅均有限。一方面由于烏克蘭和中東局勢或為持久性問題,市場的緊張性神經具有短期刺激效應,在未發生重大軍事沖突下,避險資產難有較大漲幅;另一方面,盡管地緣政治風險較大,但油價產量穩定,原油價格近一個月持續下跌,對供給沒有產生實質的破壞性,亦抑制金銀漲幅。

(二)美國經濟持續好轉,7月議息會議紀要顯示美聯儲正在討論加息的細節,將于10月底結束購買國債,并適經濟情況或提前加息和縮減資產負債表,受此影響,投資者資金涌出黃金市場,但考慮到美聯儲主席耶倫表態仍在“打太極”,中性的陳詞或令市場更加理性,后市影響金價的關鍵性因素或仍為美國經濟數據表現。

(三)歐洲方面,烏克蘭地緣政治風險,抑制了歐洲和俄羅斯經濟增長,尤其是歐洲通脹繼續收縮,歐央行行長德拉吉發表激進言論,有望進一步推出寬松貨幣政策;歐元連續四個月下跌,美元指數強勁反彈,令以美元計價的黃金價格持續承壓。

從金銀走勢來看,表現較為分化。主要是由于白銀較黃金表現弱避險屬性,地緣政治因素對白銀的避險買需刺激有限。而由于白銀具有較強的工業屬性,進入8月白銀現貨市場緊缺,對銀價形成支撐,在美聯儲暗示或提早加息后黃金存在補跌效應。策略方面,可以根據黃金和白銀兩者基本面差異以及比值關系,進行套利操作。

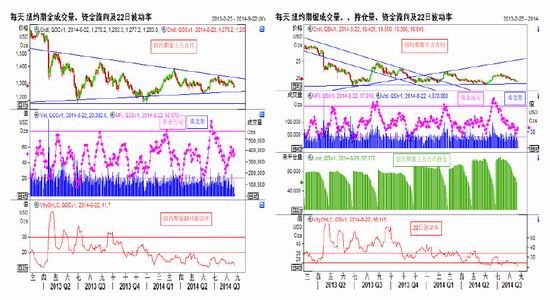

圖1:近一個月紐約期金合約調整,資金短期流入,波動率維持低位 圖2:近一個月紐約期銀合約調整,資金或有流入風險,波動率維持低位

資料來源:Eikon銀河期貨研發中心

圖3:近一個月美元指數強勁反彈,10年通脹保值債券收益率繼續回落 圖4:美國10年國債與保值債券收益率差為通脹預期,近期有所降低

資料來源:Eikon銀河期貨研發中心

圖5:近一個月美股回調后再創新高,金價趨勢上震蕩偏弱 圖6:原油指數下滑或抑制了美國通脹抬頭的風險

資料來源:Eikon銀河期貨研發中心

二、9月份影響因素分析

綜合來看,美國經濟的持續向好以及加息預期仍然是制約貴金屬價格反彈的中期最重要因素,趨勢上我們目前仍然判斷6月份以來的反彈基本結束,但是這輪下跌也是一個逐步下挫的過程。

從短期因素來看,烏克蘭和伊拉克局勢均有所緩和,市場的避險情緒雖然仍有較大不確定性,但局勢上或緩和解決的概率較大。而未來一個月關注的焦點為美國經濟數據變化以及歐美央行政策,9月4日和9月16日歐央行及美聯儲分別將召開利率會議,關注兩國對貨幣政策的表態。在8月22日全球央行會議中,美聯儲主席耶倫講話較為中性,重點仍在就業的話題上而對加息持謹慎樂觀的態度,而歐央行行長德拉吉則表現較為激進,關注兩次議息會議中是否會出現轉折。另外,在8、9月份中國將迎來消費旺季,但從實際消費來看,黃金的消費需求較去年大幅下滑,金價面臨進一步下跌風險,而白銀現貨市場出現緊缺,銀價或有較強支撐,穩健者可以關注金銀指數套利機會。

(一)地緣政治風險對避險資產刺激存較強不確定性

自今年3月至今,烏克蘭問題已持續半年時間,從目前來看,或取得初步進展。在國際紅十字會的公證下,烏克蘭政府接受了來自俄羅斯的人道主義援助,俄方和歐盟的談話也愈加平和,傾向于和平方式解決問題。

尤其是在持久戰后歐洲主力軍德國經濟遭受牽連,德國總理默克爾拋出橄欖枝,稱烏克蘭應實行聯邦制(即去中心化過程),這恰巧符合俄羅斯就烏克蘭問題提出的解決方式。8月26日,俄烏會談將會討論和平解決問題的計劃,關注局勢進展。

然而,從黃金價格來看,自今年3月至今圍繞1390-1240美元區間波動,中值為1300美元。地緣政治因素對金價存在一定的刺激作用但不存在持續性,考慮到局勢的不確定性,投資者短線操作為宜。若烏克蘭和俄羅斯達成一致,謹防金價波動增加及大跌風險。

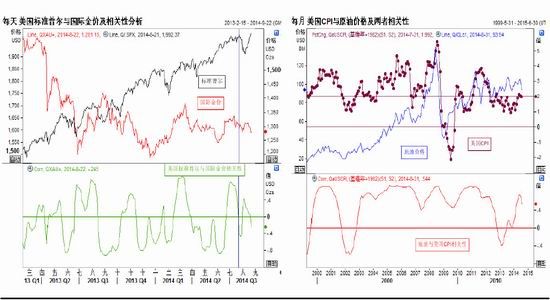

(二)聯儲加息預期有所增強,金價或延續跌勢

美聯儲7月議息會議紀要顯示委員們開始討論貨幣政策回歸常態的步驟,并且就退出政策的詳細計劃進行了討論,包括貨幣政策回歸常態過程中的利率設定,賣出目前持有的大量債券的策略以及如何實現政策和公眾溝通的機制以避免政策回歸常態造成經濟以及金融市場的動蕩。總體而言,隨著美國經濟的各項數據接近美聯儲設定的政策調控目標區間,美聯儲加息的腳步漸行漸近,甚至在此次議息會議紀要中美聯儲討論了“先加息,再縮減資產負債表”的戰略步驟,認為資產負債表的回歸常態將使得金融系統在資產配臵上回歸正常,當然也有一些委員表示為了避免資產負債表緊縮過程對經濟金融系統造成沖擊,可以考慮暫時不要賣出MBS的退出策略。美聯儲在這次議息會議紀要中已經明確提出了未來退出QE、貨幣政策回歸常態的戰略步驟,從目前經濟指標來看,美國經濟復蘇的基礎是穩固的,并且隨著經濟增長勢頭的持續,2015年美聯儲“先加息,再縮減資產負債表”的時間點就臨近了,這對黃金價格非常不利。

從2013年黃金價格走勢來看,全年伴隨著市場對于美聯儲縮減QE的預期,黃金價格大幅下挫,到美聯儲2013年12月底真正縮減QE時,黃金價格才企穩反彈;同樣,目前市場仍然處于美聯儲何時加息的預期之中,這將打壓金價走勢。但是我們也注意到,從美聯儲言論中看出,“先加息,再縮減資產負債表”的戰略安排也傳遞出美聯儲對于通脹預期上漲的擔憂以及部分金融資產泡沫的擔憂,這使得美聯儲加息預期中很多資產也將重估,一旦這些資產格重估,價格回落,黃金也將獲得一些資金的配臵需求,所以我們看到今年國際黃金ETF資金未大幅減持,反而在適當時候出現小幅增倉,這說明這一輪黃金價格即使下跌,幅度也不會太大。

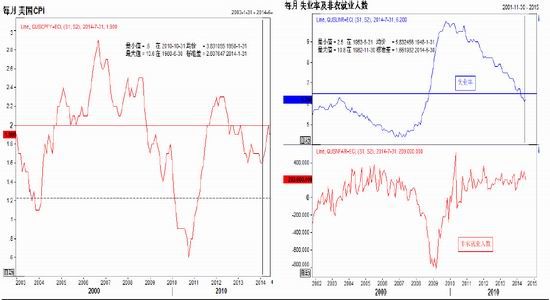

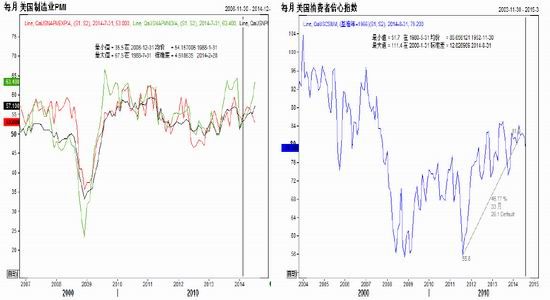

圖7:2014年美國CPI趨近2% 圖8:2014年7月美國失業率至6.2%,非農就業增至20.9萬人

資料來源:EIKON銀河期貨研發中心

圖9:2014年7月份制造業持續回暖 圖10:2014年美國消費者信心良好

資料來源:EIKON銀河期貨研發中心

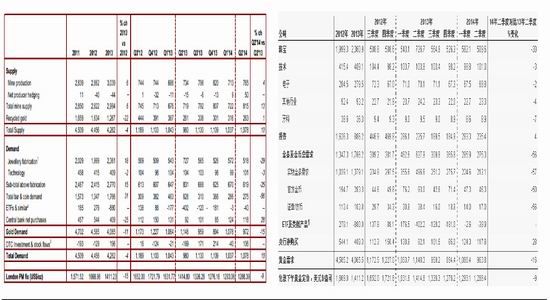

(三)二季度央行凈購買和庫存增加抵消了珠寶需求驟降

世界黃金協會于8月14日公布的最新需求報告顯示:2014年第二季度的黃金需求量為964公噸,顯著低于2013年同期強勁高漲的黃金需求,但是在10年的平均水平。總體而言,央行凈購買和庫存增加抵消了珠寶需求驟降。其中,珠寶行業的黃金需求較去年同期減弱,但是其5年上升趨勢仍保持完好。由于相對穩定的價格條件導致市場疲軟,黃金投資需求從去年的過熱中降溫。中央銀行繼續以穩健的步伐購入黃金。金礦產量連續第二季度較去年同期增長了4%,從而導致黃金供應量提高了10%。場外市場交易和庫存流動性大幅增加106噸。

珠寶:自2009年以來,珠寶行業的黃金需求一直呈顯著上升趨勢,在今年第二季度,該行業黃金需求占全球黃金需求的50%以上。今年與去年的同期比較值受到去年第二季度黃金需求激增的影響,但是今年的需求量基本上與5年平均值持平。

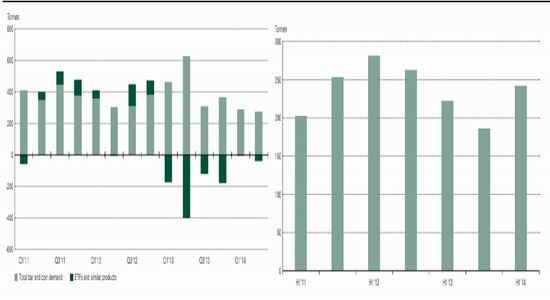

投資:在第二季度,金價的波動幅度不大,黃金投資者市場疲軟。因此,金條和金幣的需求較2013年第二季度所創下的紀錄顯著降低,且黃金交易型開放式證券投資基金(ETF)的資金流出大幅放緩。

科技:黃金在科技應用領域中的需求小幅下降至101公噸。經濟大環境的改善和消費者信心的提升有助于遏制替代品所帶來的損失。然而,各行業制造商為了控制成本均在繼續尋找更為廉價的黃金替代品。

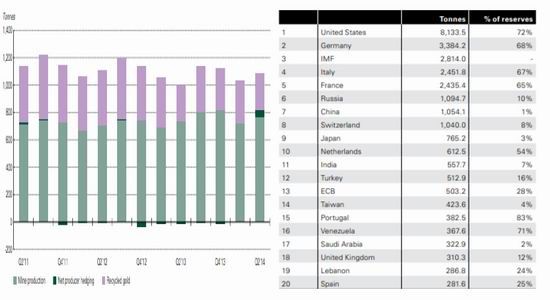

中央銀行:該行業保持強勁的黃金需求,在第二季度凈購入118公噸,較去年同期增長了28%。在第二季度,第四份央行黃金協議(CBGA)聲明中也重申,一些最大持有者尚未開始賣出黃金。

供應:在第二季度,黃金供應量增加了10%,這主要是由于黃金開采供應量提高了13%,而再生黃金量變化不大。此外,第二季度的對沖黃金量為50公噸;然而,這些新倉位對整體未結對沖帳影響甚微。

圖11: 2014年二季度黃金供需報告 圖12: 2014年二季度黃金分項需求報告

資料來源:EIKON銀河期貨研發中心

圖13: 金幣金條及黃金ETF投資需求 圖14: 央行凈購買

資料來源:EIKON銀河期貨研發中心

圖15: 2014年二季度黃金供給 圖16:俄羅斯超過中國成為第六大黃金儲備國

資料來源:EIKON銀河期貨研發中心

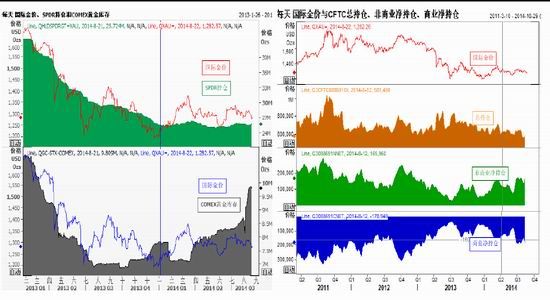

資金面上,自1月初至8月20日,全球最大黃金ETF基金SPDR持倉量小幅增加15噸至800噸,表明自年初以來基金投資者較去年拋售情緒大幅降低,并且逢低配臵一部分黃金資產,主要受地緣政治風險因素刺激金價飆升,投資基金適量買入黃金,但局勢降溫后會迅速拋售;另外在資產配臵方面,基金亦會逢低買入一部分;整體來看,基金投資目前未顯長期投資黃金的持續性,未來仍需監測基金持倉對黃金的推動作用。另外,美國商品期貨交易委員會(CFTC)公布的最新報告顯示近一個月投機凈多頭和生產商的期貨或期權頭寸均保持均衡,處于調整階段,數據顯示:7月15日至8月19日,黃金非商業凈持倉報告指數(代表投機買盤)由51%升至58%,而商業凈持倉報告指數(代表生產商套保意愿)由52%升至54%。

圖17: 國際金價、SPDR黃金持倉和COMEX黃金庫存 圖18:CFTC黃金總持倉、非商業凈持倉和商業凈持倉

資料來源:EIKON銀河期貨研發中心

(四)白銀現貨緊俏,銀價短期大跌風險降低

白銀現貨緊俏:進入8月白銀期貨價格較現貨白銀出現持續貼水,現貨供給較為緊張,為銀價提供支撐。在需求層面,國家能源局將加大政策落實和工作力度,進一步推動分布式光伏發電長期向好發展。隨著光伏產業各項政策的推進,以及融資困難的解決,光伏產業有望迎來新一輪的發展。白銀工業需求有望出現好轉。整體在供給緊缺和需求回暖的背景下,白銀基本面上利好重現。

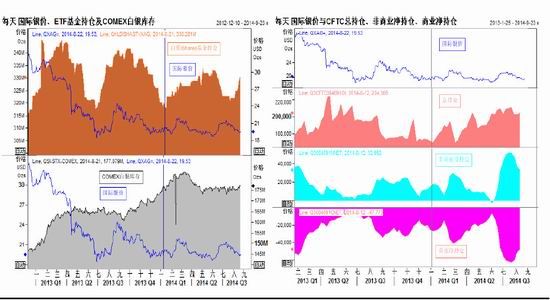

投資需求方面:在白銀的投資需求方面,白銀ETF最大持有者iShares基金自7月20日至8月23日持倉量由10039噸增至10272噸,盡管前期銀價受地緣政治因素刺激短期有所反彈,基金反而逆勢減倉,但在白銀基本面利好因素刺激下,近一個月以逢低買入為主。從1月初至8月23日,基金持倉共增加317噸,表明基金看好長期銀價。近一個月COMEX白銀庫存基本保持不變,但需密切關注六家注冊倉單和注銷倉單變化。

交易層面:美國商品期貨交易委員會(CFTC)公布的最新報告顯示7月15日至8月22日,白銀非商業凈持倉報告指數(代表投機買盤)由100%降至52%,而商業凈持倉報告指數(代表生產商套保意愿)由4%增至40%;整體來看,在7月15日投資買盤存在嚴重超買現象后,投機凈多頭迅速減持頭寸且生廠商增加保值意愿,而同時銀價出現大幅回調。從目前交易商心態來看,銀價短期仍有進一步回調風險。

圖19國際銀價、iShares白銀持倉和COMEX白銀庫存 圖20: CFTC白銀總持倉、非商業凈持倉和商業凈持倉

資料來源:Eikon銀河期貨研發中心

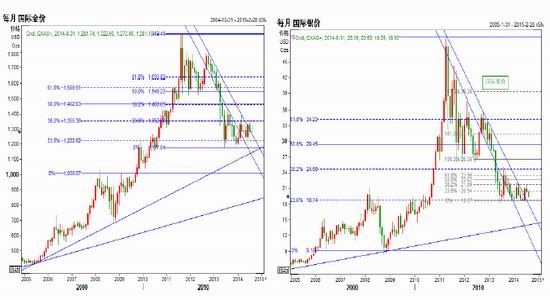

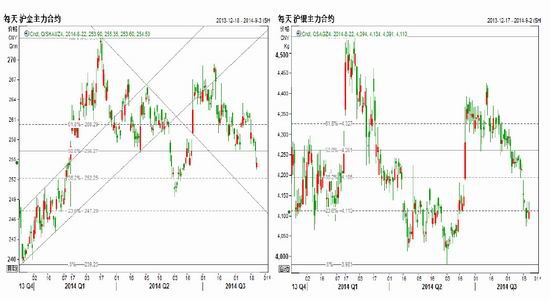

三、貴金屬后市展望

未來一個月貴金屬料延續震蕩調整態勢,但震蕩的中心或較前期1300和20美元中軸有所下移,交投區間或介于1350-1240美元和20.5-19美元。趨勢上來看,外盤金價仍處于三角調整區間,謹防地緣政治因素消退及宏觀企穩后金價向下突破風險,短期關注1280美元表現。銀價方面,已趨近三角形區間調整的19美元下方支撐,持續下跌空間或有限,但在金價弱勢格局下,銀價亦難有較好表現。對應國內金價和銀價的操作區間為250-265元和4000-4300元。

圖21: 8月23至9月23日,國際金價料于1240-1350美元區間交投 圖22: 8月23至9月23日,國際銀價料將于19-20.5美元區間交投

資料來源:EIKON銀河期貨研發中心

圖23:8月23至9月23日,滬金主力合約料于250-265元區間交投 圖24: 8月23至9月23日,滬銀主力合約料將于4000-4300元區間交投

資料來源:EIKON銀河期貨研發中心

銀河期貨研發中心 宏觀及貴金屬組 楊學杰

新浪聲明:新浪網登載此文出于傳遞更多信息之目的,并不意味著贊同其觀點或證實其描述。文章內容僅供參考,不構成投資建議。投資者據此操作,風險自擔。