|

|

|

原油瘋漲開辟新紀元 帶動商品市場迎來新機遇http://www.sina.com.cn 2007年11月13日 08:15 北京中期

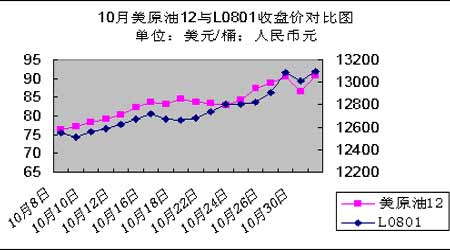

原油期貨作為世界第一大商品期貨,對于其他期貨品種有著廣泛的影響作用。加之其用途廣泛,已經成為一國工業運行之血脈。其價格走勢有時甚至會影響到匯率的變動,以及一國宏觀經濟政策的變動。由于近年來美元不斷貶值,加劇了全球范圍內的流動性。很多避險資金已經將原油當做規避外匯風險的品種而進行投資。加之全球對于原油的需求不斷增加,而產出和煉廠等生產環節卻不盡如人意。還有令人頭疼的地緣政治動蕩,使得油價不斷上揚。成為當之無愧的全球商品市場中的明星。 而面對這一現實,或者說這一歷史性的機遇,我們又能做些什么呢?一味的等待和承受因油價彪升而給我們增加的成本支出嗎?答案是:當然不是!作為投資者,這對我們來說正是一個歷史性的機遇。下面我們將通過本文來簡要的介紹一下原油的歷史性上漲將會對其他期貨投資品種帶來怎樣的機遇。更進一步的市場情況與分析建議,建議仔細查閱本文后面的期貨品種投資月報。 原油價格長期走勢圖 首先,我們對原油市場的情況做一個簡要的回顧。近期原油價格瘋狂上漲。本輪漲勢始于8月下旬,之前由于美次級債危機使得市場流動性減弱,令油價回落至每桶70美元附近的水平。但在各國央行介入市場令這一危機緩和后。油價在基金積極參與的情況下,一路連漲。至10月底已升至每桶95美元的歷史最高水平(見上圖)。由于近期原油市場在美國兩次下調利率、油品庫存不斷下滑、中東地緣政治沖突升級以及冬季需求預期強勁等因素的存在下,下檔支撐十分強勁,應該說后市繼續振蕩上行續寫歷史的可能性相當大。 目前我國期貨市場現有的交易品種包括金屬、能源、農產品、油脂和化工產品等。可以說原油市場的變動對這些商品均有著一定程度的影響。我們先來看一下它對于燃料油、天然橡膠和LLDPE等這一和原油下游產品直接相關的品種。 由于燃料油是原油提煉的一種產品,與原油價格的變動直接相關。其價格走勢始終不能擺脫原油的指引,但根據各時期供求基本面情況,會表現出一些自身的特點。比如月內新加坡燃料油主要受到供應緊張的影響,加之原油價格不斷走高。使其價格漲幅甚至超過了原油。漲至月底的每噸500美元之上,漲幅接近25%。期間歷史高點亦不斷被刷新。同期,國內燃料油市場繼續較國際原油及新加坡燃料油市場滯漲,但情況稍有改觀。由于新加坡油價連續上漲,使得黃埔市場價格倒掛進一步加重。目前來看,華南貿易商理論上倒掛已經超過700元/噸,而后市依然看漲,于是進口商目前以囤貨觀望為主。但盡管市場需求極其低迷,客戶普遍觀望,在原油不斷的強勢推動下,進口商報價依舊水漲船高。 隨著國際市場價格的不斷飆升,使得國內汽柴油資源緊張。下游產品價格升高,小煉廠的承受能力相對有所增長。目前市場“油慌”陰影有所增強。直銷價格華南地區仍在上漲,對外批發仍舊無法正常。每逢“油荒”浮現,便意味著距成品油提價的時日不遠了。近期國際油價大漲,而國內未能及時提價的主要原因是由于近幾個月我國CPI指數在食品價格上漲的帶動下大幅走高,面臨通脹壓力。鑒于這一壓力,使早該執行的成品油提價未能執行。但隨著原油成本長期運行于歷史高位,國內成品油價上調只是早晚的問題。隨著這一預期的愈加強烈,也使得滬燃油期貨的多頭氛圍漸濃,使之前較國際油價嚴重滯漲的狀況有所改善。相信滬燃油后市將隨原油迎來較好的多頭投資機會。 而原油和天然橡膠也有著更深一層的聯系。我們知道,天膠的主要用途是生產輪胎,作為生產輪胎的另一種主要原材料就是合成橡膠,其與天然橡膠的生產配比幾乎要占到總用量的一半左右。而生產合成橡膠的原料是原油。這樣一來,由于他們之間較強的替代作用,使得兩者間的價格連動性更強。 加之天然橡膠傳統地被市場認為是一個較好的投機品種。這一點我們從其持倉和成交量也可以看出。因此,很多時候天然橡膠會表現出更多的金融屬性。使得基本供需情況退居次席。比如在資金參與積極的時候,天膠期價對原油走勢、匯率變動、甚至宏觀經濟數據都有著敏銳的反映。 油價的瘋狂上漲,對于天然橡膠市場的影響不言而喻。但原油漲價傳導至合成橡膠,再由合成膠從現貨報價中表現出來則有一定時間的滯后期。同時,雖然目前天膠供需情況仍屬偏緊。但短期內交易所庫存增加,以及東南亞主產區天氣轉好等消息在一定程度上壓制了膠價。使得目前同時期滬膠期價漲幅遠低于日膠和原油(見上圖)。在這一市場格局下,賣出將會承受巨大壓力。可以說創造歷史的原油價格以及目前天膠的市場狀況給了投資者一個機遇。而投資者順勢抓住這一機遇擇機做多天膠應該會有不錯的收獲。 同時,原油是生產LLDPE 產品的主要上游原料,因此國際原油市場的價格是構成LLDPE 生產成本的重要因素之一,國際油價的走勢對LLDPE 具有重要的影響,近期油價的大幅上漲不僅影響著LLDPE市場的走勢,同時在市場心理上對LLDPE市場構成強勁的支撐, 10 月的國際原油期貨市場屢創紀錄新高,從而提振了LLDPE期市亦創出紀錄新高,用事實提示了投資者接下來對于LLDPE市場的投資策略。 玉米、白糖、油脂與豆類亦有較強的能源屬性。隨著近年油價的不斷走高,市場開發替代能源的熱情更是一浪高過一浪。自從人們發現了不但人和牲畜可以吃玉米,連汽車都可以“吃”玉米之后,伴隨著全球能源市場的“蒸蒸日上”,玉米被越來越多的應用于燃料乙醇的生產,從 1980 年以來,美國燃料乙醇產能從每年不到 2億加侖增長到2005年的40 億加侖。2005年產量比2001年翻了一番還多。 2005 總統布什簽署了美國能源法案規定,美國自2006 年起將要求未來幾年里消耗的燃油中必須包括一定數量的可再生燃料,到 2012 年,生物燃料乙醇要求將達到75億加侖。這為燃料乙醇今后5—10 年的發展奠定了重要的政策和法律基礎。除了美國之外,巴西、中國、歐盟的燃料乙醇行業也蓬勃發展,全球燃料乙醇消耗的玉米量不斷的增長。因此,玉米被冠以能源概念,國際原油價格上漲帶動了玉米自低點反彈,暫時忽略了季節性供給增加的壓力。 由于豆油應用于生物柴油的生產,所以原油價格的大漲對于大豆市場的影響主要體現在豆油上,美國豆油的價格頻創新高,溢出效應影響到了美豆。而國際海運費的大幅飆升除了巨頭操縱市場的原因之外,還有就是由于原油價格的上漲,美灣到中國的運費大幅飆升,巴拿馬糧船的運費已經上漲至近 130 美元,這提升了國內大豆進口的成本,支撐了現貨價格。 美原油與美豆油指數日收盤價比較(2006.6.1-2007.10.31) 從上圖的比較中可以發現,豆油與原油趨勢相關性很強,波動的幅度與波峰波谷出現的時機也趨同。這一輪行情二者的啟動時間有所不同,豆油自2006年10月小麥帶動農產品市場整體走強后開始上漲,而原油則自2007年1月起上漲,上漲的啟動點在50美元附近,而這恰好是生物柴油對原油替代產生經濟效應的節點位置,此后二者的關聯度和波動均保持密切。尤其是近3個月以來,原油上漲更是對缺乏題材的豆油上漲帶動明顯。而油脂市場各品種關聯度較高,豆油上漲,棕櫚油,菜籽油均紛紛跟漲。原油上漲將更多工業題材概念引入植物油市場。 但由于目前植物油脂與原油聯動非常密切,一旦原油回落,則自身目前比較缺乏更多基本面支持的油脂市場將會因失去支撐而下跌。不過,從更長遠的局勢來看,原油的世界存量是絕對減少的,它對可再生的生物油脂將會形成長期的支撐。越來越高的油價帶動越來越火熱的植物油需求增長,價格長期看將會走勢堅挺。 對于白糖而言,原油價格上漲除了會提升糖的生產成本之外,還從其它方面對糖價的趨勢起著深遠的影響。乙醇作為重要的可再生能源其需求日益增長,世界燃料乙醇生產量最多的兩個國家分別是美國和巴西,前者以玉米做原料,后者以甘蔗做原料。而玉米和甘蔗又同時可以用于玉米淀粉糖和蔗糖的生產,乙醇和食糖之間存在相互爭奪原料的關系,所以從宏觀來看原油價格對糖價起著正相關的帶動作用。 不過,如果從較短的時間內來看兩者的價格趨勢并不一定完全同步。從供給方面看,上個年度就已出現全球性食糖過剩的局面,并且預計還將持續一段時間。雖然巴西加大了生產乙醇的力度,但由于甘蔗總產的增加以及印度食糖產量猛增使得全球食糖供應有增無減。并且,進一步擴大使用甘蔗生產乙醇的規模需要更多資金的投入,同時技術上的障礙也有待克服。目前巴西憑借規模和技術上的優勢是生產乙醇成本生產較低的國家之一,其他國家使用甘蔗生產乙醇并不經濟,所以從原料爭奪的角度看,乙醇和蔗糖的矛盾并不十分激烈。 對于中國,無論是擴大玉米或是甘蔗生產乙醇的規模都不太現實,這方面因素對糖價的實際影響較為有限。并且按目前價格測算種植這兩者都會給農民帶來較好的收益,近年出現種植面積萎縮造成產量下降的可能性不大,相反還有導致擴種的可能。 所以,長遠看來對生物能源的需求會使食糖價格與原油價格聯動,但短期行情所表現出的這種相關性更多是投機資金作用的結果,前者是長期趨勢,后者多為階段性的走勢。 接下來,我們來看看金屬市場方面。原油價格的上漲對鋁銅等基礎金屬有著較為深遠的影響,首先,從歷史數據來看,原油價格與銅價有著高度的正相關性,但是兩個品種價格趨勢變化存在明顯的時間差,這個時間差基本上有半年左右的時間。而原油價格與鋁價也有一定程度的正相關性,但其較銅低。 其次,從生產成本分析來看,原油價格的上漲直接影響到銅成本的提高,而對鋁成本的影響更大,因為生產一噸電解鋁要耗電14000――16000度電,目前用電費用約占鋁總成本的30%,而且國家最近出臺了取消對電解鋁、鐵合金和氯堿企業的電價優惠政策,這些都將直接抬高鋁的生產成本。 總之,原油價格的上漲將對銅鋁等基礎金屬未來的價格走勢起到較為深遠的影響,但具體到目前銅市場的表現,銅受自身供求基本面可能會滯后若干個月再啟動與原油走勢方向一致的市場趨勢行情,而鋁雖然其成本與原油價格有著直接的因果關系,但由于自身基本面的原因可能會滯后較長一段時間才會真正因原油價格上漲而發生深刻的市場反應。 另外,原油價格上漲還對棉價有間接的帶動作用,一方面油價走高會提升化纖產品的成本,刺激紡織企業調整使用棉花和化纖的比例,增加對棉花的需求,相應地帶動棉價上漲。另一方面,油價升高帶動大豆、玉米等生物能源商品走強,從而出現糧棉爭地的預期,今年美棉種植面積較去年下降了近30%,而且預期明年還有可能繼續減少,這樣會造成棉花供應出現緊張導致價格上漲的后果。 由此看來,原油價格的歷史性波動牽動著整個商品市場。從而為我們帶來的不僅是壓力,還有機遇。目前在我國人民幣升值、樓價、股市和食品價格瘋狂上漲,通脹壓力不斷增大的情況下另辟蹊徑,投資期貨市場,相信會有不錯的收獲。而即將推出的黃金與股票指數期貨也會給廣大投資者提供保值與股市避險的新途徑。當然,在面對這些機遇時,我們首先需要的是完善自身的知識。在認識與了解市場之后,才能更好的獲得投資受益。那么,就請繼續閱讀本文后面的期貨品種投資月報吧。希望北京中期研發部的各類研發產品能令您在期市遨游的同時獲得強勁“支撐”。同時,強大的投資顧問團也會隨時為您提供所需的幫助。當然,最后還需要說的是:“投資有風險,入市需謹慎。” 北京中期 研發部

不支持Flash

|

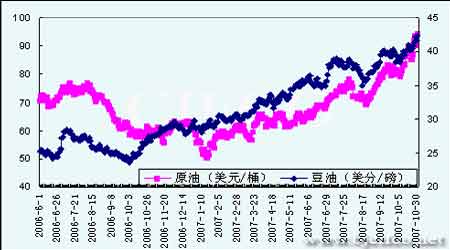

|||||||||||||