不支持Flash

|

|

|

|

套利計劃:強麥-玉米價差套利分析http://www.sina.com.cn 2007年08月31日 00:30 瑞達期貨

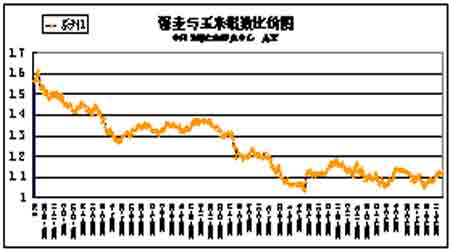

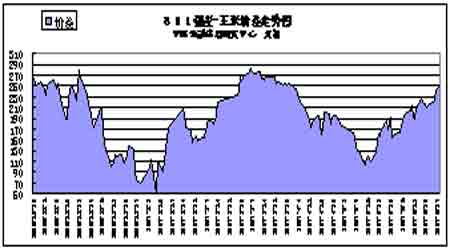

強麥-玉米價差套利(理論分析部分) 跨商品套利——指利用兩種不同的、但又關聯度比較強的商品期貨合約之間價格變動差異進行套期圖利,即買入某一交割月份的某種商品期貨合約,同時賣出另一相同交割月份的商品期貨合約,預期兩者的價格差異對投資者有利時,同時將兩種合約對沖平倉獲利。 由于小麥和玉米替代性比較強,均可以用于食品加工以及飼用。兩個農產品價格具有同漲同跌的特性,一旦兩者的價格走勢不一致時,市場就出現了套利機會。 一、小麥與玉米套利的可行性分析 1、小麥、玉米有著大致相同價格變動趨勢。小麥和玉米都是重要的糧食作物,同時也都可用作飼料原料,由于用途基本相同,價格變動的趨向也基本相同,表現為大趨勢上同升同降,這使跨商品套利成為可能。 2、小麥、玉米價格的波動存在周期性 小麥、玉米價差變化具有明顯的季節性。由于供給變化的原因,玉米、小麥在各自的收獲季節價格都會有所下降,這使兩者的價差變化呈現明顯的季節差異。通常情況下,小麥的價格高于玉米的價格,小麥、玉米之間價差一般為正數,在6、7月份新小麥上市,小麥的價格相對較低,而玉米價格相對較高,兩者之間價差縮小;11、12月份玉米收獲完畢,玉米價格會相對較低,小麥則相對較高,其差價會有所擴大。 3、小麥、玉米價格的波動存在差異 小麥價格總是比玉米高,這主要是因為: A、小麥絕大部分(約94%)都是人類食用的,小部分是牲畜吃的;而玉米大部分(約70%)是牲畜吃的,小部分是人類食用的,人類食用的小麥價格總是比飼料用的玉米貴些。 B、玉米的畝產要比小麥的畝產高的多,而玉米的每噸生產成本要比小麥的每噸生產成本小的多。 C、從品質與生產成本的比較來看,玉米的商業價值比小麥相對低一些。 二、國內期貨市場走勢分析 前些時候,由于科學技術的發展,玉米所含的各種有用成分都得以提煉,產業鏈被拉長。被提煉的各種產品附加值高,利潤豐厚,尤其是燃料乙醇在國內外被炒得沸沸揚揚導致玉米價格大幅上揚。而小麥連續3年豐產,小麥市場將出現供大于求。在豐產壓力和供大于求預期的共同作用下,我國小麥價格一直保持相對疲弱態勢。玉米在工業需求的帶動下上升,而小麥則因為產量增加而下行,導致小麥和玉米之間的“倒掛”現象出現。 如圖前幾年,在我國強麥與玉米期貨指數比價,一直在1.5比1水平左右,而自2006下半年則變化為1至1.1比1的水平,明顯處于相對低位水平。 三、未來可能的價差趨勢分析 1、從季節性周期來看,目前即將進入7月份,正是大量新麥上市的時間,小麥的價格相對較低,而玉米價格相對較高,兩者之間價差處于低位水平,后市隨著小麥庫存的消耗,小麥價格有望震蕩上行,而進入11月份,是大量新玉米上市的時間,玉米價格相較低。所以一般從七月份之后強麥和玉米的價差會逐漸擴大! 2、從基本面上來看,目前燃料乙醇已經被國家叫聽,玉米的工業化概念炒作已經告一段落,而且今年美國玉米播種面積大幅度增加,增產幾乎是肯定的,后市玉米價格有望震蕩回落。而由于強麥與玉米價差的縮小,使很多飼料企業開始尋求轉向用小麥作為飼料原料,尤其是在價差擴大的山東、廣東等省,替代比例達到10%到15%。這將增加小麥的消耗量,有利于小麥價格。 總結:目前強麥和玉米的比較明顯偏低,后市隨著季節性因素及國家的調控等因素,強麥價格有望走穩,而玉米價格可能繼續回落,兩者間的價差將再度擴大。操作上可以進行買強麥同時沽空玉米的跨品種套利交易! 強麥-玉米價差套利計劃(實戰交易部分) ◆支持實戰套利的主要因素 1、從季節性周期來看,目前即將進入7月份,正是大量新麥上市的時間,小麥的價格相對較低,而玉米價格相對較高,兩者之間價差處于低位水平,后市隨著小麥庫存的消耗,小麥價格有望震蕩上行,而進入11月份,是大量新玉米上市的時間,玉米價格相較低。所以一般從七月份之后強麥和玉米的價差會逐漸擴大! 2、從基本面上來看,目前燃料乙醇已經被國家叫聽,玉米的工業化概念炒作已經告一段落,而且今年美國玉米播種面積大幅度增加,增產幾乎是肯定的,后市玉米價格有望震蕩回落。而 由于強麥與玉米價差的縮小,使很多飼料企業開始尋求轉向用小麥作為飼料原料,尤其是在價差擴大的山東、廣東等省,替代比例達到10%到15%。這將增加小麥的消耗量,有利于小麥價格。 ?投資品種:玉米801合約與強麥801合約 ?投資保證金:100萬 ?投資手法:跨品種套利 ?資金分配:動用39萬在801合約玉米建空單350手;動用資金45萬在強麥801合約建多單350手。 ?占用保證金:動用84萬左右。占總資金的84% (每手保證金為合約價值的7%) ?投資周期:2007年7月上旬起至2007年12月下旬 ?目標空間: 150元/噸 ?預期回報率:50%左右 ?預計最大虧損率:總資金的17%左右 具體投資計劃: ◆【建倉方案】 1.在230元/噸價差附近,分別在801玉米和801強麥上建立空單和多單各350手。動用保證金84萬左右。 2.當建完倉后價差繼續縮小,當價差小于180元/噸時,考慮止損離場。實際損失(230-180)*10*350手=175000元。 3.當時間運行到12月底價差依然維持在較高水平,則需要考慮平倉止損離場! 4.如果建倉后市場按預期發展,價差開始逐漸擴大。當價差大于380元/噸時逐步獲利平倉。共贏利:(380-230)*10*350=525000元。 【操作績效分析】 總資金為100萬。操作實際動用資金84萬左右,備用資金16萬。正常操作情況下: 可獲利:(380-230)元/噸*350*10=525000元。 風險控制:(230-180)*350*10=175000元。 績效評估: 盈虧比為---525000/175000=3 也就是3:1左右。 備注: 2實戰交易中需要套利施行者對每周價差做書面評定,每月匯總,以便對套利計劃的施行有客觀標準;如市場有突發事件對套利交易可能發生不利影響的,需及時作出影響的評估,尋找對策;交易過程中的書面材料需備檔。 風險管理 1、控制每日的風險少于總資金的10%; 2、若損失達到實際投資額的10%以上的時候,對該實際套利頭寸需做減倉或平倉處理。 附注: 中瑞套利模擬基金前期在強麥與玉米801合約價差為199元/噸時進場套利,在價差擴大到249元/噸的時候暫時獲利離場,預計在價差再次縮小到230元/噸的時候再次入場套利。詳細情況請關注,中瑞套利模擬基金實況! 中瑞金融套利小組

【發表評論】

不支持Flash

|

||||||||||