不支持Flash

|

|

|

美元匯率與商品價(jià)格的關(guān)系淺析http://www.sina.com.cn 2007年08月30日 00:18 瑞達(dá)期貨

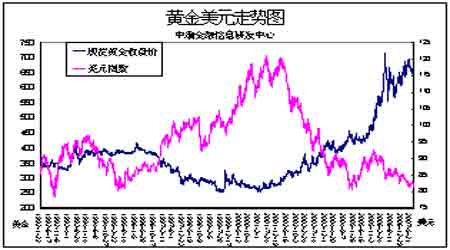

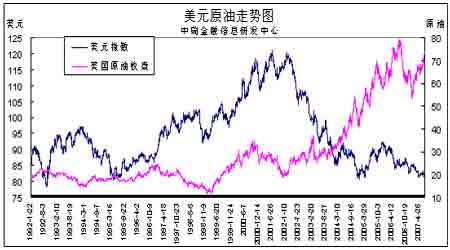

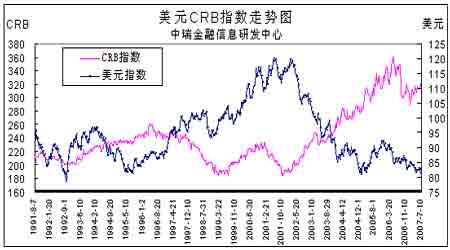

貨幣是商品價(jià)值的衡量。商品的價(jià)值提高,則貨幣相對(duì)貶值,商品的價(jià)值減少,則貨幣相對(duì)升值。美元作為一種全球性貨幣,它的匯率在一定程度上反映了全球商品貿(mào)易的價(jià)值。目前全球大宗商品交易主要以美元定價(jià)為主,世界各國(guó)外匯儲(chǔ)備中美元占65%左右水平,美元匯率走勢(shì)對(duì)商品交易市場(chǎng)、期貨市場(chǎng)及各國(guó)經(jīng)濟(jì)利益再分配格局等均具有重要影響。受美元匯率波動(dòng)影響比較大的有黃金、原油、金屬等大宗商品。本文主要探討美元匯率的波動(dòng)對(duì)商品市場(chǎng)的影響程度,以及美元對(duì)其他商品價(jià)格的關(guān)系。 一、美元匯率與黃金價(jià)格 黃金是一種貨幣儲(chǔ)備,雖然美元實(shí)際上擔(dān)當(dāng)著黃金在以前的職能,黃金還是對(duì)貨幣政策有一定影響的,是對(duì)付通貨膨脹的一種手段,它對(duì)美元是一種替代作用。黃金的在市場(chǎng)上的主要職能是儲(chǔ)備貨幣和避險(xiǎn)工具。目前儲(chǔ)備貨幣的職能有所削弱,歐盟的許多國(guó)家在進(jìn)行拋售黃金,一定程度上壓制了金價(jià)的上漲,另一方面,黃金成為了人們?yōu)榉纻涿涝Y產(chǎn)下跌而采用的防范性資產(chǎn)。因此,黃金的價(jià)格應(yīng)該是同美元匯率呈負(fù)相關(guān)的關(guān)系,實(shí)際上的行情走勢(shì)也證明了這一點(diǎn)。 美元強(qiáng)弱是影響金價(jià)高低的重要因素。這主要有三個(gè)原因:首先,美元是世界公認(rèn)的硬通貨,美元和黃金都是國(guó)際儲(chǔ)備資產(chǎn),美元堅(jiān)挺就削弱了黃金作為儲(chǔ)備資產(chǎn)和保值功能的地位。其次,美國(guó)GDP約占世界GDP的1/4強(qiáng),對(duì)外貿(mào)易總額世界第一,世界經(jīng)濟(jì)深受其影響;而黃金價(jià)格顯然與世界經(jīng)濟(jì)好壞成反向關(guān)系。第三,世界黃金市場(chǎng)一般都以美元標(biāo)價(jià),美元貶值一方面勢(shì)必導(dǎo)致金價(jià)上漲,另一方面,以美元計(jì)價(jià)的黃金對(duì)于其他貨幣的持有者來說就顯得便宜了,這將會(huì)刺激對(duì)于黃金的需求。在20世紀(jì)末金價(jià)走入低谷人們紛紛拋出黃金,就是與美國(guó)經(jīng)濟(jì)連續(xù)100個(gè)月保持增長(zhǎng),美元堅(jiān)挺關(guān)系密切。所以,美元走勢(shì)與金價(jià)應(yīng)是反方向變動(dòng)的關(guān)系。不只黃金,其他的貴金屬,比如銀,其價(jià)格的波動(dòng)也同美元有很大的關(guān)系。白銀的價(jià)格歷來同黃金有很深的相關(guān)性,以致人們采用黃金白銀比來表示白銀價(jià)格。但是,白銀的價(jià)格同黃金相比,市場(chǎng)供求的影響更加深。98年以后的世界白銀價(jià)格同黃金價(jià)格就開始分道揚(yáng)鑣了。但總的來說,白銀價(jià)格同黃金價(jià)格關(guān)系密切,也同美元匯率關(guān)系密切。 從70年代,布雷頓森林體系瓦解,美元大幅度貶值開始,世界黃金價(jià)格漲勢(shì)凌厲,從70年的35美元/盎司,漲到了1980年的最高位:830美元/盎司。此后黃金價(jià)格相對(duì)穩(wěn)定,一直維持在300至400美元的區(qū)間波動(dòng),90年代中期黃金價(jià)格有所下落,這是因?yàn)槊绹?guó)經(jīng)濟(jì)形勢(shì)良好,美元堅(jiān)挺的緣故。下圖是1992年到2007年世界黃金價(jià)格與美元指數(shù)的趨勢(shì)圖。 從上圖可以看出,黃金價(jià)格和美元指數(shù)的負(fù)相關(guān)的關(guān)系比較明顯。由于黃金以美元標(biāo)價(jià),美元下跌即意味著黃金價(jià)格的上升,其相關(guān)系數(shù)高達(dá)-0.9左右。2001年以來美元貶值的格局,奠定黃金價(jià)格持續(xù)上漲的趨勢(shì)。 二、美元匯率與原油價(jià)格 原油是當(dāng)今世界最重要的實(shí)物商品之一,作為全球交易量最大的商品之一,原油價(jià)格歷來和美元匯率是緊密掛鉤,其交割和計(jì)價(jià)基本都是用美元來結(jié)算,所以美元匯率也會(huì)對(duì)原油價(jià)格產(chǎn)生影響。70年代的石油危機(jī),就是歐佩克國(guó)際油價(jià)大漲,同時(shí)伴隨著美元匯率的大幅下滑。這體現(xiàn)了作為石油計(jì)價(jià)單位的美元價(jià)值的下降。原油作為戰(zhàn)略工業(yè)品,其受基本的供求關(guān)系的影響很大。原油價(jià)格的波動(dòng)受眾多的因素影響,除政治,經(jīng)濟(jì),天氣之外,美元匯率的影響也是重要因素。 原油與美元的關(guān)系同黃金與美元匯率的關(guān)系有所不同。黃金的價(jià)格受美元匯率的影響。原油的價(jià)格和美元價(jià)格更體現(xiàn)出一種互動(dòng)的關(guān)系。原油價(jià)格上漲,世界經(jīng)濟(jì)都會(huì)受到影響,包括美國(guó)這個(gè)世界最大的原油消費(fèi)國(guó)。原油價(jià)格上漲所帶來的通漲壓力會(huì)給美元帶來貶值壓力,而美元貶值所帶來的直接后果就是以美元計(jì)價(jià)的原油價(jià)格也隨之上調(diào)。當(dāng)然,反過來,油價(jià)下降,對(duì)經(jīng)濟(jì)是個(gè)好的信號(hào),人們對(duì)美國(guó)經(jīng)濟(jì)有信心又會(huì)推高美元匯率,導(dǎo)致油價(jià)進(jìn)一步下調(diào)。據(jù)專家估算,原油價(jià)格和美元匯率之間的相關(guān)系數(shù)是-0.7。也就是說,高油價(jià)往往和弱勢(shì)美元同時(shí)出現(xiàn)。當(dāng)前的全球經(jīng)濟(jì)失衡的一大表現(xiàn)就是美國(guó)存在巨額財(cái)政赤字和經(jīng)常項(xiàng)目赤字的雙重赤字格局,美元存在著中長(zhǎng)期大幅貶值趨勢(shì)。如果美元貶值的預(yù)期不能消除,那么國(guó)際原油價(jià)格居高不下的格局將有望持續(xù)下去。 上圖是1992年1月到2007年7月期間,美元指數(shù)和美國(guó)原油價(jià)格之間的走勢(shì)圖:從上圖我們可以看出。美元和原油價(jià)格是呈現(xiàn)一種負(fù)相關(guān)的關(guān)系,這種趨勢(shì)到了2001年以后更加明顯。從2001年到2007年,美元指數(shù)從120一直回落到80附近,美元跌幅達(dá)30%;而原油價(jià)格從20美元一直漲到最高接近78美元,漲幅達(dá)到了290%。油價(jià)上漲與美元貶值緊密聯(lián)系,伴隨著美元的持續(xù)弱勢(shì),國(guó)際原油價(jià)格有望在今年夏季沖擊歷史新高。 三、美元匯率與CRB指數(shù) CRB指數(shù)是美國(guó)商品研究局所推出的以一攬子商品為基礎(chǔ)而計(jì)算出來的反映美國(guó)商品價(jià)格波動(dòng)的指數(shù),對(duì)世界商品市場(chǎng)有指標(biāo)性意義。CRB指數(shù)包含有:CRB期貨物價(jià)指數(shù)、CRB期貨分類指數(shù)及CRB現(xiàn)貨物價(jià)指數(shù),其中CRB期貨物價(jià)指數(shù)對(duì)目前期貨市場(chǎng)的影響最大。美元指數(shù)與CRB的相關(guān)系數(shù)為-0.578,反向中度相關(guān)。 2001年以來美元的大幅貶值帶來了全球商品期貨價(jià)格的扶搖直上,“商品牛市”蔚為壯觀。疲弱的美元匯率撬動(dòng)了全球商品市場(chǎng)的價(jià)格,全球長(zhǎng)期低利率政策造成的世界性貨幣資本流動(dòng)性泛濫,導(dǎo)致了投資者把大量的資金投資到了商品市場(chǎng)中,全球商品市場(chǎng)價(jià)格尤其是原材料市場(chǎng)價(jià)格出現(xiàn)了令人瞪目的上漲行情。美元全面走弱,與此相伴的是基本金屬及原油均創(chuàng)出了歷史新高,貴金屬黃金創(chuàng)出了25年來的新高,以反映一攬子商品價(jià)格變動(dòng)趨勢(shì)的CRB指數(shù)也創(chuàng)出了近25年來的新高。 從上圖看,對(duì)國(guó)際商品價(jià)格具有主要引導(dǎo)作用的美國(guó)CRB指數(shù)(大宗商品指數(shù)),從2001年11月至2006年5月,CRB已基本完成55個(gè)月的中循環(huán)上升期。結(jié)合本輪自2001年底開始的商品市場(chǎng)中期上升趨勢(shì)行情看,商品市場(chǎng)完整地追隨了美元指數(shù)的中期下跌趨勢(shì)段,且由于市場(chǎng)在該趨勢(shì)段作出了正常反應(yīng)。在經(jīng)過沖高遇阻后的價(jià)格回調(diào)期,伴隨著美元的進(jìn)一步下滑,目前CRB指數(shù)出現(xiàn)反彈趨勢(shì),意味著新一輪價(jià)格調(diào)整周期已經(jīng)展開。預(yù)期美元將可能在今年第三季度下探歷史低位,CRB指數(shù)上升試探新高,也并非完全不可能。 四、美元貶值與商品牛市 2001年以來全球商品市場(chǎng)迎來一波歷史性的牛市。消費(fèi)快速增長(zhǎng)帶來的供給緊張局面為市場(chǎng)上漲奠定了良好的基礎(chǔ);與此同時(shí),全球長(zhǎng)期低利率政策造成的世界性貨幣資本流動(dòng)性泛濫以及美國(guó)“雙赤字”導(dǎo)致的美元貶值,則成為本輪牛市的強(qiáng)勁助推劑。美元匯率是影響世界商品價(jià)格的核心因素之一,黃金、原油、基本金屬等重要戰(zhàn)略物資的價(jià)格都同美元匯率有很大的關(guān)系,商品價(jià)格的走高與美元下跌疲軟是相輔相成的。總的來說,20世紀(jì)70年代布雷頓森林體系解體,美元本位向多種貨幣體系轉(zhuǎn)化,美元趨于貶值,而其它商品價(jià)格在上漲,商品市場(chǎng)的大牛市就是這種趨勢(shì)的重要體現(xiàn)。特別是進(jìn)入21世紀(jì),能源市場(chǎng)、黃金白銀、金屬市場(chǎng)、軟商品市場(chǎng)等都出現(xiàn)了100%-300%的暴漲,其升幅遠(yuǎn)比美元跌幅要大。這一定程度上說明了人們對(duì)美元信心的下降。這歸功于美國(guó)在世界經(jīng)濟(jì)地位的動(dòng)搖和歐元作為強(qiáng)有力的競(jìng)爭(zhēng)者出現(xiàn)。自從2001年以來,反映美元兌西方主要貨幣匯率變動(dòng)的美元指數(shù)已經(jīng)形成明顯的下跌趨勢(shì)。美元指數(shù)從2001年7月初的121.02下跌至2007年7月初的最低點(diǎn)80.60,累計(jì)下跌幅度達(dá)到34%,強(qiáng)勢(shì)美元政策在事實(shí)上已被弱勢(shì)美元所取代。美元的貶值引發(fā)多米諾骨牌效應(yīng)。這種效應(yīng)表現(xiàn)為: 首先,直接效應(yīng)。僅僅考慮美元相對(duì)于其他貨幣貶值,由于原油、黃金、銅等基本上以美元標(biāo)價(jià),美元貶值本身直接導(dǎo)致這些商品價(jià)格上漲,不考慮其他相關(guān)因素,美元貶值多少,資源類商品就上漲多少。 其次,美元貶值的過程實(shí)際上也就是美元資產(chǎn)不斷向其他資產(chǎn)轉(zhuǎn)移的過程,但是,在世界各國(guó)的外匯儲(chǔ)備中,美元超過65%,歐元接近25%,日元僅6%。由于歐元與日元還挑不起外匯儲(chǔ)備大梁,必然迫使美元多渠道分流,導(dǎo)致美元的持有者將部分美元轉(zhuǎn)換成其他貨幣或者資產(chǎn)。其中又分為兩種情況:其一是美元直接流向仍以美元標(biāo)價(jià)的資產(chǎn),包括金融資產(chǎn)和商品資產(chǎn),前者如股市、債券等。近期美國(guó)股市屢創(chuàng)新高就是美元資產(chǎn)持續(xù)流入的表現(xiàn);同時(shí)也導(dǎo)致在美元資產(chǎn)范圍內(nèi)轉(zhuǎn)向?qū)嵨镔Y產(chǎn)的比例上升,尤其是轉(zhuǎn)向資源類商品市場(chǎng)的資金大幅增加,從而推動(dòng)資源類商品價(jià)格上漲。其二是美元向其他非美元的貨幣如歐元、日元等轉(zhuǎn)移。但是,由于美元的特殊地位,歐元以及日元都不具備與美元抗衡的實(shí)力,導(dǎo)致世界金融市場(chǎng)震蕩。以中國(guó)為代表的亞洲經(jīng)濟(jì)經(jīng)過近20多年發(fā)展,積累了大量貨幣財(cái)富,中國(guó)、日本的外匯儲(chǔ)備已達(dá)2萬(wàn)多億美元,世界上已經(jīng)有4萬(wàn)億美元的外匯儲(chǔ)備。近幾年,多種商品大幅上漲,尤其是原油大幅上漲,產(chǎn)油國(guó)積累了大量石油美元。為了保值,這些貨幣中必然有部分在轉(zhuǎn)移流動(dòng),就給國(guó)際金融市場(chǎng)帶來了過多的流動(dòng)性,美元也在不斷地絕對(duì)貶值。在美元轉(zhuǎn)向其他貨幣時(shí),全球?qū)⒉豢杀苊獾剡M(jìn)入通脹時(shí)代。 第三,貨幣的絕對(duì)貶值。一方面美元在貶值過程中引發(fā)通貨膨脹,另一方面,由于全球經(jīng)濟(jì)的高速增長(zhǎng),而經(jīng)濟(jì)高速增長(zhǎng)通常伴隨著通貨膨脹,這兩種因素加起來帶來的通貨膨脹及其預(yù)期,必然導(dǎo)致商品價(jià)格上漲。同時(shí),由于目前世界各國(guó)都使用紙幣,全球通脹就不可避免。而通貨膨脹有助于吸收美元的過多投放,這也就導(dǎo)致黃金、原油、基本金屬以及農(nóng)產(chǎn)品等眾多商品大幅上漲。這與上世紀(jì)七十年代的情況非常相似。因此,全球通漲不僅是美元貶值的結(jié)果,也是黃金等眾多大宗商品上漲的原因之一。這樣黃金、原油、基本金屬可以保值的金融屬性就突顯出來。 第四,美元貶值本身會(huì)導(dǎo)致市場(chǎng)有繼續(xù)貶值的預(yù)期,同時(shí)美元貶值也帶來通貨膨脹預(yù)期,這種預(yù)期會(huì)使人們的行為帶有自我加強(qiáng)的作用,這都會(huì)在短期內(nèi)加速其貶值過程,也就使更多資金轉(zhuǎn)移到黃金、原油、基本金屬等資源類商品市場(chǎng)上來。不可否認(rèn),由于心理預(yù)期的作用,導(dǎo)致人們?cè)诮鹑谑袌?chǎng)上的行為過激,因此短期內(nèi)價(jià)格常有走過頭表現(xiàn)。 五、美元貶值是大趨勢(shì) 需要強(qiáng)調(diào)的是,美元貶值只是現(xiàn)象,而國(guó)際經(jīng)濟(jì)發(fā)展的不平衡才是本質(zhì)原因。實(shí)際上,國(guó)際金融市場(chǎng)就是財(cái)富大轉(zhuǎn)移而重新分配財(cái)富的市場(chǎng)。地緣政治因素的不穩(wěn)定導(dǎo)致原油價(jià)格大漲,而目前世界金融體系的不穩(wěn)定,世界貨幣體系面臨新的重大變革,正處在大震蕩趨勢(shì)之中。這就是國(guó)際貨幣體系正處在由“春秋”到“戰(zhàn)國(guó)”的過渡時(shí)期。 上個(gè)世紀(jì)國(guó)際貨幣體系經(jīng)歷了三大變化:金本位制—美元本位(布雷頓森林體系)—“一超多強(qiáng)”的貨幣制度(牙買加體系)。而目前正在向多強(qiáng)并存的貨幣體系過渡。這種貨幣的大流動(dòng),導(dǎo)致金融市場(chǎng)的大震蕩。實(shí)際上,自歐元誕生以來,各國(guó)央行,包括新興市場(chǎng)經(jīng)濟(jì)體央行,不斷增加歐元儲(chǔ)備,對(duì)改變美元單一強(qiáng)勢(shì)地位、促進(jìn)國(guó)際金融格局平衡也起到極其重要的作用。歐元在全球外匯儲(chǔ)備中的比重逐年上升,目前所占比例在25%左右,有進(jìn)一步上升的趨勢(shì),歐元在全球外匯儲(chǔ)備中重要性的增強(qiáng),有利于進(jìn)一步削弱美元的霸權(quán)地位。而中國(guó)的1萬(wàn)多億美元的外匯儲(chǔ)備在未來時(shí)期以及中國(guó)經(jīng)濟(jì)的持續(xù)快速健康發(fā)展,將導(dǎo)致人民幣加快升值步伐,最終使人民幣成為國(guó)際儲(chǔ)備貨幣中的一員。 現(xiàn)在,國(guó)際貨幣體系正處在由“春秋”(美元一霸)到“戰(zhàn)國(guó)”(多種貨幣共同成為儲(chǔ)備貨幣)的過渡時(shí)期,與上次不同的是,當(dāng)時(shí)美元僅僅是與黃金脫鉤,但還是處于霸主地位,而這次美元的霸主地位很可能將被極大削弱,因此美元被其他資產(chǎn)取代的程度可能還要強(qiáng)于上一次,而時(shí)間也是漫長(zhǎng)的,這樣黃金、原油、基本金屬等資源性資產(chǎn)的升值也將是長(zhǎng)期的、反復(fù)的過程。 瑞達(dá)期貨 張錫瑩

|

|||||||||||