不支持Flash

|

|

|

庫存上升繼續(xù)打壓銅價(jià) 后市期價(jià)寬幅振蕩加大(6)http://www.sina.com.cn 2007年05月29日 00:31 西南期貨

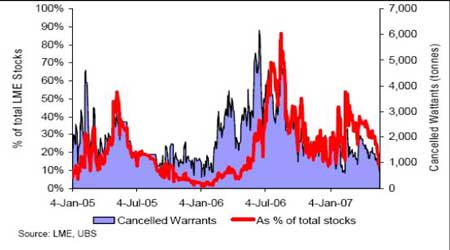

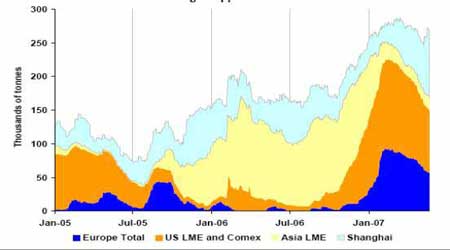

4月精煉鉛出口量快速恢復(fù) 四、行業(yè)新聞 最新政策: 調(diào)控高耗能產(chǎn)業(yè) 142項(xiàng)商品下月起加征出口關(guān)稅 財(cái)政部、國稅總局21日出臺(tái)《關(guān)于調(diào)整鋼材出口退稅率的通知》稱,自6月1日起,我國將調(diào)整部分商品進(jìn)出口關(guān)稅稅率。 財(cái)政部、國稅總局表示,此舉意在“為進(jìn)一步控制高能耗、高污染和資源性產(chǎn)品出口,增加能源、資源類產(chǎn)品、關(guān)鍵零部件的進(jìn)口,促進(jìn)貿(mào)易平衡。” 此次調(diào)整將對(duì)142項(xiàng)商品加征出口關(guān)稅。其中重點(diǎn)是對(duì)80多種鋼鐵產(chǎn)品進(jìn)一步加征5%至10%的出口關(guān)稅,這些產(chǎn)品主要包括普碳鋼線材、板材、型材以及其它鋼材產(chǎn)品。另外,將去年已經(jīng)征收出口關(guān)稅的鋼坯、鋼錠、生鐵等鋼鐵初級(jí)產(chǎn)品的稅率由10%提高至15%。 另外,《通知》還對(duì)天然石墨、稀土金屬、精煉鉛、氧化鏑、氧化鋱及部分有色金屬廢碎料等產(chǎn)品開征10%的出口關(guān)稅;對(duì)偏鎢酸銨、氧化鉬、鉬酸銨、鉬酸鈉、菱鎂礦、燒鎂等產(chǎn)品開征5%至15%的出口關(guān)稅。將鎳、鉻、鎢、錳、鉬和稀土金屬等金屬原礦的出口關(guān)稅由目前的10%提高至15%;將煤焦油、部分鐵合金、未鍛軋鋅、螢石、非針葉木木片的出口關(guān)稅由目前的5%至10%提高至10%至15%。 但是,在提高“兩高一資”產(chǎn)品出口關(guān)稅的同時(shí),為鼓勵(lì)進(jìn)口,促進(jìn)貿(mào)易平衡,《通知》也對(duì)209項(xiàng)進(jìn)口商品實(shí)施較低的暫定稅率。 其中,煤炭、軟木和燃料油等資源性產(chǎn)品的進(jìn)口暫定稅率為0至3%;排液泵、密封件、軸承及閥門用零件、空調(diào)和冰箱用壓縮機(jī)及其零件、工程機(jī)械零件、照相機(jī)零件等關(guān)鍵零部件的進(jìn)口暫定稅率為2%至6%。 部分涉及百姓生活的日用品也實(shí)施較低的進(jìn)口暫定稅率。 五、機(jī)構(gòu)評(píng)述: 供給疑慮料推動(dòng)鉛價(jià)直沖至3,000美元 隨著投資者將關(guān)注的目光落在曾備受冷落的金屬鉛,中國的供給疑慮以及其他地方的礦業(yè)問題,可能會(huì)激勵(lì)全球鉛價(jià)沖至每噸3,000美元的上檔目標(biāo)。 “就短期來看,鑒於中國鉛出口引發(fā)的緊張不安,及近期西方初級(jí)鉛供給的短缺,鉛價(jià)更有可能達(dá)到3,000美元而非1,000美元。”咨詢機(jī)構(gòu)CRU分析師Neil Hawkes說道。 中國自6月1日起將對(duì)未加工精鉛徵收10%的出口關(guān)稅,很多人預(yù)期此舉可能會(huì)導(dǎo)致出口大幅減少。中國是全球最大鉛生產(chǎn)國。中國去年的鉛產(chǎn)量為268萬噸,其中約五分之一,或略多于50萬噸用於出口。 “這簡直是雪上加霜。加之稍早的調(diào)降增值稅退稅,簡直是雙重打擊。”在鉛的消費(fèi)中,電池用鉛要占去80%左右,主要用於汽車業(yè)。出現(xiàn)一連串的供給中斷,尤以澳洲為甚,此後的鉛價(jià)已經(jīng)開始發(fā)力上攻。此外印尼和伊朗一大型項(xiàng)目的推後也帶來支撐。“很顯然以前最受冷落的金屬現(xiàn)在已經(jīng)是風(fēng)靡一時(shí)了。”法國興業(yè)企業(yè)和投資銀行分析師Stephen Briggs說道。“我并不認(rèn)可會(huì)升到3,000美元,不過一些投資者他們拋掉一些其他金屬,而集中同等數(shù)量的資金投入到數(shù)量有限的商品中。”他補(bǔ)充道。 **中國稅收政策影響難料** 不過一些分析師稱,中國稅收舉措含意復(fù)雜,會(huì)帶來各種潛在的影響。對(duì)市場的實(shí)際影響或許不大。 一些人表示,若鉛生產(chǎn)商停止出口,那麼中國電池市場將是主要的受益者。隨之而來的結(jié)果便是中國電池出口將會(huì)大幅增加。國內(nèi)汽車產(chǎn)業(yè)欣欣向榮,中國電池生產(chǎn)領(lǐng)域的需求也在增長。由於礦石供應(yīng)上升,鉛冶煉廠收取的加工費(fèi)也料將上漲,這也將有助于緩解中國煉廠的壓力。 “明年礦石供應(yīng)會(huì)有大幅增長。很可能今年增加得越少,明年增加得越多,”Briggs表示。他預(yù)期二級(jí)鉛生產(chǎn)會(huì)在今年余下時(shí)間里加快,之前被迫給設(shè)備升級(jí)的煉廠可能已擴(kuò)大了產(chǎn)能。 展望未來,Hawkes認(rèn)為新鉛礦投資不足,因?yàn)殂~、鋅、白銀和黃金等金屬回報(bào)料有更大投資回報(bào)。但他仍預(yù)期,在鋅項(xiàng)目的帶動(dòng)下,鉛作為連帶性產(chǎn)品產(chǎn)量會(huì)有大的增長,而現(xiàn)有鉛礦的回報(bào)較佳。 高盛上調(diào)鎳鋅等金屬12個(gè)月價(jià)格展望,因需求料強(qiáng)勁成長 投資銀行高盛稱,已上調(diào)對(duì)鎳和鋅的12個(gè)月價(jià)格預(yù)期,因預(yù)計(jì)需求料強(qiáng)勁成長。 該投行在一研究報(bào)告中稱,“我們認(rèn)為,2007年美國對(duì)於金屬的需求雖然疲弱,但其影響正被來自中國,歐洲和日本的旺盛需求成長所抵消。” “此外,預(yù)計(jì)中國和歐洲明年需求將放緩,但其影響可能會(huì)被美國的復(fù)蘇及日本繼續(xù)強(qiáng)勁的需求所抵消,因而全球需求將處於穩(wěn)定的高水準(zhǔn)。” 該投行已將三個(gè)月期鎳的2008年價(jià)格預(yù)估上調(diào)至每噸35,000美元,之前為30,000。并將期鋅價(jià)格預(yù)估從之前的每噸3,000美元調(diào)升至3,250。 “我們?nèi)灶A(yù)計(jì),銅價(jià)到2008年將升至7,500美元左右,”該報(bào)告寫道。 商品類股仍值得投資,因商品價(jià)格仍將一路上揚(yáng)--摩根大通 摩根大通資產(chǎn)管理稱,一些投資者認(rèn)為現(xiàn)在買入商品相關(guān)類股已過晚,因?yàn)樗麄円唁浀镁薮鬂q幅,這種看法極不準(zhǔn)確,商品價(jià)格只會(huì)繼續(xù)上漲,因供給緊張且需求不斷上升。 在英國注冊(cè)的JPMorgan Natural Resources Fund的基金經(jīng)理Ian Henderson在采訪中告訴路透,中國為控制其過熱的經(jīng)濟(jì)成長而采取的最新舉措料將打擊那些投機(jī)性活動(dòng),不過金屬庫存仍很低。 Henderson在周一晚間稱:“想一想大量的基礎(chǔ)設(shè)施建設(shè)正在進(jìn)行當(dāng)中,無論建設(shè)的是鐵路、公路、發(fā)電站、地鐵或是機(jī)場,從需求增長的角度看,這就是一場革命。” 該基金主要投資于股市,其目前的規(guī)模達(dá)11.8億英鎊,截至4月份,該基金今年以來為投資者掙得了逾22%的收益。已擁有35年投資經(jīng)歷的Henderson亦表示投資商品沒有風(fēng)險(xiǎn)。 他說:“對(duì)於那些采礦企業(yè)而言,中國、印度和其他新興市場已成為主要的商品消費(fèi)者,這種狀況就好比一位女主人為八位客人準(zhǔn)備了晚餐,卻還有八位將要來參加晚宴,後來的八位客人的食物還未購買或準(zhǔn)備。” 該基金經(jīng)理稱,新興市場的國內(nèi)生產(chǎn)總值(GDP)占全球總GDP的29%,高於美國所占比例,且這些新興市場經(jīng)濟(jì)正以每年5-10%的速度在成長,支撐了對(duì)原材料的需求。 關(guān)於個(gè)股的選擇,Henderson 稱,他喜歡“小型和微型”企業(yè),其所管理基金的一半都投資于這類股票,不過他拒絕透露任何具體一家公司的名稱。不過他補(bǔ)充稱,較大型企業(yè)亦很有價(jià)值。 他說:“在大型企業(yè)中,今天我可能會(huì)購買其中幾乎所有的企業(yè)。所有大型企業(yè)都被嚴(yán)重低估。若要在此刻對(duì)他們作出排序的話,我會(huì)購買Norilsk和巴西礦業(yè)巨擘淡水河谷(CVRD) 銅價(jià)近期將進(jìn)行大幅修正,但長期依然看多--USGI執(zhí)行長 美國全球投資者公司(U。S。 Global Investors)執(zhí)行長Frank Holmes周一表示,銅價(jià)不久將進(jìn)行修正,但料很快反彈,并延續(xù)更為長期的升勢。 Holmes稱,由於產(chǎn)量無法跟上需求步伐,銅將長期供不應(yīng)求。 Holmes還對(duì)黃金前景看法樂觀,因?yàn)橹閷毿枨笸ⅰKa(bǔ)充稱,中國和印度經(jīng)濟(jì)增長料持續(xù)支撐銅價(jià),但近期銅價(jià)將走低。 ”我認(rèn)為短期內(nèi),銅價(jià)將進(jìn)行大的修正。“他在路透舉行的相關(guān)峰會(huì)上表示。 ”我們的模型顯示銅價(jià)波動(dòng)巨大,即將進(jìn)行修正。之後可以看多。“Holmes稱。 ”從數(shù)學(xué)計(jì)算角度看,是大幅修正的時(shí)候,但我認(rèn)為如果不跌到每磅2美元,修正不會(huì)結(jié)束。“ 期銅周一收?qǐng)?bào)約3.4美元,上漲2.3%。 ”我仍非常看好這些基本商品,因?yàn)槎鄶?shù)國家的策略仍是發(fā)展至上。“Holmes向路透表示。 談到金價(jià),Holmes表示未來12個(gè)月有可能下跌30美元,也有可能上漲100美元。 Holmes稱,目前現(xiàn)貨金需求看來良好,因?yàn)橹閷氋I需旺盛。他還指出,金價(jià)和美元以及油價(jià)密切相關(guān)。 談到中國不斷地需求,他表示,”曾經(jīng)有這樣的看法,中國需要什麼我們就作多什麼,中國什麼東西過剩,那我們最好也別碰。“ 六、數(shù)據(jù)匯總: 2007年全球1-3月鋅市料過剩84,000噸--ILZSG 國際鉛鋅研究小組(InternationalLeadandZincStudyGroup)周四表示,2007年1-3月全球精煉鋅產(chǎn)量料超過需求84,000噸。 1月至3月精煉鋅產(chǎn)量從去年同期的259.4萬噸上升至282.7萬噸,同期消費(fèi)量為274.3269.4萬噸,去年同期消費(fèi)量為萬噸。 去年同期鋅市為不足100,000噸。 今年1-3月,西方國家對(duì)精煉鋅的需求為181.3萬噸,產(chǎn)量達(dá)到164.0萬噸,該地區(qū)鋅供應(yīng)缺口為173,000噸。 07 年3月 07年2月 07年1-3月 06年1-3 月 鋅礦產(chǎn)量(鋅含量) 877.0 879.0 2,645.0 2,513.0 精鋅產(chǎn)量 948.7 921.1 2,827.0 2,594.0 精鋅需求量 923.3 896.1 2,743.0 2,694.0 07 年 3 月 07 年 2 月 06 年末 商業(yè)庫存(西方國家) 571.1 550.1 548.0 庫存/需求比率(周) 4.0 3.8 4.0 美國庫存 13.9 14.2 15.0 另外,國際鉛鋅研究小組在報(bào)告還稱,3月生產(chǎn)商庫存由2月的340,000噸上升至345,000噸。2006年末為332,000噸。 全球1至3月銅市場供給過剩9.9萬噸—WBMS 全球金屬統(tǒng)計(jì)局(WBMS)周三公布數(shù)據(jù)顯示,全球今年1-3月銅市場供給過剩9.9萬噸.2006年全年供給過剩35.2萬噸。該機(jī)構(gòu)稱,今年第一季銅礦產(chǎn)量為386萬噸,較2006年同期增加7.7%。 1-3月精銅產(chǎn)量為442萬噸,中國的產(chǎn)量較上年同期增加3.3萬噸.1-3月全球銅消費(fèi)量為432萬噸,較上年同期增加1.5%。中國仍是消費(fèi)大國,1-3月消費(fèi)了116.8萬噸,高於上年同期的86.2萬噸。 WBMS稱,今年1-3月鎳短缺4.2萬噸。倫敦金屬交易所(LME)三個(gè)月期鎳近期創(chuàng)下每噸51,800美元的紀(jì)錄高點(diǎn)。鉛本周創(chuàng)下紀(jì)錄新高2,216美元,今年第一季供給短缺7.7萬噸。去年同期為過剩2萬噸。鋁在1-3月供給短缺2.3萬噸,鋅過剩11.9萬噸。 七、八面來風(fēng): 國內(nèi)銅市異狀:進(jìn)口銅玩起“國外游” “接下來銅進(jìn)口應(yīng)該會(huì)很少。因?yàn)檫M(jìn)口商們現(xiàn)在都在從事‘轉(zhuǎn)口銅’生意。”國內(nèi)一進(jìn)口企業(yè)介紹。據(jù)記者了解,由于“五一”之后國內(nèi)出現(xiàn)了近兩年難得一見的“供給過剩”現(xiàn)象,隨著滬銅價(jià)格不斷走軟,國內(nèi)的進(jìn)口商們都不得不將已經(jīng)進(jìn)入國內(nèi)保稅倉庫的進(jìn)口現(xiàn)貨銅再轉(zhuǎn)賣到國外,以減少損失。 標(biāo)準(zhǔn)銀行前不久的一份研究報(bào)告提到了中國進(jìn)口商們的這種“轉(zhuǎn)口銅”貿(mào)易(re-export)。報(bào)告稱:近期,中國銅進(jìn)口出現(xiàn)了一種異常現(xiàn)象,中國不少貿(mào)易商將已在海外點(diǎn)價(jià)但還未進(jìn)口報(bào)關(guān)的銅再出口至日本、韓國等地,有的甚至再運(yùn)入倫敦金屬交易所(LME)的亞洲倉庫。 普氏一份報(bào)告也提到:上周LME的銅庫存雖然下降了2400噸,但與前幾周相比,下降趨勢有所減緩,這主要是由于亞洲地區(qū)庫存大幅增加,上周韓國釜山倉庫增加了3375噸銅。“很顯然,釜山庫存的增加主要來源于中國進(jìn)口商們的‘轉(zhuǎn)口銅’。中國今年1至4月進(jìn)口大幅增加之后,導(dǎo)致對(duì)進(jìn)口銅的消化不良,很多中國的進(jìn)口商只能做起‘轉(zhuǎn)口銅’貿(mào)易。”普氏寫道。今年一季度中國的銅進(jìn)口數(shù)量高達(dá)776576噸,較去年同期增長了58%;4月銅進(jìn)口量約為20.5萬噸。 國內(nèi)一貿(mào)易企業(yè)主也表示,在國內(nèi)銅價(jià)低迷的現(xiàn)狀下,只能選擇將銅賣回國外。 此前正常的貿(mào)易方式是,進(jìn)口商先同國外供應(yīng)商(如:BH P、Codelco等大型銅礦企業(yè))簽訂一長單,然后將銅運(yùn)入國內(nèi)的保稅倉庫內(nèi),可以先不點(diǎn)價(jià)。“過去在銅價(jià)波動(dòng)不大時(shí),供應(yīng)商允許進(jìn)口商點(diǎn)價(jià)的期限為三個(gè)月。但現(xiàn)在銅價(jià)波動(dòng)太大,期限已縮短至一個(gè)月。點(diǎn)價(jià)期限一到,供應(yīng)商都會(huì)催促進(jìn)口商趕快點(diǎn)價(jià)。點(diǎn)價(jià)的依據(jù)是根據(jù)LME的當(dāng)月均價(jià)或者LME的某個(gè)結(jié)算價(jià)等。待點(diǎn)價(jià)付款后,進(jìn)口商便可以報(bào)關(guān)進(jìn)口到國內(nèi)市場。” 但由于近期銅價(jià)一直呈現(xiàn)出“滬弱倫強(qiáng)”的格局,即倫敦的價(jià)格遠(yuǎn)高于國內(nèi)價(jià)格。“依照LME價(jià)格買入,然后在國內(nèi)賣出的話,這些進(jìn)口商可能要損失2500元/噸至3000元/噸。”一市場人士介紹。而如果這些進(jìn)口商轉(zhuǎn)而再賣出至國外的話,損失只是一個(gè)亞洲升水與中國升水之差。每一種商品在不同地區(qū)都會(huì)有不同的升水,以銅為例,所謂升水就是從產(chǎn)銅地區(qū)(如智利),運(yùn)往該地區(qū)時(shí)需要附加的費(fèi)用。目前中國的升水約為100至130美元/噸,而亞洲升水(韓國釜山倉庫地區(qū)的升水)大約只有20至30美元/噸。因此,這些進(jìn)口商如選擇“轉(zhuǎn)口銅”貿(mào)易的話則損失約80至100美元/噸,折合為人民幣約為600至800元/噸。“如此算來,這些進(jìn)口商肯定會(huì)選擇不進(jìn)入中國境內(nèi),而是從保稅倉庫中移出,進(jìn)行轉(zhuǎn)口銷售。”該人士接著說道。并且據(jù)介紹,目前這種“轉(zhuǎn)口銅”生意其實(shí)就是進(jìn)口商將買下的銅又退還給原先的供貨商。 長城偉業(yè)金屬分析師景川認(rèn)為,這種“轉(zhuǎn)口銅”貿(mào)易現(xiàn)象也是調(diào)節(jié)國內(nèi)供給狀況的一個(gè)很好的手段。就如同一只“看不見的手”,通過價(jià)格機(jī)制和供給機(jī)制之間的相互影響,將市場從不平衡調(diào)整至平衡狀況。 九、機(jī)構(gòu)觀點(diǎn) 瑞銀(UBS) LME鎳庫存的緊張狀況緩解 鎳價(jià)保持在非常高的位置,因LME鎳庫存幾乎為零,但這種情況似乎正在改變,供應(yīng)改善可能是鎳價(jià)太高的另一信號(hào)。LME的庫存在上升,而注銷倉單(將要從倉庫運(yùn)往消費(fèi)商的庫存)在減少,這顯示鎳的供應(yīng)改善。在今年年初,注銷倉單占總庫存的比例超過50%,而現(xiàn)在降至12%的低點(diǎn)。增加的庫存中許多來源于空頭在5月到期日之后選擇交割頭寸。考慮到近期價(jià)差非常緊張(TOM/NEXT升水達(dá)到425美元/噸,目前在100美元/噸,現(xiàn)貨/3個(gè)月升水保持在3400美元/噸)其他受困的空頭也可能選擇向LME交割現(xiàn)貨來了結(jié)頭寸。未來幾天/周的LME鎳庫存值得密切關(guān)注。鎳庫存持續(xù)穩(wěn)步上升以及注銷倉單低迷可能推動(dòng)使鎳價(jià)走低,一些情況我們已經(jīng)論證了一段時(shí)間。 LME鎳庫存 銅庫存在上升 中國的交易所庫存上升是銅價(jià)漲的太高的強(qiáng)勁信號(hào),而且重返6000-7000美元區(qū)域可能被消費(fèi)商買興證明是合理的。沒有投機(jī)買盤的大幅增長,我們就不會(huì)看到今年銅價(jià)的大幅走高。2007年銅在疲軟的開局之后表現(xiàn)良好,因交易所庫存下降,首先是亞洲的庫存下降,然后是歐洲的,這是需求強(qiáng)勁的明顯跡象。但近期銅價(jià)的走勢以及一度突破8000美元似乎導(dǎo)致中國的買盤停止,結(jié)果過去三周來上海期貨交易所的庫存過剩。歐洲和美國的庫存繼續(xù)下降,但我們認(rèn)為這是一個(gè)季節(jié)性現(xiàn)象。對(duì)交易所庫存其他顯著的發(fā)現(xiàn)是銅的顯現(xiàn)庫存較2006年同期高出10.5萬噸,并較2004年同期高出16.5萬噸。當(dāng)然交易所庫存只是銅庫存的一部分,但交易所庫存在絕對(duì)數(shù)量和與過去一兩年的相對(duì)水平上都幾乎沒有顯示銅市場緊張。 交易所銅庫存 西南期貨 賈錚

不支持Flash

|

|||||||||||||||