|

不支持Flash

|

|

|

|

股指回顧與展望:經過蓄勢整理 行情波瀾壯闊http://www.sina.com.cn 2007年01月19日 00:30 經易期貨

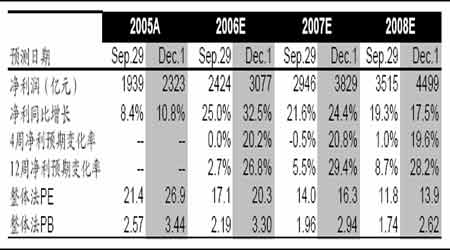

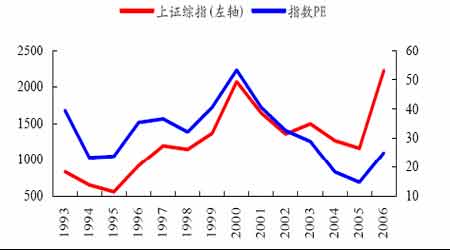

2006是中國證券市場不平凡的一年。在經歷了四年多的熊市之后,股指在大盤股的推動下持續(xù)上揚,滬綜指全年漲幅高達130.43%。和經濟快速增長一樣,中國證券市場的表現(xiàn)也令世人矚目。在全年的上揚行情中,人民幣升值、消費升級、資源品種等概念板塊在不同時期起了重要作用。證券市場層面的制度變革—融資融券、股指期貨等的即將推出,以及一度成為阻礙證券市場發(fā)展的根本性問題—股權分置得到解決,使得股市運行的制度環(huán)境已經發(fā)生根本性改觀。而從全年來看,基本以單邊上揚完成。預計下一年市場的上揚力度很難超越本年度,出現(xiàn)寬幅震蕩的可能性較大。展望2007股市,將是結構性牛市,全年走勢可能是按上漲、調整,回升三大階段展開。 因此,波段操作將成為下一年的策略選擇。滬深300股指期貨也將在2007年度推出,這是中國證券市場發(fā)展過程中的一件重大事件,并深刻影響到證券市場的運行格局,也會對股指期貨成份股產生影響。 一. 2006年股指表現(xiàn)回顧 在05年大盤見底之后經過蓄勢整理的基礎上,06年度行情繼而波瀾壯闊展開。 1. 去年上證指數(shù)漲幅高達130% 圖1. 上證指數(shù)全年走勢 去年的12個月里,只有3月份是陰十字星,7月份是小陰線,其余全是以陽線報收。繼7月調整之后,上證指數(shù)從8月7日反彈到年底基本上是穩(wěn)步揚升,而進入11和12月份,行情上揚加速。 作為2006年股市的最后一個交易日的12月29日,在全年不斷創(chuàng)新高的情 況下,滬深股市再次以暴漲謝幕,上證指數(shù)上漲4.2%。而滬深指數(shù)全年漲幅都超過了130%。當天在中國銀行、工商銀行等權重股的強勢推動下,滬深股指逐波上沖,最終上證指數(shù)收于2675.47點,漲幅4.2%,再創(chuàng)歷史新高。最高2698.9點,距2700點僅一步之遙。深圳成分指數(shù)收于6647.14點,漲幅也達3.28%。兩市成交量也明顯放大。與前一天股指上漲但大部分股票下跌不同,最后一個交易日兩市個股普遍上漲,下跌的僅占17%左右。銀行股板塊全線飄紅,中國銀行再次漲停。 從全年來看,上證指數(shù)從去年收盤的1161.06點到今天的2675.47點,漲幅達130%,深圳成分指數(shù)全年漲幅為132%。 2. 上市公司業(yè)績整體增長進一步推高股指 去年的這波上漲有一些本質上的原因,其中上市公司業(yè)績整體增長成為股指上揚的重要驅動力,這從表1中可以看到。同時中國股市已經經歷了四年多的熊市,但同時經濟增長一直保持著比較高的勢頭,經濟發(fā)展和股市走勢是不協(xié)調的。這波行情也是對于這種不協(xié)調的一種糾正。 上漲行情還反應了投資者對于未來走勢以及整個宏觀經濟向好的預期,尤其是股指期貨將要推出,所以大盤藍籌股的作用越來越大,市場的投資理念已經發(fā)生了非常深刻的變化。 表1. 三季度末至十二月初滬深300指數(shù)綜合預期變化 據(jù)統(tǒng)計,滬深兩市共1401家上市公司前三季度共實現(xiàn)凈利潤2157.5億元,同比增長達21.89%;平均每股收益0.21元,較去年同期增長12.08%;平均凈資產收益率7.92%,較去年同期增長13.24%。自2006年二季度以來,在經濟持續(xù)快速增長、消費增長動力更趨強勁的有利形勢下,我國上市公司業(yè)績出現(xiàn)止降回升,開始進入新的高速增長周期中,今年我國A股上市公司整體業(yè)績呈現(xiàn)顯著增長。 3. 人民幣升值、消費升級、資源品種等概念板塊是年度上揚行情的主要推動力 2006年,中國資本市場各項改革誘發(fā)了中國證券市場內生增長的系統(tǒng)動力;人民幣匯率形成機制改革則進一步提供了其規(guī)模擴張的堅實基礎。在全年的上揚行情中,人民幣升值、消費升級、資源品種等概念板塊在不同時期都扮演了重要角色,是年度上揚行情的主力品種。從圖2可以看到,估值水平的提高是本輪行情的一個特點。 圖2. 上證綜指與PE 人民幣升值板塊表現(xiàn)出色,這個板塊是年度值得稱道的板塊之一,在全年的上揚行情中幾乎都有其板塊活躍的身影,如行情之初的地產,以及之后的金融,都在股指上揚的不同階段扮演了重要角色。 特別是其中的銀行板塊,如工商銀行、中國銀行、浦發(fā)銀行等成為大盤上揚的領頭羊,同時上海航空、S南航等漲勢喜人。該板塊能夠持續(xù)走強,主要是基于人民幣長線升值的預期,以及近階段不斷走強的雙重刺激。在人民幣逐步開放的過程中,在我國經濟持續(xù)發(fā)展的背景下,確實存在著逐步重新定位的過程。銀行作為以人民幣為主要資產的機構則水漲船高,從中獲得了最大的收益,股價也不斷走高。 到年底的詢價交易中,美元兌人民幣匯率中間價接近7.8大關。作為人民幣升值最直接的受益者,房地產股成為市場中的亮點,從后市來看,人民幣升值繼續(xù)推動房地產股。人民幣匯率波動幅度近期加大,但總的趨勢仍是升值,由于升值不可能采取一步到位的方式,持續(xù)上行就意味著會給房地產股帶來持續(xù)的上漲動力。 圖3. 匯改以來1元人民幣兌美元和歐元匯率走勢 4.機構和個人投資者隊伍壯大帶動了市場人氣和資金 行情上漲中,機構和個人投資者隊伍壯大帶動市場人氣和資金起了相當作用。A股開戶數(shù)的數(shù)據(jù)顯示,11月份A股新增開戶數(shù)為285759戶,較10月份的186792戶增長53%,同比增幅達315.41%。進入12月份,A股新增開戶數(shù)再次劇增,在截至19日的13個交易日中新增開戶數(shù)就達到了315935戶,比整個11月份的開戶數(shù)還多。截至12月19日,去年A股新增開戶數(shù)合計達280.87萬戶。基金、QFII等機構投資者的迅速壯大則是年度的一個重頭戲,基金規(guī)模已經超過了6300億元,其中新成立基金當日募集400余億元的盛況也是歷史罕見;QFII目前規(guī)模已經超過100億美元。機構投資者的迅速壯大和繁榮,改變了過去以中小投資者和游資主導市場的格局,使市場步入了良性健康的發(fā)展軌道。新開戶投資者隊伍的空前壯大,成為去年的一個亮點。 5.板塊輪動拉動股指持續(xù)上揚 大盤藍籌股在年度股指持續(xù)上揚中起了重要作用。2006年7月5日,中國銀行登陸A股市場;10月27日,工商銀行在內地和香港兩地同時上市。作為總股本達數(shù)千億的超級大盤股,這兩只銀行股讓中國股市在規(guī)模和結構上都有質的飛躍。工商銀行的上市成為大盤藍籌股集體發(fā)力的導火索。進入11月,中國石化、長江電力、寶鋼股份等一批在上半年表現(xiàn)沉寂的大盤股,紛紛出現(xiàn)大幅上漲的走勢。工商銀行12月25日突然漲停,并在之后6個交易日大幅上漲,中國銀行更是連拉三個漲停。在這種市場氛圍下,A股市場首只保險股中國人壽年底發(fā)行受到熱捧,凍結申購資金約8325億元,創(chuàng)下國內證券市場IPO凍結資金的新紀錄。國壽的發(fā)行市盈率超過90倍,同樣創(chuàng)出A股新股發(fā)行市盈率的新高。大盤股成為市場寵兒并非偶然。大盤股的流動性強,對于規(guī)模較大的資金而言,尤其是基金和保險公司以幾百億的規(guī)模進入市場,往往會選擇大盤股。同時,大盤股本身也有基本面的支持,像石油、銀行、電信、保險這類股的業(yè)績表現(xiàn)都非常好,而且有些行業(yè)還可以從政策上獲得支持。與大盤股的突出表現(xiàn)密切相關的一個現(xiàn)象,是基金業(yè)在2006年的飛躍式發(fā)展。大盤股上漲,為基金帶來豐厚收益,吸引更多的人投資基金 ;基金規(guī)模的擴大,又為大盤股上漲提供了新的動力。 電力設備行業(yè)表現(xiàn)也比較出色,如思源電氣、長城電工等個股短線都出現(xiàn)了較大漲幅。該板塊能夠出現(xiàn)連續(xù)上揚,主要是由于國家在未來幾年對該行業(yè)的投入將會加大,其中二次設備更新、更換和升級將分享最大的市場份額,相關公司業(yè)績必然會出現(xiàn)相應提升,從而具有長期投資的潛力。 汽車板塊成為追隨銀行、地產、消費等幾大龍頭板塊之后的市場焦點之一,如長安汽車、江鈴汽車、中國重汽等。如果說其它板塊都是帶有一定成長性的話,那么汽車板塊則是兼具價值和成長的板塊。首先,板塊市盈率偏低;其次,隨著近幾年我國汽車業(yè)的開放,國內各汽車企業(yè)通過自身努力,競爭力都得到了較大提高。適逢我國消費升級的浪潮,相關公司業(yè)績都出現(xiàn)了較大幅度上揚,特別是隨著年末的汽車降價風潮,也會為其業(yè)績帶來提升機會。 6.去年市場建設取得大的突破 2006年,我國證券市場在市場建設方面取得大的突破。證券市場層面的制度變革包括融資融券、股指期貨等的即將推出,以及一度成為阻礙證券市場發(fā)展的根本性問題—股權分置得到解決,使得股市運行的制度環(huán)境已經發(fā)生根本性改觀,市場投資信心得到了非常顯著的恢復和提升。2006年也是證券市場發(fā)行和交易上的全面創(chuàng)新年,06年權證市場發(fā)展迅速。同時,新會計制度的實施和兩稅合一改革的推進等與之配套的一系列法律法規(guī),為規(guī)范市場提供了更多的法律保證。 06年工商銀行A股與H股同步上市創(chuàng)出諸多歷史之最,以A股募資逾400億元、總盤子超過2500億股確立了超級航母身份,目前工行的總市值已經超過1萬億元,占滬市市值的比重達到18%以上。06年通過證券市場發(fā)行股票直接融資約1400億元。06年發(fā)生在內地和香港證券交易所的IPO融資總額超過英國,成為全球第二大企業(yè)融資地。 7.2006年滬深兩市上市公司中全年累計升幅超過200%的高達139家 2006年,滬深兩市上市公司中全年累計升幅超過200%的就有139家。其中,累計漲幅前十名的股票,漲幅都在400%以上。幅度最大的是泛海建設達650.46%。在累計漲幅前十名的股票中,深市主板公司有4家,滬市公司有6家。從注冊地省份上看,屬于廣東省的有3家,四川省的有2家,行業(yè)屬性上沒有集中性特色。從 2006年三季報披露的前十大流通股股東持股占流通A股比例與半年報之差來看,5只股票的機構持股集中度出現(xiàn)上升。從三季報的戶均持股比例與半年報相比之差來看,7只股票的持股集中度提高。從投資價值來看,以三季報業(yè)績和12月29日的收盤價計算,10只股票中,8只市盈率在35倍以上,8只市凈率在6倍以上。從公司經營狀況看,10家公司有東方金鈺、贛南果業(yè)在2006年進行了大股東變更,遼寧成大受益于持股比例27%的廣發(fā)證券擬上市,吉林敖東則持股46%廣發(fā)證券為其第一大股東,泛海建設則出現(xiàn)了第二大股東晉升第一大股東,半數(shù)公司股價的大幅增長主要依靠重組預期。 在06年漲幅前三名的個股中,泛海建設屬房地產行業(yè),2006年前三季度凈利潤同比增長102%,每股資本公積金1.16元,每股未分配利潤為0.96元,具備高比例分配能力。遼寧成大公司2006年前三季度凈利潤同比增長391%。贛南果業(yè)前任大股東贛州國資委006年將所持剩余的股份進行了全部轉讓。公司前三季度凈利潤同比增長70%,預計年報凈利潤同比繼續(xù)大幅增長。 8.06年A股市值規(guī)模快速增長 2006年市場規(guī)模飛躍式擴展,工行、中行等一批大型藍籌國企的登陸不僅提升了市場投資價值,而且大大拓展了市場規(guī)模,使得上證所的市價總值在世界各主要交易所中的排名升至第19位,成長為全球第一大新興市場。截至12月27日,滬深兩市總市值超過8萬億元,占GDP40%以上。 圖4. 06年A股市值規(guī)模快速增長 (萬億元) 9.大盤權重股漲跌對股指的影響加大 06年行情表現(xiàn)的一個重要特點是大盤權重股漲跌對股指的影響加大,尤其對指數(shù)上揚起了較大的作用。在去年的行情演繹中,股指期貨即將推出之際,一批大盤藍籌股的啟動刺激了股市演繹牛市行情。從表2可以看出12月25日權重股包括銀行成份股漲跌對股指的數(shù)量影響。 表2. 個股對指數(shù)上漲貢獻(12月25日)

將近06年底,12月25日工行等權重金融股帶動股指大漲,主要是兩稅合一構成對股市的利好, 據(jù)預測,稅率從目前的33%降低至兩稅合一后的25%左右,將直接給國內銀行股帶來11%~13%的利潤提升,從而刺激其股價強勁推高。至當日收盤,工商銀行大漲9.92%,中國銀行漲7.50%,招商 銀行漲3.32%,浦發(fā)銀行漲5.58%,民生銀行漲5.04%,華夏銀行漲2.60%,S深發(fā)展A漲2.61%。滬深300收報1939.10點,漲2.29%;上證指數(shù)大漲3.93%收于2435.76點,兩市成交金額合計約737億元,較前一交易日略有增長。從盤面觀察,銀行股的拉升奠定了股指的上揚。 以其權重而言,工行,民生銀行 中行,招行四家銀行就為當日滬深300指數(shù)貢獻了15點左右的漲幅,按300的合約乘數(shù),這就引起一手交易合約4500元的變化。就滬綜指來看,滬市六家銀行股的上漲為周一滬綜指貢獻了40點左右的漲幅。 二. 07年股指表現(xiàn)展望 在06年大漲130%的基礎上,推動牛市的基本因素并沒有發(fā)生改變,牛市趨勢不會輕易改變.。但在取得震撼性的年漲幅后,一些個股包括滬深300的主要權重板塊銀行股出現(xiàn)了獲利盤和估值壓力,包括對H股的溢價。定價權效應并未實現(xiàn),工商行和中行等在市值創(chuàng)國際水平后面臨回調壓力,大盤股調整有壓制股指的影響。同時二線藍籌與中小板行情已啟動,市場上具有投資價值的一些股票出現(xiàn)了補漲,板塊之間漲跌的交織使股指震蕩上揚。而新股上市方面,國壽在較高的估值水平仍受到熱捧,但由于上交所關于新股上市首日不計入股指規(guī)則的調整,國內保險第一股的表現(xiàn)并未影響到綜指和成份指數(shù)。 1. 股指走勢將延續(xù)升勢但面臨中線調整 從股指走勢脈絡看,二線藍籌股重估將繼續(xù)引領2007年的開局。盡管大盤藍籌股正在積累估值泡沫,但從整體上看,股市的大幅上漲具有堅實的經濟和制度基礎,市場整體估值水平仍處于合理水平。市值占比較大的鋼鐵、有色、煤炭、石化、電力、交通運輸股票估值仍具吸引力,大批二線藍籌股估值依然偏低,有重估的要求。因此,2007年股指將進入牛市整固年,經濟增長將推動上市公司業(yè)績增長10%以上, 人民幣升值預期將繼續(xù)提升股市估值水平, 而資本市場制度折價逐步消除以及流動性充裕營造的良好環(huán)境, 將賦予市場至少10%—15%的估 值彈性空間,因此,2007年內地股市存在著20%—25%的估值提升空間,市場的趨勢還是上漲的趨勢。 2007年也將是股市劇烈震蕩的一年,全球經濟增長放緩勢必會影響我國經濟,人民幣升值的負面作用也會開始顯現(xiàn),成本推動和流動性充裕帶來的通脹壓力已初露端倪,我國經濟面臨的不確定因素正在增加。與此同時,資源價格上漲、傳統(tǒng)企業(yè)節(jié)能與環(huán)保支出增加將影響傳統(tǒng)行業(yè)與相關上市公司的業(yè)績提升速度,這些因素必然會引發(fā)市場的波動。新股發(fā)行規(guī)模和存量擴容壓力的增大、市場估值結構調整以及金融創(chuàng)新的不確定性等因素將加大震蕩的幅度,預計震蕩區(qū)間可能達38%左右。 2.在股指期貨推出之際,以滬深300成份股的影響把握行情脈絡 影響滬深300指數(shù)走勢的最直接因素是權重股和行業(yè)板塊的動向。而在行業(yè)板塊中,龍頭企業(yè)的走勢又對整個板塊的走勢有著極大的影響。大的機構投資者有可能采用通過炒作成份股的手法,來影響股票指數(shù),當然這需要較高的資金成本。 按最近數(shù)據(jù),從各成分股在指數(shù)貢獻的集中度來看,排名前10家的成分股在滬深300的權重占到了26.48%,而排名前50家的成分股的權重占到了56.43%。從趨勢來看,隨著國企大盤股的大量上市,權重股對指數(shù)貢獻的集中度將進一步得到提升。 排名前10家的成分股

從行業(yè)來看,七家銀行所占權重達15.51%, 如此銀行板塊的動向對股指的影響舉足輕重。 同時我們應注意權重股總股本對股指的影響,滬深300股指按流通股調整股本計算,而大盤股的影響不只表現(xiàn)在直接拉動滬深300股指,還通過對上證等綜合指數(shù)的影響。例如,由于中行和工商行總股本較大,分別列滬深兩市前兩位,它們股價的變化將通過流通股與總股本的杠桿效應,以更大幅度撬動股指,從而影響市場人氣,進一步影響股指的波動。 權重個股由于在股指中所占比重較大,當所代表的企業(yè)經營狀況發(fā)生變化時或者與投資者預期不符時,價格可能發(fā)生明顯波動,這必然導致其流通市值進而股指流通市值發(fā)生波動,從而影響股指走勢。值得注意的是,工商銀行、中國銀行、招商 銀行及民生銀行4只股票在上證指數(shù)中的權重遠高于在滬深300股指中的權重,加上浦發(fā)銀行和華夏銀行,這6只個股從而通過總股本對上證指數(shù)的影響更大, 滬深300指數(shù)的成分股在指數(shù)貢獻的集中度表現(xiàn)出較為集中的特點,從權重 最大的前50家公司來看,具有行業(yè)相對集中的特征,最為集中的行業(yè)是金融服務業(yè),鋼鐵、通訊、飲料、交通運輸?shù)龋S著中國人壽的上市,滬深300指數(shù)樣本股的行業(yè)集中性將更明顯。分析滬深300指數(shù),重點將放在滬深300指數(shù)的權重股所屬的重點行業(yè)上。 在市場整體估值基本合理,主要熱點都輪番炒做過后,啟動大盤權重股從各方面來說都是容易見到效果。在股指期貨即將推出之際的行情演繹中,一批大盤藍籌股將對股指行情演繹起相當影響。 3.股指面臨獲利調整壓力及期指即將推出,波段操作應成為有效的投資策略選擇 在2007年股指延續(xù)上漲的趨勢下,股指可能走出N字型的行情,上漲空間可能在20%左右。07年的中國股市應在樂觀中保持謹慎,既要看到股市整體上漲的必然性,也要看到這將是一次結構性上漲,價值評估將再成為主流。在這個過程中,估值過高的股票將失去上漲動力。目前國內企業(yè)的盈利能力仍處于上升趨勢,大多數(shù)股票并未被非理性炒作,具備投資價值。但指望2007年股市延續(xù)去年的輝煌并不現(xiàn)實。預計接下來一年市場的上揚力度很難超越本年度,出現(xiàn)寬幅震蕩的可能性較大。在震蕩走勢下,個股行情依然會呈現(xiàn), 而后市劇烈波動將引發(fā)調整甚至深幅回調,上證2100點將成為重要支撐。 從年度走勢預期來看,波段操作應成為有效的投資策略選擇。 2007年投資的機遇包括資產重估,要繼續(xù)關注人民幣升值、資源價值重估、產業(yè)景氣重估、隱蔽性資產重估、A-H股定價關系重估等價值重估的機遇,重點關注煤炭、電力、港口、高速公路、航空航運、鋼鐵、有色金屬、造紙等行業(yè)中重估潛力較大的公司。此外,2007年市場孕育著以主題投資為核心的策略性投資機遇,要關注并購重組、股權激勵、奧運、財稅體制改革、金融創(chuàng)新等投資主題帶來的策略性投資機會。 在高端制造業(yè)投資機遇方面,我國要從制造大國向制造強國轉變,必須發(fā)展高技術、高附加值、低投入、低污染的高端制造業(yè),裝備制造業(yè)、航天航空、軍事工業(yè)、汽車工業(yè)等是高端制造業(yè)的代表。 數(shù)字經濟投資機遇方面,迅猛發(fā)展的數(shù)字經濟正在改變著人們的生活、工作和相互溝通的方式,改變著商務活動的規(guī)則、產業(yè)發(fā)展的方向以及經濟運行的結構。計算機軟硬件、互聯(lián)網(wǎng)、電子元器件、電信、消費電子、數(shù)字傳媒、數(shù)字文化創(chuàng)意等都屬于數(shù)字經濟的范疇。 戰(zhàn)略發(fā)展產業(yè)方面包括金融業(yè)、節(jié)能產業(yè)、環(huán)保產業(yè)以及鐵路建設等;消費升級為飲料,旅游、綠色食品、醫(yī)療保健等產業(yè)也將有長期增長的投資機遇。 07年大盤藍籌股市場擴容也將帶來投資機會, 預計將有10家左右大盤藍籌上市,其融資規(guī)模預計將在1000億元到1500億元。目前中國資本市場的擴容與日本六七十年代的擴容歷史相似,根據(jù)日本擴容的歷史經驗,金融地產和裝備制造將是未來十年擴容的主體行業(yè)。這兩大領域將是未來十年中國資本市場擴容的 主體行業(yè),資本市場將繼續(xù)中國式擴容,其特征和影響和長期投資價值值得關注。 從股指期貨推出角度看,機構配置大盤藍籌股的欲望較強烈,加之在其它利好和資金的推動下,年底上證指數(shù)和滬深300已分別突破了2600點和2000點。經過股指的繼續(xù)上漲,到股指期貨推出之際,股市將面臨高位震蕩的走勢。這將有利于股值期貨的活躍。在初期的觀望之后,股值期貨交易有望很快活躍。 隨著股指的高位運行,一些投資者會產生管理投資風險需求,從而采取套期保值的策略。對投資機構來說,初期的投資策略將主要關注于期現(xiàn)套利和跨期套利。持有滬深300權重藍籌股的機構,也會見機在現(xiàn)貨市場與期貨進行套利操作。 經易期貨 李樹文

【發(fā)表評論】

|

不支持Flash

不支持Flash

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||