|

不支持Flash

|

|

|

|

期鋁研究:跨市套利收益趨淡 滬倫市場強弱更迭http://www.sina.com.cn 2006年10月24日 08:32 北京中期

1、行情評述 過去的一周(2006.10.16-10.20),LME三月期鋁在觸及2410/2710整理區間上沿的時候沒有選擇震蕩回落,而是在經過多次測試之后繼續上行,一舉創下了四個半月以來的新高。同期LME銅價從整理區間中段回落,一時上漲乏力,至此期鋁行情的獨立性得到進一步的強化。LME三月期鋁在上周五收盤2718美元/噸,較前一周大漲83美元。 上周LME期鋁合約成交量707305手,周五持倉量 手,猛增 手。現貨升貼水方面,近期現貨/三月期鋁的價差進一步縮小,當前處在升貼水互現階段,后期走勢值得進一步關注。上周滬鋁市場受到外盤走強的影響,同期展開了一波強勁的上漲。相對而言,遠期合約的表現更為搶眼,近月合約則受制于現貨因素漲幅較弱。在上周刷新四個半月以來的高點后,周五主力1月合約收盤20860元/噸,比前一周大漲1240元。上周末庫存增加1000噸,至3.8萬噸,增長勢頭明顯放緩。當前國內市場分歧很大,消費持續旺盛與短期內現貨供應相對改善使得短期內國內鋁價走勢失去方向,而倫鋁的上漲無疑為滬鋁的走勢指引了方向。 現貨方面,上周國內各主要現貨市場供應較為充足,周初消費商對鋁價有著明顯的抵制情緒,但是由于市場消費依舊向好,周末市場庫存消化較大。由于近期內現貨供應緊張局面得到緩解,現貨升水進一步縮小至100元/噸。廣東地區由于出口安排相對較多,周末供應相對緊張,價格較華東地區有著150元/噸的升水。 近日國內氧化鋁價格繼續陰跌,五礦將氧化鋁進口價格下調12.5%至2800元/噸,中鋁現貨價格則維持在2950元/噸,而非中鋁氧化鋁多在2700元/噸左右。隨著國內產量的穩步增長和國外氧化鋁成交價格的持續下滑,料后市仍有下跌空間,但是頻率和幅度將會進一步放緩。 表1:上周(2006.10.09-10.13)期現貨市場鋁價統計

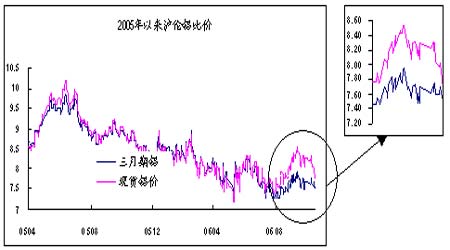

注:LME-倫敦金屬交易所3月期鋁下午三點價;上海期貨-上海期貨交易所鋁主力合約三點收盤價;上海現貨-上海長江現貨價格中間價;廣東現貨-廣東南儲現貨價格中間價;氧化鋁現貨-連云港進口氧化鋁完稅價;氧化鋁FOB-歐洲港口氧化鋁FOB報價 當前國內外期鋁市場整體尚處于強勢格局。具體而言,前期主導期價走強的國內原鋁現貨市場正處于節后的調整時期,根據我們的判斷,市場在經過幾周的消化之后仍將有所恢復,11月份仍屬于傳統的消費旺季,我們相信市場不會就此走弱。對于倫鋁來講,現貨升貼水結構的轉變、資金投資興趣聚集背景下的成交量和持倉興趣擴大、對前期2710一線強阻力線的突破,都使得投資者對后市充滿了期待。當然,我們還要認識到一點,當前的期鋁走強遠非上半年創新高時期的強勢,在發動新的漲勢之前要經過更多時間的消化。 本周國內市場仍將是投資者對后期現貨市場強弱走勢的認識與轉變認識的時期。具體而言,周初期價仍將因為周末到貨較多的因素進行必要的整理,重心料將變化不大。而周末或更晚的時候,仍有望跟隨倫鋁走強。 2、兩市比值和出口盈虧 上周國內市場追隨外盤走強,同期展開了一波強勁的上漲。但是由于滬鋁受到現貨市場供應緩解的拖累跟漲幅度相對不足,同時也呈現出近弱遠強的格局,從而不同月份的滬倫鋁比價大都表現出下降的同時,近月合約的比價下降速度更快。 圖1:滬倫鋁現貨和三月期比價走勢 表2:國內原鋁出口盈虧與比值

注:1、各月出口收入=(LME三月期鋁價格+對應月份升貼水+貿易升貼水)×匯率×(1-關稅稅率)-雜費 2、LME三月期鋁價格為滬鋁收盤時的報價,滬鋁價格為當日收盤價 3、LME各月份升貼水都是相對三月期而言,其中現貨升貼水是滬鋁收盤時的倫鋁0-3升貼水實時報價,9-1月升貼水是前一交易日倫鋁的隔月升貼水價格,與倫鋁收盤時的升貼水實時價格可能有差異,但差異較小。 4、出口盈虧為對應月份的出口收入減去滬鋁收盤價 5、出口比值為出口盈虧為零時滬鋁價格/LME對應月份合約價格。實際比值低于進口比值表示出口盈利,高于后者表示出口虧損。 6、現貨和近月出口盈虧對于判斷是否會引起大量出口的作用較大,而遠月出口盈虧只是作為參考。 7、貿易升貼水在原鋁出口過程中變化頻繁,同期內也難有權威報價,故此處$20數值近作參考,具體可根據出口合同談判結果確定。 根據我們的測算,按照上周五(10月20日)的比價水平,各月份原鋁出口均會出現不同程度的虧損。由于不同月份的滬倫鋁比價變化不盡相同,近月份的原鋁出口虧損程度大幅降低。以現貨月為例,其虧損程度由10月13日的2068元/噸下降到當前(10月20日)的716元/噸。 3、兩市升貼水結構與建倉和移倉條件 由于近期國內外升貼水結構發生了劇烈變化,滬鋁市場近弱遠強走勢明顯,而倫鋁市場則處于現貨升貼水的臨界點,前期國內BACK而國際CONTANGO的市場形態發生結構性變化。當前“買滬鋁拋倫鋁”的反向套利的展期收益進一步弱化,倫鋁市場的展期虧損擴大,而滬鋁市場的展期收益也近乎無利可圖。 表3:跨市套利雙邊展期收益(元/噸)

注:1、倫鋁展期收益的計算是基于北京時間前一天晚上的收盤價,隔月價差(即展期收益或虧損)根據當天的人民幣兌美元匯率調整為元人民幣/噸。 2、由于倫鋁交易保證金視不同經紀商而定,所以此處只計算不考慮保證金杠桿效應的展期收益。 3、實際操作的展期收益視展期時間和合約月份而定。 4、這里計算的是反向套利,在國內BACK而國際CONTANGO的市場形態下,在倫鋁和滬鋁的展期都為盈利。“綜合”項是展期的整體盈虧,負號表示虧損,正號表示盈利。 5、如果是正向套利,則倫鋁和滬鋁展期都是虧損,相應地,雙邊展期收益就變成了展期虧損。 6、展期收益并非立即就可得到的收益,只是說獲得了更好的比值條件。 4、后期走勢與操作建議 從滬倫鋁比價來看,當前國內外市場比價出現后期走弱的跡象,市場沒有出現新的反套機會。從展期收益來看,前期滬鋁近高遠低、倫鋁近低遠高的升貼水結構正在發生結構性的變化,持有反套操作所能謀求的展期收益甚微,而后市料將會進一步弱化。 在滬鋁跨期套利方面,我們前期的“買遠(0703)拋近(0612)”在上周末尾盤整理過程中進行獲利了結,因為我們認為當前的市場遠非弱到可以恢復到正向市場結構。對于后期市場,需要密切關注現貨市場變化,市場仍可能出現正向或反向的套利機會,在現貨市場重新回暖跡象清晰的時候是買近拋遠,在11月底的時候則是買遠拋近了。只不過先前所呈現的高升水結構難以重現,市場也只會在平靜中過渡到近低遠高的正向結構。 考慮到近期國內外期現貨市場所呈現的差異性表現,我們似乎可以判斷,就國內外市場比較而言,8月中旬以前“內弱外強”,8月中旬以后是“內強外弱”,那么接下來即將面臨的又將是新的一輪強弱轉變。 北京中期上海營業部 王峰

【發表評論】

|

不支持Flash

不支持Flash

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||