|

不支持Flash

|

|

|

大豆壓榨期權(quán)研究:交易具有高效靈活的特點(diǎn)http://www.sina.com.cn 2006年10月12日 00:39 大連商品交易所

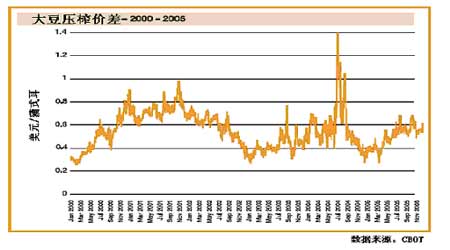

0、前言 2006年芝加哥期貨交易所(CBOT)上市一個新的合約——大豆壓榨價差期權(quán)合約,這是自CBOT大豆期貨和期權(quán)合約、迷你大豆期貨合約、豆粕期貨和期權(quán)合約、豆油期貨和期權(quán)合約和南美大豆期貨合約之外的又一項(xiàng)大豆系列避險工具。推出大豆壓榨期權(quán)的目的是使大豆加工商們以一種更簡單的方法來鎖定價格風(fēng)險,即只使用一個壓榨價差期權(quán)合約來進(jìn)行大豆壓榨利潤的交易,而不是傳統(tǒng)的購買CBOT大豆期貨,同時拋售豆油和豆粕期貨的做法。同時,壓榨價差期權(quán)的購買者可以完全不受保證金的限制,而僅付出少量的權(quán)利金即可。而CBOT最新推出的大豆壓榨價差期權(quán),綜合了價差交易和期權(quán)交易的特點(diǎn),一方面為大豆壓榨商提供了通過一個壓榨價差期權(quán)合約來規(guī)避原材料大豆價格上漲的風(fēng)險和豆粕和豆油價格下跌的風(fēng)險的場所,另一方面,也為眾多投機(jī)者提供了獲取價差收益的機(jī)會。具體說來,交易壓榨價差期權(quán)合約具有高效、靈活的特點(diǎn)。 1、概念界定 1.1、大豆壓榨的含義 在大豆行業(yè)中,“Crush”有兩個意思,一個是指物理的壓榨過程,另一個則是指壓榨價差的計算過程。物理的壓榨是指將大豆加工成豆粕和豆油的過程。而壓榨價差是指大豆產(chǎn)品與原料大豆之間貨幣價值的差值。在現(xiàn)貨市場或期貨市場上進(jìn)行的價差交易都是基于對大豆、豆粕和豆油期價之間相對走勢的預(yù)期進(jìn)行的。在現(xiàn)貨市場上這個價差通常被稱為毛利率(GPM)。 1.2、價差交易的概念 價差交易是指期貨市場上一種跨商品的套利交易。大豆價差交易是指買入(或賣出)大豆期貨的同時賣出(或買入)豆粕和豆油期貨。壓榨商通常利用價差交易來鎖定大豆的采購價格和豆粕、豆油的銷售價格。由于原料和產(chǎn)品之間的價差會經(jīng)常變化,這也為套利者提供了許多交易的機(jī)會。 2、大豆壓榨期權(quán)產(chǎn)生的背景 2.1、活躍的價差交易 參與價差交易的投資者主要分為兩類:一類是壓榨商;另一類是投機(jī)者。在期貨市場上,一個品種能否成功,期貨合約設(shè)計的合理性是一個重要的因素,但同時參與交易的投資者結(jié)構(gòu)也起到了非常關(guān)鍵的作用。 壓榨商參與價差交易的目的很明確,是為了規(guī)避大豆、豆粕和豆油之間相對價格波動的風(fēng)險,從而鎖定其生產(chǎn)利潤。現(xiàn)貨企業(yè)的積極參與使得期貨價格與現(xiàn)貨價格價格能保持很好的聯(lián)動性,使期貨價格圍繞商品價值波動。但僅有套期保值者參與的期貨市場是缺乏流動性,流動性主要由投機(jī)者提供,因此投機(jī)者的數(shù)量是交易能否活躍的關(guān)鍵因素。 投機(jī)者是愿意以承擔(dān)高風(fēng)險來獲得高利潤的,因此其會選擇價格有較好波動性的品種進(jìn)行投機(jī)。從下圖中可以清楚地觀察到,大豆壓榨價差具有良好的波動性,滿足了投機(jī)者的偏好。投機(jī)者的積極參與,使得市場上的各種信息都能在期貨價格得到充分的反映,進(jìn)而使得期貨價格更具有權(quán)威性。價差交易實(shí)質(zhì)上是一種套利交易,較普通的投機(jī)交易具有成本低、風(fēng)險低而收益相對穩(wěn)定的特性,因此其受到大量投機(jī)者的青睞。 2.2、期權(quán)是管理價差風(fēng)險的有效工具 壓榨商運(yùn)用價差交易可以實(shí)現(xiàn)套期保值、對沖風(fēng)險的目的。但是其在應(yīng)用價差交易鎖定生產(chǎn)利潤的同時,也放棄了因價格變動而獲得更大生產(chǎn)利潤的機(jī)會。在期貨市場上,價格的變動與壓榨商的預(yù)計往往存在較大的差異,因此壓榨商經(jīng)常會放棄獲得更多生產(chǎn)利潤的機(jī)會,但是又不能以此理由不進(jìn)行價差交易對沖風(fēng)險。那么,是否存在著一種既能有效規(guī)避風(fēng)險又能不喪失獲利機(jī)會的工具。期權(quán)的出現(xiàn)為這一問題提供了很好的解決方案。 通過期權(quán)交易,壓榨商不僅可以在期貨價格向不利方向變動時,執(zhí)行期權(quán)來鎖定生產(chǎn)利潤;還可以在期貨價格向有利方向變動時(大豆價差﹥權(quán)利金+執(zhí)行價格),放棄期權(quán),獲取更大的利潤。由于具有這樣的選擇權(quán),壓榨商既可以避開價格波動所導(dǎo)致的損失,又能夠保留因價格波動而產(chǎn)生的好處。所以,大豆壓榨期權(quán)的出現(xiàn)為壓榨商進(jìn)行套期保值、防范價格風(fēng)險提供了更多的選擇工具。 3、CBOT大豆壓榨期權(quán)合約的介紹 3.1、CBOT大豆壓榨期權(quán)合約

資料來源:www.cbot.com 3.2、大豆壓榨期權(quán)的種類 大豆壓榨期權(quán)屬于期貨期權(quán)的一種,與普通期貨期權(quán)一樣,也分為看漲期權(quán)和看跌期權(quán)兩種。但由于其標(biāo)的物不是某一個期貨合約,而是大豆、豆粕和豆油三種期貨合約的價差。因此,在期權(quán)執(zhí)行時所獲得的期貨頭寸與普通期貨期權(quán)有所不同,其得到的將是一個期貨合約的組合。 3.2.1.、看漲期權(quán) 購買一個大豆壓榨期權(quán)的看漲期權(quán)相當(dāng)于持有一個10手大豆期貨合約空頭、11手豆粕期貨合約多頭以及9手豆油期貨合約多頭的組合。而賣出一個大豆壓榨期權(quán)的看漲期權(quán),其對應(yīng)的期貨頭寸是,10手大豆期貨合約多頭、11手豆粕期貨合約空頭以及9手豆油期貨合約空頭的組合。 3.2.2、看跌期權(quán) 購買一個大豆壓榨期權(quán)的看跌期權(quán)相當(dāng)于持有一個10手大豆期貨合約多頭、11手豆粕期貨合約空頭以及9手豆油期貨合約空頭的組合。而賣出一個大豆壓榨期權(quán)的看跌期權(quán),其對應(yīng)的期貨頭寸是,10手大豆期貨合約空頭、11手豆粕期貨合約多頭以及9手豆油期貨合約多頭的組合。其中值得注意的是,1-9月的期權(quán)合約與三種期貨合約的月份一一對應(yīng),而10月和12月期權(quán)合約所對應(yīng)的是11月的大豆合約,豆粕和豆油的合約月份仍與期權(quán)合約的月份相同。

3.3、合約分析 3.3.1、合約標(biāo)的價差的計算公式 大豆壓榨期權(quán)的標(biāo)的物是CBOT市場上的某個特定月份的大豆期貨合約價格、豆粕期貨合約價格和豆油期貨合約價格之間的價差。大豆價差的計算公式是根據(jù)現(xiàn)貨市場上大豆壓榨商壓榨大豆所獲得的毛利率(GPM)的計算方法制定的。壓榨商壓榨1蒲式耳的大豆(重量為60磅)可以獲得大約44磅蛋白質(zhì)含量為48%的豆粕、11磅豆油、4磅豆皮和1磅殘?jiān)0凑者@種對應(yīng)關(guān)系,可以計算出CBOT市場上大豆、豆油和豆粕期貨合約之間的數(shù)量關(guān)系。

從圖表的計算中可以得出,10手大豆合約對應(yīng)的是11手豆粕合約和9手豆油合約。大豆壓榨的毛利率就是產(chǎn)品和原料之間價差,即 豆粕價格(美元/噸)×44/2000+豆油(美元/磅)×11-大豆價格(美元/蒲式耳) 其中:1噸=2000磅 其中值得注意的是各種期貨合約的標(biāo)價單位,在CBOT市場上大豆期貨合約的標(biāo)價單位是美分/蒲式耳,豆粕期貨合約的標(biāo)價單位是美元/短噸,豆油期貨合約的標(biāo)價單位是美分/磅。而大豆壓榨期權(quán)的標(biāo)價單位是美元/蒲式耳,因此要將CBOT市場上以美分標(biāo)價的大豆和豆油期貨價格換算成美元計價。 3.3.2、期權(quán)執(zhí)行時所得期貨合約持有價格的換算 根據(jù)CBOT壓榨期權(quán)的條款規(guī)定,大豆壓榨期權(quán)在執(zhí)行的時候,投資者所獲得的大豆、豆粕和豆油期貨合約的持有價格需要分別的近似和換算,規(guī)定如下:

3.4、大豆價差交易與壓榨期權(quán)交易的比較 3.4.1、價差交易 價差交易,也稱作套利交易。套利交易是指在買入或賣出某種期貨合約的同時,賣出或買入相關(guān)的另一種合約,并在某個時間同時將兩種合約平倉的交易方式。在進(jìn)行套利交易時,交易者關(guān)注的是各合約價格之間相對的變化,而不是絕對價格水平的變化。在豆類市場上,活躍著大量的套利交易,其主要可以分為兩類,大豆提油套利和反向大豆提油套利。豆類市場的套利交易屬于原料與成品間的套利,其主要是利用大豆期價與豆粕、豆油期價之間的關(guān)系進(jìn)行套利。進(jìn)行這種套利交易可以使壓榨商很方便的鎖定生產(chǎn)利潤,因此受到大豆壓榨商的青睞。同時由于套利交易具有風(fēng)險低、成本低的優(yōu)勢,使其也受到大量投機(jī)商的青睞。 3.4.1.1、大豆提油套利 大豆提油套利是大豆壓榨商在市場價格關(guān)系基本正常時進(jìn)行的。目的是防止大豆價格突然上漲,或豆油、豆粕價格突然下跌引起的損失,或使損失降至最低。由于大豆壓榨商在大豆的采購和產(chǎn)品的銷售不能同時進(jìn)行,因而存在著一定的價格波動風(fēng)險。大豆提油套利的做法是:買入大豆期貨合約的同時賣出豆粕和豆油期貨合約,并將這些期貨頭寸保持到在現(xiàn)貨市場上購入大豆或產(chǎn)品最終銷售后分別予以對沖。這樣,壓榨商就鎖定了產(chǎn)品與原料之間的價差,使其生產(chǎn)利潤規(guī)避了價格波動的風(fēng)險。 3.4.1.2、反向大豆提油套利 反向大豆提油套利是壓榨商在市場價格反常時所采用的套利策略。當(dāng)大豆價格受某些因素的影響而出現(xiàn)大幅上漲時,大豆可能與其產(chǎn)品出現(xiàn)倒掛,在此種情況出現(xiàn)時,壓榨商將采取反向提油套利。其做法是:賣出大豆期貨合約,買進(jìn)豆粕和豆油期貨合約,同時縮減生產(chǎn),減少的豆粕和豆油的供給量。壓榨商在期貨市場上的盈利將有助于彌補(bǔ)現(xiàn)貨市場中的虧損。

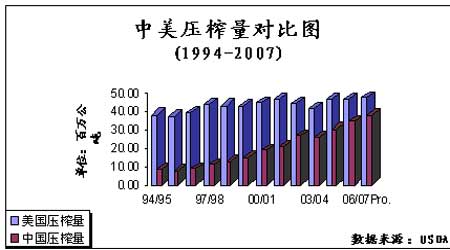

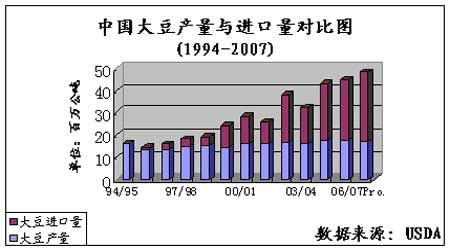

3.4.1.3、價差交易實(shí)例 下面通過一個大豆提油套利的實(shí)例來分析價差交易的操作過程。假設(shè)一個壓榨商在9月份預(yù)計后期大豆價格相對于豆粕和豆油價格會上漲,也就是說其生產(chǎn)成本會增加,利潤會減少。為了鎖定現(xiàn)有的生產(chǎn)利潤水平,壓榨商會在期貨市場上進(jìn)行大豆提套利的操作。

盡管壓榨商在現(xiàn)貨市場上的生產(chǎn)利潤會由于大豆價格的上漲而有所減少,但是其在期貨市場的盈利彌補(bǔ)了現(xiàn)貨利潤的虧損,鎖定了其生產(chǎn)的利潤。 3.4.2、大豆壓榨期權(quán)交易 大豆壓榨期權(quán)實(shí)質(zhì)上就是建立在價差交易所持有的期貨合約組合上的一種美式期權(quán)。下面我們通過一個例子來分析大豆壓榨期權(quán)交易的操作過程。

3.4.3、壓榨期權(quán)交易較價差交易的優(yōu)勢 通過上面的價差交易和大豆壓榨期權(quán)交易的案例分析,我們可以感覺到大豆壓榨期權(quán)在管理價差風(fēng)險方面具有明顯的優(yōu)勢,主要有以下三點(diǎn): 3.4.3.1、靈活性 價差交易使壓榨商鎖定了未來的生產(chǎn)利潤,規(guī)避了價格波動的風(fēng)險,但其同時也放棄了進(jìn)一步提升利潤的機(jī)會。而大豆壓榨期權(quán)將賦予壓榨商更多的靈活性,期權(quán)的買方所獲得的是一種選擇的權(quán)利,而并不承擔(dān)相應(yīng)的義務(wù)。也就是說,壓榨商既可以在價差縮小的情況下通過執(zhí)行期權(quán)來鎖定利潤,也可以在價差擴(kuò)大的情況下,放棄期權(quán),獲得更高的利潤。 3.4.3.2、便利性 價差交易需要同時交易三種期貨合約,而且期貨價格波動頻繁,并不能保證壓榨商以理想的價格成交,也就是說,壓榨商在期貨市場上鎖定的價差會與其預(yù)先制定的目標(biāo)有所差距,這也就在一定程度上影響了套期保值的效果。而壓榨期權(quán)只需要交易一個合約,可以很方便的鎖定預(yù)期的壓榨利潤。 3.4.3.3、成本低 期貨交易無論是買方還是賣方都要按比例交一定的保證金,而期權(quán)的買方由于沒有承擔(dān)義務(wù)的責(zé)任不需要交保證金,只需要交少量的權(quán)利金,因此交易成本大大減少。 4、大連商品交易所上市大豆壓榨期權(quán)的可行性研究 根據(jù)CBOT推出大豆壓榨期權(quán)的經(jīng)驗(yàn),大連商品交易所現(xiàn)在已經(jīng)具備了上市大豆壓榨期權(quán)的基礎(chǔ)條件,而且在某些方面還具有一定的優(yōu)勢。 4.1、大連商品交易所已經(jīng)具備的條件 4.1.1、豆類期貨品種已經(jīng)齊全 大豆壓榨期權(quán)的標(biāo)的物是大豆、豆粕和豆油三種期貨合約的價差,因此要上市期權(quán)合約必須首先具備三種運(yùn)作成熟的期貨合約。2006年1月9日豆油期貨合約在大連商品交易所掛牌交易,這是繼黃大豆1號、黃大豆2號、豆粕和玉米后,上市交易的第5個期貨交易品種,至此,大連商品交易所的上市品種已經(jīng)形成了從大豆原料到豆油、豆粕完整的大豆系列期貨交易體系。黃大豆1號合約、豆粕合約與豆油合約的運(yùn)作已經(jīng)比較成熟,交易活躍,大豆壓榨期權(quán)合約推出所需的基本條件已經(jīng)具備。 4.2.2、國內(nèi)有充足的避險需求 CBOT推出大豆壓榨期權(quán)之所以成功,主要是其擁有大量的避險需求者。美國大豆的壓榨量從1994年至今保持在40萬噸左右,壓榨商為了規(guī)避價格波動風(fēng)險,鎖定生產(chǎn)利潤必然會在期貨市場進(jìn)行套期保值,這也是CBOT市場上活躍著大量價差交易的主要原因,大豆壓榨期權(quán)的推出,憑借其優(yōu)勢必然會取代價差交易的地位,成為大豆壓榨商套期保值的首選。 從國內(nèi)的情況來看,我國從1994年至今的大豆壓榨量處于一個快速遞增的趨勢,預(yù)計06/07年度我國的大豆壓榨量將達(dá)到3785萬噸,此數(shù)字表明國內(nèi)存在著大量的避險需求,而且發(fā)展?jié)摿艽蟆5珖鴥?nèi)現(xiàn)在的價差交易并不是很活躍,也就是說需求并沒有在國內(nèi)的盤面上得到體現(xiàn),主要是由于以下三點(diǎn)造成的: 一是我國所壓榨的大豆中進(jìn)口豆的比重在逐漸加大,從下圖中可以明顯地看出,國內(nèi)大豆的產(chǎn)量常年維持在1500萬噸左右,而進(jìn)口豆的數(shù)量在逐年遞增。但大連市場上的黃大豆2號合約是一種進(jìn)口豆和國產(chǎn)豆均能交割的合約,由于進(jìn)口大豆在含油率和水分等指標(biāo)上與國產(chǎn)豆存在差別,因此壓榨進(jìn)口豆的壓榨商無法在國內(nèi)市場上進(jìn)行有效的價差交易。 二是在交易制度上,以CBOT為例,其以通過降低套利交易手續(xù)費(fèi)的標(biāo)準(zhǔn)來鼓勵大家進(jìn)行套利交易,活躍整個市場。而國內(nèi)市場上缺乏這種機(jī)制,加大了壓榨商的避險成本。 三是國內(nèi)期貨市場上只上市了大豆、豆粕和豆油的期貨合約,缺少各個品種的期權(quán),使得壓榨商的套保策略受到局限。而CBOT市場上豆類品種齊全,交易制度完善,吸引了國內(nèi)的壓榨商,進(jìn)而使得國內(nèi)市場受到冷落。 4.2、大連商品交易所具備的優(yōu)勢 4.2.1、大豆、豆粕和豆油合約的標(biāo)價單位統(tǒng)一 CBOT的大豆、豆油和豆粕期貨合約的標(biāo)價單位不同,因此在計算價差時需要進(jìn)行復(fù)雜的單位換算。而在大連商品交所上市的大豆、豆粕和豆油期貨合約均采用元/噸來報價,省去了單位換算的麻煩。 4.2.2、期貨合約月份一一對應(yīng) CBOT大豆期貨合約的月份是1月、3月、5月、7月、8月、9月、11月,而豆粕和豆油期貨合約的月份是1月、3月、5月、7月、8月、9月、10月、12月,11月份的大豆合約沒有與之相對應(yīng)的豆粕和豆油期貨合約,CBOT不得不采用一個折中的辦法,將大豆壓榨期權(quán)的10和12月合約都與11月大豆合約相對應(yīng)。月份的差異肯定會在一定程度上影響價差的計算,也就會影響到壓榨商的套期保值效果。 大連商品交易所上市的大豆期貨合約的月份為1月、3月、5月、7月、9月、11月,豆粕和豆油期貨合約的月份為1月、3月、5月、7月、8月、9月、11月、12月。每一個大豆合約都有相同月份的豆粕和豆油合約與之相對應(yīng),因此大豆壓榨期權(quán)的合約可以定為1月、3月、5月、7月、9月、11月,期貨合約的一一對應(yīng)保證了各月份價差的精確性。 4.3、大連商品交易所推出大豆壓榨期權(quán)的思路設(shè)計 大連商品交易所已經(jīng)具備了推出大豆壓榨期權(quán)的基礎(chǔ)條件,下面根據(jù)國內(nèi)大豆產(chǎn)業(yè)的特點(diǎn),以及CBOT的經(jīng)驗(yàn),對大連商品交易所推出大豆壓榨期權(quán)的思路進(jìn)行嘗試性的探討: 4.3.1、修改黃大豆2號合約 黃大豆2號合約自從上市后交易一直不是很活躍,說明合約的設(shè)計有一定的問題。黃大豆2號合約的交割品是以大豆品質(zhì)的指標(biāo)進(jìn)行衡量的,并沒有區(qū)分進(jìn)口豆和國產(chǎn)豆。也就是說,符合標(biāo)準(zhǔn)的進(jìn)口豆和國產(chǎn)豆均可以進(jìn)行入庫交割。這種設(shè)計使得現(xiàn)貨企業(yè)很難參與,原因在于國產(chǎn)豆與進(jìn)口豆在品質(zhì)上存在差異,國產(chǎn)豆的水分含量較高,我國沿海地區(qū)壓榨進(jìn)口豆的油廠不具有壓榨國產(chǎn)豆的工藝,因此很難讓這些壓榨商參與黃大豆2號合約的交易。而可以壓榨國產(chǎn)豆的油廠大多集中在東北地區(qū),黃大豆1號對其的吸引力更大。就合約的價格來說,其既不代表國產(chǎn)豆的價格走勢,也不代表進(jìn)口豆的價格走勢,顯得不倫不類。 建議將黃大豆2號合約的交割品改為進(jìn)口豆,國產(chǎn)豆不能交割。這樣壓榨國產(chǎn)豆的壓榨商可以通過黃大豆1號合約、豆粕和豆油合約來進(jìn)行價差交易,而在沿海地區(qū)只壓榨進(jìn)口豆的油廠可以通過黃大豆2號合約、豆粕和豆油合約的組合來鎖定生產(chǎn)利潤。這樣使得每個大豆合約都有與之相對應(yīng)的現(xiàn)貨需求者,價差交易也會更加活躍,壓榨商的套保效果也會更好。 4.3.2、推出國產(chǎn)大豆壓榨期權(quán)和進(jìn)口大豆壓榨期權(quán) 將黃大豆2號合約修改后,其就轉(zhuǎn)變?yōu)檎嬲倪M(jìn)口大豆期貨合約,而黃大豆1號合約代表的是國產(chǎn)大豆。在此基礎(chǔ)之上,大連商品交易所就可以分別推出國產(chǎn)大豆壓榨期權(quán)和進(jìn)口大豆壓榨期權(quán)。 4.3.2.1、國產(chǎn)大豆壓榨期權(quán) 適用的現(xiàn)貨企業(yè)為壓榨國產(chǎn)大豆的油廠,合約的標(biāo)的物是黃大豆1號合約、豆油合約和豆粕合約的組合,價差的計算公式要根據(jù)國產(chǎn)大豆的出油率,以及國內(nèi)壓榨商的平均工藝水平來制定相關(guān)的系數(shù)。合約月份為 1月、3月、5月、7月、9月、11月。 4.3.2.2、進(jìn)口大豆壓榨期權(quán) 適用的現(xiàn)貨企業(yè)為壓榨進(jìn)口大豆的油廠,合約的標(biāo)的物是修改后的黃大豆2號合約、豆油合約和豆粕合約,價差的計算公式可以借鑒CBOT的價差公式,但還要根據(jù)國內(nèi)油廠壓榨工藝的水平作適當(dāng)?shù)恼{(diào)整。合約月份為 1月、3月、5月、7月、9月、11月。 大連商品交易所 期貨學(xué)院學(xué)員 楊楠

【發(fā)表評論】

不支持Flash

|

不支持Flash

不支持Flash

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||