公私募基金收官2012 絕對收益PK相對收益

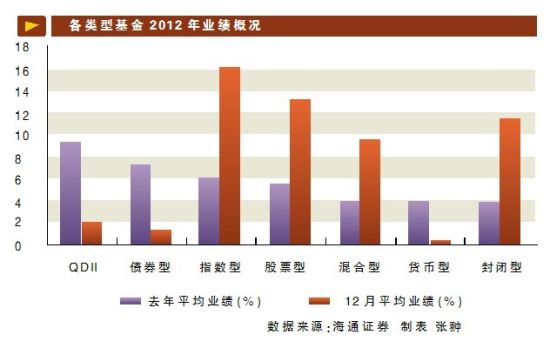

各類型基金2012年業績情況

各類型基金2012年業績情況 截至2012年底公募資產規模十強一覽

截至2012年底公募資產規模十強一覽新金融記者 游敏常

2012年收官之戰的硝煙散去,無論公募基金還是陽光私募,均有著難以言說的苦與樂。歲末A股突如其來的反彈幫助公募基金擺脫虧損的噩夢。陽光私募也將凈值跌幅縮窄至1.51%。

二者都無心品味此番喜悅,連續三年的熊市早已將機構折磨得疲憊不堪。新基金法已修訂完畢,預計2013年6月1日開始正式實施。證監會也于近日宣布,擬向合規保險、券商和陽光私募等三類機構開放公募業務的大門。那么,當公募基金的相對收益理念與陽光私募的絕對收益策略相遇后,會迸發出怎樣的火花呢?

公募重拾正收益

憑借歲末A股突如其來的反彈,它們最終成功擺脫虧損的困局,倉促告別2012年。

海通證券顯示,2012年各主要類型的基金均實現正收益,QDII基金更因遠離A股而業績一騎絕塵,以9.28%的成績輕松折桂。

債券基金順利以7.24%的漲幅登上榜眼位置,其中萬家添利更以16.66%的成績獨步債基。

萬家旗下的另一只基金——萬家貨幣亦以4.46%的收益榮膺貨幣基金年度收益榜魁首,遙遙領先于同類3.95%的平均業績。由于債基和股基的強勢回歸,2011年一枝獨秀的貨幣基金去年業績略顯遜色,但整體收益水平仍超越一年期銀行定存,不失為現金管理的最佳工具之一。

指數型基金同樣借助2012年歲首和年末的兩波反彈攻勢,重振雄風,以5.99%的平均成績躋身探花之位,并且將主動股票型基金擠出三甲。令人驚嘆的是,該類基金在最后一個月上演了一場絕地反攻的精彩大戲,以16.03%的平均漲幅一舉成功改寫了此前凈值縮水的命運。

據海通證券高級基金分析師王廣國分析,2012年指數基金之所以戰勝主動管理基金,主要因為1月和12月A股大幅上漲,而當時領漲的銀行、地產、周期等行業并非主動管理型基金集中配置的領域,最終導致了主動管理型基金漲幅相對落后。

備受矚目的股基大戰收官。該類基金最終以5.66%的平均業績將殿軍之位收入囊中。景順長城核心競爭力以31.7%的凈值增長率問鼎冠軍寶座;中歐中小盤、新華行業輪換緊隨其后,以27%以上的業績為2012年畫上了句號。

王廣國認為,本年度股票型基金業績三甲各擅勝場,景順長城核心競爭力選股能力出眾,而中歐中小盤則受益于對強勢板塊房地產的集中配置,新華行業輪動勝在持股風格略偏價值但總體配置均衡。

另外,混合型基金也在一片“漲聲”中作別2012年。在最后一個月里,它們以9.62%的平均漲幅將全年業績改寫為4.06%,成功掙脫虧損的枷鎖。

由田明圣和申艷麗聯手操盤的華商領先企業脫穎而出,以17.28%的成績順利登頂。相反,益民旗下的益民創新優勢和益民紅利成長卻在這場業績大戰中雙雙敗北,全年凈值折損逾10%,排在混合型基金榜尾位置。

華夏大盤和華夏策略精選自前任“舵手”王亞偉掛冠而去后,明星光環逐漸消退,全年收益僅分別為5.89%和3.38%,在同類混合型基金中較為中庸。

基金公司混戰發行

歷經一年的鏖戰,2012年公募行業不但業績座次出現重排,整體規模與上年相比變化也較大。

伴隨大量創新品種的面世以及資本市場的回暖,基金行業終于告別規模縮水的尷尬局面,重返增長軌道。Wind數據顯示,截至2012年底,全行業資產總凈值為28747.4億元,分別較2010年和2011年提升32.6%、15.12%,而總份額則較前年銳增8828.94億份。

源源不斷的新基金無疑成了行業規模擴張的重要推手。事實上,去年新基金發行數量不但刷新歷史紀錄,而且還將行業帶入了“千基時代”。

據統計,2012年底全市場的基金產品總數已達到1174只,其中去年共發行了255只(AB類合并計算,ETF聯接基金單獨計算)新品,募資總額達到6400億元。相比之下,2011年新基金發行總數為203只,總籌資規模為2555億元。

盡管行業僵局尚未打破,但在產品創新上卻出現突破。跨市場、跨境ETF相繼推出,理財型基金異軍突起,發起式基金、T+0貨幣基金嶄露頭角……這場創新大戲著實令市場應接不暇。

難怪嘉實基金副總經理張峰將2012年譽為史上產品創新做得最好的年份。他表示,去年創新品種之所以如此豐富,歸根到底在于從監管層到整個行業都從市場需求出發,打破條條框框,鼓勵基金公司大膽開發跟以往不一樣的產品。

層出不窮的創新品種不但攪動了基金的發行江湖,也令行業的規模座次出現變動,尤其是理財型基金的橫空出世,更是一舉取代貨幣基金,成為各家公司沖規模的首要利器。

如率先飲下“頭啖湯”的匯添富基金,憑借多只理財型基金品種籌集到的數百億元資金,曾在去年二季度短暫躋身行業規模“十強”。只是,成也蕭何敗也蕭何。隨著理財型基金規模大幅縮水,匯添富在去年下半年被擠出“十強”榜單,2012年末以703.76億元資產排在第14位。

其后,中銀基金成功復制了匯添富基金的規模暴增之路。在中銀理財7天A/B、中銀理財60天A/B和中銀理財14天A/B等多只理財型基金的襄助下,該公司在去年四季度首次殺入“十強”,以1000億元的規模躍升至行業第8位。

“理財型基金今年應該還可以做下去,畢竟銀行理財產品有相當大的規模,如果都納入公募的話,對后者而言是很大的體量。”國金證券基金研究總監張劍輝在接受新金融記者采訪時表示,“未來短期理財型基金的定位將越來越明晰,最終和貨幣型基金區分開來。”

除了中銀基金順利取代銀華基金晉升前十外,2012年版的“十強”榜單與上年相比并未出現過多變動。前六把交椅繼續被華夏、易方達、嘉實、南方、博時和廣發基金[微博]占據,華夏基金[微博]繼續以2347億元的資產規模獨步行業,而易方達基金[微博]則擠落嘉實基金坐上了第二把交椅。

私募熊市遇困

正當公募基金在為業績和規模的“雙升”而暗自慶幸之際,以相對收益為己任的陽光私募卻只能無奈地在虧損邊緣繼續掙扎。

根據Wind數據,納入統計的953只非結構化陽光私募產品,2012年平均業績為-1.52%,超過六成產品以虧損收場,其中45只基金全年凈值折損超過兩成,昔日冠軍羅偉廣執掌的逾10只新價值系產品更悉數排在墊底位置,虧損幅度均在三成以上。

盡管如此,私募行業去年依舊涌現出了不少耀眼的業績明星。數據顯示,25只私募產品全年漲幅超過兩成,業績排名前十的品種全年漲幅均在25%以上。四季度異軍突起的銀帆3期更是笑到最后,以48.42%的業績力壓群雄登頂。

2011年憑借“拳擊式”投資強勢崛起并一舉奪魁的呈瑞1期在2012年以36.86%的成績登上榜眼之位。但與前年不同的是,原基金經理芮崑已功成身退,改由陳杰和陳曉偉聯合執掌該基金。

前年同樣有上佳表現、率領2只基金殺入“十強”榜單的“快槍手”徐翔,雖然2012年四季度一度被酒鬼酒這只“黑天鵝”絆倒,但最終頂住了壓力,繼續將澤熙3期帶入年度“十強”,鎖定收益榜第9位。

私募排排網研究員彭曉武告訴記者,由于去年股市持續調整,陽光私募整體業績表現并不盡如人意,延續了以往的分化格局,而行業的經營狀況較2011年更為嚴峻。

事實上,資本市場的寒流已迫使陽光私募放緩了發行的腳步。據好買基金研究中心數據,2012年僅有166只陽光私募產品成立,較上年銳減逾四成。

據好買基金研究中心研究員許付漪介紹,私募產品的發行量與市場的走勢有很大關聯,去年7月陽光私募產品的發行數量攀升至全年高位,為27只,但與2011年單月44只產品的峰值相比仍然有不小距離。

另外,清盤潮去年繼續攪動私募江湖。據私募排排網統計,“非正常死亡”的陽光私募產品繼2011年突破百只以后,去年更攀升至112只。

據分析,大量陽光私募“非正常死亡”的背后,反映了2012年市場操作難度的加大。一方面,由于宏觀經濟下滑,上市公司業績普遍不樂觀,導致有真實業績支撐的優質個股減少,且個股上漲的持續性較差,這使得私募選股難度加大;另一方面,2012年指數已跌至低位,但上漲動力與持續性又明顯不足,市場趨勢判斷的難度高于前年,因此選時的難度也有所提高。

機構同臺競技

當然,對熊市中艱難求生的陽光私募而言,2012年并非全無喜訊。

趕在2012年收官之前,新基金法修訂一事終于塵埃落定,新法定于2013年6月1日正式實施,這意味著一直躲在暗處野蠻生長的陽光私募被納入監管體系,終于迎來真正的“陽光”。

此外,證監會也于同日公布《資產管理機構開展公募證券投資基金管理業務暫行規定(征求意見稿)》(下稱《暫行規定》),擬允許符合條件的證券公司、保險資產管理公司和私募證券基金管理機構等三類機構直接開展公募基金管理業務。

“其實此前新基金法修訂之際已透露上述信息,如今新法基本修訂完畢,配套的法律法規也會不斷浮出水面,節奏上還是跟得挺快的。”張劍輝稱。

按照《暫行規定》,證券公司、保險資產管理公司、私募證券基金管理機構開展公募基金管理業務的基本條件,主要包括:三年以上證券資產管理經驗;治理內控完善;經營狀況良好、連續三年盈利;沒有違法違規行為;成為基金業協會會員等等。

而針對私募證券基金管理機構開展公募業務,《暫行規定》還要求私募機構實繳資本不低于1000萬元;最近三年資產管理規模均不低于30億元。

據張劍輝介紹,從資產規模而論,符合條件的陽光私募暫時不算太多,但年景好的時候,30億元的規模并不算高。而且,目前只是出臺了征求意見稿,三類機構進入和退出機制、門檻等還有待進一步商榷。

如今,窮人理財的大門終于宣布向陽光私募敞開,對慣于服務高凈值客戶理財的后者而言,門內風景的吸引力到底有多大?

星石投資首席策略分析師楊玲在接受記者書面采訪時表示,由于星石公司的核心成員均出自公募行業,且公司運作和風控一直遵照公募基金的架構,因此星石有條件也愿意回到這塊熟悉的業務領域。

她表示,星石已經通過了熊市的考驗,未來仍需要接受牛市的挑戰,以此證明自身的盈利能力,真正贏得投資者的信任。

“因為我們沒有商業銀行的好背景可以共享集團化的優質渠道,也沒有保險公司的大股東可以提供強大的資金支持,更沒有券商或老基金公司那已經積累多年的先行優勢。我們只能更專注、更差別化,更‘追求絕對回報’,才能贏得投資者信任。”楊玲直言不諱。

如此看來,無論是陽光私募還是公募基金,要想在財富管理新時代開拓一片天地,仍然必須握緊資產管理能力這一利器。