新浪財經 > 基金 > 國金證券基金研究中心專欄 > 正文

國金基金策略:關注消費主題基金 搭乘穩定特質

來源:國金證券

就偏股型基金的投資環境來看,我們傾向于認為A股市場仍將維持震蕩格局,消費行業穩定增長的特質是較好的防御品種,廣發消費品基金可側重關注,基金經理馮永歡歷史操作風格以及擅長對消費品行業個股把握的特點,與新基金較為契合;同時,債券市場依然處于有利的宏觀環境中,債券型基金的投資可繼續關注,且長期來看債券基金也是穩健型投資者較好的投資工具,目前在發的工銀純債基金可側重關注,該基金采取封閉運作的方式,有助于長期運用杠桿進行放大操作以提高基金收益,同時管理人在固定收益類產品已經累計了較多資源和經驗;此外,對于本金安全要求較高,流動性要求不高的投資者,可以關注鵬華金剛保本基金。

基本結論

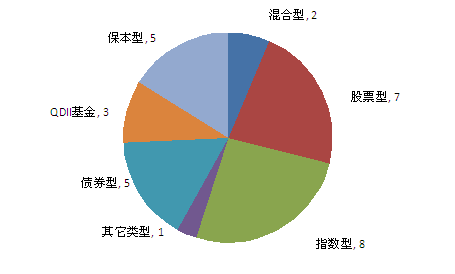

截止到5月18日,共有31只基金正處于發行期或者即將進入發行,這31只基金包括了7只股票型基金、2只混合型基金、8只指數型基金、5只債券型基金、3只QDII基金、5只保本型基金和1只其它類型基金。

就目前股票型和混合型基金的投資環境來看,近期國內經濟數據低于市場預期引發投資者謹慎情緒升溫,經濟環比改善夭折,同時海外市場的政局格局動蕩也使得風險資產大幅回落。但隨著CPI下滑,也為政策操作提供更多空間。短期來看,我們認為A股市場仍將維持震蕩格局,消費行業穩定增長的特質是較好的防御品種,廣發消費品基金可側重關注,基金經理馮永歡歷史操作風格以及擅長對消費品行業個股把握的特點,與新基金較為契合。

就指數型基金投資,考慮到目前市場仍處于估值底部區域,認購新基金的投資者可更多立足中長期投資,同時由于指數基金的風險水平更高,建議風險承受能力較強的投資者進行關注。符合產業結構調整趨勢、契合消費主題的長安滬深300非周期行業基金可適當關注,其較好的成長性和穩定性能夠較好地抵御經濟周期波動。

債券市場依然處于有利的宏觀環境之中,同時長期來看債券基金尤其是債性較純的品種,也是穩健型投資者較好的投資工具。目前在發的基金中,工銀純債定期開放基金可適當關注。

債券-短期理財型基金發行受到市場關注。與銀行理財產品相比,短期理財型基金具有信息透明、投資門檻低的優勢,通過信息披露,基金投資者可以對產品的投資運作、風險收益水平等信息有所了解,便于投資者進行投資決策,同時,1000元的投資門檻也明顯低于銀行理財。此外,短期理財基金和貨幣市場基金、債券型基金相比,彌補了兩者之間的市場空白,風險收益水平介于兩者之間,進一步滿足投資者的細分需求。一方面短期理財基金具備一定的流動性、安全性,另一方面相對于貨幣基金適當拓寬投資范圍,長期收益水平一定程度得到提升。

保本基金密集發行。由于保本基金在建倉初期積累“安全墊”較為重要,因此債券市場的投資環境起到關鍵性作用,當前債市較好的契機給保本基金提供了較好的建倉機會。此外,保本基金將絕大多數資產投資于債券、貨幣市場工具等穩健資產,因此結合固定收益管理能力選擇保本基金也較為重要,綜合來看,目前市場上發行的鵬華金剛保本可重點關注。

保本型基金發行數量明顯增多,目前在發的基金中有5只為保本型基金,同時,高風險的股票型和股票-指數型基金繼續主導發行市場,此外,短期理財產品華安季季鑫發行,從前期華安月月鑫及匯添富理財30產品募集情況來看,超過百億元的規模可見投資者關注度之高。

截止到5月18日,共有31只基金正處于發行期或者即將進入發行,這31只基金包括了7只股票型基金、2只混合型基金、8只指數型基金、5只債券型基金、3只QDII基金、5只保本型基金和1只其它類型基金。

| 圖表1:目前處于發售期基金類型(截至2012年5月18日) |

|

| 來源:國金證券研究所 天相數據庫 |

以下就新發基金產品特點、投資策略進行具體分析。

關注消費主題基金,搭乘行業穩定特質和發展潛力

正在發行的9只積極投資偏股型基金中7只為股票型基金、2只為混合型基金。其中,4月20日以來進入發行期的基金共有5只,分別為華商主題精選、中郵戰略新興產業、新華優選消費、廣發消費品精選和安信策略精選靈活基金。

就目前股票型和混合型基金的投資環境來看,近期國內經濟數據低于市場預期引發投資者謹慎情緒升溫,在內外需求不旺、生產顯著放緩背景下,經濟環比改善夭折,尋底再度推延,同時海外市場的政局格局動蕩也使得風險資產大幅回落。但隨著CPI下滑,也為政策操作提供更多空間,比如近期降準、財政補貼等系列政策實施。短期來看,我們認為A股市場仍將維持震蕩格局。在新基金的選擇上,可以繼續關注混合型基金的風險/收益配比優勢,比如我們上期提到的平安大華策略先鋒,另外,當前在發的消費主題基金也可側重關注。

就消費品行業來看,國家“十二五”已“把擴大消費需求作為擴大內需的戰略重點”列入規劃,是我國未來經濟增長的重要發展方向,隨著居民收入增長加快、擴大消費政策等繼續出臺,消費行業有著較大的發展潛力,消費主題將成為一條長期持續的投資線索。此外,從當前市場環境來看,消費行業穩定增長的特質也是較好的防御品種。目前正在發行的基金中,新華優選消費、廣發消費品精選即以消費品行業為主要投資方向,其中廣發消費品的基金經理馮永歡,歷史操作風格以及擅長對消費品行業個股把握的特點,與新基金較為契合,具有較強的參考性,投資者可重點關注。

廣發消費品行業在投資范圍上對消費品行業股票進行了較為明確的界定,該基金所指的消費品行業主要由農林牧漁、家用電器、食品飲料、紡織服裝、輕工制造、醫藥生物、商業貿易和餐飲旅游等八個申萬一級行業組成。除了上述消費品行業的投資價值,基金經理的投資管理能力、操作風格與新基金的契合也是我們推薦的主要原因。基金經理馮永歡自2008年初開始管理廣發優選基金,從廣發優選的投資組合來看,基金經理側重對于宏觀經濟波動影響較小的消費品行業個股的投資,且從投資效果來看,廣發優選在2008年2月基金經理接管以來,在同業220只基金中排名第59,顯示出一定的投資管理能力。

| 圖表2:在發股票型和混合型基金基礎資料 | |||||||

| 市場代碼 | 基金名稱 | 認購期 | 基金經理 | 市場代碼 | 基金名稱 | 認購期 | 基金經理 |

| 229002 | 泰達逆向 | 4.9~5.18 | 焦云 | 210009 | 金鷹核心資源 | 4.18~5.18 | 馮文光 |

| 450011 | 國富精選 | 4.16~5.18 | 徐荔蓉 | 700003 | 平安大華策略先鋒 | 4.23~5.25 | 顏正華 |

| 630011 | 華商主題 | 5.2~5.29 | 梁永強 | 590008 | 中郵新興 | 5.10~6.8 | 厲建超 |

| 519150 | 新華消費 | 5.11~6.8 | 崔建波 | 270041 | 廣發消費 | 5.14~6.8 | 馮永歡 |

| 750001 | 安信策略 | 5.21~6.15 | 陳振宇 | ||||

|

注:1、除了安信策略和平安大華策略先鋒為混合型基金,其余全部為股票型基金。2、藍色底色為4月20日以來公告發行基金。 |

|||||||

| 來源:國金證券研究所 收集整理 | |||||||

關注非周期行業指數基金的成長性和穩定性

目前共有8只指數型基金處于發行期,其中兩只基金為指數分級基金,其中4月20日以后公告發行的六只基金分別為華泰柏瑞滬深300ETF聯接、景順長城上證180等權重ETF聯接、景順長城上證180等權重ETF、匯豐晉信恒生A股、長安滬深300非周期行業和招商中證大宗商品分級。

景順長城上證180等權重ETF及其聯接基金的跟蹤標的指數為上證180等權重指數,該指數與上證180指數的成份股相同,但上證180等權重指數采用了等權重加權,在側重藍籌的同時增強了對成長性的關注,降低大市值行業(如金融、地產、能源等)的配置,同時相對超配中等市值成長性行業(如消費、醫療、信息技術等),行業權重分布更均衡。

匯豐晉信恒生A股基金以恒生A股行業龍頭指數作為跟蹤標的,該指數在選擇成分股時綜合考慮了市值、收入和凈盈利這三大因素,從滬深兩市中挑選55只隸屬于11個恒生行業的龍頭股作為成分股,從而反映中國內地上市龍頭股的整體表現。

長安滬深300非周期行業被動跟蹤滬深300非周期行業指數。滬深300非周期行業指數是滬深300指數成份股中除金融保險、采掘業、交通運輸倉儲、金屬非金屬、房地產5個周期行業后的全部股票,具有較好的成長性和穩定性。

就指數型基金投資,考慮到目前市場仍處于估值底部區域,認購新基金的投資者可更多立足中長期投資,同時由于指數基金的風險水平更高,建議風險承受能力較強的投資者進行關注。就短期來看,符合產業結構調整趨勢、契合消費主題的長安滬深300非周期行業基金可適當關注,其較好的成長性和穩定性能夠較好地抵御經濟周期波動。

| 圖表3:當前在發指數型基金基礎資料 | |||||||

| 市場代碼 | 基金名稱 | 認購期 | 基金公司 | 市場代碼 | 基金名稱 | 認購期 | 基金公司 |

| 519034 | 海富通中證內地低碳經濟主題 | 4.23~5.22 | 海富通 | 510420 | 景順長城上證180等權重ETF | 5.2~6.6 | 景順長城 |

| 460300 | 華泰柏瑞滬深300ETF聯接 | 4.23~5.25 | 華泰柏瑞 | 540012 | 匯豐晉信恒生A股 | 5.8~6.8 | 匯豐晉信 |

| 263001 | 景順長城上證180等權重ETF聯接 | 5.2~6.6 | 景順長城 | 740101 | 長安滬深300非周期行業 | 5.14~6.13 | 長安 |

| 162107 | 金鷹中證500指數分級 | 4.23~5.29 | 金鷹 | 161715 | 招商中證大宗商品分級 | 5.21~6.21 | 招商 |

| 注:1、招商中證大宗商品和金鷹中證500為指數分級基金。2、藍色底色為4月20日以來公告發行基金。 | |||||||

| 來源:國金證券研究所 收集整理 | |||||||

在發的指數基金中共有兩只指數分級基金,其中招商中證大宗商品基金是首只以大宗商品指數為跟蹤標的的指數分級基金,高杠桿指數分級基金作為把握階段投資的較好工具,也可在未來基金成立建倉完畢后,階段參與。

短期理財基金進一步滿足投資者細分需求

就債券型基金來看,目前正在發行的基金包括上投摩根分紅添利、建信轉債增強、華寶興業中證短債50、華安季季鑫和工銀純債,其中工銀純債為定期開放產品,封閉期三年,但投資者可參與上市交易,而華安季季鑫為短期理財產品,從前期已經成立的華安月月鑫及匯添富理財30的募集情況來看,均200億元左右的規模可以看出投資者對該類產品較高關注度。

短期理財型基金與銀行理財產品相比具有信息透明、投資門檻低的優勢。通過信息披露,基金投資者可以對產品的投資運作、風險收益水平等信息有所了解,便于投資者進行投資決策,同時,1000元的投資門檻也明顯低于銀行理財。此外,短期理財基金和貨幣市場基金、債券型基金相比,彌補了兩者之間的市場空白,風險收益水平介于兩者之間,進一步滿足投資者的細分需求。一方面短期理財基金具備一定的流動性、安全性,另一方面相對于貨幣基金適當拓寬投資范圍,長期收益水平一定程度得到提升。

| 圖表4:當前在發指數分級基金基礎資料 | ||||||

| 名稱 | 存續期/開放日 | 份額配比 | 初始杠桿 | 基準收益 | 配對轉換 | 提前到期或份額折算 |

| 金鷹中證500 | 不限期,每個會計年度份額折算 | 1:1 | 2 | 一年期銀行定期存款利率(稅后)+3.5% | 有 | 金鷹中證500B份額凈值小于0.2500(不含)元;金鷹中證500份額凈值大于2.0000(不含)元。 |

| 招商中證大宗商品 | 不限期,每個會計年度份額折算 | 1:1 | 2 | 一年期銀行定期存款利率(稅后)+3.5% | 有 | 招商中證商品份額的基金份額凈值達到2.000 元;招商中證商品B 份額的基金份額凈值達到0.25元。 |

| 來源:國金證券研究所 收集整理 | ||||||

債券市場依然處于有利的宏觀環境之中。4 月宏觀數據顯著低于市場預期,工業增加值同比和環比均大幅降低,投資、出口等延續下滑,信貸無論規模還是結構都弱于市場預期,經濟基本面疲軟背景下政策松動加速的空間逐步打開,同時至少在未來2-3 個月的時間里,通脹對政策節奏的壓制不會太明顯。我們認為債券基金的投資可繼續關注,同時長期來看債券基金尤其是債性較純的品種,也是穩健型投資者較好的投資工具。目前在發的基金中,工銀純債定期開放基金可適當關注,基金采取三年封閉期的運作方式,投資者不可進行申贖,只能在二級市場進行交易,封閉運作的方式有助于長期運用杠桿進行放大操作以提高基金收益。

工銀純債基金不直接在二級市場買入股票、權證等權益類資產,也不參與一級市場新股申購和新股增發,可轉債僅投資二級市場可分離交易可轉債的純債部分,是一只債性較純、風險收益特征明確的產品。基金管理人工銀瑞信(微博)基金作為銀行系公司,在固定收益類產品累計了較多資源和經驗,基金經理杜海濤目前管理著工銀強債和工銀添頤兩只基金,其中就其管理時間最長的工銀強債的業績來看,2007.5.12~2012.5.18期間凈值增長46.31%,在17只基金中排名第二,管理的另外一只基金工銀添頤,自2011年8月10日成立以來凈值增長14.9%,在102只可比基金中排名第一。

結合固定收益管理能力選擇保本基金

保本基金密集發行,目前市場上共有五只保本基金發售中,分別為諾安匯鑫保本、中海保本、鵬華金剛保本、大成景恒保本和交銀榮安保本。由于絕大多數的保本基金日常申購并不保本,只有在認購期參與或者一個運作周期結束后重新進入下一個保本周期前參與才能享受保本條款,目前市場上多只保本基金的發行,也給想參與保本基金投資的投資者提供了機會。

目前發行的五只保本基金全部為三年保本周期,在投資范圍上風險資產不高于40%、安全資產不低于60%,其中諾安匯鑫保本和大成景恒保本明確風險資產的投資范圍包含股指期貨。從投資策略來看,除了大成景恒保本采用VPPI策略(可變組合保險策略),其余四只基金均采用CPPI策略(固定比例投資組合保險機制)或優化的CPPI策略。CPPI保本策略的核心是將基金資產分配在保本資產和風險資產上,按一定的比例動態調整,通過風險乘數的作用,達到保證本金安全或者參與市場上行的收益。VPPI策略在CPPI策略基礎上發展而來,其最大的特點在于風險乘數的動態調整,更為靈活積極,當然對管理人投資管理能力也提出更高的要求。

無論采取何種投資策略,保本基金在建倉初期積累“安全墊”較為重要,因此債券市場的投資環境起到關鍵性作用。從當前宏觀環境來看,宏觀經濟數據依舊低迷、政策環境逐漸寬松,都有利于債市,因此給保本基金提供了較好的建倉機會。此外,保本基金將絕大多數資產投資于債券、貨幣市場工具等穩健資產,因此結合固定收益管理能力選擇保本基金也較為重要,綜合來看,目前市場上發行的鵬華金剛保本可重點關注。

鵬華金剛保本的基金經理為戴鋼和王宗合,從歷史管理經驗來看分工,戴鋼先生負責穩健類資產的投資,而王宗合先生負責風險資產的投資。同時,基金經理在各自的領域都有良好的管理業績,其中戴剛先生管理鵬華豐澤基金以來(2011.12.8以來)基金凈值增長6.4%,在全部完全債券型基金中排名第一;鵬華消費自10年底成立以來的管理業績也在同業中排名中等水平。

| 圖表5:當前在發債券型基金基礎資料 | |||||||

| 代碼 | 基金名稱 | 認購期 | 基金經理 | 代碼 | 基金名稱 | 認購期 | 基金經理 |

| 370021 | 上投摩根分紅添利A | 5.14~6.15 | 趙峰 | 530020 | 建信轉債增強A | 4.27~5.25 | 彭云峰 |

| 240021 | 華寶興業中證短融50 | 5.7~6.8 | 陳昕 | 040030 | 華安季季鑫短期理財A | 5.14~5.21 | 楊柳 |

| 164810 | 工銀純債定期開放 | 5.21~6.15 | 杜海濤 | ||||

|

注:華寶興業中證短融50和工銀純債定期開放為債券-完全債券型;上投摩根分紅添利為債券-新股申購型;華安季季鑫為債券-短期理財型。 |

|||||||

| 來源:國金證券研究所 收集整理 | |||||||

國聯安雙佳信用A約定收益具備一定吸引力

除上文所述,目前正在發行的基金中還有三只QDII基金和一只其它類型的分級基金。

4月20日以后公告發行的兩只QDII基金均為指數基金,其中易方達標普消費品主要投資于標普全球高端消費品指數成份股及備選成份股;博時標普500主要投資標普500凈總收益指數的成份股、備選成份股。QDII基金更加多元化的發展為投資者提供參與海外市場投資、分散單一市場風險的工具,起到改善組合風險收益配比的效果。

| 圖表6:目前在發保本基金基本情況 | ||||||||

| 市場代碼 | 基金名稱 | 認購期 | 基金經理 | 保本周期 | 保本期滿后 | 資產比例限制 | 投資策略 | 擔保機構 |

| 320020 | 諾安匯鑫保本 | 4.18~5.23 | 張樂賽 | 三年 | 下一保本期,如不滿足保本存續條件,轉型為“諾安策略精選股票型基金” | 風險資產(含股指期貨)不高于40%,安全資產不低于60% | CPPI | 中國投資擔保有限公司 |

| 393001 | 中海保本 | 5.7~6.1 | 劉俊 | 三年 | 下一保本期,如不滿足保本存續條件,轉型為中海優勢精選靈活配置混合型基金, | 風險資產不高于40%,安全資產不低于60% | CPPI | 中國投資擔保有限公司 |

| 206013 | 鵬華金剛保本 | 5.3~6.8 | 戴鋼,王宗合 | 三年 | 下一保本期,如不滿足保本存續條件,轉型為鵬華宏觀靈活配置混合型基金 | 權益類資產不高于40%,其它資產不低于60% | 優化的CPPI | 重慶市三峽擔保集團有限公司 |

| 090019 | 大成景恒保本 | 5.10~6.13 | 朱文輝 | 三年 | 下一保本期,如不滿足保本存續條件,轉型為大成景恒穩健增長股票型基金 | 風險資產(含股指期貨)不高于40%,安全資產不低于60% | VPPI | 中國投資擔保有限公司 |

| 519710 | 交銀榮安保本 | 5.14~6.15 | 項廷鋒 | 三年 | 下一保本期,如不滿足保本存續條件,轉型為交銀施羅德策略回報靈活配置混合型基金 | 風險資產不高于40%,穩健資產不低于60% | CPPI | 中國投資擔保有限公司 |

| 來源:國金證券研究所 | ||||||||

一只其它類型的基金為國聯安雙佳信用分級,為一只債券-新股申購型的基金,在產品設計上,A類份額不上市交易,每六個月打開并進行份額折算,為投資者提供較為穩定的收益,按當前3.5%的一年期定存利率計算,A類份額的基準收益為4.9%,與同類型基金相比具有一定的吸引力;B類基金上市交易,其初始杠桿約為3.3倍。運作三年后轉為一只普通的LOF基金。

就目前發行的全部基金來看,投資者可重點關注以下產品。就偏股型基金的投資環境來看,我們傾向于認為A股市場仍將維持震蕩格局,消費行業穩定增長的特質是較好的防御品種,廣發消費品基金可側重關注,基金經理馮永歡歷史操作風格以及擅長對消費品行業個股把握的特點,與新基金較為契合;同時,債券市場依然處于有利的宏觀環境中,債券型基金的投資可繼續關注,且長期來看債券基金也是穩健型投資者較好的投資工具,目前在發的工銀純債基金可側重關注,該基金采取封閉運作的方式,有助于長期運用杠桿進行放大操作以提高基金收益,同時管理人在固定收益類產品已經累計了較多資源和經驗;此外,對于本金安全要求較高,流動性要求不高的投資者,可以關注鵬華金剛保本基金。

新浪聲明:新浪網登載此文出于傳遞更多信息之目的,并不意味著贊同其觀點或證實其描述。文章內容僅供參考,不構成投資建議。投資者據此操作,風險自擔。|

|

|

|