新浪財經 > 基金 > 國金證券基金研究中心專欄 > 正文

貨幣基金:未來一季度高收益或將續演

作者:國金證券基金研究中心 張琳琳 張劍輝

基本結論

今年以來,在持續緊縮政策的調控下,銀行間市場資金面相對偏緊,各期限AAA級短期融資券收益率和銀行間質押式回購利率維持在高位,其中,6個月短融、7天回購分別創下5.67%、9.04%的年內高點。受益于短融、回購等主要投資標的收益率的上升,貨幣市場基金收益持續走高。

展望后市,在外匯占款流入大幅放緩、公開市場到期量萎縮、市場擔憂經濟加速下滑、年末資金有回籠要求的背景下,11月30日晚央行宣布下調存款準備金率50個基點,我們認為,央行此次降準主要是為了改善當前流動性緊張局面,并非反轉為“刺激”,而且從政策變化到效果的顯現還存在一定的時滯,短期內不會對貨幣市場利率產生大幅度沖擊,而且貨幣基金的投資標的——短期融資券與一年期央票的利差仍處于歷史高位,因此,未來一季度貨幣基金的收益也將維持在較高水平。

10月末,證監會下發通知,明確“協議存款”不屬于“定期存款”,貨幣基金投資“協議存款”將不再受制于“投資定期存款的比例不得超過基金凈值的30%”這一上限規定,今后貨幣基金可加大對“可提前支取且沒有利息損失的銀行存款”的投資比例,新規的出臺一方面有利于增強基金的流動性,同時也有望增厚貨幣基金的投資收益。

臨近年末,各家銀行紛紛展開“攬儲”行動,發行短期理財產品沖存款現象屢禁不止,為此,銀監會于11月10召開內部會議,口頭通知各家銀行暫停發行一個月期限以下的短期理財產品。作為短期理財產品的替代,本來已經處于“高收益”狀態的貨幣市場基金迎來持續凈申購,資產規模的不斷提升使得未來基金在與銀行等機構商定協議存款利率時有了較大的議價能力。

作為流動性較強的現金管理工具,貨幣市場基金的選擇需要綜合考慮收益性、流動性、安全性等方面因素。在參考指標選擇上,收益方面,可用萬份基金單位收益或最近七日年化收益衡量基金業績,那些持續跑贏一年期定期存款的產品顯示出較好的收益性;風險方面,可通過組合久期考察基金對利率變化的敏感程度,在當前貨幣市場利率仍居高位但貨幣政策松動趨勢初步確立的背景下,投資于久期相對較長的債券可在一定時間內鎖定高收益;此外,資產規模也是選擇貨幣基金的重要指標,規模較大的貨幣基金具有節約固定交易費用、議價能力強等優勢,相比于小規模基金被增量資金攤薄浮盈或者遭遇大比例贖回風險而言,受到的流動性沖擊較小。

從資產配置角度來看,由于目前短期融資券與1年期央票的利差仍處于歷史高位,未來隨著資金面的逐漸趨好,利差回落有望帶來較好的投資機會,因此,短融占比的多少對于貨幣基金收益也會產生一定的影響,這也是我們選擇貨幣市場基金的一個參考角度。

此外,基金季報披露的“影子定價”與“攤余成本法”確定的基金資產凈值偏離度也是選擇貨幣市場基金的一個重要參考指標。偏離度越高表明基(微博)金手中資產“浮盈”越高,其維持甚至提高當前收益率水平的潛力越大,即使有些時候偏離度與收益的擬合效果較差,但也仍有輔助的選擇效果。

綜合考慮以上因素并結合當前的市場環境,建議選擇歷史業績居前且穩定性較好、久期相對較長、資產規模較大、短融占比較高的基金品種,具體來看,南方增利、博時現金、廣發貨幣、海富貨幣、方達貨幣等貨幣市場基金產品可重點關注。

貨幣基金 “高收益”狀態有望延續

貨幣市場基金主要投資于國債、央行票據、商業票據、銀行定期存單、政府短期債券、企業債券、同業存款等短期有價證券,具有收益穩定、流動性強、安全性高等特點,且開放日常的申購贖回,因此對于投資者來講,是流動性較好的現金管理工具。

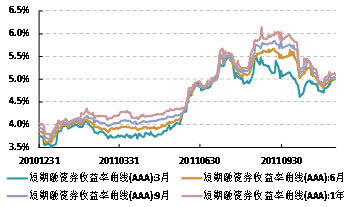

回顧2011年以來貨幣市場表現,面對國內嚴峻的通脹形勢,央行先后3 次加息,連續6 個月上調存款準備金率,并將商業銀行的保證金存款納入準備金繳存范圍,在持續緊縮政策的調控下,銀行間市場資金面相對偏緊,各期限AAA級短期融資券收益率和銀行間質押式回購利率維持在高位,其中,6個月短融、7天回購分別創下5.67%、9.04%的年內高點。

圖表1:各期限AAA級短期融資券收益率走勢

來源:國金證券研究所

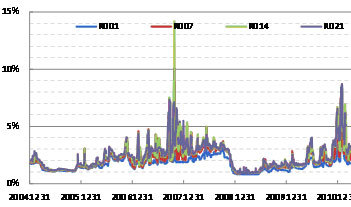

來源:國金證券研究所圖表2:各期限銀行間質押式回購利率走勢

來源:國金證券研究所

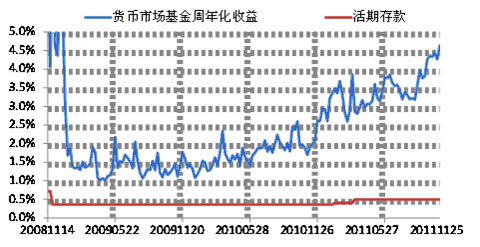

來源:國金證券研究所受益于短融、回購等主要投資標的收益率的上升,今年以來貨幣市場基金收益持續走高。截止11月30日,在上證指數下挫16.9%、各類型基金普跌的背景下,貨幣基金今年以來實現了3.03%的平均收益,最近7日年化收益率平均為4.64%,其中,有61只產品的7日年化收益率超過了3.5%的一年期定期存款利率,占比接近80%,長信收益、方達貨幣、廣發貨幣等26只基金的7日年化收益更是連續1個月維持在4%以上。

圖表3:貨幣市場基金收益率曲線與活期利率比較

來源:國金證券研究所

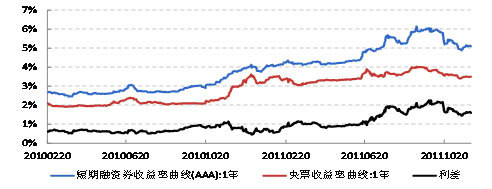

來源:國金證券研究所展望后市,在外匯占款流入大幅放緩、公開市場到期量萎縮、市場擔憂經濟加速下滑、年末資金有回籠要求的背景下,11月30日晚央行宣布下調存款準備金率50個基點,我們認為,央行此次降準主要是為了改善當前流動性緊張局面,并非反轉為“刺激”,而且從政策變化到效果的顯現還存在一定的時滯,短期內不會對貨幣市場利率產生大幅度沖擊,而且貨幣基金的投資標的——短期融資券與一年期央票的利差仍處于歷史高位,因此,未來一季度貨幣基金的收益也將維持在較高水平。

圖表4:1年期短融與央票利差仍居高位

來源:國金證券研究所

來源:國金證券研究所此外,近期貨幣市場基金利好不斷,先有證監會為貨幣基金投資協議存款“松綁”,后有銀監會“叫停”一個月期以下的超短期銀行理財產品,政策紅利為貨幣市場基金“高收益”狀態的持續提供了有力支撐。

10月末,證監會下發了[2011]41號文——《關于加強貨幣市場基金風險控制有關問題的通知》,明確“協議存款”不屬于“定期存款”,貨幣基金投資“協議存款”將不再受制于“投資定期存款的比例不得超過基金凈值的30%”這一上限規定,今后貨幣基金可加大對“可提前支取且沒有利息損失的銀行存款”的投資比例,新規的出臺一方面有利于增強基金的流動性,同時也有望增厚貨幣基金的投資收益。

協議存款是商業銀行針對部分特殊性質的中資資金如郵政儲蓄資金、保險資金、社保資金、養老保險基金等開辦的存款期限較長、起存金額較大、利率、期限、結息付息方式、違約處罰標準等由雙方商定的人民幣存款品種,根據協議可提前支取且沒有利息損失,兼具收益性和流動性。近期貨幣新規出臺,明確“協議存款”不屬于“定期存款”,今后貨幣基金可加大對“可提前支取且沒有利息損失的銀行存款”的投資比例。

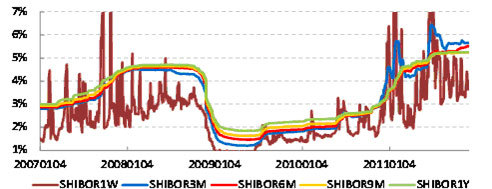

今年以來,貨幣市場基準利率——shibor(上海銀行間同業拆放利率)震蕩走高,其中,3個月shibor更是創下6.46%的歷史新高,之后小幅回落但仍維持在5.65%左右的高位,而其自2007年1月4日正式運行以來的均值僅3.3%。在此背景下,以shibor利率為基準的協議存款利率也隨之上行,對貨幣基金的高收益貢獻不少。

圖表5:各期限SHIBOR利率處于歷史較高水平

來源:國金證券研究所

來源:國金證券研究所臨近年末,為了應付存貸比考核,各家銀行紛紛展開“攬儲”行動,發行短期理財產品沖存款現象屢禁不止,為此,銀監會繼9月末下發通知強調“不得通過發行短期和超短期、高收益的理財產品變相高息攬儲”后,又于11月10在北京召開關于理財產品的內部會議,口頭通知各家銀行暫停發行一個月期限以下的短期理財產品。作為短期理財產品的替代,本來已經處于“高收益”狀態的貨幣市場基金迎來持續凈申購,資產規模的不斷提升使得未來基金在與銀行等機構商定協議存款利率時有了較大的議價能力。

多視角甄選貨幣市場基金

作為流動性較強的現金管理工具,貨幣市場基金的選擇需要綜合考慮收益性、流動性、安全性等多方面因素。

在參考指標選擇上,收益方面,可用萬份基金單位收益或最近七日年化收益衡量基金業績,今年以來,緊縮政策調控下資金面緊張,貨幣基金收益逐步攀升,那些持續跑贏一年期定期存款的產品顯示出較好的收益性和持續性;風險方面,可通過組合久期考察基金對利率變化的敏感程度,在當前貨幣市場利率仍居高位但貨幣政策松動趨勢初步確立的背景下,投資于久期相對較長的債券可在一定時間內鎖定高收益;此外,資產規模也是選擇貨幣基金的重要指標,規模較大的貨幣基金具有節約固定交易費用、議價能力強等優勢,相比于小規模基金被增量資金攤薄浮盈或者遭遇大比例贖回風險而言,受到的流動性沖擊較小。

從資產配置角度來看,由于目前短期融資券與1年期央票的利差仍處于歷史高位,未來隨著資金面的逐漸趨好,利差回落有望帶來較好的投資機會,因此,短融占比的多少對于貨幣基金收益也會產生一定的影響,這也是我們選擇貨幣市場基金的一個參考角度。

此外,基金季報中披露的“影子定價”與“攤余成本法”確定的基金資產凈值偏離度也是選擇貨幣市場基金的一個重要參考指標。偏離度越高表明基金手中資產“浮盈”越高,其維持甚至提高當前收益率水平的潛力越大。盡管在有些市場環境中偏離度與收益的擬合效果較差,但也仍有輔助的選擇效果,以今年三季度債市大跌為例,半數以上“偏離度最高值”和幾乎全部“偏離最低值”都是負值,但參考參考季報中“偏離度絕對值在0.25%(含)-0.5%間次數”、“期間偏離度最高值(%)”、“期間偏離度最低值(%)”進行分析,仍然能夠找到四季度收益不錯的基金,如方達貨幣、廣發貨幣等。

投資策略方面,綜合考慮以上因素并結合當前的市場環境,建議選擇歷史業績居前且穩定性較好、久期相對較長、資產規模較大、短融占比較高的基金品種,具體來看,南方增利、博時現金、廣發貨幣、海富貨幣、方達貨幣等貨幣市場基金產品可重點關注。

南方增利:該基金各階段業績表現居前,且穩定性較好,今年以來南方增利B、A年化收益分別為4.07%、3.83%,在同期77只貨幣基金中排名第2、第15;截止2011年三季度末,基金資產規模為133.66億,流動性好;三季報公布的投資組合平均剩余期限為125天,處于同業較高水平;三季度末短期融資券占基金凈值比例33.67%,同時,該基金表示四季度將加大短融的配置比例。!

博時現金:該基金根據短期利率變動和市場格局變化,積極主動地在債券資產和回購資產之間進行動態資產配置,長期收益平穩,流動性好,管理人的固定收益品種投資管理能力較強,截止2011年三季度末,基金資產規模已超150億;三季報公布的投資組合平均剩余期限為97天,處于同業中上等水平(由大到小排列);三季度大幅增加了對短期融資券的投資,季末短融占基金凈值比例為27.41%。

廣發貨幣:該基金在投資策略方面強調“穩健的主動投資”,今年以來表現搶眼,截止11月30日,廣發貨幣B、A分別實現4.18%、3.94%的年化收益,超過3.5%的一年期定期存款利率,在77只貨幣基金中排名第1、第8。截止2011年三季度末,基金資產規模近百億,流動性較好;類屬配置方面,短期融資券占基金凈值比例為25.31%,同時,該基金表示四季度將適當提高短融倉位,關注高評級短融的投資機會。

海富貨幣:該基金定位于“在力爭本金安全和資產充分流動性的前提下,追求超過業績比較基準的收益”,在三季度債市大跌背景下,謹慎規避不主動加倉,取得了較好的收益,排名同業前列。三季報公布的投資組合平均剩余期限為91天,處于同業中上等水平(由大到小排列);短期融資券的投資比例接近20%,有助于提升基金業績。

方達貨幣:該基金四季度適當加大對高信用等級短期融資券的配置比例,并取得了不錯的操作效果,截止11月30日,方達貨幣B、A分別實現5.26%、5.02%的年化收益,在77只貨幣基金中排名第1、第7。基金三季報數據顯示,該基金組合平均剩余期限77天,短融占比僅11.19%,鑒于其四季度以來的突出表現,我們猜測該基金在持倉結構等方面已進行較大調整,相關數據僅供參考。

| 圖表 6 :重點關注貨幣市場基金各指標比較 | ||||||||

| 名稱 | 資產規模 ( 億 ) | 基金業績(年化收益) | 組合平均剩 余期限 ( 天 ) | 短融占比 | 偏離度 | |||

| 最近一月 | 今年以來 | 最大值 | 最小值 | 絕對值的平均值 | ||||

| 南方增利 | 133.66 | 4.70% | 3.83% | 125 | 33.67% | 0.093% | -0.283% | 0.154% |

| 博時現金 | 151.89 | 5.01% | 3.79% | 97 | 27.41% | 0.020% | -0.140% | 0.060% |

| 廣發貨幣 | 91.89 | 5.02% | 3.94% | 86 | 25.31% | -0.004% | -0.127% | 0.092% |

| 海富貨幣 | 36.76 | 4.40% | 3.78% | 91 | 19.34% | 0.142% | -0.134% | 0.079% |

| 方達貨幣 | 45.38 | 5.12% | 3.63% | 77 | 11.19% | 0.014% | -0.276% | 0.137% |

| 注: 1 、基金業績截止 2011 年 11 月 30 日; 2 、分級基金只考慮 A 級份額的業績; 3 、資產規模、剩余期限、短融占比、偏離度數據截止三季度末,由于目前已經歷兩個多月,這期間存在較大的調整可能,相關數據僅供參考。 | ||||||||

| 來源:國金證券研究所 | ||||||||

|

|

|

|