創新私募:管理期貨策略

好買基金研究中心

一、期貨市場與股票市場使用的是不同的交易策略

國內私募基金的投資領域主要集中于股票市場,但由于國內股票市場交易制度較為落后,主要表現為T+1交易制度,征收印花稅大幅提升交易成本,做空機制匱乏,難以運用杠桿等特點。這些特點使得私募基金在國內股票市場的投資過程中,只能采取單向做多并持倉多日的投資方式。這直接導致了國內多數私募證券投資基金在投資決策時依賴于傳統的財務分析及基本面研究,投資策略較為單一。

而國內期貨市場交易制度與國際制度較為吻合,國內股票市場存在的上述交易制度問題在期貨市場基本不存在。期貨市場可以運用杠桿進行買多或者賣空,沒有印花稅,交易成本低并且能夠實現T+0當日回轉交易。期貨市場的高杠桿性、低交易成本及T+0特性使得投資者置于可能爆倉或保證金大幅虧損的風險中,因此更關注短期的價格波動及風險管理,而對于基本面研究的依賴程度降低,并在投資策略上具有多樣化,復雜化,系統化的特征。

二、管理期貨CTA基金

管理期貨是指通過商品市場、期貨市場和期權市場來管理資產。這類基金被稱為CTA(Commodity TradingAdvisors)商品交易顧問。該類CTA基金與其他對沖基金的不同點是,只投資于期貨、期權市場,而投資范圍很少涉及股票市場及外匯市場。

三、主要投資策略

由于管理期貨CTA基金主要投資于杠桿性極高的期貨市場,因此風險管理顯得格外重要。因為即使長期行情判斷正確,如果短期的虧損超過保證金能夠承受的幅度,基金最終仍將面臨損失。因此相對于其他對沖基金類別,管理期貨CTA基金首先會考慮“在市場中活下來”,即更關注對下行風險的控制。

由于期貨市場與股票市場有較大的不同,管理期貨CTA基金難以像股票市場基金一樣采取傳統基本面分析的單向做多,長期持有的策略。策略的多樣化使得管理期貨CTA基金的成功,更多地取決于所采取的交易策略本身的優劣。根據管理期貨CTA基金的交易策略是否實現模型化、系統化,可以將CTA劃分為系統交易商及直覺交易商。

系統交易商:大多數CTA投資經理都是系統交易商。他們根據自己對市場的理解,并結合一些數學原理,開發出一套完整的包含買賣策略、資金管理、風險控制等要素的計算機程序交易模型。根據系統交易商所運用的模型種類的劃分,可以劃分為順勢型、逆勢型、順逆結合、以及高頻交易。大多數模型的設計依賴于歷史行情數據。隨著現代科學技術的發展,金融市場變得越來越有效,CTA所采取的交易模型也越來越呈現復雜化特征。在一些期貨市場里,以往簡單有效的技術分析模型已經無法盈利,而基于計量經濟與工程數學原理的交易模型正在攫取大量的利潤。

直覺交易商:與系統交易商不同的是,直覺交易商認為市場的價格波動是受多方面的因素影響的,期貨市場的走勢與宏觀基本面、大宗商品供需、以及突發事件與政策都有密切聯系。他們的交易策略中包含了主觀定性分析的因素,難以轉化成計算機程序。他們預留了主動判斷的空間。直覺交易商依賴個人的投資理念、交易經驗、以及職業資金管理人的直覺進出市場。只有對信息的獲取能力強,對信息反映敏感,并擁有鋼鐵般意志的直覺交易商才能獲得成功。

四、管理期貨CTA基金的風險特征

管理期貨CTA對沖基金與各主要股票指數和商品期貨指數之間相關性極小,并且為負相關。據2006年1月至2010年12月的統計資料,管理期貨CTA對沖基金與標準普爾500指數、道瓊斯世界指數、高盛商品指數之間的相關系數分別為-0.11、-0.05、-0.01。管理期貨CTA對沖基金成為重要的分散化投資工具。

| 管理期貨CTA對沖基金與主要股票及商品指數的相關系數 | ||||

|

窗體頂端相關性窗體底端 |

管理期貨 | 標準普爾500指數 | 高盛商品指數 | 道瓊斯世界指數 |

| 標準普爾500指數 | -0.11 | 1 | 0.52 | 0.96 |

| 道瓊斯世界指數 | -0.05 | 0.96 | 0.61 | 1 |

| 高盛商品指數 | -0.01 | 0.52 | 1 | 0.61 |

數據來源:Hedge index;好買基金研究中心;統計時間2006年1月—2010年12月

管理期貨CTA對沖基金多空開倉,杠桿操作及模型化運作的特點,使得采取該策略類別的對沖基金無論是在平均收益,還是所承擔的風險上,均優于主要股票及商品指數。

| 管理期貨CTA對沖基金收益及風險優于主要基準指數 | ||||

|

窗體頂端 統計數字窗體底端 |

管理期貨 | 標準普爾500指數 | 道瓊斯世界指數 | 高盛商品指數 |

| 平均每月收益 | 0.85% | 0.42% | 0.36% | -0.01% |

| 最佳月份收益 | 9.85% | 9.57% | 11.77% | 19.67% |

| 最差月份收益 | -5.73% | -16.79% | -19.96% | -28.20% |

| 平均月標準差 | 3.60% | 4.98% | 5.56% | 7.79% |

| 平均年標準差 | 12.47% | 17.24% | 19.25% | 26.98% |

| 夏普比率 | 0.63 | 0.09 | 0.02 | -0.22 |

數據來源:Hedge index;好買基金研究中心;統計時間2006年1月—2010年12月

五、策略績效

管理期貨CTA對沖基金在2006年1月至2011年5月的長期表現略優于同期對沖基金指數。值得注意的是,管理期貨CTA對沖基金的凈值走勢與對沖基金整體表現并不相關。在2008年的金融危機中,管理期貨CTA對沖基金跟上了市場行情,在對沖基金出現整體性虧損時,管理期貨CTA對沖基金取得了高額收益;而在2009年的市場大幅反彈中,管理期貨CTA對沖基金反而出現了持續虧損。

管理期貨CTA對沖基金長期表現優于對沖基金指數

管理期貨CTA對沖基金長期表現優于對沖基金指數數據來源:Eureka hedge;好買基金研究中心;統計時間2006年1月—2011年5月

六、市場份額

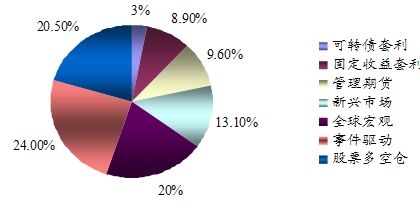

管理期貨CTA對沖基金的資產管理總規模依然偏小。截止2010年12月統計數據,全球管理期貨CTA基金管理的資產規模占對沖基金總規模的9.6%。管理期貨CTA對沖基金的管理規模高于專注于投資固定收益類金融工具的對沖基金,但相對于其他策略類別,仍處于較小的比例。

管理期貨CTA對沖基金的市場份額

管理期貨CTA對沖基金的市場份額七、國內期貨私募的發展

國內期貨私募的發展速度遠不及證券私募。國內期貨私募在發展中體現出三個瓶頸。一是法律地位缺失,國內期貨多數以“期貨工作室”的形式存在,依靠操盤手的個人影響力吸引資金,而法律形式上較為正規的專營期貨投資的投資管理公司數量偏少。二是期貨私募普遍規模偏小,這是由于國內商品期貨市場品種偏少,總成交量偏少造成的,較小的市場容量無法容納大規模的私募基金。三是國內期貨私募中,系統交易商數量偏少,多數私募基金仍依賴于操盤手的個人經驗進行交易,而較少借助于計算機程序,相對于國外多數CTA對沖基金都采取程序交易的局面,國內的期貨私募仍有很大的改進空間。

(好買基金研究中心 孫文迪)