國金證券:一季度私募行業業績分化收窄

國金證券 楊舒 張劍輝

摘要:

2011年一季度私募基金市場運行分析:

陽光私募一季度絕對收益平均下跌0.89%,相對同期滬深300指數平均落后4.55%。納入統計范圍的617只產品中僅不到四成取得正收益。私募業績間分化有所收斂,90%以上私募季度業績分布在正負10%之間。

一季度陽光私募收益領先者以新秀居多。老牌私募規模相對較大,業績比較穩定,金中和、凱石、淡水泉、武當、混沌、重陽、瑞天等表現居前。

結構化陽光私募方面,一季度統計范圍內的140只產品平均收益0.20%,共計71只取得正收益。上海紫石投資管理的中信信托•紫石一期(穩健1020期)季度上漲30.45%,居結構化及非結構化兩類產品首位。

私募基金評級結果(2011年一季度):

自2011年起,國金證券私募基金評價將僅對運作滿三年的產品或者管理滿三年的管理人(投資顧問)進行綜合星級評價。評價過程中綜合考慮短期(過去一年)、中期(過去兩年)、長期(過去三年)三個時間階段的風險收益情況,并對各個階段給出參考評價,對于不滿三年的產品或者管理人(投資顧問),可以查閱中短期的參考星級。

本期評級計算截止時間為2011年3月最后一個估值日/開放日凈值數據,個別產品因為信息披露因素順延到2011年4月前幾個工作日,各階段評級起始時間為以截止時間為基準向前追述12、24及36個月。

共有64家管理人(投資顧問)、111只非結構化證券投資類私募基金產品參與綜合星級評價。包括上海景林、星石投資、上海理成、朱雀投資、武當資產、廣東新價值、景泰利豐、淡水泉等在內的12家管理人獲得綜合五星級;深國投•景林穩健/景林豐收(上海景林)、深國投•星石1~4期(星石投資)、平安財富•淡水泉成長一期/淡水泉2008(淡水泉)、粵財信托•新價值2~3期(廣東新價值)、深國投•朱雀1期(朱雀投資)、深國投•武當2期(武當資產)、深國投•泓湖1期(上海泓湖投資)、粵財信托•合贏(合贏投資)、中國龍精選/價值 (云南信托)、深國投•世通一期(南京世通)、重慶國投•翼虎成長(翼虎投資)等22只產品獲得綜合五星級。

179家管理人、374只非結構化證券投資類私募基金參與一年期參考星級評價, 106家管理人、190只非結構化證券投資類私募基金參與兩年期參考星級評價。其中,上海精熙、廣東瑞天、重陽投資、源樂晟、鼎鋒資產、六禾投資、龍鼎投資、智德投資、中睿合銀等12家管理人獲得中期(兩年期)的五星級參考評級;和聚投資、展博投資、澤熙投資、盈融達投資、德源安、北京艾億新融等13家管理人獲得短期(一年期)的五星級參考評級。作為行業內的中生代及生力軍,上述優秀私募同樣值得關注。

結構化產品中,廣州長金投管理的系列產品、陜國投-京福創富1期(京福資產)、中海信托-浦江之星6號(上海彤源)、中海信托-浦江之星17號(凱石投資)、華寶信托•混沌一號(混沌道然)、華潤信托•鼎諾春華1期(鼎諾投資)等10只產品獲得短期(一年期)的五星級參考評級。江蘇瑞華投資發展有限公司管理的中融-瑞華系列產品獲得短期(一年期)的四星級參考評級,其管理的華寶信托•大臧金-瑞華三號在過去三年的運作中取得63.42%的收益,這一水平在同期非結構化產品中處于前10%水平,長中短期表現穩定。

評價結果是基于產品歷史風險收益特征、管理人(投資顧問)歷史投資管理能力的分析,并不是對未來表現的預測,亦不作為投資建議。

第一部分:2011年一季度私募基金市場運行分析

1.1 一季度風格轉換,私募整體落后指數

2011年一季度,A股先是受房地產調控、加息預期等利空因素影響下跌,隨后2月開展反彈,3月維持寬幅震蕩。截至3月31日,滬深300指數收盤于3223.29點,季度漲幅5.20%;中證500指數季度上漲3.56%;同期中小板指數則下跌4.25%。本季度市場風格轉換明顯,銀行、房地產等處于估值低位的大盤藍籌逐步走強,而前期漲幅居前的消費、醫藥、科技等行業中小盤個股則出現回落。此外,一季度市場熱點輪換加快,給基金管理人提出更高要求。

陽光私募一季度絕對收益平均下跌0.89%,相對同期滬深300指數平均落后4.55%。納入統計范圍的617只產品(非結構化,下同)中只有不到四成取得正收益。

|

圖表1:陽光私募業績比較 |

||||||

| 3月份 | 近一季度 | 近半年 | 近一年 | 近兩年 | 近三年 | |

| 非結構化產品 | ||||||

| 平均收益 | 0.36% | -0.89% | 3.59% | 5.66% | 39.30% | 18.13% |

| 最高收益 | 16.78% | 28.36% | 52.31% | 148.24% | 196.21% | 113.69% |

| 最低收益 | -10.87% | -21.51% | -22.78% | -31.20% | -24.07% | -47.92% |

| 平均夏普比率 | —— | —— | —— | 0.21 | 1.10 | 0.44 |

| 平均標準差 | —— | —— | —— | 19.34% | 30.76% | 44.38% |

| 結構化產品 | ||||||

| 平均收益 | -0.07% | 0.20% | 5.45% | 6.20% | 40.83% | —— |

| 最高收益 | 16.20% | 30.45% | 46.55% | 50.80% | 102.34% | —— |

| 最低收益 | -11.67% | -21.45% | -25.44% | -14.79% | 7.99% | —— |

| 平均夏普比率 | —— | —— | —— | 0.18 | 0.83 | —— |

| 平均標準差 | —— | —— | —— | 21.22% | 36.90% | —— |

| 來源:國金證券研究所 | ||||||

1.2 私募市場格局凌亂,行業業績分化收窄

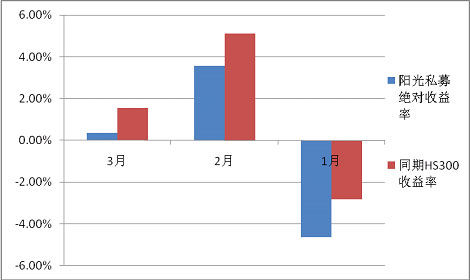

隨著市場階段性風格轉換拉開序幕,一季度陽光私募各月均未能戰勝同期指數。究其原因,與陽光私募多數青睞成長型中小盤股票有關。具體來看,1月市場下跌,雖然在藍籌股企穩中滬深指數損失不多,但中小盤股跌勢凌厲,陽光私募凈值縮水4.65%。2月中小盤股帶領一波反彈,然而據調研了解部分私募此時已有所減倉,操作謹慎,對反彈參與不足,整體漲幅落后指數1.53個百分點。3月市場再度轉向大盤風格,中小板指下跌,私募受其連累表現平平(詳見圖表2)。在此背景下,私募業績間分化有所收斂,90%以上私募季度業績分布在正負10%之間。

圖表2:陽光私募一季度與同期滬深300指數對比

圖表2:陽光私募一季度與同期滬深300指數對比今年以來,陽光私募收益領先者以新秀居多。一季度絕對收益前20的私募中,有12只成立不足一年,而成立滿兩年的只有3只。國金證券對陽光私募業績歸因的研究發現,私募更多地依靠選股能力來獲取超額收益;而在一季度市場熱點切換快速的環境下,規模較小的新興私募成為受益者,因其可容納較少的投資標的且進出靈活,易于把握局部行情,但相應地其凈值波動也偏大。

老牌私募規模相對較大,業績比較穩定,其中金中和、凱石、淡水泉、武當、混沌道然、重陽、瑞天等表現居前。其中,08年領先的金中和此次有兩只產品季度漲幅超過10%,金中和作為管理人榮膺國金證券“中國最佳私募基金2010評選”之“長期優勝獎(2008~2010三年)”。

結構化陽光私募方面,一季度統計范圍內的140只產品平均收益0.20%,共計71只取得正收益。其中,由上海紫石投資管理的中信信托•紫石一期(穩健1020期)季度上漲30.45%,以較大優勢領先同業。該產品成立于10年底,今年以來始終盤踞榜單前三,表現搶眼。于10年10月續約的燊乾1號漲幅17.75%,排名第二。季度收益超過10%的還有山東信托-鼎鑫1號、中融-鵬誠一期、華信·貝塔1號、外貿信托-聚益4期和外貿信托-東方恒潤1號。

1.3 市場整體預期平淡,兼顧低估值與高成長

對于階段市場走向,國金證券對數十家私募調研結果顯示:對于市場整體走勢,看平者人數最多,占比55%;看多、看空者依次為25%、20%,多數私募認為上證指數將圍繞2900-3100寬幅震蕩。

對于影響市場的因素方面,被調研私募間存在分歧,其中樂觀者認為宏觀環境向好,通脹可控,貨幣政策會逐步寬松,且房地產調控政策有望隨房價回落而放緩,悲觀則認為通脹超預期,且日本地震核泄露將使全球產業鏈遭受影響,經濟復蘇步伐會減緩,利比亞等局勢未明,造成外圍市場或有隱患等。

作為一季度業績的優勝者,上海紫石投資繼續注重結構性機會的挖掘。從中長期角度,紫石重點看好節能環保、新一代信息技術、生物、高端裝備制造、新能源、新材料、新能源汽車等十二五規劃的新興發展產業,看好內需增長和消費升級的電子消費、醫療保健、食品、文化娛樂服務行業,但不排斥短期對傳統產業在估值較低、行業出現拐點、市場認可趨同時的估值修復行情的關注。

|

圖表3:一季度絕對收益前二十產品列示 |

|||||||||

| 名稱 | 管理人 | 截止日期 | 收益率 | 排名 | 名稱 | 管理人 | 截止日期 | 收益率 | 排名 |

| 非結構化陽光私募 | |||||||||

| 陜國投-金城富利1期 | 上海同億富利投資管理有限公司 | 2011-3-25 | 28.36% | 1 | 外貿信托-富鵬(1期) | 中國對外經濟貿易信托有限公司 | 2011-3-25 | 13.08% | 11 |

| 聯華信托•呈瑞一期 | 上海呈瑞投資管理有限公司 | 2011-3-25 | 20.57% | 2 | 陜國投-鑫增長1號 | 北京鑫增長投資咨詢有限公司 | 2011-3-25 | 12.84% | 12 |

| 深國投•世通一期 | 南京世通資產管理有限公司 | 2011-3-4 | 18.38% | 3 | 中融-寧電1期 | 寧波寧電投資發展有限公司 | 2011-3-30 | 12.19% | 13 |

| 中融-利升1期 | 深圳市利升銳華投資有限公司 | 2011-3-25 | 18.01% | 4 | 陜國投-瀚信成長4期 | 深圳市瀚信資產管理有限公司 | 2011-3-25 | 12.17% | 14 |

| 西安信托•鴻逸1號 | 上海鴻逸投資管理有限公司 | 2011-3-25 | 17.28% | 5 | 中融-財富成長1期 | 深圳財富成長投資有限公司 | 2011-3-25 | 12.04% | 15 |

| 重慶國投•金中和 | 深圳市金中和投資管理有限公司 | 2011-3-25 | 16.63% | 6 | 華潤信托·澤熙5期(福麟4號) | 上海澤熙投資管理有限公司 | 2011-3-31 | 11.77% | 16 |

| 中融-舒暢1號 | 上海舒暢投資管理有限公司 | 2011-3-25 | 16.32% | 7 | 中融-鵬誠二期 | 北京鵬誠資產管理有限公司 | 2011-3-25 | 11.31% | 17 |

| 中融-寧聚穩進 | 浙江寧聚投資管理有限公司 | 2011-3-30 | 15.78% | 8 | 中誠信托-主題精選 | 上海凱石投資管理有限公司 | 2011-3-25 | 11.23% | 18 |

| 中信信托•國弘2期 | 深圳市國弘資產管理有限公司 | 2011-3-25 | 14.70% | 9 | 中信信托•國弘1期 | 深圳市國弘資產管理有限公司 | 2011-3-25 | 10.61% | 19 |

| 蘇信理財•金中和1期并購主題 | 深圳市金中和投資管理有限公司 | 2011-3-25 | 13.31% | 10 | 中融-挺浩1期 | 深圳市挺浩投資有限公司 | 2011-3-25 | 10.55% | 20 |

| 結構化陽光私募 | |||||||||

| 中信信托•紫石一期(穩健1020期) | 上海紫石投資有限公司 | 2011-3-25 | 30.45% | 1 | 外貿信托-聚益4期 | 上海聚益投資有限公司 | 2011-3-31 | 11.04% | 6 |

| 中融-燊乾1號(續) | 上海燊乾投資有限公司 | 2011-3-25 | 17.75% | 2 | 外貿信托-東方恒潤1號(匯富20號) | 深圳市東方恒潤投資有限公司 | 2011-3-31 | 10.03% | 7 |

| 山東信托-鼎鑫1號 | 上海德匯集團有限公司 | 2011-3-14 | 17.25% | 3 | 外貿信托凱石-世錦(諾安獅子王) | 上海凱石投資管理有限公司 | 2011-3-31 | 9.38% | 8 |

| 中融-鵬誠一期 | 北京鵬誠資產管理有限公司 | 2011-3-25 | 16.25% | 4 | 中海—浦江之星23號(第三期) | 上海京益投資管理有限公司 | 2011-3-25 | 8.97% | 9 |

| 華信·貝塔1號 | 上海貝塔投資管理有限公司 | 2011-3-31 | 11.87% | 5 | 陜國投-京福創富1期 | 京福資產管理有限公司 | 2011-3-25 | 8.90% | 10 |

| 來源:國金證券研究所 | |||||||||

第二部分:證券投資類私募基金產品、管理人(投資顧問)評級結果(2011年一季度)

2.1 綜合星級評級結果:

64家管理人運作滿三年,參與綜合評級。包括上海景林資產管理有限公司、北京市星石投資管理有限公司、上海理成資產管理有限公司、上海朱雀投資發展中心、深圳市武當資產管理有限公司、廣東新價值投資有限公司、景泰利豐資產管理有限公司、淡水泉(北京)投資管理有限公司、深圳市翼虎投資管理有限公司、南京世通資產管理有限公司、四川省鑫巢資本管理有限公司、上海勵石投資管理有限公司等在內的12家管理人獲得綜合五星級。

|

圖表4:綜合星級五星級管理人(投資顧問) |

||||

| 管理人(投資顧問) | 一年期參考星級 | 兩年期參考星級 | 三年期參考星級 | 綜合星級 |

| 南京世通資產管理有限公司 | ★★★★★ | ★★★★★ | ★★★ | ★★★★★ |

| 深圳市翼虎投資管理有限公司 | ★★★★★ | ★★★★★ | ★★★★ | ★★★★★ |

| 上海景林資產管理有限公司 | ★★★★★ | ★★★★★ | ★★★★★ | ★★★★★ |

| 北京市星石投資管理有限公司 | ★★★★★ | ★★★★ | ★★★★★ | ★★★★★ |

| 上海理成資產管理有限公司 | ★★★★★ | ★★★★★ | ★★★★ | ★★★★★ |

| 四川省鑫巢資本管理有限公司 | ★★★★★ | ★★★★ | ★★★★★ | ★★★★★ |

| 上海朱雀投資發展中心 | ★★★★ | ★★★★★ | ★★★★★ | ★★★★★ |

| 深圳市武當資產管理有限公司 | ★★★★ | ★★★ | ★★★★★ | ★★★★★ |

| 廣東新價值投資有限公司 | ★★★★ | ★★★★★ | ★★★★ | ★★★★★ |

| 景泰利豐資產管理有限公司 | ★★★★★ | ★★★★ | ★★★★ | ★★★★★ |

| 淡水泉(北京)投資管理有限公司 | ★★★★ | ★★★★ | ★★★★★ | ★★★★★ |

| 上海勵石投資管理有限公司 | ★★★★★ | ★★★★ | ★★★★ | ★★★★★ |

| 來源:國金證券研究所 | ||||

111只非結構化證券投資類私募基金產品運作滿三年,參與綜合評級。其中,深國投•景林穩健/景林豐收(上海景林資產管理有限公司)、深國投•星石1~4期(北京市星石投資管理有限公司)、平安財富•淡水泉成長一期/淡水泉2008(淡水泉(北京)投資管理有限公司)、粵財信托•新價值2~3期(廣東新價值投資有限公司)、深國投•朱雀1期(上海朱雀投資發展中心)、深國投•武當2期(深圳市武當資產管理有限公司)、深國投•泓湖1期(上海泓湖投資管理有限公司)、粵財信托•合贏(深圳市合贏投資管理有限公司)、中國龍精選/價值四~六(云南信托)、深國投•世通一期(南京世通資產管理有限公司)、重慶國投•翼虎成長(深圳市翼虎投資管理有限公司)、華寶信托•勵石一號(上海勵石投資管理有限公司)、陜國投-鑫增長1號(北京鑫增長投資咨詢有限公司) 等22只產品獲得綜合五星級。

2.2 一/兩年期參考星級結果:

42家管理人(投資顧問)運作滿兩年(不含滿三年),其中上海精熙投資管理有限公司、廣東瑞天投資管理有限公司、上海重陽投資有限公司、北京源樂晟資產管理有限公司、上海鼎鋒資產管理有限公司、上海六禾投資有限公司、上海混沌道然資產管理有限公司、北京龍鼎投資管理有限公司、成都鼎陶朱輝投資管理有限責任公司、深圳市銘遠投資顧問有限公司、上海智德投資管理有限公司、深圳中睿合銀投資管理有限公司等12家管理人獲得中期(兩年期)的五星級參考評級。73家管理人(投資顧問)運作剛滿一年,其中北京和聚投資管理有限公司、深圳展博投資發展有限公司、上海澤熙投資管理有限公司、北京盈融達投資有限公司、上海聚益投資有限公司、北京德源安資產管理有限責任公司、北京金百镕投資管理有限公司、湖南思想者資本管理有限責任公司、北京艾億新融投資咨詢有限公司、天惠投資有限責任公司、北京鑫元覽眾投資管理有限公司、上海燊乾投資有限公司、上海同億富利投資管理有限公司等13家管理人獲得短期(一年期)的五星級參考評級。作為行業內的中生代及生力軍,上述優秀私募同樣值得關注。

2.3 結構化證券投資類私募基金評級結果:

由于結構化產品存續期限一般較短,因此對結構化產品目前尚未進行綜合星級評價。

53只結構化產品運作滿一年,在短期(過去一年)的參考評價中,廣州長金投資管理有限公司管理的系列產品、陜國投-京福創富1期(京福資產管理有限公司)、中海信托-浦江之星6號(上海彤源投資發展有限公司)、中海信托-浦江之星17號(上海凱石投資管理有限公司)、中誠信托-天惠1號(天惠投資有限責任公司)、華寶信托•混沌一號(上海混沌道然資產管理有限公司)、華潤信托·鼎諾春華1期(深圳市鼎諾投資管理有限公司)、外貿信托-匯富2號(上海理成資產管理有限公司)等10只產品獲得短期(一年期)的五星級參考評級。

另外,江蘇瑞華投資發展有限公司管理的中融-瑞華系列產品獲得短期(一年期)的四星級參考評級,其管理的華寶信托•大臧金-瑞華三號在過去三年的運作中取得63.42%的收益,這一水平在同期非結構化產品中處于前10%水平,長中短期表現穩定。

新浪聲明:新浪網登載此文出于傳遞更多信息之目的,并不意味著贊同其觀點或證實其描述。文章內容僅供參考,不構成投資建議。投資者據此操作,風險自擔。