新浪財經 > 基金 > 眾祿基金研究中心專欄 > 正文

眾祿基金研究:震蕩依舊 穩健持基

眾祿基金研究中心/文

基金市場

股票型基金:在基礎市場影響下,本期(2011.02.18~2011-02-24)大部分開放式偏股型出現下跌。股票型基金平均下跌0.99%,其中主動型基金平均下跌0.83%。本期內央行再次上調金融機構人民幣存款準備金率0.5個百分點,這是央行自2010年以來第8次提高存款準備金率,也是2011年第二次上調存款準備金率。此次上調存款準備金率后,大型銀行存款準備金率高達19.5%,成為歷史最高點。本次提高存款準備金率是央行回籠資金的一次被動選擇,對短期市場走勢影響有限。股指在本期內主要以震蕩調整為主,股指在2月22日當天受到外圍市場集體走弱影響下出現兔年以來最大跌幅,兩市股指接連跌破5日和10日均線,市場人氣遭受重創,前期累積的獲利盤得到一定釋放,到本期末市場信心有所恢復。在市場影響下,主動型基金在本期內出現了平均0.83%的跌幅,其中,寶盈資源優選、紐銀策略優選和東吳新創業漲幅居前,按照復權單位凈值增長率統計,漲幅分別為5.26%、2.32%和1.69%;長城品牌優選、民生加銀精選、長城雙動力跌幅最大,按照復權單位凈值增長率統計,跌幅分別為-3.04%、-3.04%和-2.90%。

| 表1:主動型基金漲幅前5、后5 | |||||

| 證券代碼 | 證券簡稱 | 期間增長率 (%) |

證券代碼 | 證券簡稱 | 期間增長率 (%) |

| 213008.OF | 寶盈資源優選 | 5.26 | 590001.OF | 中郵核心成長 | -2.77 |

| 671010.OF | 紐銀策略優選 | 2.32 | 260112.OF | 景順長城能源基建 | -2.80 |

| 580007.OF | 東吳新創業 | 1.69 | 200010.OF | 長城雙動力 | -2.90 |

| 519670.OF | 銀河行業優選 | 1.44 | 690003.OF | 民生加銀精選 | -3.04 |

| 206007.OF | 鵬華消費優選 | 1.31 | 200008.OF | 長城品牌優選 | -3.04 |

| 數據來源:wind 眾祿基金研究中心 | |||||

本期持續高倉位運作的指數型基金平均下跌1.43%,其中招商上證消費ETF、鵬華中證500和南方中證500漲幅居前,按照復權單位凈值增長率統計,漲幅分別為1.75%、0.87%和0.75%;華安上證龍頭ETF、華安上證龍頭ETF聯接和嘉實基本面50跌幅最大,按照復權單位凈值增長率統計,跌幅分別為-2.88%、-2.81%和-2.81%。股指出現震蕩下行是本期指數型基金出現較大跌幅的主要原因,滬深股指在春節假期結束后創出最大幅度的下跌出現在了本期。

| 表2:指數型基金漲幅前5、后5 | |||||

| 證券代碼 | 證券簡稱 | 期間增長率 (%) |

證券代碼 | 證券簡稱 | 期間增長率 (%) |

| 510150.OF | 招商上證消費ETF | 1.75 | 510060.OF | 工銀上證央企50ETF | -2.58 |

| 160616.OF | 鵬華中證500 | 0.87 | 510030.OF | 華寶興業上證180價值ETF | -2.58 |

| 160119.OF | 南方中證500 | 0.75 | 160716.OF | 嘉實基本面50 | -2.81 |

| 162711.OF | 廣發中證500 | 0.63 | 040190.OF | 華安上證龍頭ETF聯接 | -2.81 |

| 510170.OF | 國安聯上證商品ETF | 0.57 | 510190.OF | 華安上證龍頭ETF | -2.88 |

| 數據來源:wind 眾祿基金研究中心 | |||||

混合型基金:本期混合型基金平均下跌0.73%,其中一般混合型基金平均下跌0.75%。大成創新成長、金鷹中小盤精選和易方達策略2號漲幅居前,按照復權單位凈值增長率統計,漲幅分別為1.75%、1.46%和1.36%;融通行業景氣、泰達宏利效率優選和長城久恒跌幅最大,跌幅分別為-2.93%、-2.68%和-2.63%。本期保本型基金平均下跌-0.22%。混合型基金由于倉位較為靈活,防御性要強于股票型基金,跌幅較股票型基金要低。但是,本期內市場以震蕩調整為主,倉位調整不是很靈活的混合型基金業績下滑較明顯。

| 表3:混合一般型基金漲幅前5、后5 | |||||

| 證券代碼 | 證券簡稱 | 期間增長率(%) | 證券代碼 | 證券簡稱 | 期間增長率 (%) |

| 160910.OF | 大成創新成長 | 1.75 | 161605.OF | 融通藍籌成長 | -2.60 |

| 162102.OF | 金鷹中小盤精選 | 1.46 | 100022.OF | 富國天瑞強勢精選 | -2.62 |

| 112002.OF | 易方達策略2號 | 1.36 | 200001.OF | 長城久恒 | -2.63 |

| 110002.OF | 易方達策略成長 | 1.31 | 162207.OF | 泰達宏利效率優選 | -2.68 |

| 233008.OF | 大摩消費領航 | 1.01 | 161606.OF | 融通行業景氣 | -2.93 |

| 數據來源:wind眾祿基金研究中心 | |||||

QDII基金:本期QDII基金平均下跌1.99%,業績表現明顯不如國內其他基金品種。諾安全球黃金、海富通大中華精選漲幅最大,按照復權單位凈值增長率統計,漲幅分別為1.29%、0.20%;嘉實海外中國股票、國泰納斯達克100和博時大中華亞太精選跌幅最大,按照復權單位凈值增長率統計,跌幅分別為-3.60%、-3.55%和-3.30%。中東局勢持續動蕩,令全球市場不穩定因素突升,紐約油價創下兩年來新高,油價一度站上100美元大關,黃金期貨連續六個交易日上漲,輕松站上1400美元。全球股市也隨之出現震蕩回落的局面,亞太股市全線下挫。尤其是美股曾在2月18日創下兩年半新高,但受中東局勢影響,在本期出現2.6%的跌幅,拖累了發達國家和地區的股市,外圍市場一片慘淡,QDII本期出現大幅下跌也是情理之中。受黃金期貨價格大漲的影響,諾安全球黃金成為了QDII里面最耀眼的明星,期間增長率大幅超越海富通大中華精選,在黃金期貨有望繼續上漲的預期下,該基金的投資價值越發凸顯。

| 表4:QDII基金漲幅前5、后5 | |||||

| 證券代碼 | 證券簡稱 | 期間增長率(%) | 證券代碼 | 證券簡稱 | 期間增長率 (%) |

| 320013.OF | 諾安全球黃金 | 1.29 | 183001.OF | 銀華全球核心優選 | -3.22 |

| 519602.OF | 海富通大中華精選 | 0.20 | 470888.OF | 匯添富亞澳精選 | -3.26 |

| 100050.OF | 富國全球債券 | 0.00 | 050015.OF | 博時大中華亞太精選 | -3.30 |

| 161714.OF | 招商標普金磚四國 | 0.00 | 160213.OF | 國泰納斯達克100 | -3.55 |

| 161815.OF | 銀華抗通脹主題 | -0.49 | 070012.OF | 嘉實海外中國股票 | -3.60 |

| 數據來源:wind眾祿基金研究中心 | |||||

債券型基金:本期債券型基金平均下跌0.35%,是我們本期統計研究的基金品種中表現最好的。個基方面,匯添富增強收益A、匯添富增強收益C和工銀瑞信雙利B漲幅居前,按照復權單位凈值增長率統計,漲幅分別為0.55%、0.46%和0.20%;博時穩定價值B、博時穩定價值A和華安強化收益B跌幅最大,按照復權單位凈值增長率統計,跌幅分別為-2.40%、-2.38%和-1.07%。在加息通道重啟后,債券型基金的投資價值有所下降,但是,近期市場上新發行上市的新股整體上表現較佳,新股增強型和股票增強型的債券型基金有效的分享了股價上漲的收益。不過,在加息預期和市場形勢不明情況下,債券型基金仍然不適合做基金投資的主打品種,偏好于債券型基金投資的投資者可以關注一些配置中短期產品的債基,以靈活應對多變的市場。

| 表5:債券普通型基金漲幅前5、后5 | |||||

| 證券代碼 | 證券簡稱 | 期間增長率 (%) |

證券代碼 | 證券簡稱 | 期間增長率 (%) |

| 519078.OF | 匯添富增強收益A | 0.55 | 519680.OF | 國富強化收益A | -1.04 |

| 470078.OF | 匯添富增強收益C | 0.46 | 519682.OF | 華安強化收益A | -1.06 |

| 485011.OF | 工銀瑞信雙利B | 0.20 | 100035.OF | 華安強化收益B | -1.07 |

| 163806.OF | 中銀穩健增利 | 0.18 | 100036.OF | 博時穩定價值A | -2.38 |

| 200009.OF | 長城穩健增利 | 0.18 | 100037.OF | 博時穩定價值B | -2.40 |

| 數據來源:wind眾祿基金研究中心 | |||||

投資策略

眾祿基金研究中心核心觀點:經過前期上漲后,悲觀預期的修正基本到位,股指繼續上行壓力增大,且準備金率再次上調,對市場預期造成擾動。本周股指寬幅震蕩,符合我們之前短期有回調壓力的判斷。目前來看,兩會臨近,市場熱點較多,投資氛圍較好。我們認為經過震蕩整固,市場趨勢將會明朗。

一、本周市場總結

本周上證指數收于2878點,位于周均線下方14點,較上周2899點下跌21點,跌幅0.73%,上證本周成交額為7462億,較上周8479億減少11.99%,形態為縮量震蕩。(本周深證成指收于12634,0.16%;中小板指收于6661,1.46%)。本周上證波動區間為2944-2839,幅度為105點,比上周波動幅度(111點)減少5.41%,震級為3級(與上周持平)。

本周上漲和下跌行業比為1.9:1,其中黃金、造紙印刷、物聯網、電器、化工化纖漲幅靠前,均超過了3%,水利建設、鐵路基建、運輸物流跌幅較大,均超過3%。滬深個股上漲和下跌個數比為1.4:1,其中有3.5%的個股漲幅超過10%,僅有3只個股跌幅超過10%。個股算術平均18.94元,較前一周上漲0.9%,表現強于上證指數,本周A股流通市值為20.02萬億,與上周一致,整體來看,小盤股表現好于大盤股。

2月18日至2月24日,開放式偏股型基金平均下跌0.91%,好于同期上證綜合指數1.65%的跌幅。511只開放式偏股型基金收益分布在5.26%和-3.04%之間。寶盈資源漲幅最大,而長城品牌跌幅最大。分類來看,股票型中主動型基金平均下跌0.83%,指數型基金平均下跌1.53%;混合型基金平均下跌0.75%;債券型基金平均下跌0.34%。

二、下周市場預測

本周重要消息包括:汽柴油價格20日再次上調;存款準備金率再次上調;中共中央政治局會議召開;人民幣匯率再創新高;油價、金價大幅上漲。

本周股指繼續震蕩,波動區間為2944-2839,向下溢出眾祿指數預測范圍,上差6點,下穿41點。根據眾祿指數預測系統預測,下周上證指數主波動區間為2930-2825,阻力區間2990-2930,支撐區間2825-2780,市場重心下降至2885,較前期2910下降25點。根據眾祿輿情指數跟蹤系統的結果,本階段末輿情指數為75,與上周相比略有下降。

1、基金投資策略:穩健策略—偏股型基金和債券型基金均衡配置;擇基策略:選擇資產配置契合度高、選股能力強、靈活度高的基金。擇時策略:請按照個人情況,參考眾祿指數預測系統預測阻力和支撐區間進行操作;

2、新基金認購策略:最優新基金選擇--中銀全球策略(FOF):分享全球經濟復蘇成果;

3、基金定投策略:“眾祿定投紅綠燈”--綠燈。

組合推薦

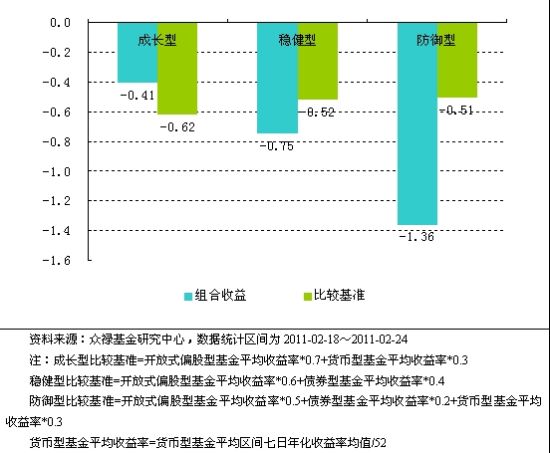

在通貨膨脹壓力居高不下的情況下,央行相繼推出了緊縮性的貨幣政策,以調節市場過剩流動性,試圖通過回收流動性以預防和控制通脹。本期內,為有效控制市場流動性,央行不僅上調了金融機構人民幣存款準備金率,而且對部分中小商業銀行實施了差別存款準備金率的調控措施。從公布的1月份CPI數據來看,數據低于市場預期,但是通貨膨脹壓力依然很大,加上本期內發改委上調成品油價格,進一步加劇了國內通脹壓力預期,短期內包括人民幣存款準備金率和存貸款利率等在內的緊縮性貨幣政策還有陸續出臺的可能,市場資金面將逐步趨緊。股指在本期前半段出現了較大幅度的震蕩下行走勢,后半段則是窄幅震蕩縮量調整,股指本期整體上呈現震蕩調整態勢,可見當前宏觀經濟基本面并不具備繼續支撐大盤持續上漲的條件。大盤上行遇到政策和技術阻力,近期股指偏向震蕩調整概率較大,投資者當以穩健操作為主。從本期表現來看,我們推薦的組合,成長型、穩健型、防御型收益率分別為-0.41%、-0.75%和-1.36%。從下圖看出,成長型組合超越了比較基準,穩健型組合和防御型未超越比較基準。成長型組合中的基金操作靈活穩健,對結構性機會把握較好,較好的控制了風險。穩健型組合由于南方隆元產業主題出現了較大幅度的下滑,拖累了整個組合的業績表現。防御型組合中,景順長城能源基建和富國天惠本期業績下滑幅度較大,致使組合業績未能超越比較基準,而且與比較基準產生較大差距。

圖1:組合推薦收益率圖(%)

圖1:組合推薦收益率圖(%)| 表6、組合推薦一覽 | |||

| 類型 | 證券簡稱 | 權重 | 組合收益(%) |

| 成長型 | 富國天源 | 30% | -0.41 |

| 金鷹中小盤 | 20% | ||

| 嘉實服務增值行業 | 20% | ||

| 華夏現金 | 30% | ||

| 穩健型 | 大摩資源 | 30% | -0.75 |

| 南方隆元產業主題 | 30% | ||

| 華夏現金增利 | 40% | ||

| 防御型 | 富國天惠 | 20% | -1.36 |

| 景順長城能源基建 | 30% | ||

| 長盛積極配置 | 20% | ||

| 華夏現金增利 | 30% | ||

| 資料來源:眾祿基金研究中心,數據統計區間為2011.02.18~2011.02.24 | |||

金鷹中小盤:金鷹中小盤在操作上較為穩健,股票倉位從未超過80%,在行業配置上跟隨形勢靈活調整,對于看好的個股則傾向于高比例配置,其第一大重倉股占股票市值比例持續在10%左右,適中的資產規模也使該基金更容易發揮精選個股的優勢,調整靈活。該基金在08年底到09年中階段和09年中至今的階段中,業績表現優異,收益率持續位于同類前10%水平,表明該基金在對行情的判斷和把握上具有較強的能力。

泰達宏利紅利先鋒:泰達宏利紅利先鋒基金經理梁輝,投研經驗豐富,目前擔任公司投資部總經理,其自2005年起陸續管理過泰達宏利成長、泰達效率優選、泰達宏利周期、泰達宏利首選企業、泰達宏利品質,在其管理期間,基金業績表現基本都超越市場平均水平,從其風格來看,相對基金,擅長精選個股,其從2009年11月起管理泰達宏利紅利先鋒,自其管理該基金業績持續表現穩健,這得益于基金經理對形勢的較好把握,以及對資產的靈活調整。

嘉實服務增值行業:嘉實服務在資產上的均衡配置,以及靈活調整的風格使其中長期業績表現穩健,雖然均衡,但其配置也有一條主線貫穿其中,那就是對消費、服務類個股的配置,該類資產在近期以及從中長期來看,都有不錯的配置價值。

富國天惠:富國天惠在行業配置上,持續將批發零售、信息技術、食品飲料配置在相對高位,新興信息產業被確立為我國的支柱產業,其發展前景廣闊,而高通脹形勢下,批發零售和食品飲料行業配置價值凸顯,該基金的配置契合當前形勢,而基金經理多年來在這幾個行業的配置經驗使得其能夠對當前的行情有較好的把握。

華商收益增強:華商收益增強是一只打新類債基,在倉位上調整較為靈活,股指上漲時加大打新的力度,下跌時降低參與程度,相對風險控制較好,同時其在企業債的配置上也比較高,企業債目前來看,在各類券種中表現出一定的優勢,對其較高的配置有助于增厚債基收益。

長盛積極配置:長盛積極配置是一只偏債型債基,在股票倉位的配置上隨股指形勢動態調整,在資產選擇上較為靈活,在債券方面則較為穩健,配置上以國債、金融債、央票為主,從其業績來看,對當前行情把握較好,對風險承受能力一般的投資者來說,通過其適當參與股指收益是較好的選擇。

華夏現金:貨幣市場基金具有風險低、流動性好的特點,適合于厭惡風險、對資產流動性和安全性要求較高的投資者進行短期投資或現金管理,但同時要注意,貨幣市場基金的收益也較低,并不是長期投資的理想工具,將其配置在組合中主要是從組合流動性因素來考慮。由于貨幣型基金之間差距不大,因此我們主要關注其今后轉換的需要,考慮基金公司的投研實力和旗下產品線是否完善的因素,華夏現金是較好的投資品種。

| 表7:重點推薦基金業績表現 | |||||

| 證券 代碼 |

證券 簡稱 |

本期凈值 增長率(%) |

一年凈值 增長率(%) |

最新凈值 (元) |

最新規模 (億份) |

| 100016.OF | 富國天源平衡 | -1.71 | 21.21 | 1.1722 | 6.7 |

| 161005.OF | 富國天惠精選成長 | -2.04 | 20.62 | 1.5813 | 27.36 |

| 162102.OF | 金鷹中小盤精選 | 1.46 | 18.68 | 1.0301 | 11.74 |

| 070006.OF | 嘉實服務增值行業 | -1.04 | 19.27 | 4.3750 | 22.07 |

| 163302.OF | 大摩資源優選混合 | 0.00 | 20.00 | 2.2305 | 17.04 |

| 260112.OF | 景順長城能源基建 | -2.80 | 25.35 | 1.2490 | 9.31 |

| 202007.OF | 南方隆元產業主題 | -2.59 | 15.81 | 0.7910 | 85.45 |

| 080003.OF | 長盛積極配置 | -0.68 | 15.25 | 1.0960 | 12.84 |

| 003003.OF | 華夏現金增利 | 0.08 | 2.45 | 1 | 93.61 |

| 資料來源:wind眾祿基金研究中心,數據統計區間為2011-02-18~2011-02-24 | |||||