新浪財經 > 基金 > 國金證券基金研究中心專欄 > 正文

2011年2月基金投資策略:立足穩健 均衡配置

國金證券 張劍輝 王聃聃

投資策略

立足穩健,均衡配置——權益類開放式基金投資建議

目前中國經濟增長正面臨通脹上行和政策緊縮的風險,政策緊縮壓力可能導致前期有利的流動性環境減弱,甚至引起投資者對經濟誤傷的擔憂。但與此同時,在權重股低估值背景下,股指下行空間有限。在基金組合構建或基金產品選擇上,建議采取中性策略,保持中等風險水平。

從基金持倉結構角度,建議立足穩健,提升低估值藍籌風格基金的比例。盡管政策緊縮可能會對金融、地產等周期行業股票帶來一定影響,但在過去的一年中已經較大程度反應了中期不確定性的預期,估值上已經具有安全邊際,因此尚具有較強的防御甚至攻擊能力。

另外,產業機構調整、十二五規劃背景下消費、新興產業仍會受到關注,但同時行業內的走勢分化也會顯現,一些有業績成長空間的股票仍可能不斷創出新高,而依賴短期題材和資金炒作的中小市值股票則將回歸自身價值。而對于消費或者新興產業行業內高成長性股票的選擇也更加考驗基金管理人的選股能力。

在預期市場震蕩的環境中,操作靈活、擅長把握市場估值波動的基金管理人更具競爭力。優選規模中小的基金,可以有助管理人更好的發揮投資管理能力,起到錦上添花的作用。

防御策略應對緊縮——固定收益類開放式基金投資建議

節后資金面雖有望緩解,但在通脹水平或進一步走高以及央行明確把穩定物價作為2011年的首要任務的背景下,加息預期依然比較強烈。在利率上行風險“揮之不去”的背景下,我們對債券市場繼續持謹慎態度,建議采取中短久期的防御策略。另外,年初以來新股破發現象上升,基金申購新股風險上升,但參與新股發行仍是債券基金提升收益的重要渠道,因此無論是選擇申購還是對于持有期限的選擇把握,均對管理人的選股能力提出要求。在品種的選擇上建議結合歷史業績、風險控制水平以及打新能力,綜合考量。

同慶A、國泰優先、匯利A、景豐A等四只固定收益特征的分級基金仍處于折價交易狀態。年收益率(單利)均在5.5%上下。雖然較前期年收益率有所下降,但與同期限國債及存款利率比仍具備優勢,而且即使考慮進一步的加息因素也具備較為充分的安全邊際。同時,從風險角度而言,上述產品母基金凈值均處于較高水平,對子基金的保護墊也相當豐厚。因此,對于低風險偏好的投資者,上述基金適合作為抵御通脹的投資產品。

可分配收益浮出水面,折價再創歷史新低——封閉式基金投資建議

傳統封基平均折價降至新低,隨著基金四季報披露,封閉式基金分紅能力也浮出水面,假設按最低90%分配后整體折價上升到8.1%,整體看分紅能力已經在折價水平上有足夠的反映。

從個體角度出發,裕隆、景宏、景福、漢盛等基金具備相對較強的分紅能力,且在折價水平上具備一定的比較優勢。從基金管理人的投資管理能力分析,開元、久嘉等產品也可以予以適當關注。

組合推薦

| 進攻型組合 | 防御型組合 | |||||

| 基金名稱 | 基金類型 | 權重 | 基金名稱 | 基金類型 | 權重 | |

| 興全有機增長 | 混合-靈活配置型 | 20% | 嘉實主題 | 混合-積極配置型 | 20% | |

| 華商盛世 | 股票型 | 20% | 興全全球 | 混合-靈活配置型 | 20% | |

| 廣發內需增長 | 混合-靈活配置型 | 20% | 景順增長 | 股票型 | 20% | |

| 諾安配置 | 混合-靈活配置型 | 20% | 諾安優化收益 | 債券-新股申購型 | 20% | |

| 光大紅利 | 股票型 | 20% | 建信增利 | 債券-新股申購型 | 20% | |

|

絕對收益組合 |

靈活配置組合 |

|||||

| 基金名稱 | 基金類型 | 權重 | 基金名稱 | 基金類型 | 權重 | |

| 華富收益A | 債券-新股申購型 | 50% | 寶康消費品 | 混合-積極配置型 | 25% | |

| 中銀增利 | 債券-新股申購型 | 50% | 興業可轉債 | 混合-保守配置型 | 25% | |

| 大成債A/B | 債券-新股申購型 | 25% | ||||

| 富國優化A/B | 債券-普通債券型 | 25% | ||||

|

封閉基金組合 |

||

| 基金名稱 | 基金類型 | 權重 |

| 基金裕隆 | 股票型 | 20% |

| 基金普惠 | 股票型 | 20% |

| 基金漢盛 | 股票型 | 20% |

| 基金金泰 | 股票型 | 20% |

| 基金景宏 | 股票型 | 20% |

一、權益類開放式基金投資建議

立足穩健,均衡配置——A股權益類開放式基金投資建議

緊縮迫近,組合風險定位中等

12月份經濟數據顯示,12月份居民消費價格指數(CPI)同比上漲4.6%、環比上漲0.5%。隨著翹尾因素的消失以及在加息、連續上調存款準備金率、臨時價格管制的作用下,12月份CPI同比增速較11月份的5.1%回落。

從推動CPI上漲的因素來看,食品、居住和衣著等分別貢獻了CPI 環比增幅的60%、21%和10%。從12 月份的物價數據能夠發現,衣著等工業產品消費品對CPI的帶動作用有減弱跡象,但食品、居住類價格的上升動力仍然很強。

短期來看,在春節季節性因素、近期雨雪冰凍惡劣天氣影響以及輸入性通脹壓力依然存在等背景下,階段CPI或上行,我們預計1 月份CPI 將位于5.2-5.5 之間,一季度CPI 將持續位于5%以上。

在通脹水平或進一步走高以及央行明確把穩定物價作為2011年的首要任務的背景下,我們認為2 月前后的緊縮面臨利率、貨幣、信貸的多重手。對于A股市場而言,政策緊縮壓力可能導致前期有利的流動性環境減弱,投資者情緒也陷入低谷。

經濟數據顯示,2010年GDP 同比增長10.3%,其中,四季度增長9.8%,表明經濟增長穩健,同時,四季度經濟增長超預期更使得緊縮無后顧之憂。

投資方面,2010年,城鎮固定資產投資總額241415億元,增長24.5%,就12月份單月的投資增速來看,同比增長20.4%,較上月的29.1%的增速大幅回落,調控背景下的房地產投資增速的回落是主要原因,12 月的地產投資增速12.3%,大幅低于11 月的36.7%。盡管政府調控尚無放松跡象,但在保障房建設推動以及開發商仍對市場預期較為樂觀的背景下,我們預計2011房地產投資增速仍能達到20%以上。與此同時,產業升級和進口替代也有望對制造業投資的增長形成支撐。

消費增長繼續表現平穩,2010年社會消費品零售總額111029 億元,同比增長18.4%。其中12月份社會消費品零售總額同比增長19.1%,繼續保持了平穩較快增長。隨著居民收入水平的提高、經濟結構轉型深入下對消費的鼓勵支持以及通脹走高負利率背景下,消費環境依然樂觀,且進入到1、2月份又逢春節旺季作用。

外貿方面,海關總署數據顯示,2010年12月,我國進出口增速回落。2010年12月進出口總值為2952.2億美元,同比增長21.4%,其中,出口總值為1541.5億美元,同比增長17.9%,進口總值為1410.7億美元,同比增長25.6%。12月份進出口增速較上個月有較大回落,其中出口回落了17個百分點,進口回落了12個百分點,增速回落主要是受上一年高基數的影響。

微觀層面,2010年企業盈利強勁,A股上市公司實現30%的盈利增長比較確定。在進一步假設2011年上市公司利潤增長20%的中性預期下,滬深300估值水平為10年PE15~16倍、11年PE12~13倍上下,處于歷史估值的中下水平。

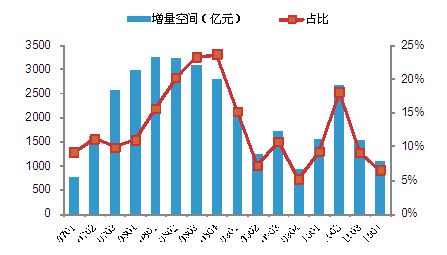

此外,從最新披露的基金四季報來看,積極投資股票型和混合型基金的股票倉位進一步提高,其中股票型基金的倉位上升至88%,混合型基金倉位上升至81%。從基金可投資于股票的增量空間來看,考慮基金如果將四季度末的倉位提升到倉位上限能夠帶來的資金量,以及這部分資金占基金全部凈值的比例。從下圖表可以看出,基金的資金增量空間約1000億元的資金大概占到基金凈值的6.4%。回顧歷史各個季度基金資金增量空間水平,進一步增倉的空間十分有限。

基金將股倉位提升到上限增量資金及占凈值比例

基金將股倉位提升到上限增量資金及占凈值比例基于上述分析,我們認為目前中國經濟增長正面臨通脹上行和政策緊縮的風險,政策緊縮壓力可能導致前期有利的流動性環境減弱,甚至引起投資者對經濟誤傷的擔憂。但與此同時,在權重股低估值背景下,股指下行空間有限。因此,在基金組合構建或基金產品選擇上,建議采取中性策略,保持中等風險水平。

立足穩健,提升低估值藍籌風格基金比例

適當側重規模中小、對估值波動把握能力較強的基金

在預期市場震蕩的環境中,操作靈活、擅長把握市場估值波動的基金管理人更具競爭力,資產管理規模相對較小的中小型基金具有“靈活”優勢。優選規模中小的基金,可以有助管理人更好的發揮投資管理能力,起到錦上添花的作用。

我們利用基金季報信息對開放式股票型和混合型基金的過往操作風格、擇時能力進行比較分析,從中優選規模中小、操作靈活且擇時效果較好的基金,具體如:興全有機增長、上投優勢、嘉實成長、國投景氣、鵬華成長、銀華和諧主題,此外,從基金管理人的角度,興業全球、華夏、中銀等基金公司在估值波動的把握上具備相對優勢。

立足穩健,提升低估值藍籌風格基金比例

從基金持倉結構角度,建議立足穩健,提升低估值藍籌風格基金的比例。盡管政策緊縮可能會對金融、地產等周期行業股票帶來一定影響,但在過去的一年中已經較大程度反應了中期不確定性的預期,估值上已經具有安全邊際,因此尚具有較強的防御甚至攻擊能力。在具體品種上可重點關注基金如:興全全球、鵬華價值、建信優化、博時主題、光大紅利、富國天瑞等。

另外,產業機構調整、十二五規劃背景下消費、新興產業仍會受到關注,但同時行業內的走勢分化也會顯現,一些有業績成長空間的股票仍可能不斷創出新高,而依賴短期題材和資金炒作的中小市值股票則將回歸自身價值。而對于消費或者新興產業行業內高成長性股票的選擇也更加考驗基金管理人的選股能力。結合基金季報信息以及選股能力,在具體品種上可重點關注基金如:信誠藍籌、華夏優增、富國天惠、嘉實增長、華商阿爾法、大成景陽、廣發核心精選等。

另外,大成穩健、景順長城內需增長、華商盛世、諾安配置、寶康消費品等基金產品持倉結構兼顧上述兩類板塊,亦建議予以側重選擇。

二、固定收益類開放式基金投資建議

防御策略應對緊縮——債券型開放式基金投資建議

1月中下旬在準備金率上調以及跨節資金需求下,導致債市流動性緊張,節后資金面雖有望緩解,但前以敘及,在通脹水平或進一步走高以及央行明確把穩定物價作為2011年的首要任務的背景下,加息預期依然比較強烈。在利率上行風險“揮之不去”的背景下,我們對債券市場繼續持謹慎態度,建議采取中短久期的防御策略,市場機會將更多來自于宏觀經濟數據及政策波動帶來的階段性機會。

盡管加息預期籠罩下信用利差仍有上行空間,但信用債的相對收益優勢使得管理人對于信用債的配置能力仍是選擇債券基金的重要依據。另外,年初以來新股破發現象上升,據統計21只新股上市首日的平均漲幅為9%,其中9只上市首日下跌,上市后五日16只股票中15只下跌,基金申購新股風險上升,但參與新股發行仍是債券基金提升收益的重要渠道,因此無論是選擇申購還是對于持有期限的選擇把握,均對管理人的選股能力提出要求。

綜合上述分析,在債券基金產品選擇上,建議關注嘉實超短債、上投純債等債券-完全債券型基金,綜合歷史業績、風險控制水平以及打新能力,債券-新股申購型產品可以重點關注如:華富收益增強、建信穩定增利、中銀穩健增利、諾安優化收益、易方達增強回報、國投瑞銀穩定增利、鵬華普天債券等基金。從中長期看,債券基金可憑借穩健的操作為投資者貢獻絕對收益,仍是資產配置的重要選擇。

同慶A、國泰優先、匯利A、景豐A等四只固定收益特征的分級基金仍處于折價交易狀態。按照2011年1月24日收盤市場價格購入、持有到期按凈值結算(上述四只產品將于到期后轉為開放式基金,可以進行申購贖回,即可以按照凈值進行結算)計算,年收益率(單利)均在5.5%上下。雖然較前期年收益率有所下降,但與同期限國債及存款利率比仍具備優勢,而且即使考慮進一步的加息因素也具備較為充分的安全邊際。同時,從風險角度而言,上述產品母基金凈值均處于較高水平,對子基金的保護墊也相當豐厚。因此,對于低風險偏好的投資者,上述基金適合作為抵御通脹的投資產品。

另外,雙禧A、銀華穩進、申萬收益等三只分級基金,同樣具備固定收益特征,其中銀華穩進和申萬收益均在年初調整了約定基礎利率至5.75%,目前申萬收益的折價率達到13%,在折價交易狀態下對于低風險投資者亦具備一定的吸引力,盡管由于市場價格波動會導致目標收益存在一定的不確定性。

| 圖表5:“固定收益”特征分級基金收益率比較(截止1.24) | ||||||

| 代碼 | 基金名稱 | 單位凈值 | 市場價格 | 剩余年限 | 約定基準利率 | 到期年化收益率(單利) |

| 150006 | 同慶A | 1.095 | 1.084 | 1.30 | 5.60% | 5.93% |

| 150010 | 國泰優先 | 1.054 | 1.037 | 2.05 | 5.70% | 6.12% |

| 150020 | 匯利A | 1.015 | 0.973 | 2.62 | 3.87% | 5.37% |

| 150025 | 景豐A | 1.011 | 0.969 | 2.72 | 4.03% | 5.49% |

| 150012 | 雙禧A | 1.045 | 0.942 | —— | 5.75% | —— |

| 150018 | 銀華穩進 | 1.004 | 0.918 | —— | 5.75% | —— |

| 150022 | 申萬收益 | 1.004 | 0.875 | —— | 5.75% | —— |

| 來源:國金證券研究所 | ||||||

“高收益”狀態有望延續——貨幣市場基金投資建議

過去一個月,緊縮帶來貨幣市場利率水平上行,貨幣市場基金平均年化收益率(不包括B級基金及產品設計久期相對較短的上投摩根貨幣基金)平均上升至2.6%的高水平,雖然節后資金面有望緩解,但緊縮持續背景下,貨幣市場基金的“高收益”狀態也有望延續。

在貨幣市場基金選擇上,基金季報中“影子定價”與“攤余成本法”確定的基金資產凈值偏離度作為重要參考指標,不容忽視。偏離度越高表明基金手中資產“浮盈”越高,其維持甚至提高當前收益率水平的潛力越大,實證結果亦支持上述結論。因此,在貨幣市場基金的產品選擇上,參考偏離度數據、歷史收益及穩定性、流動性等,建議側重關注華夏現金、南方增利、海富通貨幣、博時現金、長信收益、中銀貨幣、鵬華貨幣等“雙高——高偏離度、高收益”貨幣市場基金產品。

三、封閉式基金投資建議

傳統封基:可分配收益浮出水面,折價再創歷史新低

分紅預期推動下,傳統封閉式基金折價1月份大幅下降,并創歷史低點。截止到2011年1月21日,26只傳統封閉式基金平均折價降至7.63%,除了基金鴻陽,其它基金折價均降至15%以下。在平均剩余存續期3.75年的背景下,平均到期年化收益率(按當前市價買入并持有到期按當前凈值贖回的年化收益率水平)僅有1.92%。

一方面隨著到期時間縮短,折價率必然呈現逐步下降的趨勢,另一方面雖然年度分紅額度有限,但封基市場容量有限,部分機構仍有封閉式基金的配置需求。隨著基金四季報披露,封閉式基金分紅能力也浮出水面,具有分紅能力的20只傳統封基金平均單位可分配收益為0.146元,假設按最低90%分配后整體折價上升到8.1%。我們認為,從整體看分紅能力已經在折價水平上有足夠的反映。

比較傳統封基經分紅修正后的折價率、到期到期年化收益率變化與同期上證指數走勢看到,市場情緒(賺錢效應或由此帶來的流動性提升)會在一定程度影響封閉式基金折價,折價的各階段歷史低點均出現在市場大幅上漲階段,而隨著股指震蕩封基折價則呈現上升趨勢。

因此,在折價率水平已經創下歷史最低且階段通脹壓力和政策緊縮壓制市場的背景下,封閉式基金整體折價率繼續下降的可能性較小,封基投資以自下而上精選個體為主。

從個體角度出發,裕隆、景宏、景福、漢盛等基金具備相對較強的分紅能力,且在折價水平上具備一定的比較優勢。另外,在折價水平進一步下降空間較小或維持當前折價水平的背景下,業績表現將成為影響封閉式基金市場價格的重要因素,參考前述權益類開放式基金的投資選擇策略以及基金管理人的投資管理能力分析,久嘉、鴻陽、開元等產品也可以予以適當關注。

四、基金池及基金組合推薦

依據前面各部分對相關市場以及各類產品投資操作策略分析,下階段重點關注基金池如下:

|

圖表9:基金池推薦(按字母順序排列) |

|

| 股票型基金 | 推薦理由 |

| 博時主題 | 擇時能力較出眾,10年博時主題重倉金融等大盤股業績欠佳,但11年初其大盤風格也對市場風格有較好的適應性。 |

| 大成景陽 | 既往業績突出,基金經理穩定性強,且從業經驗豐富,精選個股能力較強。 |

| 東吳雙動力 | 基金管理人投資操作比較積極,同時選股能力很強。2010年,憑借對醫藥等消費板塊取得了不錯的收益,四季度末,基金倉位水平有所降低,且減持了醫藥等高估值行業的配置,增持了中材國際、棕櫚園林等建筑行業的配置。 |

| 東吳行業輪動 | 基金管理人能力出眾,四季度持倉結構積極調整,大比例增加采掘業的投資比例,同時適當提升金融的持倉比例。 |

| 富國天瑞 | 富國天瑞基金在宋小龍管理期間,取得了較高的風險調整收益水平。基金經理以“自下而上”選股為主,在行業板塊布局上保持著明顯的獨立性。現階段其采取了以房地產、金融、金屬非金屬等強周期性行業為主的布局方式。 |

| 國泰金鷹 | 國泰金鷹增長股票型基金的歷史業績持續穩健,風險配比較佳,業績持續性好。基金經理張瑋在行業配置和選股方面的能力強。其采取的價值和成長性上“雙維度選股”的策略,使該基金更趨于在中長期的業績持續性上表現良好。 |

| 華商盛世 | 華商盛世基金最大特點是基金管理人選股能力出色,且投資操作積極靈活,憑借于此,基金自成立以來各期業績均居同業前列。 |

| 華夏優增 | 基金管理人綜合實力較強,該基金歷史業績良好,在既往投資中表現出較強的選股能力。 |

| 匯豐先鋒 | 匯豐低碳先鋒股票型基金主要投資于受益于低碳經濟概念、具有持續成長潛力的上市公司。基金經理邵驥詠先生具備多年投資從業經驗,善于在不同市場環境中捕捉行業/股票投資機會。 |

| 嘉實優質 | 基金經理劉天君具有較強的選股能力,從既往投資來看,基金操作靈活,對成長股有良好的把握能力。 |

| 建信核心精選 | 配置相對均衡,注重風險控制,基金經理王新艷上任以來其管理業績有明顯提升。 |

| 景順能源 | 高倉位運作,同時“自下而上”依靠精選安全個股獲取相對穩健超額收益,加之出色的投資管理能力,使得基金自成立以來取得良好的業績。對水泥股的高配是基金的特色,四季度基金仍看好水泥行業。 |

| 景順增長 | 在不同市場環境中策略的選擇、運用的效果較出色。高集中持股,一定程度上加大了基金的風險水平。四季度,基金倉位降低到80%左右,同時提升了金融保險行業的配置,降低了TMT的配置比例。 |

| 南方優選價值 | 成長風格顯著,靈活操作,且基金經理從業經驗豐富,精選個股能力較強。 |

| 諾安中小盤 | 諾安中小盤精選基金以“自下而上”選股為主,兼顧“自上而下”的大類資產配置策略,精選成長性中小盤個股進行布局。基金經理投資能力突出,對行業判斷具有獨立性。 |

| 鵬華價值 | 基金主要關注具備估值優勢的品種。四季度,基金重點配置金融、家電等低估值行業,相對具備一定的安全邊際。 |

| 上投內需 | 上投內需基金投資標的直指內需主題,基金管理人偏好持有消費內需型行業,長期看符合“擴大內需、刺激消費”的政策指引方向。上投內需強調選股、偏好中小盤成長型個股,且選股能力較強。 |

| 信達澳銀領先增長 | 基金側重于行業配置和自下而上選股。目前,重點配置在基本面穩定、行業景氣度高、受益于政策推動且估值得合理的消費產業、裝備制造業等,波段性地把握一些被壓抑的周期性行業的投資機會 |

| 興全全球 | 基金管理人在擇時、選股均有出色的把握能力,興全全球在風格上傾向于大中盤風格,盡管在過去一年管理業績一般,但2011年以來隨著低估值藍籌風格股票的較好表現,業績明顯提升。 |

| 銀河行業優選 | 基金經理對行業配置和投資風格切換的把握相對到位 。重點配置了內需型消費行業、新能源及節能行業、醫藥以及具有產業升級前景的行業。 |

| 混合型基金 | 推薦理由 |

| 寶康消費品 | 產品設計鎖定大消費類子行業,基金對大消費類行業的配置能力較強,同時,基金管理人選股能力也較出眾,最高75%股票倉位水平的產品設計限定,可以一定程度上降低基金的風險水平。 |

| 博時平衡 | 股票投資比例上限為60%,在震蕩市場環境中,產品設計為基金帶來了一定的安全邊際。在被動低倉位之余,基金主動擇時和行業配置能力較強,這也使得基金具備一定的進攻性。 |

| 大成穩健 | 操作風格穩健,由于主要投資于上證180指數成分股、深證100指數成分股,風格傾向于大中盤。 |

| 大摩資源 | 主要以資源類股票為投資對象,無論是基金上半年依靠出色的行業配置和選股能力取得了較好的表現,還是三四季度對周期性品種的提前布局和倉位的逐級提升,都很大程度上說明基金經理何濱女士對市場的洞察力和前瞻性把握能力。 |

| 東吳進取策略 | 基金投資運作偏好成長型個股,積極主動,且選股能力較強,四季度基金增持較大比例的白酒和建筑行業。 |

| 廣發內需增長 | 靈活配置型基金,從四季報來看相對側重煤炭、有色行業,對其它行業的持有相對均衡。 |

| 國泰金鵬 | 持倉結構均衡,基金配置在兼具抗通脹和受益經濟復蘇的資源品,受益于經濟轉型的先進裝備制造業,以及符合節能減排方向的新能源產業。 |

| 國投景氣 | 長期業績穩健,風險收益匹配較佳。其善于在行業輪動中發掘投資機會,并且保持了行業配置和選股的靈活性,配置效果良好。 |

| 國投穩健增長 | 基金經理善于利用資產配置控制系統性風險,重視組合中對行業個股的選配,基金歷史業績穩健。 |

| 華商阿爾法 | 管理人選股能力較為突出,契合了產品構建高阿爾法組合的投資目標。同時,該基金在秉承了公司選股優勢同時,打造了相對獨立的投資組合,與公司旗下其它基金交叉持股較少。 |

| 華夏回報 | 風險控制能力突出,在震蕩市場和熊市中更能展現其投資管理能力,適合風險承受能力一般的投資者。 |

| 嘉實增長 | 以中小盤風格股票為主要投資方向,對醫藥、信息技術、食品飲料長期偏好,歷史操作表現出較好的選股能力。 |

| 嘉實主題 | 靈活調整股票倉位,對市場趨勢、估值波動的把握較好,同時具備較強的選股能力,歷史業績良好。 |

| 諾安靈活配置 | 靈活配置資產,成立以來基金業績的風險收益配比較好。相比同類型基金,諾安配置的股票資產配比相對較低,而在行業和股票組合上保持適度進取。基金經理具備通過“自下而上”選股、貢獻動態“α”的管理能力。 |

| 鵬華成長 | 在市場震蕩較弱的行情下,通常都能獲取超越同業平均的超額收益。基金自成立以來出色的行業配置和選股能力,使其業績持續超越同業。 |

| 信誠四季紅 | 基金經理善于利用資產配置控制系統性風險,重視組合中對行業個股的選配,重點配置方向為經濟結構轉型受益行業板塊。 |

| 興全可轉債 | 以可轉債為主要投資標的,具有熊市中穩健、牛市中適當進取的特征。 |

| 興全有機增長 | 業績持續優秀,良好的表現一方面來源于產品自上而下繼承了興業全球基金公司穩健務實的管理風格、較強的執行力以及優秀的資產配置能力,另一方面,基金經理對中小盤成長風格股票靈活把握,同樣為基金業績增色不少。 |

| 易方達平穩 | 易方達平穩增長基金的產品設計及其穩健的投資風格,使得其呈現“熊市牛基”的特征,因此,風險承受能力一般的投資者,可以適當增加這類型基金配置比例,以降低基金組合的風險水平。 |

| 銀河穩健 | 基金歷史業績表現出較高收益、適中風險的特征,精選個股并重點持有是其能夠獲取超額收益的重要原因。投資風格穩健,資產配置均衡,是市場階段性震蕩背景下投資者較好的基金品種選擇。 |

| 債券型基金 | 推薦理由及產品 |

| 普通債券型 | 債券-普通債券型基金由于可將不高于20%的基金資產參與二級市場股票投資,因此除了債券投資,股票投資管理能力也直接影響到基金的收益和波動。綜合考察管理人歷史收益、風險水平以及股票投資管理能力。

產品:嘉實多元、博時信用、易方達穩健收益、富國優化強債。 |

| 新股申購型 | 新股申購是債券-新股申購型基金收益來源的補充,隨著年初以來新股破發頻現,管理人打新股能力也較為重要。綜合考察管理人歷史業績、債券投資管理能力、風險水平以及打新能力。

產品:建信增利、中銀增利、華富收益、光大增利、諾安優化收益、大成債券。 |

| 貨幣型基金 | 推薦理由及產品 |

| 參考偏離度數據、歷史收益及穩定性、流動性等指標。

產品:華夏現金、南方增利、海富通貨幣、博時現金、長信收益、中銀貨幣、鵬華貨幣。 |

|

依據前面各部分對相關市場以及各類產品投資操作策略分析,建立國金1102期基金組合如下:

|

圖表10:1102期進攻型組合 |

圖表11:1102期防御型組合 |

|||||||||

| 基金名稱 | 基金類型 | 基金經理 | 基金公司 | 投資權重 | 基金名稱 | 基金類型 | 基金經理 | 基金公司 | 投資權重 | |

| 興全有機增長 | 混合-靈活配置型 | 陳揚帆 | 興業全球 | 20% | 嘉實主題 | 混合-積極配置型 | 邵健 | 嘉實 | 20% | |

| 華商盛世 | 股票型 | 孫建波

莊濤 梁永強 |

華商 | 20% | 興全全球 | 混合-靈活配置型 | 董承非 | 興業全球 | 20% | |

| 廣發內需增長 | 混合-靈活配置型 | 陳仕德 | 廣發 | 20% | 景順增長 | 股票型 | 王鵬輝

楊鵬 |

景順長城 | 20% | |

| 諾安配置 | 混合-靈活配置型 | 夏俊杰 | 諾安 | 20% | 諾安優化收益 | 債券-新股申購型 | 張樂賽 | 諾安 | 20% | |

| 光大紅利 | 股票型 | 錢鈞

于進杰 |

光大保德信 | 20% | 建信增利 | 債券-新股申購型 | 汪沛

鐘敬棣 黎穎芳 |

建信 | 20% | |

| 組合說明:通過調整使得組合風格趨向均衡、風險水平適中。本期加入光大紅利適當提升大盤風格基金的比例,同時,新增的諾安配置在持倉結構上也較為均衡險。 | 組合說明:嘉實主題在中小盤成長股的把握上更具優勢,同時調入持倉機構相對均衡的景順增長,調入大盤風格的興全全球。同時,從風險角度組合風險水平中低。 | |||||||||

| 來源:國金證券研究所 | ||||||||||

|

圖表12:1102期靈活配置組合 |

圖表13:1102期絕對收益組合 |

|||||||||

| 基金名稱 | 基金類型 | 基金經理 | 基金公司 | 投資權重 | 基金名稱 | 基金類型 | 基金經理 | 基金公司 | 投資權重 | |

| 寶康消費品 | 混合-積極配置型 | 劉自強 | 華寶興業 | 25% | 華富收益A | 債券-新股申購型 | 曾剛 | 華富 | 50% | |

| 興全可轉債 | 混合-保守配置型 | 楊云 | 興業全球 | 25% | 中銀增利 | 債券-新股申購型 | 李建

奚鵬洲 |

中銀 | 50% | |

| 大成債A/B | 債券-新股申購型 | 王立 | 大成 | 25% | ||||||

| 富國優化A/B | 債券-普通債券型 | 鐘智倫 | 富國 | 25% | ||||||

| 組合說明:通過調整使組合風險下降,用股票倉位較低且持倉相對均衡的寶康消費品替代添富優勢。 | 組合說明:以獲得絕對收益為目標,綜合比較歷史業績、風險控制水平以及打新能力選擇兩只新股申購型基金。 | |||||||||

| 來源:國金證券研究所 | ||||||||||

|

圖表14:1102期封閉基金組合 |

||||

| 基金名稱 | 基金類型 | 基金經理 | 基金公司 | 投資權重 |

| 基金裕隆 | 股票型 | 溫宇峰 | 博時 | 20% |

| 基金普惠 | 股票型 | 冀洪濤 | 鵬華 | 20% |

| 基金漢盛 | 股票型 | 賀軼 | 富國 | 20% |

| 基金金泰 | 股票型 | 程洲 | 國泰 | 20% |

| 基金景宏 | 股票型 | 黃萬青 | 大成 | 20% |

| 組合說明:主要從年度可分配收益、到期年化收益以及投資管理能力角度出發,選擇裕隆、普惠、漢盛、金泰和景宏。 | ||||

| 來源:國金證券研究所 | ||||

|

圖表15:組合說明 |

|||||

| 進攻型組合 | 防御型組合 | 絕對收益組合 | 靈活配置組合 | 封閉基金組合 | |

| 投資對象 | 以股票型/混合型開放式基金為主,兩類產品配置比例不低于80% | 涵蓋股票型/混合型/債券型開放式基金 | 以債券型開放式基金(或者類似固定收益類)/貨幣市場基金為主,兩類產品配置比例不低于80% | 涵蓋股票型/混合型/債券型開放式基金/貨幣市場基金 | 完全配置封閉式基金 |

| 組合目標 | 通過相對穩健的類屬配置,構建高/中/低不同風險特征的組合,目標旨在取得超越業績基準的相對收益。適合對自身風險定位清晰及有主動進行配置需求的投資者。 | 通過積極靈活類屬配置,謀求絕對收益和相對收益間的平衡。適合對自身風險定位不甚清晰、在保值基礎上有適當增值需求的投資者。 | 精選封閉式基金,取得超越業績基準的相對收益。 | ||

| 業績基準 | 偏股型開放式基金收益指數 | 60%偏股型開放式基金收益指數+40%債券型開放式基金收益指數 | 二年期定期存款稅后利率 | MAX(一年期定期存款稅后利率,50%偏股型開放式基金收益指數) | 封閉式基金價格指數 |

| 市場基準 | 80%流通A+20%上證國債指數 | 50%流通A+50%上證國債指數 | —— | —— | —— |

開放式基金收益指數采用總規模派氏加權法計算,反映基金總體凈值增長情況

其中:總凈資產=Σ(樣本報告期的規模×樣本的凈值)。遇到分紅、份額變動等情況,按“除數修正法”進行修正:即日指數=即日基金凈值/調整后前一交易日基金凈值*前一交易日收盤指數。新基金在設立90天后記入指數。其中偏股型開放式基金收益指數以股票型和混合型開放式基金為樣本,債券型開放式基金收益指數以債券型開放式基金為樣本。 |

|||||

| 來源:國金證券研究所 | |||||