新浪財經 > 基金 > 國金證券基金研究中心專欄 > 正文

國金周報:成長風格基金業績領先

國金證券基金研究中心 分析師:王聃聃 張劍輝

——市場小幅震蕩,中小盤、成長風格基金業績領先

基金投資操作建議

關注對結構性機會把握能突出的基金——開放式基金投資建議

本周市場延續前一周的振蕩行情,尤其是在上周CPI超預期達到2.7%市場對流動性緊縮政策的預期再度升溫,從而對市場形成壓力。同時,目前大盤藍籌的估值優勢雖然對市場形成支撐,但在流動性壓力下使得大盤股難有作為。在目前市場趨勢性動力不強的背景下,震蕩格局仍將延續。此外,從企業盈利角度來看,我們認為在目前緊縮信貸、抑制投資、出口相對溫和的背景下,企業盈利能力在大概率上會維持在較穩定的水平。在基金投資上建議保持中等風險水平,可以關注具有風險控制能力的基金,在此基礎上對結構性機會把握突出、選股能力較強的基金可以進一步關注,比如嘉實主題、銀華主題、興業社會責任、景順增長、嘉實研究精選、國投景氣、國富價值等。此外,本著對大盤股恢復性上漲機會的布局,可以繼續維持大盤風格基金一定配置比例。

10年以來在開放式偏股型基金整體凈值縮水的背景下,收益穩健的債券型基金整體取得了正收益,開始受到關注,國金新股申購型債券基金以及完全債券基金年初以來業績上漲1.06%,尤其是在信用債連續上漲背景下以此為主要投資方向的基金獲益較為豐厚,比如東方穩健、富國天豐等漲幅超過5%。信用類債券市場的不斷上漲使得信用利差降低、回調風險積聚,但同時結構性機會或將延續,因此在債券基金的選擇上還是以企業債持倉適度且歷史業績穩定的基金為主,如中銀穩健增利債券基金、富國天利增長基金、工銀瑞信信用添利基金、廣發增強債券基金、華富收益增強債券基金等。

謹慎參與傳統封閉式基金的投資——封閉式基金投資建議

與前周一相比傳統封閉式基金的基本面基本沒有發生變化,折價率繼續低位徘徊,在當前折價率水平不具備優勢、且A股市場震蕩格局背景下,建議謹慎參與傳統封閉式基金的投資,尤其是一些折價率在10%左右基本反映分紅預期但尚未實施分配的基金品種。

過去一周基金市場分析

中小盤、成長風格基金業績領先——股票型及混合型開放式基金一周凈值表現

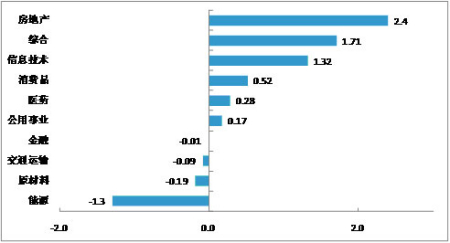

本周(2010-3-12~2010-3-18)A股市場小幅震蕩,上證指數收于3046.09點,全周下跌0.17%;深證綜指收于1172.03點,上漲0.74%。房地產行業反彈領漲,信息技術、醫藥等行業也小幅上漲,而鋼鐵、煤炭、有色等小幅下跌。

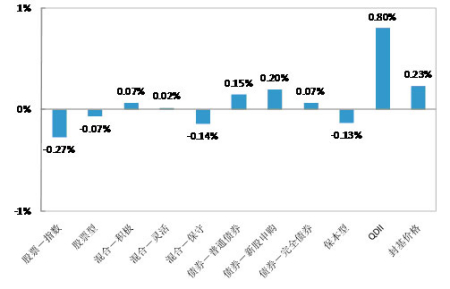

股票-指數型基金一周收益率加權平均下跌0.27%,市場下跌背景下多數指數型基金凈值隨市小幅下跌,其中廣發500、南方500、中小板等中小盤風格的指數型基金實現小幅上漲,同時在大盤股估值支撐下大盤風格基金下跌幅度并不大,但以成份股包含較多鋼鐵股的紅利指數為跟蹤標的的基金凈值下跌較明顯。本周主動管理的偏股型基金隨市震蕩,其中股票型基金加權平均凈值下跌0.07%,混合型基金中的混合-積極配置型基金凈值收益率加權平均上漲0.07%,混合-靈活配置型基金凈值收益加權平均上漲0.02%,混合-保守配置型基金凈值加權平均下跌0.14%。

從積極投資偏股型基金的業績來看,混合型基金中獲得正收益的基金比例明顯高于股票型基金,表現出明顯的靈活配置優勢,表現居前的仍以中小盤風格的基金為主,這其中像嘉實主題、嘉實增長、金鷹中小盤等持續在以中小盤主導的市場中有良好的表現,風格突出且具備一定的管理能力,投資者可以根據自己的配置需求進行關注。除此以外,注重成長性股票投資的基金本周也有不錯的表現,比如上投成長、諾安成長等基金。

圖表1:各類基金凈值增長率(2010-3-12—2010-3-18,QDII基金計算期2010-3-11—2010-3-17)

來源:國金證券研究所

圖表2:行業指數表現(%)(2010-3-12—2010-3-18)

來源:國金證券研究所

| 圖表 3 :表現居前的各類偏股型基金 | |||||

| 股票型 | 業績( % ) | 指數型 | 業績( % ) | 混合-靈活組合 | 業績( % ) |

| 信誠藍籌 | 1.73 | 廣發 500 | 1.37 | 東吳進取策略 | 1.74 |

| 上投成長 | 1.36 | 南方 500 | 1.34 | 中郵優勢 | 1.44 |

| 諾安成長 | 1.3 | 華夏中小板 | 0.62 | 嘉實主題 | 1.33 |

| 申萬消費增長 | 1.23 | 易基 50 | -0.02 | 華商阿爾法 | 1.19 |

| 澳銀中小盤 | 1.21 | 萬家 180 | -0.07 | 信誠四季紅 | 1.12 |

| 泰信藍籌 | 1.18 | 混合-積極配置 | 業績( % ) | 混合-保守配置 | 業績( % ) |

| 景順能源 | 1.1 | 工銀平衡 | 0.66 | 上投雙核 | 0.54 |

| 信誠精選 | 0.97 | 盛利精選 | 0.65 | 盛利配置 | 0.47 |

| 中郵優選 | 0.9 | 嘉實增長 | 0.54 | 招商平衡 | 0.3 |

| 上投中小盤 | 0.89 | 金鷹中小盤 | 0.5 | 國富收益 | 0.24 |

| 工銀紅利 | 0.89 | 鵬華收益 | 0.5 | 匯豐 2016 | -0.03 |

來源:國金證券研究所

場內基金發展有望得到進一步深化

截至3月18日,LOF基金整體折價0.63%,ETF基金整體折價0.06%,在市場相對低迷的背景下多數基金都呈折價交易。

上周五深交所首場證券公司場內基金業務培訓開班,相關負責人表示,將進一步推動場內基金市場的增長,加快基金交易所化的進程,深交所將繼續深化各類基金產品的創新和發展,大力發展境內外指數基金,將LOF平臺建設成適合所有開放式基金交易的產品超市,推動分級基金創新,發展封閉式債券基金等。

| 圖表 4 :部分 LOF 基金及 ETF 基金折溢價率( 2010-3-18 ) | |||||||

| 折溢價率前五名 | 折溢價率 | 折溢價率后五名 | 折溢價率 | ETF 基金 | 折溢價率 | ETF 基金 | 折溢價率 |

| 萬家公用 | 0.78 | 建信 300 | -0.97 | 友邦華泰紅利 ETF | 0.08 | 央企 ETF | -0.13 |

| 富國天惠 | 0.57 | 融通巨潮 | -0.91 | 華安 180ETF | 0 | 深 100ETF | -0.18 |

| 鵬華創新 | 0.31 | 泰達效率 | -0.9 | 治理 ETF | 0 | 華夏中小板 | -0.19 |

| 大摩資源 | -0.07 | 大成創新 | -0.8 | 深成 ETF | -0.08 | — | — |

| 銀華 300 | -0.3 | 鵬華價值 | -0.8 | 華夏 50ETF | -0.09 | — | — |

來源:國金證券研究所

股票市場結構性機會以及對企業債上漲均基金收益的主要來源——固定收益類開放式基金一周凈值表現

本周(2010-3-12~2010-3-18)國債指數、企債指數分別上漲0.22%和0.11%,同期可轉債指數小幅下跌1.15%。在此背景下,全周債券-普通債券型基金收益率加權平均上漲0.15%,55只普通債券型基金43漲5平7跌,對股票市場結構性投資機會的把握以及對企業債的相對高配置均是基金收益的主要來源,寶盈收益、鵬華豐收等對企業債的配置都在30%左右,業績漲幅超過0.6%;債券-新股申購型基金收益加權平均上漲0.2%,64只基金51漲4平9跌,除了對企業債的投資,本周新股密集上市也給基金業績增色不少,普天債券、華富收益上漲幅度超過0.6%;債券-完全債券型基金平均上漲0.07%。

本周保本型基金加權平均收益為-0.13%,6只保本型基金2漲2平2跌,寶石動力、交銀保本分別小幅上漲0.11%和0.09%,漲跌分化主要來自于對結構性市場的把握程度。61只貨幣基金萬份單位收益平均為2.65,7日年化收益率平均為1.39%。

| 圖表 5 :表現居前的各類債券型基金 | |||||

| 普通債券型 | 業績( % ) | 新股申購型型 | 業績( % ) | 完全債券 | 業績( % ) |

| 寶盈收益 A/B | 0.72 | 普天債券 B | 0.61 | 招商債券 A | 0.2 |

| 鵬華豐收 | 0.64 | 華富收益 A | 0.61 | 上投純債 B | 0.1 |

| 招商增利 | 0.48 | 申萬添益寶 B | 0.58 | 嘉實超短債 | 0.05 |

| 南方寶元 | 0.43 | 富國天豐 | 0.57 | 融通債券 | 0 |

| 方達債券 B | 0.42 | 華商收益 A | 0.56 | — | — |

|

注:普通債券型和新股申購型分級債券基金只列示一級。 |

|||||

來源:國金證券研究所

QDII基金業績小幅上漲——QDII開放式基金一周凈值表現

本周(2010-3-11~2010-3-17)海外主要市場延續反彈行情,QDII基金業績平均上漲0.8%,9只QDII基金全部上漲,工銀全球、上投亞太、銀華全球等基金的漲幅超過1%。

| 圖表 6 :表現居前的 QDII 基金 | |

| 基金名稱 | 價格漲幅 (%) |

| 工銀全球 | 1.2 |

| 上投亞太 | 1.16 |

| 銀華全球 | 1.07 |

| 華夏全球 | 0.87 |

| 南方全球 | 0.69 |

來源:國金證券研究所

瑞和小康投資價值開始受到關注——封閉式基金一周市場表現

本周封閉式基金延續了近幾周的走勢,隨市場震蕩小幅波動,在整體折價率持續低位徘徊的背景下,整體表現較為平淡。基金價格平均上漲0.23%,28只封閉式基金19漲4平5跌。從不同基金的表現來看,各基金漲跌分化并不顯著,多圍繞市場走勢小幅震蕩,漲幅靠前的基金并不具有相同的支撐因素,其中基金景宏、基金泰和、基金裕陽的漲幅超過1%。

傳統封閉式基金整體折價水平(按照3-12凈值、價格計算)14.84%,整體折價率與前一周的15.08%相比基本持平,仍處于低位水平,折價率最高的基金鴻陽折價幅度為21.09%,從換手率來看,封閉式基金中基金鴻陽、基金通乾、基金裕澤的關注度較高。

從創新封基的表現及折溢價變化來看(截至3-18):

瑞和300的凈值逐漸接近1元,瑞和小康的投資價值開始受到關注,本周價格上漲1.02%,在目前8.35%的折價水平下可以繼續關注,同時瑞和遠見小幅下跌0.7%,目前溢價率為2.78%,在長期優勢具備的背景下目前溢價率較為合理;

國泰估值優先、估值進取本周分別上漲0.59%和下跌1.43%,估值優先的溢價率為1.99%,估值進取的折價率為9.03%,相對低迷的市場環境中投資者對高風險收益品種較為謹慎,同樣,謹慎預期下瑞福進取的溢價率也小幅下降至24.88%;

其它創新封基來看,同慶A、同慶B表現較為平穩,其中固定收益特征較強的同慶A小幅上漲0.66%,目前溢價率為1.72%。

| 圖表 7 :價格漲幅居前的封閉式基金和其它類型基金 | |||

| 基金名稱 | 價格漲幅 (%) | 基金名稱 | 價格漲幅 (%) |

| 基金景宏 | 1.08 | 瑞和小康 | 1.02 |

| 基金泰和 | 1.05 | 同慶 A | 0.66 |

| 基金裕陽 | 1.04 | 估值優先 | 0.59 |

| 大成優選 | 0.89 | 同慶 B | 0 |

| 基金景福 | 0.8 | 瑞福進取 | -0.49 |

來源:國金證券研究所

一周基金市場要聞

又有兩只分級基金開始發行,分別為國聯安雙禧中證100指數分級基金3月18日起發售,興業合潤分級股票型基金3月22日起發售。與之前的分級基金相比,這兩只基金均引進了類似于救生艇條款的機制,對A類份額的本金保護具有較強意義。

國聯安雙禧中證100指數分級基金在投資上是一只完全復制中證100的指數型基金,具備典型的大盤藍籌特征,基金每個運作周期為三年,運作期內A類份額和B類份額可以按4:6進行配對轉換。A類份額獲取“一年定存+3.5%”的固定收益,B類份額獲取剩余收益分配,且其杠桿率波動在1~6.2倍區間,同時B類份額在凈值下跌到0.15時觸發“提前到期”條款,保護A類份額的本金。

興業合潤分級基金的基礎份額為一只普通的股票型基金,與國聯安雙禧相似的是,基金同樣具備配對轉換和“提前到期”機制,就提前到期機制來看,20%的安全邊際使得合潤A的期初凈值基本有保障。同時一定條件合潤A可同等分享基金增值收益,當合潤基金的凈值超過1.21元,合潤A合潤B與合潤基金取得相同的凈值增長率。而合潤B在合潤基金凈值低于1.21元時具有高桿桿運作的特征,表現出高風險高收益特征。

國泰納斯達克100指數基金3月22日起發售;華寶興業上證180ETF基金及其聯接基金3月22日起發售。

博時基金獲授權開發標準普爾500指數跨境ETF。

新浪聲明:新浪網登載此文出于傳遞更多信息之目的,并不意味著贊同其觀點或證實其描述。文章內容僅供參考,不構成投資建議。投資者據此操作,風險自擔。

網友評論

|

|

|

|