新浪財(cái)經(jīng) > 基金 > 好買基金研究中心專欄 > 正文

好買周評:券商集合理財(cái)在低調(diào)中前行

好買基金研究中心 黃蘋

2009年理財(cái)市場看點(diǎn)頗多,公募這邊整體收復(fù)失地為已正名,華夏大盤創(chuàng)造三年兩奪收益率冠軍“神話”;私募產(chǎn)品異軍突起,新價(jià)值羅偉廣年收益率近200%,攫取了大量眼球。券商集合理財(cái)產(chǎn)品這邊廂卻異常安靜。是低調(diào)還是落魄?從2005年4月第一支券商集合理財(cái)產(chǎn)品—光大陽光的面世后,券商集合理財(cái)產(chǎn)品發(fā)展如何?

一、09年發(fā)行加速,規(guī)模的增長率遠(yuǎn)超公私募

2009年在經(jīng)濟(jì)回暖、股市向好的大環(huán)境下,券商集合理財(cái)產(chǎn)品的發(fā)行也是勢如破竹,尤其是8月份私募信托開戶的暫停,借助政策優(yōu)勢,券商集合理財(cái)產(chǎn)品的發(fā)行規(guī)模更上一層樓。

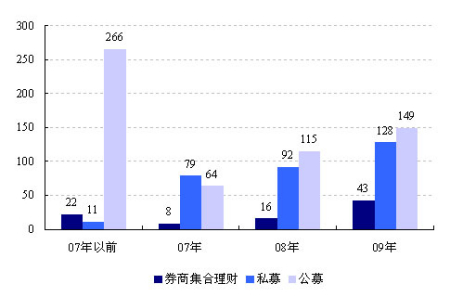

從產(chǎn)品發(fā)行數(shù)量上看,09年新發(fā)行的券商集合理財(cái)產(chǎn)品共43只,接近以往四年發(fā)行數(shù)量的總和(46只),比08年增長了168.75%,超過了私募產(chǎn)品發(fā)行數(shù)量的增長速度39.13%,也遠(yuǎn)遠(yuǎn)超過了公募開放式基金產(chǎn)品發(fā)行數(shù)量的增長速度29.57%。但拉長期限看,發(fā)行速度仍大大遜于私募基金和公募基金。07年以前,陽光私募產(chǎn)品僅11只,券商集合理財(cái)產(chǎn)品有22只,而公募基金(文中所提公募均指開放式基金)產(chǎn)品數(shù)量多達(dá)266只。經(jīng)過2年牛熊市輪換的洗禮,私募基金數(shù)量翻了30倍,達(dá)到310只,而券商集合理財(cái)產(chǎn)品只有81只產(chǎn)品,發(fā)行數(shù)量僅翻了4倍。

券商集合理財(cái)、私募、公募產(chǎn)品年發(fā)行數(shù)量比較

數(shù)據(jù)來源:好買基金研究中心,截止09年12月31日。

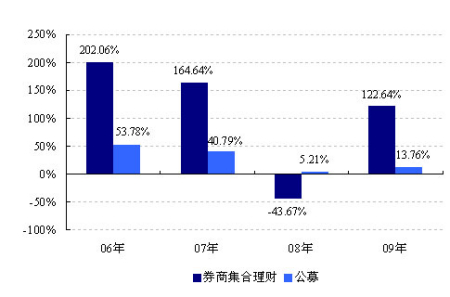

從產(chǎn)品規(guī)模上看,由于證監(jiān)會9月初取消了證券集合理財(cái)產(chǎn)品規(guī)模上限的限制,券商集合理財(cái)產(chǎn)品的規(guī)模迅速擴(kuò)張,截止09年12月31日,券商集合理財(cái)?shù)目傄?guī)模達(dá)到982.65億元,是08年規(guī)模的2.23倍,其中單只產(chǎn)品規(guī)模在10億元以上的有35只,占全部產(chǎn)品數(shù)量的近一半,規(guī)模最小的產(chǎn)品上海證券理財(cái)2號也有1.13億;相比而言,私募單只產(chǎn)品規(guī)模在10億以上的鳳毛麟角,多數(shù)產(chǎn)品在1億左右,規(guī)模小的產(chǎn)品只有3000萬左右;開放式基金09年開放式基金的總規(guī)模達(dá)到25526億,比08年增長了13.76%,規(guī)模最小的天治創(chuàng)新先鋒僅有5226萬。

券商集合理財(cái)與公募產(chǎn)品規(guī)模的增長率比較

數(shù)據(jù)來源:好買基金研究中心,截止09年12月31日。

二、業(yè)績介于公私募之間,分化較小

由于券商集合理財(cái)產(chǎn)品包括股票型、混合型、債券型、貨幣市場型、QDII和FOF,股票型與混合型之間沒有嚴(yán)格限定,投資股票限制均為0—95%,因此好買基金研究中心將其合并為偏股型券商集合理財(cái)產(chǎn)品,與私募和公募中類似的標(biāo)準(zhǔn)混合型基金相比,偏股型券商集合理財(cái)產(chǎn)品具有以下特點(diǎn):

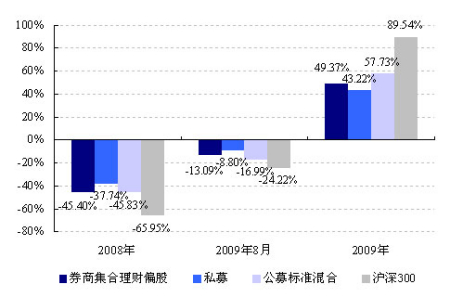

其一是上漲動力不足,下跌控制能力較強(qiáng)。

券商集合理財(cái)偏股型產(chǎn)品在市場下跌時(shí)表現(xiàn)優(yōu)于公募標(biāo)準(zhǔn)混合型基金和滬深300,略遜于私募產(chǎn)品。在09年8月的下跌市中,平均收益率為-13.09%,而同期滬深300收益率為-24.22%,公募標(biāo)準(zhǔn)混合型平均收益率為-16.99%;在08年的單邊下跌市中表現(xiàn)也可圈可點(diǎn),平均收益率為-45.40%,高于同期滬深300和公募標(biāo)準(zhǔn)混合型的平均收益率。同時(shí),在上漲市場中收益率也位于公募與私募之間。在09年單邊上漲的大市中,券商集合理財(cái)產(chǎn)品收益率為49.37%,稍高于私募產(chǎn)品43.22%的平均收益率,與滬深300和公募標(biāo)準(zhǔn)混合型有一定的差距。

券商集合理財(cái)偏股型與私募、公募標(biāo)準(zhǔn)混合、滬深300業(yè)績比較

數(shù)據(jù)來源:好買基金研究中心,截止09年12月31日。

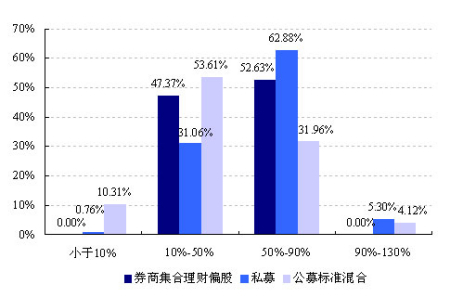

其二是業(yè)績分化程度沒有私募和公募標(biāo)準(zhǔn)混合型產(chǎn)品嚴(yán)重。

與公募基金類似,券商集合理財(cái)產(chǎn)品也存在業(yè)績“集簇效應(yīng)”,比如國信證券、東方證券以及華泰證券這幾家券商的集合理財(cái)產(chǎn)品的收益率均居同類型集合理財(cái)產(chǎn)品的前列。從基金業(yè)績的分布可以看出,09年券商集合理財(cái)偏股型產(chǎn)品的收益率均集中在10%—90%之間,而私募產(chǎn)品和公募標(biāo)準(zhǔn)混合型產(chǎn)品業(yè)績分化遠(yuǎn)大于券商集合理財(cái)產(chǎn)品,分別有6.06%和14.43%的產(chǎn)品業(yè)績收益率在10%—90%的區(qū)間之外。

券商集合理財(cái)偏股與私募、公募標(biāo)準(zhǔn)混合業(yè)績分布比較

數(shù)據(jù)來源:好買基金研究中心,截止09年12月31日。

三、券商集合理財(cái)產(chǎn)品對穩(wěn)健投資者仍具吸引力

券商集合理財(cái)產(chǎn)品09年整體業(yè)績沒有耀眼的表現(xiàn),發(fā)展規(guī)模卻上了一個(gè)新的臺階,說明其對投資者還是有一定的吸引力的,尤其是其在下跌市中表現(xiàn)不俗,深受穩(wěn)健投資者的青睞。除此之外,券商集合理財(cái)產(chǎn)品還具有以下幾個(gè)優(yōu)勢。

一是產(chǎn)品層次的多樣性。券商集合理財(cái)產(chǎn)品既有非限定性的產(chǎn)品—股票型、混合型、FOF和QDII產(chǎn)品,也有債券型和貨幣市場型兩種限定性的產(chǎn)品;既有針對中小投資者的門檻5萬、10萬的產(chǎn)品,又有針對中高端投資者的門檻100萬元的“小集合”理財(cái)產(chǎn)品,能滿足不同層次的投資者的需求。

二是政策方面的優(yōu)勢。目前券商集合理財(cái)產(chǎn)品的運(yùn)行主要依據(jù)《證券公司客戶資產(chǎn)管理業(yè)務(wù)試行辦法》。09年8月,證監(jiān)會放松了對券商集合理財(cái)產(chǎn)品存續(xù)期和規(guī)模的限制:對成立2年以上的證券公司,新成立集合理財(cái)產(chǎn)品可以不設(shè)立存續(xù)期以及規(guī)模上限;證券公司可以自主選擇是否有存續(xù)期。同時(shí),09年11月有對券商集合理財(cái)產(chǎn)品中的“小集合”開閘放行,“小集合”的規(guī)模不低于1億份,不超過10億份,參與上限為200人,最低認(rèn)購金額為100萬元。“小集合”的放行為券商搶占中高端理財(cái)市場提供了有利的條件。

總而言之,券商集合理財(cái)產(chǎn)品雖然在業(yè)績上并不出色,介于公私募之間,然而其優(yōu)秀的下行風(fēng)險(xiǎn)控制能力,較小的業(yè)績分化程度,對穩(wěn)健投資者仍具吸引力,為其帶來了一定的市場空間。

新浪聲明:此消息系轉(zhuǎn)載自新浪合作媒體,新浪網(wǎng)登載此文出于傳遞更多信息之目的,并不意味著贊同其觀點(diǎn)或證實(shí)其描述。文章內(nèi)容僅供參考,不構(gòu)成投資建議。投資者據(jù)此操作,風(fēng)險(xiǎn)自擔(dān)。