基金倉位:股市頂部和底部的精準反向指標

——趙迪

基金的資產配置一直被看作是股票市場的風向標,很多投資者將基金的股票投資倉位作為下一階段投資策略的重要參考指標。發現基金重倉,便看好下一階段的走勢;發現基金輕倉,便看淡下一階段的走勢。似乎這種思路是正確可行的。然而,過去八年的實證經驗表明,基金倉位可以作為判斷股市重要頂部和底部的精準指標,遺憾的是,這個指標是反向的。也就是說,當基金倉位達到高點的時候,往往意味著股市可能出現頂部;而當基金倉位達到低點的時候,往往意味著股市可能出現底部。

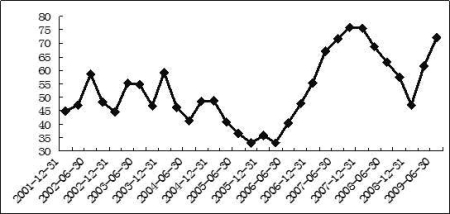

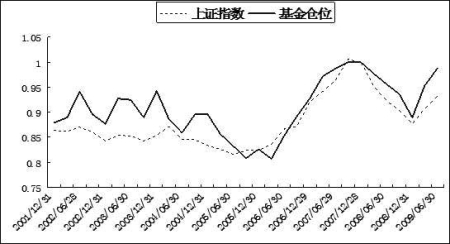

圖1為2001年末到2009年6月30日各階段市場中全部基金加權平均股票投資倉位的走勢圖。圖2則為上證指數走勢與基金倉位均取對數值之后的擬合圖。可以看出,二者在幾次重要的頂部和底部出現重合。

圖1:全部基金加權平均股票倉位(2001.12.31-2009.06.30)單位:%

數據來源:上海財匯信息技術有限公司

(1)在2001年末至2004年末,基金平均倉位維持在40-60%之間,而2005年伴隨著市場快速下跌,基金平均倉位顯著下降,并在2005年三季度末、2006年一季度末形成兩個低點,分別為33.08%和32.98%;而上證指數則在2005年6月和10月形成兩個重要的底部。

(2)此后,伴隨著新一輪牛市的啟動,基金倉位也不斷攀升,直到2007年三季度末出現75.87%的歷史高倉位;而上證指數則在當年10月出現6124點的歷史大頂。

(3)2008年,市場進入熊市,基金倉位開始不斷下降,直到2008年末,基金倉位達到47.09%的相對低位,而上證指數則在當年10月末出現1664點的重要底部。

圖2:上證指數與基金倉位對數值對比圖(2001.12.31-2009.06.30)

數據來源:上海財匯信息技術有限公司

這一結果說明基金在實戰操作中,基本是越跌越賣、越漲越買。

對于上述的實證分析,我們這里有幾點說明:

第一,在計算基金倉位的時候,我們選取的是全部基金,而并非偏股型基金。如果單純用偏股型基金平均倉位與指數進行對比,其相關性并沒有用全部基金進行對比的時候顯著。這是因為固定收益類基金(包括債券基金和貨幣市場基金)的規模,本身也是作為基金整體倉位構成的一部分。市場下跌、基金公司熱衷發行固定收益類產品,造成基金整體倉位的下降;市場上漲、基金公司熱衷發行偏股型產品,造成基金整體倉位的上升。這也是導致基金倉位成為市場走勢反向指標的一個重要原因。

第二,通過基金倉位變化判斷市場大級別的頂部和底部是比較有效的,對于中級趨勢拐點也有一定的效果,而對于小級別的轉折點判斷基本無效。

第三,由于基金是每個季度才披露一次季報,我們無法及時獲得基金的日常倉位和份額,因此通過基金倉位判斷大盤頂部和底部存在一定的滯后性。

第四,上述結果說明,對于基金業整體來說,不具備顯著的擇時能力。但對于單個基金而言,未必遵循這樣的規律。我們相信,市場中仍然存在優秀的基金經理和基金產品,能夠做到在市場低位買入、高位賣出。

2009年6月末,全部基金加權平均倉位再次超過70%,達到歷史次高點。這是否意味著一個重要頂部的到來呢?事實上,近期市場的調整已經告訴了我們答案。至少,這會是一次中級調整。

而對于基金投資者來說,理性的決策并非參考基金公司的宣傳和引導,而是遵循在基金低倉位的時候買入、在基金高倉位的時候賣出的規律,相信會取得一個不錯的效果。■

新浪聲明:此消息系轉載自新浪合作媒體,新浪網登載此文出于傳遞更多信息之目的,并不意味著贊同其觀點或證實其描述。文章內容僅供參考,不構成投資建議。投資者據此操作,風險自擔。