|

|

公募基金市場一周績效評述:全體開基收益為正

中國銀河證券研究所 王群航

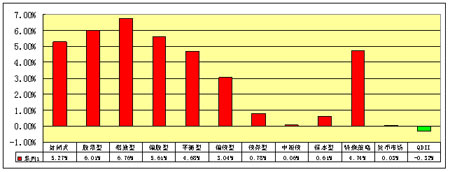

圖:各類基金過去一周平均凈值漲跌表現一覽

附注:

(1)數據區間:2009年2月9日――2月13日(QDII為2月6日至2月12日)

(2)數據來源:中國銀河證券研究所

(3)制圖:王群航

一、封閉式基金:謹慎跟漲 幅度有限

牛年的第二周,股票市場行情在振蕩中盤升,走上新高;封基市場行情在振蕩中盤整,只是到了周五開始隨著基礎市場行情一起謹慎發飆。一周下來,封基市場的上升幅度明顯落后于基礎市場,股票市場主要指數的周平均上漲幅度超過了8%,滬深兩市封基市場的周平均漲幅僅僅略微超過了3%。封基走出這樣的弱勢行情原因并不復雜:(1)分紅行情的實質終于讓越來越多的投資者看明白了,刻舟求劍式的投資方法不可取;(2)本專欄上周就已經基于獨家的技術分析指標做出了風險提示,基價已經進入風險區域;(3)封基市場雖然迷你,但自身缺乏題材,絕大多數時間里就是一個被動、從動的市場;(4)封基自身的投資者結構“不合理”。(5)以往的投機龍頭品種國投瑞銀瑞福進取蔫了。

上周,封基的周總成交金額為53.97億元,環比增加了14.99億元,增幅為38.48%。封基的周總成交金額增幅也低于基礎市場,從另一個角度證明了其原先就已稀薄的市場人氣在繼續稀釋。在這較為散淡的交易氛圍中,市場增量資金的主要流向是30板塊(30億份規模的大盤基金),周資金環比增量前10名的基金中有7只屬于該板塊;20板塊(20億份規模的大盤基金)整體落后,周資金環比增減量后10名的基金中有8屬于該板塊。不過,即使有少量的增量資金鐘情于某些品種,卻并不一定就能夠給這些品種帶來良好的市場價格表現,30板塊因此整體并沒有成為領漲板塊。

截止上周末,大盤基金的平均隱含收益率指標為30.97%(南方基金管理公司的基金沒有參與計算),正好回歸到了基本安全指標之內,有4只基金的該項指標剛剛超過40%,市場整體風險較前周減少了一些,但這并不等于封基的二級市場交易價格狀況已經具有了一定的吸引力,封基的最好可投資機會還需要等待。

二、開放式基金:全體基金收益為正

(一)以股票市場為主要投資對象的基金

股票市場行情在繼續振蕩上行,以股票市場為主要投資對象的基金各顯神通,多數可以抓住這個難得的機遇,為投資者積極創造收益。在平均股票投資倉位已經回升10個左右百分點的基礎上,上周股票型基金的周平均凈值增長率為6.01%,全體基金的凈值增長,但具體公司、具體基金之間的收益表現差距較大。中郵核心優選、華商盛世成長、泰達荷銀市值優選這3只基金的周凈值增長率超過了9%,海富通風格優勢、廣發小盤的周凈值增長率介于8%至9%之間。但與此同時我們也看到,深圳的某些基金公司或整體績效表現不好,或內部出現了嚴重的兩極分化,其中的原因既值得這些基金公司反思,也值得基金行業反思,因為某些基金的績效表現不好,與產品定位沒有關系,與投資策略有一定的關系,有公司的管理體制、管理方式有很大關系。

指數型基金上周的平均凈值增長率為6.26%,多數基金的凈增快速增長,包括新成立的基金。不過,由于那些次新基金在建倉期內的投資靈活度相對較高,凈值增長表現因此略有差異,有的稍高于同類基金,有的略低于同類基金。本專欄年前重點推薦的3只ETF類基金中,有兩只上周領漲,一只領跌,是市場背后的深刻原因造成了這些基金凈值漲跌表現的巨大差別,這也是本專欄在推薦那3只基金的時候,建議不要同時購買、要有選擇性地購買其中的1只、或2只的根本原因,因為不同指數代表了不同的市場板塊,有不同的市場表現。易方達深圳100ETF的周凈值增長率為11.38%,全市場第一;華夏上漲50ETF的周凈值增長率只有3.07%,是指數型基金中的最后。這就是筆者一再強調的“選時,再選時”策略的內涵,前一個“選時”是大的市場時機,后一個“選時”是小的市場時機。

在以股票市場為主要投資對象的基金中,最好的基金類別是指數型基金,最能夠出彩的基金類別是股票型基金,最不溫不火的基金類別是偏股型基金、平衡型基金。通過2008年度的大熊市行情,市場已經見證了很多基金公司的選時能力;通過今年以來這兩類基金的市場表現,投資者再次看到了這些基金的獲利能力,因此說,在市場機會總體有限的情況下,這兩類基金中的很多品種不值得關注。另外,今年以來新發行的新基金中,這兩類基金已經暫時消失,表明了基金公司目前也不重視這兩類基金,這便是從另一個角度證明了我的觀點。

(二)以債券市場為主要投資對象的各類基金

上周,債券型基金的平均凈值增長率為0.78%,重新開始增長,全體基金均獲得了正收益,但具體基金之間的績效表現差距很大,銀河銀聯收益、長盛債券、華富收益增強等18只基金的周凈值增長率超過了1%,其中有6只是“一級債基”(只可以投資股票一級市場的非純債型債券基金),12只是“二級債基”(可以投資股票二級市場的非純債型債券基金)。近期股票市場行情活躍,部分二級債基判斷準確,操作策略積極靈活,在股票二級市場上獲得了一定的收益。在近期筆者接受過的采訪中,有很多是關于債券型基金的。由于年初的債券市場暴跌,很多投資者對于債券型基金的短期投資策略發生了動搖,這是不應該的,因為:(1)開放式基金的交易成本太高。(2)絕大多數開放式基金的交易時間太長。(3)在目前的市場背景情況下,風險防范意識不能夠松懈。(4)債券市場、債券型基金依然有機會存在。

貨幣市場基金的上周的績效表現較前周有較大幅度的下降,平均凈值增長率為0.03%,同比降幅為40%。七日年化收益率超過2%的基金僅有5只,即建信貨幣、國泰貨幣、富國天時、天治天得利、東方金賬簿。七日年化收益率介于1%至2%之間的基金有12只。在基礎市場利率已經大幅度降低的情況下,貨幣市場基金的整體收益率將會同步走低,在正常情況下,七日年化收益率2%已經成為了一個越來越高的目標。

三、QDII類基金:老基金折磨人

QDII類基金產品實在是命運多舛,國內所有基金的凈值上周全部在增長,可QDII的周平均凈值增長率卻是負值,在已經絕對進入正常運作狀態的8只基金中,1只基金的凈值微幅增長,1只基金的凈值未變,6只基金的凈值小跌,4只超大規模的QDII全部屬于后者。就QDII 目前的運作情況來看,由于種種歷史的原因,老4只QDII正在日益成為雞肋:持有,受煎熬;贖回,虧太大;申購,堅決不。

相關專題:

新浪聲明:新浪網登載此文出于傳遞更多信息之目的,并不意味著贊同其觀點或證實其描述。文章內容僅供參考,不構成投資建議。投資者據此操作,風險自擔。

|

|

|

|