|

|

新浪財經 > 基金 > 國金證券基金研究中心專欄 > 正文

長城久恒平衡型基金研究報告

來源:國金證券基金研究中心 劉舒宇 張劍輝

| 設立日期 | 2003-10-31 |

| 基金類型 | 混合型 |

| 基金公司 | 長城 |

| 基金經理 | 李碩 |

| 基金份額(億份) | 3.2286 |

| 單位凈值(元) | 1.2810 |

| 累計凈值(元) | 2.3910 |

投資建議——買入

推薦買入長城久恒基金的主要原因是我們認為市場行情將會持續震蕩,而該基金業績表現一直持續平穩,保本能力和絕對收益皆位居行業上游,并且具備出色的選股能力。在震蕩市場中,該基金的業績表現出色,并且在2008年轉入防御型行業。

長城久恒基金為中等收益、中等風險的混合型基金,適合追求中等收益,并且能夠承受中等水平風險的投資者。

投資要點

我們認為盡管從長期看A股市場逐步進入價值投資區間,短期管理層不斷釋放出維護市場的積極信號、并且可能通過繼續推出政策來影響市場,但在中短期“盈利”增長的迷霧尚未逐漸清晰的背景下,市場人氣難以有效恢復,預期市場依然會在盈利增長與政策期待之間表現出震蕩特征,板塊輪動特征依然明顯,而中長期趨勢將取決于盈利增長的表現(如半年報)以及預期。

在震蕩市場的市場環境,投資者對于基金的風險的控制將會是比較重視的。長城久恒的保本能力在各個階段表現出色,說明了該基金的抗跌能力出色。雖然保本能力較強,但是該基金的絕對收益能力在各個階段皆高于同業平均,尤其以中短期比較優勢更為明顯。長城久恒不僅僅在2004、2005年的弱勢市場表現出色,高于同期的上證指數,而在2006、2007的強勢市場中表現也是可圈可點,基本上跑贏同期上證指數。進入了2008年之后,長城久恒表現持續穩定,跌幅明顯小于同期上證。

對長城久恒基金的十大重倉股收益能力作進一步的研究,可以發現該基金選股能力非常突出。在2004、2005年的弱勢市場環境中,長城久恒基金的十大重倉股的回報為正增長。在2006、2007年的強勢市場中,長城久恒基金十大重倉股的增長率一直高于同期的上證指數。不管是在弱勢市場環境,還是強勢市場環境中,長城久恒基金表現出來的突出的選股能力是該基金表現持續平穩的主要原因。

在2008年的震蕩市場中,長城久恒基金超配防御型行業,也是基金業績在震蕩市場表現出色的重要原因之一。

長城久恒基金簡介

| 圖表 1 :長城久恒基金簡介 | |||||

| 成立時間 | 2003-10-31 | 基金規模 | 3.2286 億份 | 基金類型 | 混合型 |

| 自成立以來復權單位凈值增長率 | 203.78 % | 國金最新一期基金產品評級結果 | ★★★★ | ||

| 基金經理 | 李碩 | 國金最新一期基金公司評級結果 | ★★★★ | ||

| 股票投資比例范圍 | 投資于股票、債券的比例不低于資產總值的 80 %,長城久恒投資于國家債券的比例不低于長城久恒資產凈值的 25 % | ||||

| 投資理念 | 鎖定投資風險,追求長期增長。 | ||||

來源:國金證券研究所

推薦買入長城久恒的原因是我們認為現階段的市場環境將會持續震蕩調整、長城久恒基金的業績表現持續平穩、突出的選股能力和現階段超配防御型行業。下文將會就這幾個方面進行詳細的分析。

業績表現持續平穩,保本能力位居行業前列

截止至2008年6月底,長城久恒基金設立以來凈值累計增長率為203.78%,而同期上證指數僅僅上升了100.59%,超額收益豐厚。

我們認為盡管從長期看A股市場逐步進入價值投資區間,短期管理層不斷釋放出維護市場的積極信號、并且可能通過繼續推出政策來影響市場,但在中短期“盈利”增長的迷霧尚未逐漸清晰的背景下,市場人氣難以有效恢復,預期市場依然會在盈利增長與政策期待之間表現出震蕩特征,板塊輪動特征依然明顯,而中長期趨勢將取決于盈利增長的表現(如半年報)以及預期。

在震蕩市場環境下,投資者對于基金的風險的控制將會是比較重視的。保本能力是衡量基金資產抗跌程度的指標。長城久恒的保本能力在各個階段(長期-過去兩年、中期-過去一年、短期-過去半年)表現出色,說明了該基金的抗跌能力出色。

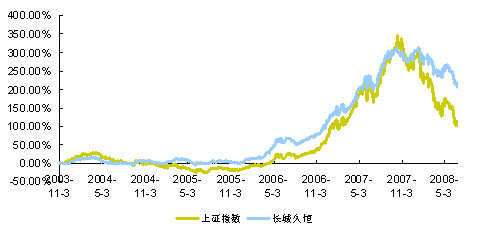

雖然在震蕩市場保本能力是很重要的考慮因素,但是對于投資者而言,絕對收益能力還是非常重要的。長城久恒基金的絕對收益能力在各個階段皆高于同業平均,尤其以中短期比較優勢更為明顯。在過去半年,上證指數跌幅已經達到了44.43%,而長城久恒的跌幅僅為19.42%,遠遠低于同期的上證指數和同業基金 。從圖表3可以看出,長城久恒不僅僅在2004、2005年的弱勢市場表現出色,高于同期的上證指數,而在2006、2007的強勢市場中表現也是可圈可點,基本上跑贏同期上證指數。進入了2008年之后,長城久恒表現持續穩定,跌幅明顯小于同期上證指數。

總體而言,長城久恒基金的歷史業績表現出中等收益、中等風險的特征。

| 圖表 2 :長城久恒基金階段業績表現 | ||||||||

| - | 絕對收益 | 風險調整后收益 | 保本能力 | |||||

| 收益率 | 同業排名 | 同業平均 | 上證指數 | 收益率 | 同業排名 | 下行損益 | 同業排名 | |

| 過去半年 | -19.42 % | 9/86 | -30.25% | -44.43% | 0.43% | 23/86 | -43.22% | 9/86 |

| 過去一年 | -2.92% | 7/75 | -16.39% | -30.79% | 14.35% | 9/75 | -57.96% | 9/75 |

| 過去兩年 | 97.01% | 18/48 | 94.39% | 77.42% | 26.33% | 10/48 | -90.39% | 8/48 |

| 注:絕對收益用凈值增長率(考慮分紅再投資)衡量,風險調整后收益用詹森系數衡量,保本能力采用基金凈值增長率序列期間總體負收益衡量。 注:過去半年統計期間為 2007-12-22 到 2008-6-21 ,過去一年為 2007-6-22 到 2008-6-21 ,過去兩年為 2006-6-22 到 2008-6-21 。 | ||||||||

來源:國金證券研究所

圖表3:長城久恒設立以來凈值走勢

來源:國金證券研究所

選股能力出色,獲得超額收益

選股能力突出,超額收益豐厚

對長城久恒基金的十大重倉股的收益能力作進一步的研究,可以發現該基金選股能力非常突出。從2004年一季度到2008年一季度,基本上重倉股的漲幅皆跑贏上證指數,獲得超額收益。

從圖表4可以看出,在2004年第三季度到2005年第二季度的弱勢市場環境中,上證指數一直呈現負增長的狀態 ,然后長城久恒基金的十大重倉股的回報卻為正增長。在2006、2007年的強勢市場中,長城久恒基金十大重倉股的增長率一直高于同期的上證指數。不管是在弱勢市場環境,還是強勢市場環境中,長城久恒基金所表現出來的突出的選股能力是該基金表現持續平穩的主要原因。

| 圖表 4 :十大重倉股平均回報與上證指數的比較 | |||

| 選股能力 | 長城久恒 | 上證指數 | 超額收益 |

| 2008 年一季報 | -14.59% | -34.00% | 19.41% |

| 2007 年四季報 | 21.49% | -5.24% | 26.73% |

| 2007 年三季報 | 78.89% | 45.32% | 33.57% |

| 2007 年二季報 | 26.82% | 20.00% | 6.82% |

| 2007 年一季報 | 33.13% | 19.01% | 14.12% |

| 2006 年四季報 | 70.79% | 52.67% | 18.12% |

| 2006 年三季報 | 5.11% | 4.80% | 0.31% |

| 2006 年二季報 | 53.50% | 28.80% | 24.70% |

| 2006 年一季報 | 37.70% | 11.82% | 25.88% |

| 2005 年四季報 | -2.16% | 0.47% | -2.63% |

| 2005 年三季報 | 19.28% | 6.91% | 12.37% |

| 2005 年二季報 | 10.07% | -6.73% | 16.80% |

| 2005 年一季報 | 9.53% | -6.73% | 16.26% |

| 2004 年四季報 | 2.42% | -9.32% | 11.74% |

| 2004 年三季報 | 33.48% | -0.18% | 33.66% |

| 2004 年二季報 | -21.70% | -19.66% | -2.04% |

| 2004 年一季報 | 24.66% | 16.34% | 8.32% |

來源:國金證券研究所

超配防御型行業,穩健投資

2008年第一季度,長城久恒基金超配醫藥生物、食品等防御型行業并且低配前期漲幅過大的房地產等行業。該基金在震蕩市場超配防御型行業是維持基金業績平穩的重要原因之一。

長城久恒基金在控制風險的同時,也通過對行業的動態調整獲取超額收益。在2006、2007年的強勢市場環境下,該基金超配了金融保險、采掘等高成長性的行業,贏得超額收益。

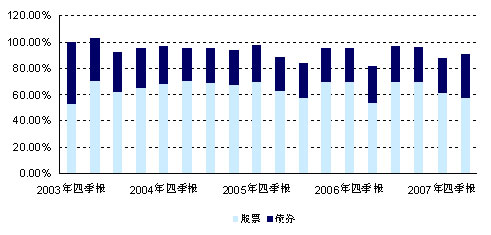

持股倉位穩定

從設立后,長城久恒基金較好的遵守了基金合同的規定,持有股票和債券的倉位滿足“投資于股票、債券的比例不低于基金資產總值的80%,投資于國家債券的比例不低于基金資產凈值的25%”的規定。

長城久恒基金持股倉位較為穩定,基本上在60%上下浮動。不論是在2004、2005的弱勢市場,還是2006、2007的強勢市場中,持股倉位變化不太大。穩定的持股倉位說明了該基金獲得的超額收益并不是靠通過提高持股倉位,承受更高風險取得的。

圖表5:長城久恒基金持有股票和債券的倉位

來源:國金證券研究所

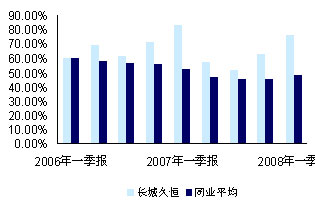

從2006年第一季度開始,長城久恒基金持股集中度(十大重倉股占股票投資比例)一直高于同業基金。由于該基金的選股能力非常出色,集中投資于精選個股,不失為維持業績持續優秀的方法之一。從2006年第一季度到2006年第一季度,該基金的平均持股集中度為65.79%高于同期的同業基金平均的51.90%

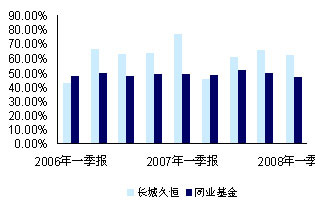

從2006年第一季度開始,長城久恒基金的行業投資集中度(重倉前三大行業占股票投資的比例)基本上高于同業基金。從2006年第一季度到2006年第一季度,該基金的平均行業投資集中度為60.70%遠高于同期的同業基金平均的48.39%。

圖表6:長城久恒持股集中度和同業基金比較

圖表7:長城久恒行業集中度和同業基金比較

通過基金年報和半年報披露的持股明細對長城久恒的持股特征進行分析可以看到價值型股票占各期平均股票投資比例最高。從設立后,長城久恒基一直重點投資于價值類股票,并且平均持有價值型股票達到53.54%。

| 圖表 8 :長城久恒 持股特征分析 | ||||||||

| 投資比例 | 2007 年年末 | 2007 年半年末 | 2006 年年末 | 2006 年半年末 | 2005 年年末 | 2005 年年中 | 2004 年年末 | 2004 年年中 |

| 成長股 | 33.33% | 6.45% | 14.29% | 17.86% | 13.33% | 26.09% | 45.71% | 20.25% |

| 價值股 | 52.38% | 64.52% | 47.62% | 50.00% | 57.78% | 45.65% | 68.57% | 41.77% |

| 中性股 | 14.29% | 29.03% | 38.10% | 32.14% | 28.89% | 28.26% | 40.00% | 37.97% |

來源:國金證券研究所

我們認為盡管從長期看A股市場逐步進入價值投資區間,短期管理層不斷釋放出維護市場的積極信號、并且可能通過繼續推出政策來影響市場,但在中短期“盈利”增長的迷霧尚未逐漸清晰的背景下,市場人氣難以有效恢復,預期市場依然會在盈利增長與政策期待之間表現出震蕩特征,板塊輪動特征依然明顯,而中長期趨勢將取決于盈利增長的表現(如半年報)以及預期。

在震蕩市場的市場環境,投資者對于基金的風險的控制將會是比較重視的。長城久恒的保本能力在各個階段表現出色,說明了該基金的抗跌能力出色。雖然保本能力較強,但是該基金的絕對收益能力在各個階段皆高于同業平均,尤其以中短期比較優勢更為明顯。長城久恒不僅僅在2004、2005年的弱勢市場表現出色,高于同期的上證指數,而在2006、2007的強勢市場中表現也是可圈可點,基本上跑贏同期上證指數。進入了2008年之后,長城久恒表現持續穩定,跌幅明顯小于同期上證。

對長城久恒基金的十大重倉股收益能力作進一步的研究,可以發現該基金選股能力非常突出。在2004、2005年的弱勢市場環境中,長城久恒基金的十大重倉股的回報為正增長。在2006、2007年的強勢市場中,長城久恒基金十大重倉股的增長率一直高于同期的上證指數。不管是在弱勢市場環境,還是強勢市場環境中,長城久恒基金表現出來的突出的選股能力是該基金表現持續平穩的主要原因。在2008年的震蕩市場中,長城久恒基金超配防御型行業,也是基金業績在震蕩市場表現出色的重要原因之一。